编者按:本文转自云掌财经,作者财发发,创业邦经授权转载。

提到美特斯邦威,相信很多年轻人都听过那句耳熟能详到起茧子的slogan:“美特斯邦威,不走寻常路”。听这广告语,不知道的还以为是卖鞋的呢,但说归说闹归闹,不拿主业开玩笑。

曾经的美邦也算是一个家喻户晓的国产服装品牌了,巅峰时期的美邦,和森马、以纯并列国产服装界的三大巨头。

你问我当年的美邦有多火?怎么跟你形容呢,就这么说吧,在中学时代,一个女孩子穿一身美特斯邦威,那她就是学校最时尚的queen。你在每个地方最火的步行街,每走五分钟,就能够遇到一家店。

为了扩大在青少年之间的影响力,美邦不仅找来了周杰伦做代言,还曾经在一部非常火爆的偶像剧中“大胆”植入广告。遥想当年,美特斯邦威还是富家子弟的消费场所呐。

这部剧当年有多火,美邦当年就有多火。但时过境迁,伴随着一代人的成长,以及新兴品牌的进入,美邦这些年越来越被边缘化了。每次上新闻不是因为股价暴跌,就是因为业绩巨亏。

曾经“不可一世”的快消服装龙头何以沦落至此?这些年来一直折腾着转型,又能否迎来王者归来的一天?话不多说,上主菜,开搓!

1

主营业务分析

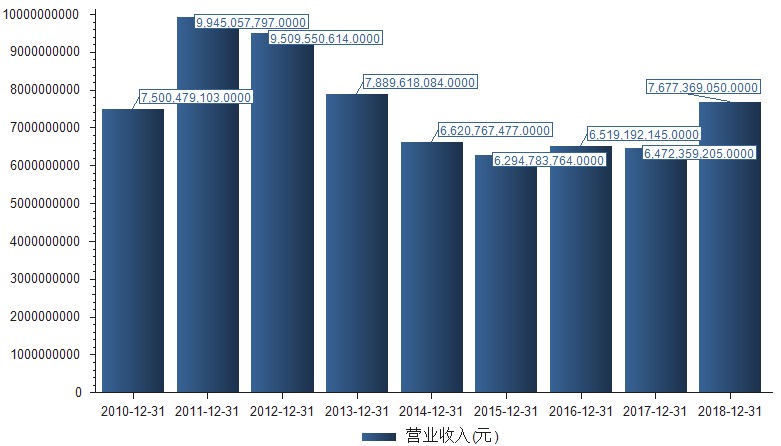

自打2008年上市之后,美邦服饰的业绩连续四年向好。2008-2010年,美邦服饰总营收分别为分别为44.74亿元、52.18亿元和75亿元。2011年,美邦总营收达到顶峰99.45亿。随后便在UNIQLO、ZARA等外来快消服装企业的冲击下,市场占有率及销售情况迅速恶化。

面对业绩的下行,美邦也试图转型改变公司困局。2013年公司关闭了一些加盟店铺,新增1000多家直营门店 ,但是又造成了线下直营和加盟门店的矛盾加剧。雪上加霜,2015年公司净利润亏损4.32亿元。

2016年以来,美邦再次转型,重新回归聚焦主业的发展路径。由原先单一品牌Metersbonwe,细分为五大品牌,五个品牌各有特点,分别对应不同的细分市场。MTEE街头潮流、ASELF森系、Novachic都市轻商务、HYSTYL潮流范、NEWear休闲风。同时,品牌矩阵重新梳理,集中资源发展ME&CITY、Moomoo、ME&CITY KIDS等高潜力品牌业务。

2018财年作为美邦转型之后的关键一年,终归是没有掉链子。

2018年公司营业收入为76.77亿元,与去年同期相比增长18.62%,归属于上市公司股东的净利润4036.16万元,同比增长113.24%。这是自2012年以来,第一次实现两位数增长,一改持续下滑趋势。

在公司主营的服装销售业务中,男装产品营收42.12亿元,同比增长10.95%,女装产品营收28.02亿元,同比增长31.58%,其他产品营收6.05亿元,同比增长25.26%。

公司作为曾经的本土服装龙头品牌仍具备较强的突出优势和影响力基础,根据欧睿数据,2018年公司主品牌在男装、女装子行业中的品牌份额分别为0.8%、0.4%,排名第14、15位,2018年在男装、女装中的份额均较2017年提升0.1PCT。

一切似乎都在朝着好的方向发展。

2

经营战略分析

品牌建设方面,公司继续深化品牌及产品的转型升级,使得多元时尚的品牌风格为更多消费者所接受。从营收状况来看,主品牌美邦、ME&CITY、童装品牌Moomoo+米喜迪收入分别同比增13%、48%、24%。

其中,主品牌仍占收入主导,收入占比目前在80%左右;ME&CITY在低双位数,两个童装品牌占比个位数,另一个小品牌祺规模较小、估计收入体量在几千万。

渠道建设方面,公司坚持购物中心+传统商圈并行发展的渠道策略,以一、二线市场打造标杆样板店铺为基础,带动三、四线市场加盟合作发展为目标,促进渠道结构更加多元化。报告期内加盟经销收入同比增长33%,直营可比店铺销售收入同比增长约7%。

渠道数量上来看,估计公司总体渠道数在3500~4000家,近几年数量有所收缩,但考虑到公司持续对渠道进行升级、开设大店,估计总面积有所增长。

3

财务分析

1、成长能力

经历了15年的巨亏之后,公司为了避免被ST靠出售子公司勉强度日。但是从近几年的转型效果来看,公司的元气略有恢复。其扣非归母净利润已经连续两个财年保持正向增长,总资产和营收都出现稳定的正向增长。

这里我们选取扣除非经常性损益后的归属母公司净利润作为衡量公司的成长性指标,原因在之前的文章中有提到过,这个指标代表的是公司可持续盈利的能力,已经扣除了政府补助等一些外在的影响,是公司的内生增长。

那这是否就代表美邦服饰的经营状况全面好转了呢?我们接着分析。

2、盈利能力与收益质量

从毛利率来看,2018年,公司销售毛利率有所下降,从2017年的47.45%下滑至本年的44.66%,直接盈利能力下滑。

据公司年报中披露的服装批发零售业销售量、营业收入和营业成本测算,2018年,公司批发零售业的平均销售单价约为92.74元/件,较去年的93.05元/件同比下降了0.33%,而单位平均销售成本约为51.17元/件,较2017年的48.74元/件同比增长了4.98%;

由于2018年平均销售单价略有下降而对应的单位平均销售成本反而出现了一定的抬升,批发零售业的销售毛利率从2017年的47.62%下滑至2018年的44.83%。而2018年批发零售业收入占到公司营收的99.24%,最终导致综合销售毛利率的下滑。

但是公司的净利率有了明显的提升,主要系期间费用率较去年下降4.8个百分点所致。同时,资产减值损失同比降低31%,助利润扭亏为赢。公司2018年期间费用率为40.4%,较去年下降4.8%,费用管控效果显著。

总体来看美邦服饰的盈利状况是在改善的,我们接着看其收益明细。

从利润构成情况看,本年投资收益4,832.80万元,主要是美邦服饰对参股公司华瑞银行的股权投资收益,其他收益3,310.64万元,为计入当年损益的政府补助,上述投资收益及政府补助合计为8,143.44万元,已经远远超过了税前利润4,878.09万元。

换句话说,公司主营业务实际仍是不赚钱的。结合前文对其成长能力的分析,我们可以看到虽然美邦服饰成长能力转好,但主要靠投资收益在推动,其主营业务还陷在泥沼中。

3、营运能力

整体来看,美邦服饰的营运能力近几年有了很大的提升,净营运周期从15年的156天下降到18年的83天,现金周转速度提升了近一倍。净营运周期=应收账款周转天数+存货周转天数-应付账款周转天数。

净营运周期的缩短主要原因是应付账款周转天数大大提升了,说明公司对上游的谈判能力增强了。存货准转天数虽然较17年有所好转,但依然处于高位,且公司目前账上的存货绝对金额仍然很大。截至2018底,存货账面价值为23.49亿元,占总资产的32.58%,未来美邦服饰仍面临较大的库存压力。

4、偿债能力

总体上看,美邦服饰的产权比率处在上升阶段,这个指标代表着公司的财务杠杆倍数。2018年,公司资产负债率提升至60.08%,主要原因在于对供应商的应付货款增加较多。

从负债结构上看,美邦服饰的负债均为流动负债。截至2018年底,应付票据及应付账款为23.41亿元,同比增长了55.03%。应付供应商款项增大,表明公司对上游供应商控制力在增强,这是2018年资产负债率提高的主因。

因为流动负债的高增长使得公司的流动比率近年来处于下降趋势,目前维持在1倍左右;而速动比率表现更差,连0.5倍都不到,所以美邦服饰存在短期债务偿付风险。但公司也在积极进行补救。

据公司于2019年2月1日披露的股票预案,公司拟融资15亿元用于未来企业发展,15亿元中约有11.9亿用于企业品牌升级即产品供应链转型,约3.1亿用于偿还贷款。

4月9日披露的《关于接受控股股东财务资助的关联交易公告》,上海华服投资(美邦服饰股东)将提供给公司不超过5亿元、期限一年的财务资助,借款利率执行中国人民银行同期贷款基准利率,为美邦服饰进一步发展提供资金支持。

短期债务危机虽然得以解除,但笼罩在美邦服饰头上的阴霾还未散去,接下来如何在竞争日趋激烈的快消服装市场破局而出,实现主营业务的扭亏为盈,才是实现长期可持续发展的关键所在。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。