编者按:本文系创业邦原创,作者狮刀,编辑刘岩,未经授权禁止转载。

根据创业邦和清华大学五道口金融学院联合发布的《2018中国CVC行业发展报告》显示,在中国,CVC(corporate venture capital)对创新的应用非常广泛,能涵盖到不同发展阶段和市值水平的企业。

那么CVC是否能解决中小科技企业融资问题、传统企业的转型升级问题以及产业链结构调整问题?是否是一种有章可循且操作性强并灵活可期的创新举措?

要回答这些问题,了解CVC的历史就显得尤为重要。下面我们将从CVC的起源开始梳理CVC的发展进程:

一.起源:杜邦投资通用汽车

孕育CVC的土壤在美国。

1914年,杜邦公司总裁皮埃尔·杜邦(Pierre S. du Pont)投资了一家名为通用汽车公司(General Motors)的初创公司,这家公司当时只成立了6年,相较于拥有190多年历史的军火、化学及金融界垄断者杜邦来说,通用公司就像是襁褓中的婴儿。

在皮埃尔之前的汽车领域投资人,要么就是参与了汽车的设计,要么就是参与了制造,再不然就是懂得汽车的营销。但是杜邦与汽车的关联只有一个——钱。就是在这样简单粗暴的关系中,杜邦将一个著名的汽车品牌从濒临倒闭推向全球第一。

在皮埃尔看来,战争迟早有一天要结束,依靠发战争财绝不是长久之计。皮埃尔开始考虑发展新的路子,比如先后买下了几家化学行业的工厂,扩大公司的产业链和经营范围。比如制造真漆、火棉塑料、搪瓷的阿林顿公司;做染料、油漆和重化学产品的哈里森兄弟公司等。比如投资不同领域的公司。

第一次世界大战让皮埃尔在通用身上狠狠赚了一笔,1916年上市的通用公司股票涨了7倍,年销售额涨了56%,员工数量达85000人,公司总部搬到了汽车之城底特律。战争结束后,杜邦又抓住时机追加了一笔2500万美元的投资,这笔钱一方面用于加速通用汽车的发展,另一方面用于增加对杜邦自有产品的需求:比如人造皮革、塑料、涂料等,这一系列产品加上汽车制造和销售,用今天的话说,上下游产业链“被打通”。

1920年,杜邦公司关闭了火药工厂,开始向金融界迈出大步。金融队伍开进各个投资领域,征服旧市场,开辟新市场。染料、清漆、玻璃纸、合成革、电影胶片等等,什么代表着最新的技术方向就投什么,杜邦还是美国航空工业的创始人。可以说,杜邦在那个时候代表了未来的出行方向。

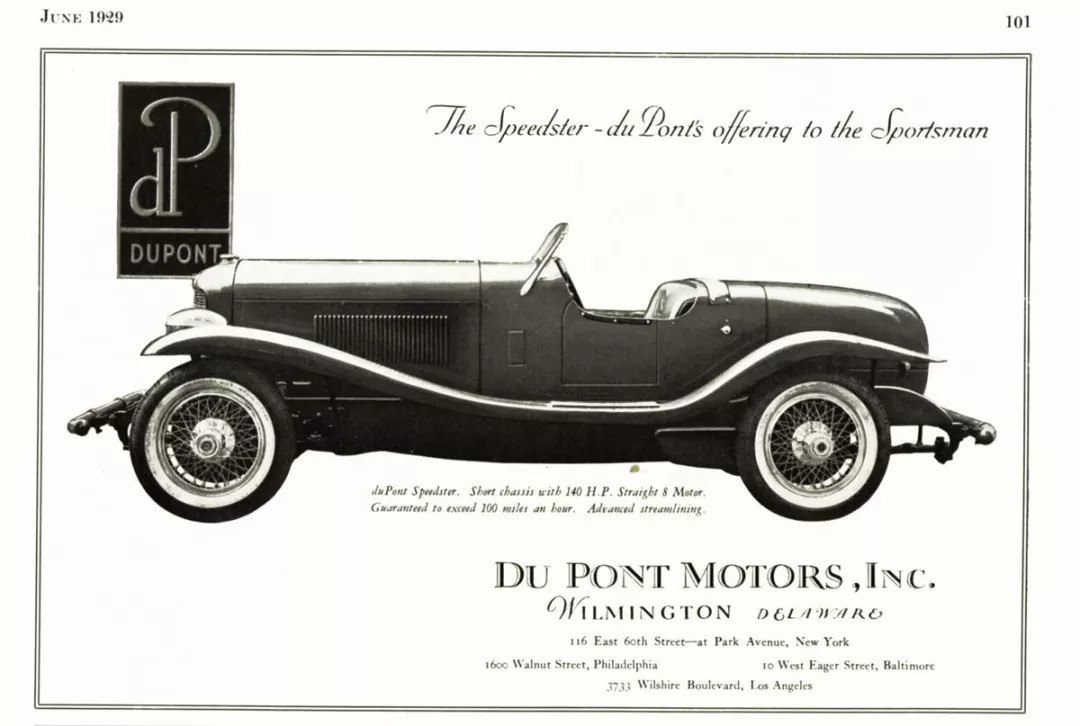

1929 dupont model g speedster| From:Simeone Foundation Automotive Museum

目前,美国通用汽车是杜邦与摩根两大家族的控股公司,全美航空公司是杜邦家族创立的。由杜邦投资、收购的著名项目还有“曼哈顿计划”、“雷明顿武器公司”、“华尔道夫酒店”、“威尔明顿信托”、“克里斯蒂娜证券”等等。

回到CVC,从投资通用的案例中,我们可以看到,杜邦对于通用的期望既有财务回报也有战略回报,这种混合的期望随后演变成了正式的企业风险投资行为。从那以后,杜邦以及3M、美铝等公司开创了企业风险投资的第一个重要时代。杜邦作为当时最大的企业风险投资人,引领着CVC进入到了五十年代的开花阶段,这一阶段一直延续到七十年代的滞胀危机。

二.第一波:大集团风险投资(1960~1977)

20世纪中期,美国的大企业都喜欢追求多样化发展,涉足各个不同的领域。以前文提到的通用公司为例。该公司的业务如其名,从1892年以来经营范围变得越来越“通用”:飞机引擎、塑料、加农炮、计算机、核磁共振造影机器、油田钻井用的钻头、海水淡化设备、电视节目、电影、信用卡和保险等等不一而足。大型机械一直是通用电气的主业。但通用电气也乐于向新兴业务扩张并剥离薄弱业务。在鼎盛时期,通用电气超过一半的利润都是投资创造的,通用电气金融一度和美国最大的银行比肩,聘用了数以百计的银行家。

大公司在那个时代更倾向于推动多元化发展,部分原因是美国经济大萧条后施行了严格的反垄断执法,这阻碍了大公司在单一市场上施加过多控制权,迫使他们不得不寻找新机会来增加利润。对于希望扩张的公司而言,企业风险投资成为他们当下唯一的选择。

在这个阶段,CVC投资者有三个主要动机:

快速成长的公司希望实现多元化并寻找新的市场。

美国工业集团在战后的高速发展中积累了大量现金,彼时正处在规模边际效应递减的阶段,需要寻找新的增长点。

风险投资正在不断证明其有效性,早期风险投资者收益颇丰,引来效仿。

早期的CVC投资者包括许多美国工业巨头:杜邦(Dupont), 3M, 美铝(Alcoa), 波音(Boeing), 陶氏(Dow), 福特(Ford),通用电气(GE), 通用动力(General Dynamics), 美孚(Mobil), 孟山都(Monsanto), 拉尔斯顿·普瑞纳(Ralston Purina), 辛格(Singer), 格雷斯(WR.Grace), 联合碳化物(Union Carbide)等。

这些传统公司做的投资跟我们现在所理解的风险投资关系不大。要知道,在20世纪早期,没有那么多科技行业可以去做风投,当时计算机有整个房间那么大,只有社会精英才能涉足科技领域。

那这些早期的CVC投资者都投什么呢?他们有时候会投资内部员工创办的企业,算是某种程度上的“内部孵化”。有时候会投资外部初创公司,目的大多是为了满足母公司的战略需求。这些早期CVC项目中最为人津津乐道的便是由3M公司投资的Post-it便利贴了。

图片来源:网络

3M公司是制造砂纸起家的,为工业研磨开创了一个全新的时代。1939年,3M发明了世界上第一块交通反光标识,他们还是世界第一盘录音磁带的发明者,美国宇航员阿姆斯特朗踏上月球用的合成橡胶鞋底也出自3M。

据说便利贴的发现十分偶然。本来3M的科学家是要发明一种黏性很强的胶水,结果失败了,胶水的黏性特别弱。然后公司的一名工程师在参加礼拜时,习惯在歌本内夹张纸条作为标识,但纸条经常在翻页时脱落,他忽然想到可以把这种“有点黏又不会太黏”的胶水应用在纸条上,这样可以重复撕贴,又不会破坏那张纸。这个想法得到了3M的支持和投资,至今仍是3M的明星不败商品,并持续演化出其他明星商品,如无痕挂钩等。

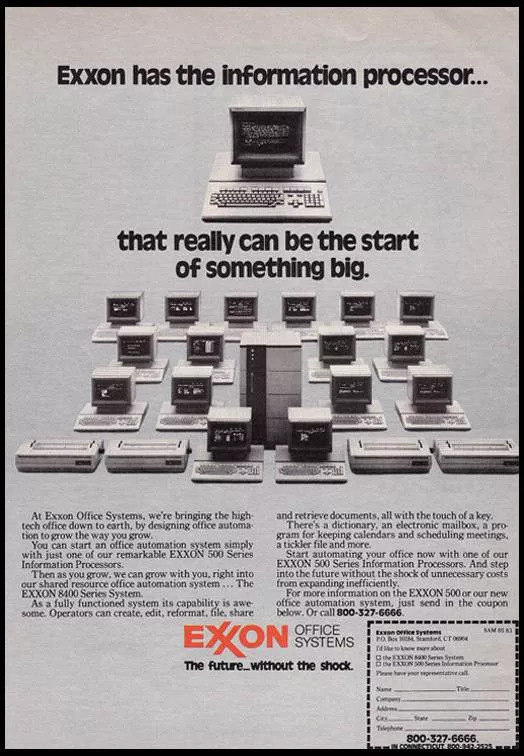

在第一波CVC时代中,有一个标志性事件,是埃克森企业在1976年发起的风险投资计划。埃克森是世界上最大的私营公司之一,也是美国最大的上下游一体化的石油公司。

从20 世纪初到二战后的70年代,包括埃克森、美孚在内的石油公司掀起了在中东、南美开采原油的浪潮。石油公司进入了快速成长期,这两家公司凭借先进的技术,不断扩大业务范围,并在100多个国家建立了市场。这一时期,埃克森的发展壮大主要得益于三个因素:一是美国国内石油工业的发展,二是开发拉美石油资源,三是中东大型油田的相继发现,埃克森和美孚抓住了这样的机遇,掌握了大量石油资源。

1973年,中东战争爆发,OPEC国家将原油价格从3美元一桶提高到12美元一桶,伊朗革命后,价格上升到40美元一桶。油价的大幅上涨对埃克森的影响是双重的:一方面,销售收入和利润迅速膨胀,公司资金充裕,急于寻求出路;另一方面,原油生产的不确定性使得石油公司的恐慌情绪高涨。这样的双重影响使得埃克森决定在全球范围内大举进入石油以外的其他矿产经营领域,甚至是与石油完全无关的行业。

随后,埃克森在70年代共投资了37家公司,有一多半的公司都和埃克森的核心业务无关:例如测试评分机、高速打印机、缓解空气污染的技术公司、文本编辑机、手术设备、太阳能加热板、石墨复合高尔夫球杆杆和高级计算机等。(下图是埃克森在高科技行业的投资)

图片来源:CB insights

埃克森的这些投资行为在当时得到了VC届的一致好评。一名匿名的风险投资家曾经评价埃克森“非常聪明且非常小心”,《哈佛商业评论》也不吝赞美之词:“埃克森已经把自己从一家单一的,没有技术含量的石油公司转变成了一家涉足计算机、通信、先进复合材料和新能源的高科技公司。”还有投资人在1976年预测:“可能有一天当人们去埃克森加油站加油时,同时也能租一部电话,玩一玩电脑,或者是做任何你想做的事。”在当时,电话、电脑都还属于高科技产品,尚未普及至大众。

但好景不长,埃克森对于风险投资这件事的态度是越来越不耐烦。到了80年代,国际市场原油供应充足,油价也逐步回落,跨国石油公司的经营出现困难。埃克森发现自己手头“没钱”,且多元化发展的各项业务并没有取得什么收益,在计算机领域的投资损失高达20亿美金。此后,埃克森修改了发展战略,提出了“非多样化”和“集中力量与核心业务”的新战略,出售了包装公司、百货公司等价值50亿美元的非石油石化资产。到了90年,更是提出“上下游一体化”加强公司实力的最佳组织形式,增加油气资源储备,收购美孚公司等。

从第一波CVC时代的终止中我们看到,这一波CVC起于巨头企业的资金充裕,止于经济衰退和滞胀危机——经济危机导致了IPO市场面临崩溃,上市公司为CVC提供的可用现金流出现短缺。

此外,到了70年代,反垄断法的监管变得宽松,同时爆发了“股东革命(Shareholder Revolution )”,即随着股份公司的发展、股权的分散以及企业所有权和经营权的分离,主导企业甚至经济社会的权力逐步由股东转移至经理阶层。这些经理人们经营行为倾向短期化,甚至不惜牺牲公司的长远利益为代价。还有一个鲜为人知的因素是从1969年开始,公司所得税大幅度提升,这也抑制了很多企业对外投资的想法。所有的这一切都终结了大企业在风险投资方向的多元化布局,到了1978年,美国只有20家企业还在开展CVC投资活动。

三.第二波:见证硅谷的成长(1978~1994)

20世纪70年代末电脑的诞生是推动第二波CVC浪潮的助力器。企业家们意识到计算机将带来跨时代的变革。“技术”正在成为一个面向消费者的行业,这一切都得益于“硅谷”的诞生。

图片来源:Silicon Valley (TV series)

“硅谷”这个名字在70年代变得家喻户晓归功于仙童半导体的创立。1960 年代末,仙童半导体分崩离析之后,它的员工又创办了十几家新公司,其中就包括了英特尔、美国国家半导体公司(National Semiconductor)和AMD,这些后来的公司被统称为“仙童系(Fairchildren)”,硅谷被注入了现代技术的血液——“晶体管”。

此外,一大波风险投资公司也陆续在70年代的硅谷成立。红杉资本(Sequoia Capital)和凯鹏华盈(Kleiner Perkins Caufield and Byers)都是由原来仙童公司的人在1972 年创立的。

媒体津津乐道地宣传着微软和苹果这样的“高科技创业成功故事”,它们的创始人比尔盖茨和史蒂夫·乔布斯代表了一类新的商人,年轻又富有创造力。他们代表着最先进的生产力,最“潮”的文化,“创业”第一次成为流行语。

是有多流行呢?《时代周刊》在1983年的一篇报道中称:“如今已经有160所大学提供创业课程,哈佛大学有近三分之二的学生选修了创业和管理相关的课程,去年,80%的一年级新生表示他们未来要自己开公司当老板。” 可见当时的创业风潮有多狂热。

图片来源:Time Magazine January 3 1983 The Computer Moves

天使投资人、早期VC纷纷把“宝”押在优秀的年轻人身上,大企业自然也不甘落后。在资金层面上,企业投资者比私人投资者更具备优势,经济的繁荣加上当时资本利得税的减少,让企业有了更多的现金加在未来的筹码上。1977年至1982年,美国用于风险投资的资金从25亿美元增加到了67亿美元。

这段时间的CVC表现如何?根据公开数据,1977年,上市公司用来做风险投资的资金是41%,也就是说,金额约在10.25亿美元;到了1982年,上市公司资金占比27%,即18亿美元,尽管增速没有VC那么快,但是总量确实有了显著提高。

此外,CVC也演变出了不同的模式,大企业不再单一采用一种模式进行投资,而是多种模式并用。

间接投资法。许多公司把资金交给独立的风险投资公司管理,并在退出后分红,这就是我们现在熟悉的“LP/GP”模式。这是当时最常见的CVC模式,1987年约有100家公司采用这种方法进行投资;到了1989年,20%的CVC资金是用来做独立VC的LP,这一金额达4.83亿美元。

全资子公司。公司独立成立基金部门,聘请外部投资经理来管理,有时候会联合其他几家大企业一同成立基金。例如,AT&T、3M、Gulf和Western这四家公司就共同创建了由前华尔街分析师管理的Edelson Technology Partners基金。采取这种模式进行投资的公司数量从1982年的31个增加到了1987年的102个。

战略投资部门。公司内部派人管理基金进行投资。这种模式的CVC从1982年的28个增加到1988年的76个。

其他特殊策略。例如,伊士曼柯达(Eastman Kodak)有8000万美元的CVC基金,这个基金的很大一部分是用来投资公司内部员工的“天马行空”,不管这些创意是否与公司核心业务有关。

第二波CVC比第一波CVC更为理性:企业为了获取新的技术,或是为了提高公司创新竞争力,或是为了多样化运营去投资外部创业公司,投资行为由更为专业的投资人去完成,显得更加自律。

CVC在当时也意味着保护公司现有技术。硅基芯片公司巨头ADI打算设立CVC投资硅基芯片的替代品,尽管后来并没有找到什么替代方案,CVC的投资算是失败了,但如果真的有什么替代品出现的话,想必ADI一定不会错过。

从这样的动机来看,母公司的公司战略也会影响到CVC的被投企业。例如通用汽车公司投资了五家机器视觉公司,本来打算用在零部件装配线上。这五家公司为了满足通用的需求,把公司开发方向都用在了汽车零部件产线上,没想到通用后来又放弃了在装配线的布局,这也就相当于放弃了这些被投企业。

前文提到,是计算机的诞生推动了第二波CVC的繁荣。但也不是所有公司都对技术感兴趣,比如像高露洁、雷神、施乐、强生这样的公司还是更偏好投资自己熟悉的领域。

外国公司也参与到了第二波CVC的浪潮之中。1989年,“日元CVC基金”的占比从1983年的3%上升到了12%,当年有60家美国公司获得了来自日本的资金。1990年,欧洲风险投资基金中有138家由企业投资者创立。对于这一现象,咨询公司Venture Enterprises在1986年的《纽约时代》上表示:“外国企业认为投资是一种获得美国先进技术的最简单的方式……投资可以实现技术转移。”

图片来源:Market Watch

<10 countries that pour the most investment dollars into the U.S.>

当然,投资是双向的。例如,杜邦、苹果、IBM、3M和孟山都联合成立了一家专注在欧洲进行投资的基金。

施乐公司是第二波CVC浪潮中最有代表性的案例。对于众多美国人来说,施乐是一个神话,也是“复印”的代名词。“去施乐一下”是美国60年代办公室的常用语,就像今天的“去谷歌一下”。

1938年,卡尔森研发出了利用电来在碳素纸上做复印的电子图像复印技术,他一直想要把技术商用化,却并不顺利。直到1946年,一家叫做“哈罗伊德”(Haloid)公司看上了卡尔森的技术,于是就将卡尔森的技术连带人一起买了过来。

13年总共7500万美元的投入,在一年内就得到了回报。施乐914掀开了世界办公用复印机历史上最崭新的一页,并改变了世界办公用复印机的工作方式。在随后的60年代,施乐赚了超过10亿美元,成了第一家在10年内只依赖一项技术赚取了超过10亿美元的公司(第二家是苹果)。

很多公司都想成为施乐第二,而在施乐,威尔逊的后继者也在孜孜以求第二个卡尔森的出现。为此而建立的帕克研究中心(PARC,Palo Alto Research Center)就是为了延续施乐精神,寻找新技术。

1970年, PARC招收了全美国最知名研究员和工程师,还将研究的目标设定为比现有产品超前10年的科技产品。“美国最优秀的100位电脑科学家,PARC有76个。” 世界上第一台个人电脑就是在这个环境下诞生的,它的名字叫奥托(Alto)。奥托诞生的时候,比尔盖茨还没辍学,苹果电脑只存在于沃兹的脑子里;而在帕克的实验室里,从科学家到助手乃至秘书,都已经在使用个人电脑了,性能远在苹果机之上。

Xerox Alto 图片来源:Wikipedia

1973 年施乐开发出图形用户界面(GUI)与鼠标,但是由于当时的董事会不觉得这些产品值得在商用市场上试验,所以最终也没有把它商业化销售。如今有坊间传言苹果的成功来源于乔布斯抄袭走了施乐的这一套用户界面和鼠标,但本质上是施乐“排斥电脑”的策略使得后来者有了机会。在当时,IBM垄断着世界电脑市场,施乐决定将开发的目标定位在电脑和服务器之外的产品。这是一个可以被称为“蓝海”的策略,它使得众多产品在最初阶段能够避免强大竞争对手的打压。但是在后来面临办公系统的兼容压力时,这一决策的弊端又暴露无遗。

此外,大规模的收购引发了施乐公司与这些非复印机公司间的文化冲突,即“复印机帮”与“西海岸帮”的相互对立。“复印机帮”一点儿也不欢迎外来者,他们认为,西海岸人研究的那些复杂玩意儿根本不可能为公司挣钱。“西海岸帮”则将“复印机帮”看做是一群完全与世界潮流脱节的老古董。

当时主要的政治斗争在于“复印机帮”不愿意把自己通过销售赚来的钱投入到“摸不见看不着”的研发中。两者之间的矛盾让施乐开始考虑用CVC的方式来寻找公司新的增长动力。1988年,“施乐科技风险投资基金(Xerox Technology Ventures)”应运而生,规模3000万美金,目的是把PARC实验室里的技术进行商业化落地。公司董事长在当年的一次采访中表示:“这一做法是为了对冲过去的失误。”这些失误指的是,施乐尽管发明出了很多先进技术,却在商业化道路上输给了其他公司,比如苹果,比如微软。当年还有一本书专门分析了施乐公司的这些失误,书名是《摸索未来:施乐如何发明并忽视了第一台个人电脑》Fumbling the Future: How Xerox Invented, Then Ignored, the First Personal Computer.

CVC的成效立竿见影。1988年到1996年,XTV投资了十多家采用施乐现有技术后落地的公司。这些公司配备了外部员工,并允许自己做出技术决策,施乐并没有保持对公司的控制,并随着公司的不断壮大和发展积极地同外部风险投资公司合作。

图片来源:abbreviations

XTV在财务方面取得了巨大成功,公司初始投资的资本收益为2.19亿美元,净内部收益率高达56%——这一数据远高于同期成立的独立风险投资公司。

令人惋惜的是,XTV还是被叫停了,取而代之的是施乐新企业(Xerox New Enterprises)。后者不打算放弃对被投企业的控制或允许被投企业进行外部投资,并采用了当时标准化的企业投资补偿计划(corporate investment compensation scheme)。

XTV无疑是成功的,可为什么不受集团待见?冲突来源之一是薪酬结构。由于投资取得了丰厚的回报,因此XTV的高管比其他施乐高管赚的多得多,导致部门之间矛盾不断,这也是CVC的常见问题。此外,其他部门高管认为XTV的初创公司占用过多集团资源,对其他部门来说是一种变相牺牲,这种观点进一步激发了投资部门和其他部门之间的矛盾。

XTV的消亡给我们的启示是,即使CVC能取得成功,它在公司内的地位仍然不稳定,最后可能会成为公司内部争吵后的牺牲品。数据也证实了这一点:1988年至1996年期间CVC的平均寿命仅为2.5年,是独立VC存续时间的三分之一。

1987年,股市崩盘。第二波企业风险投资浪潮迎来了尾声。1986年,CVC投资达到顶峰,金额约为7.5亿美元。1987年至1992年期间,拥有独立CVC的公司数量下降了三分之一;间接投资到VC中的CVC金额也从1989年的4.83亿美元降至1992年的8,400万美元。

如果时代杂志(Time Magazine)的封面报道“年度机器(Machine of the Year)”预示着第二次的CVC浪潮,十多年后,从不同媒体的封面报道中我们可以看到第三波浪潮的蠢蠢欲动。

参考文献:

1. The History Of CVC: From Exxon And DuPont To Xerox And Microsoft, How Corporates Began Chasing ‘The Future’. CB insights

2. 埃克森美孚——油界翘楚,行业领军. 西南证券,2017年7月

3.为什么地球上只有一个硅谷?这得从60 年前说起.好奇心日报编译,原文作者Leslie Berlin

4.这个复印机公司,曾经有机会比苹果和微软加起来还大.来源:崔绮雯

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。