编者按:本文系创业邦原创,转载请获得授权。

美国东部时间2020年1月17日,中国互联网长租公寓运营商蛋壳公寓正式登陆纽交所上市,股票代码为“DNK”,公司上市首日收报13.50美元较发行价持平,承销商行使超额配售权后,市值可达27.4亿美元。在2019年11月初,青客公寓已更早一步赴美上市。国内长租公寓企业纷纷上市,是否意味着长租公寓已经由初期发展阶段走向成熟?面对激烈的市场竞争,长租公寓企业如何才能在未来脱颖而出?

Part.1

长租公寓市场特征

(1)长租公寓市场概况

当前,在政策、市场等多重因素驱动下,我国长租公寓市场正处于快速成长期,市场参与者众多。同时,头部企业在规模、品牌和融资能力方面占据了一定优势地位,行业集中度有望进一步提升。

中国住宅租赁市场的增长主要受以下因素推动:持续的城市化,近2亿的租房人口;城市房价居高不下,尤其是一线和二线城市;年轻人消费习惯和生活方式的变化;国家确定“租售并举”的住房制度,鼓励发展租赁市场。

艾瑞咨询的数据显示,2018年中国住宅租赁市场规模达到1.8万亿元人民币,预计2023年将增长至3.0万亿元人民币。2018年,中国一、二线城市住宅租赁市场总规模达到1.2万亿元人民币,预计2023年将增长至2万亿元人民币。

与欧美发达国家相比,我国长租公寓市场潜力巨大。数据显示,在2018年底,由共住平台提供标准化装修、装修和服务的物业仅占中国所有住宅租赁物业的约2%。而在美国和日本,由机构经营的翻新或服务租赁公寓的比例分别约为57%和80%。

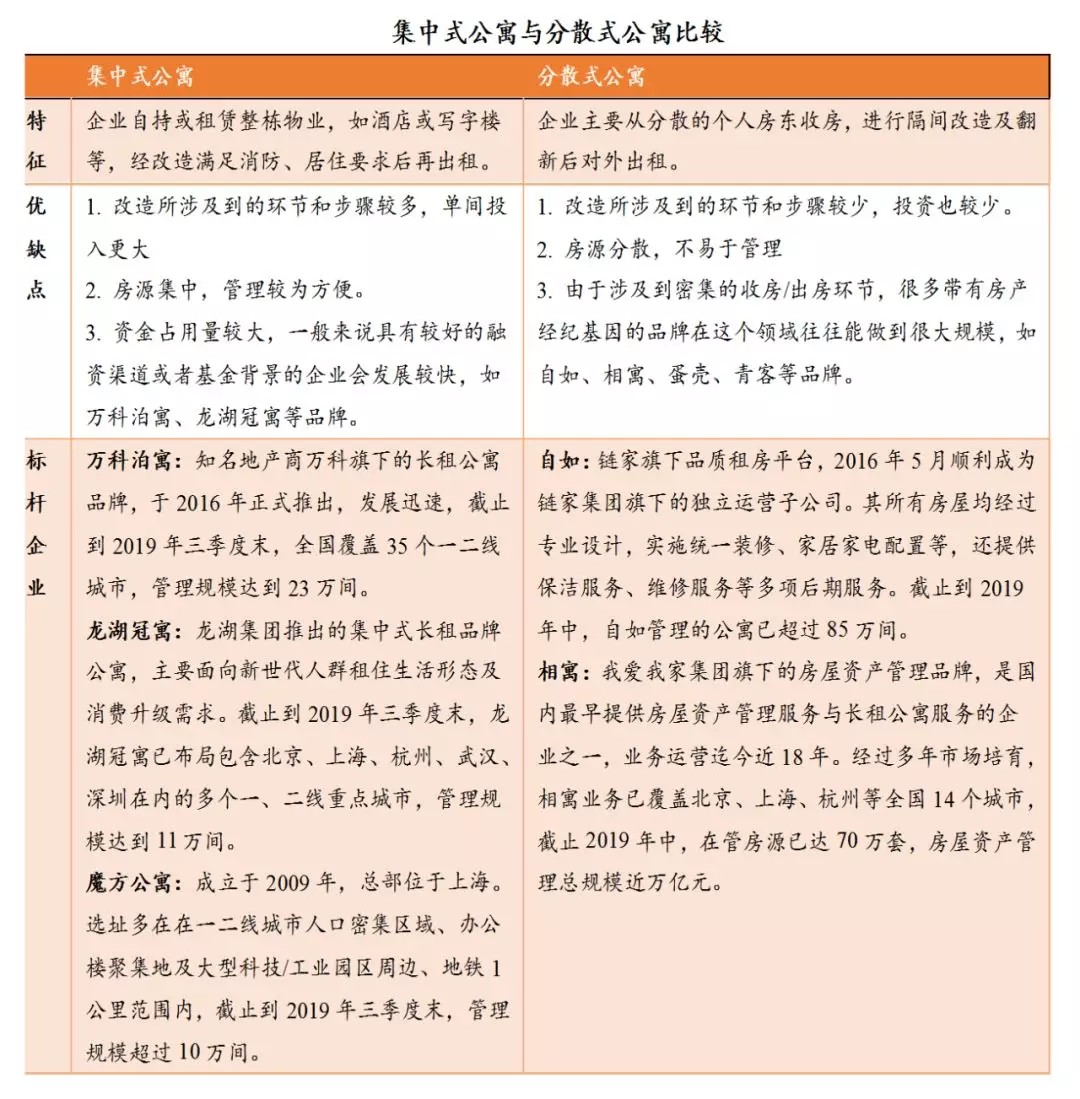

虽然市场空间巨大,但由于我国大部分住宅租赁物业仍由个人业主拥有和经营,住宅租赁市场高度分散,效率低下。目前,国内的长租公寓市场参与者众多,比如龙湖冠寓、万科泊寓、魔方、自如、相寓、蛋壳、青客等。按照物业租赁的方式分类有两种:一种是做集中式公寓,另一种是做分散式公寓。

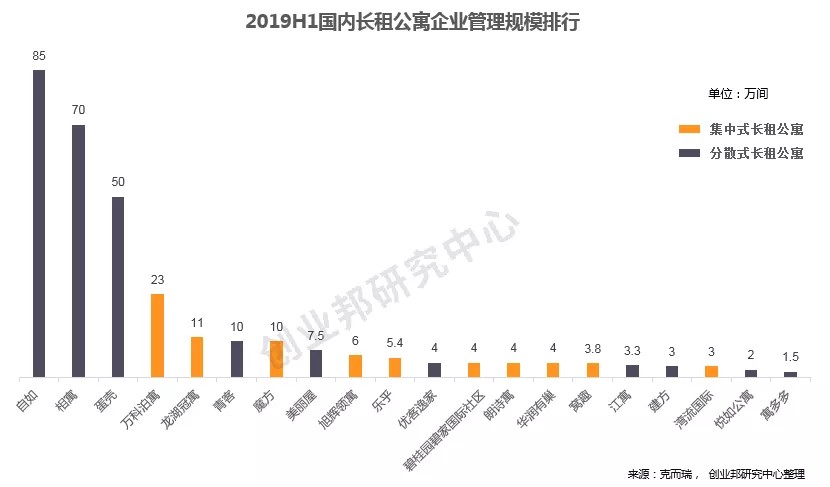

当前,国内市场中长租公寓大多是分散式长租公寓。截止到2019年上半年,国内长租公寓管理规模排行如下图所示:

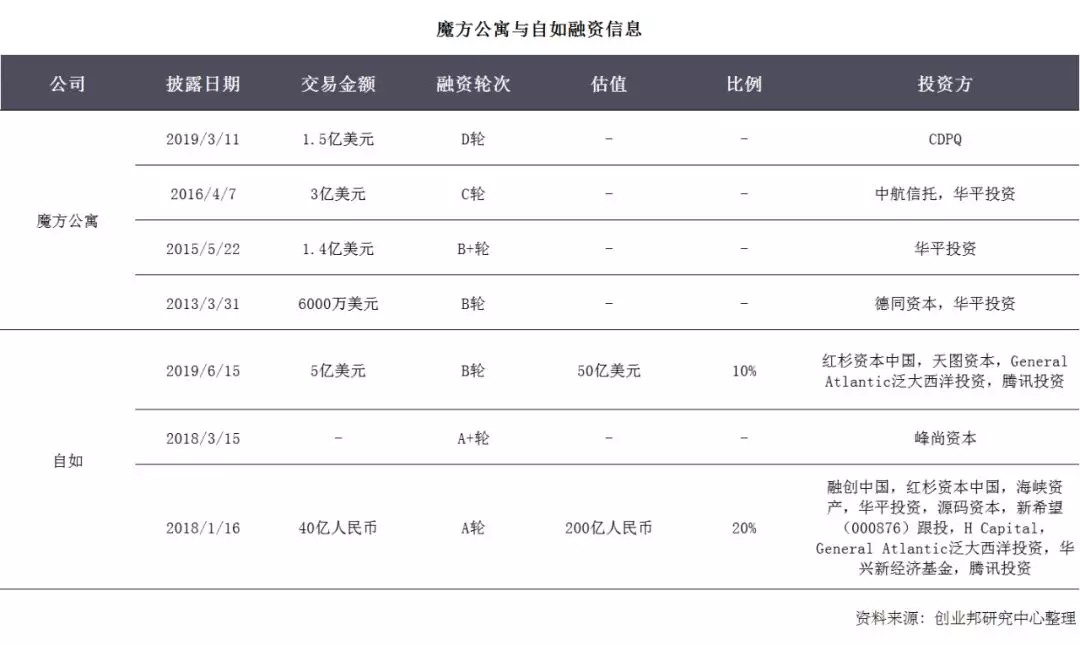

可以看出,长租公寓行业参与者主要为房地产企业和长租公寓运营商,房地产企业资金实力比较雄厚,集中在集中式长租公寓领域,长租公寓运营商大多运营分散式长租公寓,也有少部分运营集中式长租公寓,如魔方公寓、乐乎等。长租公寓企业的发展离不开资本的支持和助力,部分代表型企业的融资信息如下表所示:

(2)长租公寓的运营模式

根据资金投入规模,长租公寓企业运营模式主要分为:轻资产、中资产、重资产三种。目前,大部分企业都采用中资产模式,或者三种模式并举但以中资产模式为主。

轻资产模式中运营商只是去做运营管理,与物业持有者合作,输出品牌和管理。主要收入来自托管费、业绩分成、前期设计、工程和专项服务费用,另外对租户的服务费是额外的收入。主要支出为人工成本、服务成本和管理成本。

轻资产模式优势是资金投入较少,但是利润率较低,另外运营企业的品牌和管理能力必须得到市场的认可才可能大规模扩张。

轻资产运营模式(来源:中国指数研究)

轻资产运营模式(来源:中国指数研究)

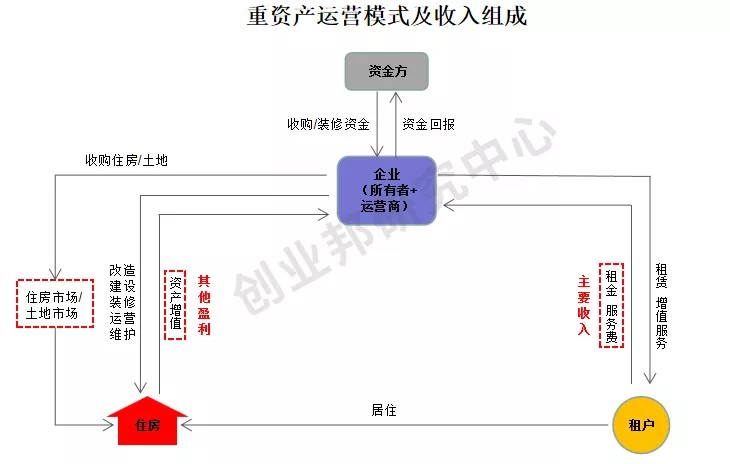

重资产模式下企业既作为运营商同时也是物业持有者,需要在住房市场/土地市场上购买住房自持,并做改造装修后租给租户,收入主要来源于租金和服务费,另外额外的盈利来自房产的增值。主要支出为拿地/购房成本、建设/改造成本、装修成本、人工成本、服务成本、管理成本和融资成本。

这种模式租金回报慢,对资金沉淀大,对企业综合实力有较高要求。一般资金实力雄厚、开发建设运营能力强的房地产企业采取这种模式。另一方面企业应重视“资产增值”这一重资产模式特有的收入来源。企业在拿地时应做好价值评估,通过多种措施降低拿地成本,注重“资产增值”这部分价值的实现。

重资产运营模式(来源:中国指数研究)

重资产运营模式(来源:中国指数研究)

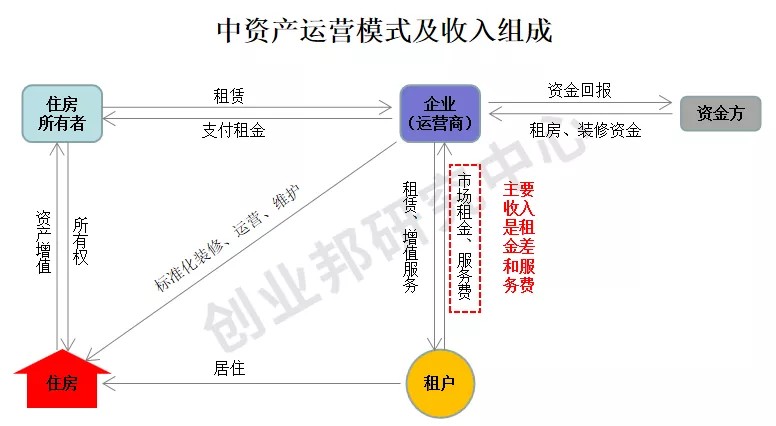

国内长租公寓企业采用最多的是中资产模式。

自如、相寓、蛋壳、青客等企业所采用的经营模式都是以租赁房主的住房出租给租房者的中资产运营模式为主,在该模式下,公司的主要收益来源为租金差和服务费。主要支出为租房成本、装修成本、人工成本、服务成本、管理成本和融资成本。由于涉及从零散房主手中收房,拥有大量房源信息优势的房产经纪公司非常适合采用这种模式。

中资产运营模式(来源:中国指数研究)

Part.2

蛋壳的经营之道

(1)资本支持下的快速扩张

长租公寓在前期扩张阶段都处于“烧钱阶段”,行业的快速发展离不开资本的支持。蛋壳公寓成立于2015年初,当年就拿到了领英中国总裁沈博阳的天使投资和开物投资的A轮投资,随后陆续拿到愉悦资本、优客工场、高榕资本、酉金资本、元璟资本、蚂蚁金服等机构的融资,到2019年10月的D轮融资完成时,蛋壳公寓六轮股权融资总规模超过了9亿美元。根据招股书,截止2019年三季度末,蛋壳在管公寓数量达到40.7万套。

早于蛋壳公寓成立、在2012年成立的青客公寓,上市前先后拿到了纽信创投、达晨创投、赛富投资凯欣资本以及摩根士丹利等投资机构的四轮融资,累计融资金额超过1亿美元。截止2019年中,青客在管房源达到9.7万套。

可以看到,在融资金额方面蛋壳公寓大幅突出,因此虽然成立时间晚于青客公寓,但是在规模扩张上优势明显,可见资本在推动长租公寓早起发展中起到了非常关键的作用。

蛋壳公寓和青客公寓的融资信息如下表:

(2)以“新租赁”运营模式提升客户体验

蛋壳公寓定义自己为互联网的“新租赁”模式,致力于用科技改变客户的住宅租赁体验。通过互联网模式给租户带来全新的体验:租房流程的便捷化、公寓居住体验舒适化和公寓服务高质量。

公司通过“新租赁”业务模式为业主和租客提供解决方案,该模式的定义如下:

集中经营:集中经营业主提供的公寓,并将其出租给租户。

标准化:对公寓的设计、装修和装修进行标准化,并提供优质、可靠的一站式服务。

互联网:整个业务流程都通过技术实现,为业主和住户提供无缝的在线体验。公司从一开始就没有线下店面。

蛋壳公寓“新租赁”模式(来源:招股书)

目前,公司经营两个品牌产品“蛋壳公寓”(Danke Apartment)和“梦想公寓”(Dream Apartment)。

自2015年成立以来,蛋壳公寓一直是公司业务的主要重点。公司长期向个人业主租赁公寓,以标准化和时尚的方式设计、翻新此类公寓,并将其出租给个人租户。

公司利用蛋壳公寓的运营经验,于2018年11月推出了梦想公寓,目标是大型但服务不足的蓝领公寓市场。公司将整栋楼或一栋楼的楼层租下,改造成宿舍式公寓,出租给企业客户作为员工住宿。

蛋壳为所有住户提供优质的一站式服务,包括清洁、维修和维护、WiFi以及全天候的居住支持。

(3)科技赋能,打造“蛋壳大脑”

蛋壳公寓还希望运用科技手段,打造“蛋壳大脑”,它基于数据分析做出实时、公正的决策,指导公司业务运营的每一步,并生成有价值的商业智能。科技的运用使公司能够实现快速的增长、卓越的运营能力和客户的满意度。

公司使用专有技术在整个供应链中实现精确的预算、精确的时间估算和无缝的工作流协调。例如,定价决策代表了一个共同生活平台的核心竞争力,但由于公寓、社区和城市的差异,定价异常复杂。公司的技术系统大幅提升了效率,每天能够做出大约数万的价格决定,能够达到大约95%的租出价格的准确率。

公司也有强大的能力通过技术来管理动态供应链,可以有效地管理庞大的装修承包商网络,同时对分布在13个城市数千个社区的50000套公寓进行装修,并保持一致的质量。

公司凭借其数据、技术和公寓网络,创建了一个充满活力和不断扩展的生态系统,将业主、租户和第三方服务提供商联系起来并从中受益。它们的相互作用形成了一个良性循环,同时也为公司提供了重大的商业机会。

典型的租房者每天在家里呆上10个小时以上,在入住期间,他们可能需要一系列服务,包括清洁、维修和保养、洗衣、搬迁、送餐、智能家居和在线保险等。iResearch的数据显示,在2018年,这些服务在中国代表了近2.4万亿元人民币的市场。

Part.3

运营数据和财务数据

(1)运营数据

根据蛋壳公寓招股书,截止到2019年9月30日,公司运营的公寓覆盖13座一二线城市,公寓数量达到40.7万套,2016至2018年复合增速为360%。公司房屋出租率为87%,租户续签率52%,房东续租率79%。同时,公司采用完全互联网模式,线下门店为0。公司通常与业主签订四至六年的租约,与租户的租期是一年。从2017年一季度到2019年三季度,每个季度采购的公寓的投资回收期通常在12到20个月之间。

蛋壳公寓运营数据(来源:招股书)

蛋壳公寓运营数据(来源:招股书)

与此对应的是,青客公寓截止到2019年6月30日,公司运营的公寓覆盖6座一二线城市,公寓数量为9.7万套,2013至2018年复合增速为114%。公司房屋出租率为92.4%,行业最高。青客公寓与房东之间的合同平均期限为63.3个月,前三年租赁费用固定,剩余时间则每年增加约5%。青客公寓与租户签订的平均合同期限为11.7个月,其中68.3%的合同期间长于12个月。不过,47.3%的租户在合同到期前就已退租,只有5.1%的租户选择了续租,体现出租客满意度不足。

(2)财务数据

蛋壳公寓目前的收入主要来自租金和服务费。

在收入方面,公司的收入从2018年前9个月的16.73亿元人民币增长到2019年前9个月的近50亿元人民币,增长了198.8%。

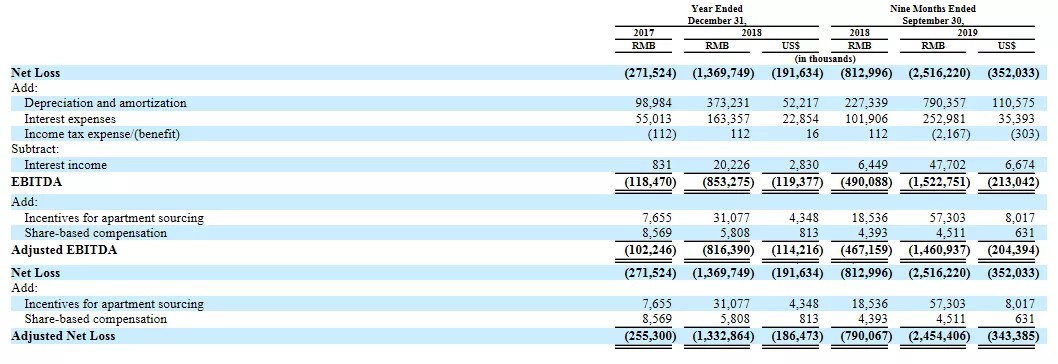

在盈利方面,根据招股书披露,蛋壳在今年前9个月净亏损为25.16亿元人民币,非通用准则下(Non-GAAP)调整后净亏损24.54亿元人民币,调整后EBITDA为负的14.61亿元人民币。公司整体尚未盈利主要是由于其过去几年持续高增长,大量的资源投入到新城市及新公寓的开发过程中。

从上面财务数据可以看到,2019年蛋壳整体营收较2018年大幅提升,但是经调整亏损率及经调整EBITDA率均较2018年有所下降。

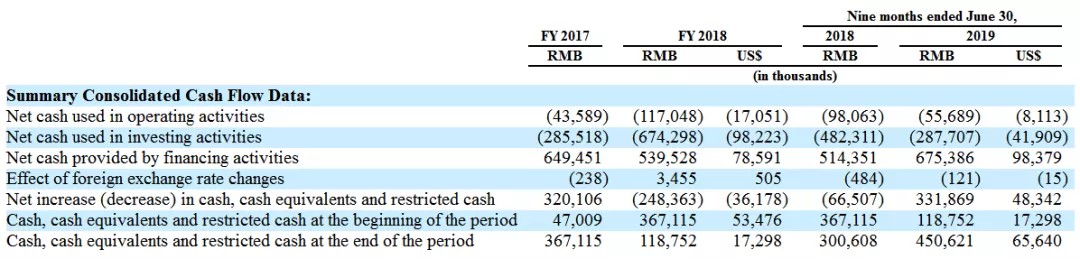

在现金流方面,蛋壳的经营活动净现金流2017年为-1.15亿元,2018年-11.64亿元,2019年前三季度为-16.29亿元。投资活动净现金流2017年为-4.89亿元,2018年为-13.24亿元,2019年前三季度为-16.69亿元。显示出公司正处于投资扩张阶段,现金流处于持续流出状态。

蛋壳表示,目前公司的投入回本周期为12-20个月。公司仍处于快速成长阶段,将继续投入资金扩大公寓规模。蛋壳公寓认为,随着公寓规模的扩大,公司将提高成本效率,进一步提高回报率并缩短投资回收期。在回本后,公司有望实现盈利。

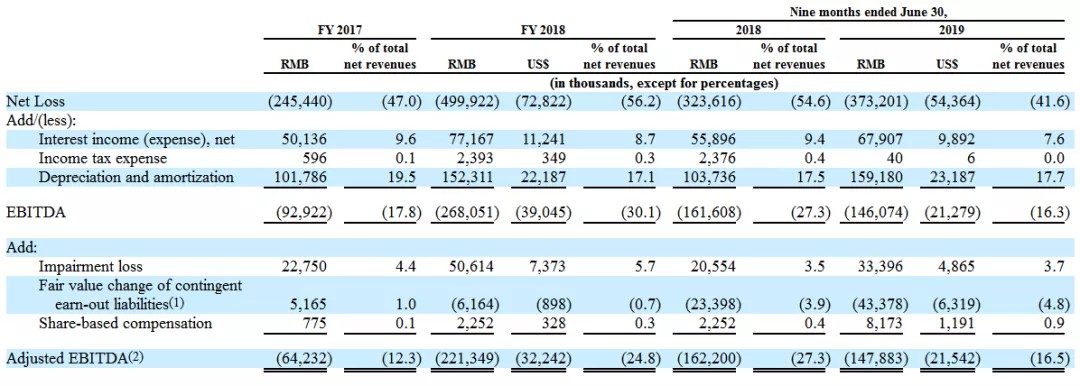

与此对应,按照青客公寓招股书披露,青客公寓2017年和2018年的营业收入为5.23亿元和8.90亿元,同比增长70.3%;净亏损分别为2.45亿元和4.99亿元;经调整后的EBITDA(息税折旧摊销前利润)分别为-6420万元和-2.21亿元人民币;经营活动净现金流分别为-4359万元和-1.17亿元。

截至2019年6月30日止9个月,青客公寓的营收为8.98亿元,同比增长51.4%;净亏损则为3.73亿元,而2018年同期为3.24亿元;经营活动净现金流-5569万元,而2018年同期为-9806万元。显示出青客公寓的扩张速度小于蛋壳公寓,因而产生的亏损和现金净流出也远小于蛋壳。

可以看到,两家公司在当前扩张阶段仍然处于持续亏损状态,主要是因为目前还处于“跑马圈地”的扩张阶段,前期投入较大。期待未来运营规模达到一定水平后,通过持续提升管理能力和控制成本费用来达到盈利。

Part.4

长租公寓企业如何在未来脱颖而出?

近几年,长租公寓在国家“租售并举”“租售同权”的政策鼓励和资本的支持下迎来了快速发展,行业集中度进一步提升,长租公寓整体已经从初级阶段发展到成长期。尽管出现了少数不规范企业“暴雷”,给行业发展带来了负面影响,但是行业巨大的需求仍在,企业也更加回归服务本质,优胜劣汰使得行业发展更加理性。

目前,长租公寓行业参与者众多,所采用的的运营模式也各有侧重,那么企业如何才能在激烈的市场竞争中胜出?总结而言,主要有以下几点:

(1)重运营是必须遵循的原则。不管长租公寓企业采用轻资产、中资产还是重资产模式,重运营都是企业的核心竞争力。企业通过高质量的运营提升产品品质和服务质量,才能带来高附加值和客户粘性,提升品牌溢价。

(2)合理有序的扩张。规模效应和标准化能够让企业降低单位成本,获得更好的盈利,但是不考虑自身融资能力和现金流的盲目扩张只会让企业资金链紧张,抗风险能力下降。前期“暴雷”的长租公寓大多是因为盲目扩张资金链断裂导致的,因此只有合理有序的扩张才是企业稳健运营之道。

(3)提升资本运营能力。长租公寓在前期往往投入巨大,回报周期又较长,因此资本运营能力是企业能否稳健运营和持续扩张的关键。2017年长租公寓市场的股权融资发生13起,金额为20亿人民币,2018年股权融资发生11起,金额快速增长至74亿人民币,2019年截至9月股权融资额只有6起,金额却高达114亿人民币。可见,融资金额持续上升的同时集中度却在不断向头部企业集中,比如自如、魔方、蛋壳等企业,中小企业的资本运营能力成为制约其发展的重要因素。

我国长租公寓行业目前还处于快速成长期,企业正处于扩大市场规模,培育消费者、积累品牌口碑阶段,对公司的商业模式、品牌运营能力、资本运营能力都提出了更高的要求,只有在这几方面不断深耕的企业才有可能在未来脱颖而出。

Part.5

值得关注的未上市企业

国内长租公寓的主要参与者有房地产商和专门的运营商,房地产商主要集中在重资产运营模式,而创业和投资机会更多的领域在于轻资产和中资产模式,因此我们关注更多的是专门的长租公寓运营商。下面我们从管理公寓规模和融资能力两方面挖掘了值得关注的未上市企业。

乐乎

北京乐乎公寓物业管理有限公司,致力于运营“乐乎城市青年社区”连锁品牌,目前已引入千万级投资。乐乎城市青年社区主打青年白领公寓租赁,先后与北京城乡集团、北京昌平科技园发展集团、中广核服务集团达成合作,成为了国内最具成长力的青年公寓品牌和北京集中式公寓房间数最多的青年社区品牌。截止2019年上半年,乐乎管理公寓规模为5.4万间左右。

优客逸家UOKO

四川优客星空公寓管理有限公司(简称:优客逸家)成立于2012年初,在快速发展中得到了源渡创投、君联资本、经纬中国、海纳百川等国际国内一线投资机构的注资。优客逸家依托先进的互联网技术及创新的金融工具为两类客户提供服务:对闲置房业主,提供一站式房屋租赁增值管理解决方案;为城市租房人群,提供高品质长租公寓产品、租后服务,以及围绕房屋、居住社交而衍生的增值服务。公司目前在成都、武汉、北京、杭州四地运营,截止2019年上半年,管理公寓规模为4万间左右。

窝趣

广州窝趣公寓管理有限公司是铂涛集团旗下的首个公寓品牌,于2015年4月正式成立,致力于为用户打造集舒适生活品质与轻松社交环境于一体的居住体验。窝趣旗下有针对新享乐泛90后都市青年群体的白领公寓、针对80后金领的服务式公寓及企业员工公寓等公寓产品。

自成立之初,窝趣以轻资产模式切入长租公寓市场,由于走轻资产模式,窝趣不进行收购、不抢物业,它借助轻资产的模式帮加盟商做供应,公寓项目的所有权归投资方。而窝趣则承担从前期拿房、项目评估到运营公寓等角色,核心竞争力是较强的线上线下运营能力。截止2019年上半年,窝趣管理公寓规模为3.8万间左右。

建方

广州建方房屋租赁管理有限公司,是中国建设银行和方圆集团共同成立的子公司,公司经营范围为物业管理,深耕房屋租赁领域,提供住房租赁业务。旗下产品包括分散式产品系列“建方·家”和集中式产品系列“建方·寓”。截止2019年上半年,建方管理公寓规模为3万间左右。

湾流国际

湾流国际青年社区是一个自营式长租公寓租赁服务平台,通过以一线城市集中式房源切入,再辐射周边分布式的房源。致力于打造一个以长租公寓为核心,融合居住、办公、商业、娱乐、会展等功能在内的多元化Co-Living社区。截止2019年上半年,湾流国际管理公寓规模为3万间左右。