编者按:本文来自微信公众号泽平宏观(ID: zepinghongguan),作者任泽平,创业邦经授权转载。

事件

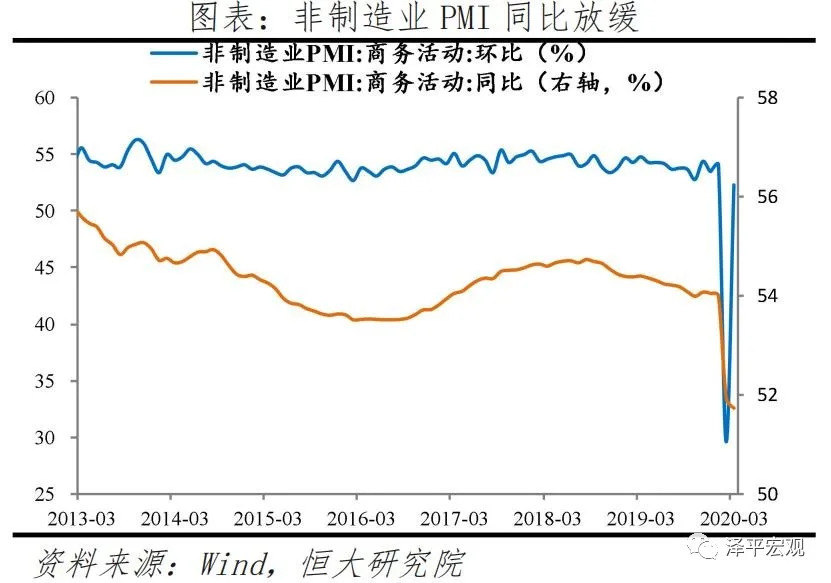

中国3月官方制造业PMI为52%,预期42.5%,前值35.7%。非制造业PMI为52.3%,前值29.6%。

解读

1、复工复产加快,但内外需皆弱,扩大内需是当务之急

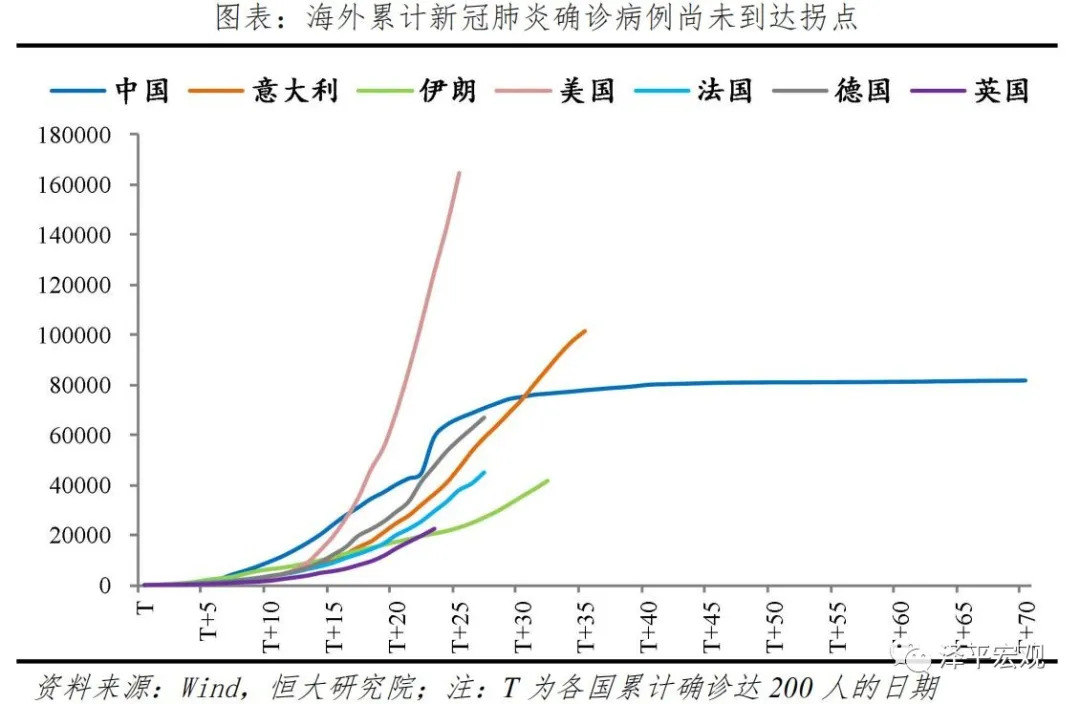

本次疫情影响幅度已超过2008年全球金融危机,必须做好充分的准备。截止3月31日全球累计确诊数超80万;中国疫情在2月下旬基本控制,但海外疫情2月下旬开始爆发,美国、意大利、西班牙、德国、法国等成重灾区,且尚未看到拐点。有的流行病专家预测全球疫情将在6月结束,但也有专家认为会跨年。如果疫情在夏季控制,是比较乐观的估计,造成的损害相对可控;但如果持续到年底甚至明年初,全球经济衰退程度将十分惨烈,倒闭潮和失业潮风险较大。

疫情大流行一度引发全球流动性危机,深度经济衰退难以避免,美欧推出大规模刺激计划,力度超过2008年国际金融危机;欧美经济衰退将通过外需、产业链、资本流动、金融市场、疫情输入、交叉感染等渠道对中国进行传导。2月19日至3月20日美英法德股市累计下跌均超30%,美股10天内四次熔断,债券也遭抛售。流动性危机通常是金融危机的前兆。在此背景下,美联储3月15日紧急降息至“零利率”并推出7000亿美元量化宽松(QE)计划,3月23日推出“无限量QE”计划,3月27日特朗普签署“2万亿”经济刺激法案。欧洲央行3月12日宣布增加1200亿欧元资产购买计划,3月18日追加7500亿欧元;英国3月17日宣布3300亿英镑贷款担保计划、提供200亿英镑支持小企业,德国3月23日通过1.2万亿欧元经济刺激计划。

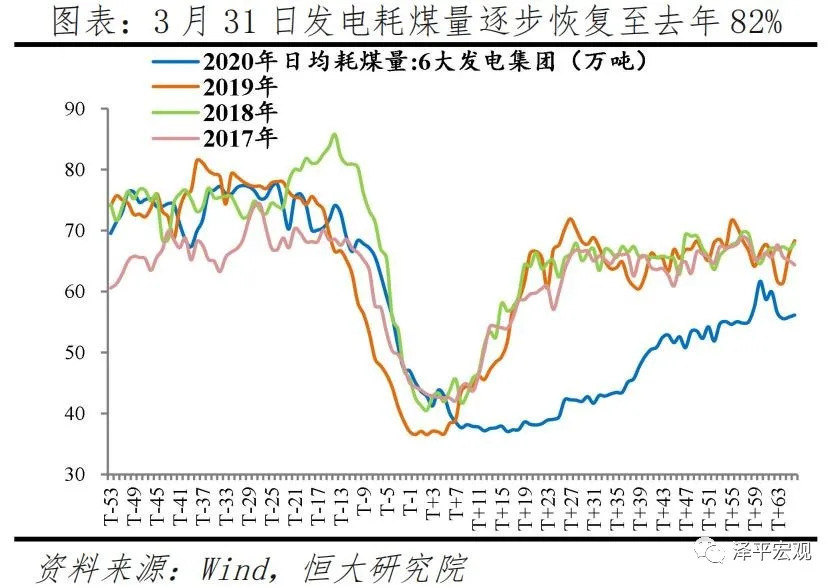

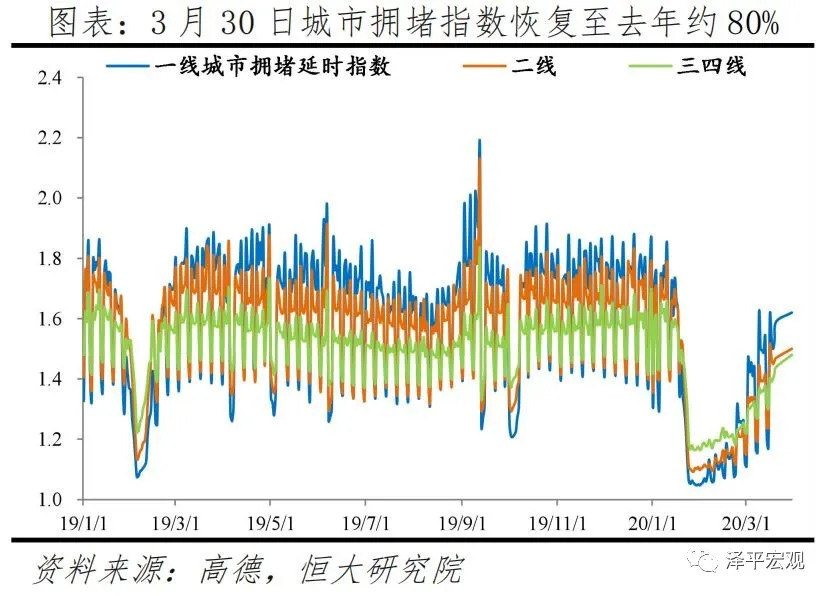

中国1-2月控制疫情、2-3月恢复生产,从PMI指数计算方法看,PMI指数=“增加”选项的百分比+“持平”选项的百分比×0.5,因此3月PMI大幅回升仅反映经济活动较2月快速恢复。从同比看,经济活动远未恢复到正常水平。2月中下旬以来经济活动快速恢复。根据官方数据,截至3月28日全国规模以上工业企业平均开工率98.5%,3月29日中小企业复工率为76.8%。从高频数据看,3月六大电厂日均耗煤量恢复至去年农历同期的80.8%;3月30日全国返城率81.6%、累计返岗率70.5%(中国联通智慧足迹),城市拥堵延时指数恢复至去年农历同期的约82%(高德数据)。在此背景下,3月制造业、非制造业PMI分别大幅回升至52%、52.3%,分别较2月上升16.3、22.7个百分点。

具体看,3月PMI数据反映了当前经济形势的五大特点:1)需求恢复弱于生产,内外需皆弱且外需更差;2)价格持续下跌,经济通缩明显;3)企业预期环比改善,但库存积压;4)大中小企业均环比改善,但中小企业更困难;5)服务业恢复弱于制造业,建筑业恢复较快。

复工不完全等于复产,疫情冲击导致当前同时面临内外需下滑,特别是生活性服务业、出口型企业。比如,根据美团研究院报告,截至3月9日仅34.6%的商户正常营业,但其中超过85%的商户营业额不到去年同期的10%;受海外疫情冲击,当前出口企业面临订单被取消、减产、裁员等困境。在就业方面,2月城镇调查失业率攀至6.2%的新高,3月制造业、服务业和建筑业PMI从业人员指数分别为50.9%、46.7%和53.1%,服务业就业仍在收缩。

当前中国经济面临的主要矛盾是总需求不足,327中央政治局会议明确扩大内需,启动“新”一轮基建,货币政策适度宽松,防止出现大规模倒闭潮、失业潮。我们旗帜鲜明倡议“新基建”(2月28日发布《是该启动“新”一轮基建了》),短期有助于扩大需求、稳增长、稳就业,长期有助于扩大有效供给,释放中国经济增长潜力,改善民生福利。

不同于事后解释的学院派,我们一直追求前瞻性的实战经济学。2019年提出“拿掉猪以后都是通缩”“该降息了”,引起较大争论,但随后被货币政策降息降准所验证。2019年下半面对市场上流行的“经济企稳”“库存周期复苏”观点,提出“要充分估计当前经济形势的严峻性”“经济企稳的基础不牢固”。2020年2月下旬提出“是该启动‘新’一轮基建了”,引发市场大讨论,随后被形势演化所验证。

2、虽然国内外形势异常严峻,但我们正面临千载难逢的历史性机遇。

危中有机:

1)在国际市场购买石油、欧美高科技公司股票、天然气等,现在都打折出售,可以通过主权财富基金,也可以通过企业并购,同时帮助受疫情冲击的国家和企业渡过难关。

2)2018年末中央经济工作会议提出新基建,但是2019年初经济小阳春,宏观经济环境不具备大规模启动。2020年受疫情全球大流行和欧美经济衰退影响,中国经济大幅低于潜在增长率,启动以新基建为核心的积极财政政策,基础设施补短板,有助于扩大短期有效需求和长期有效供给。而且现在搞基建成本低,大宗商品价格大跌,还有利于带动就业。

3)帮助受疫情冲击大的意大利、德国、西班牙、伊朗、韩国、美国等,中国是世界上最大的口罩、酒精等制造生产国,随着国内疫情逐步得到控制,可以适当出口相关物资,加大宣传,赢得国际人心,疫情的马歇尔计划。

4)加快应急医疗、医疗体制、社会治理、减税降费、多层次资本市场等方面改革,比较容易形成共识,阻力最小方向的改革。

5)不卷入到是非之中,不卷入到地缘冲突,为国家发展争取战略机遇和时间窗口。

3、需求恢复弱于生产,内外需皆弱且外需更差

3月制造业PMI 52%,较上月大幅回升16.3个百分点。分行业来看,21个制造业行业均有不同程度回升。其中,新动能恢复较快,高技术制造业PMI高于总体。从重点领域看,高技术制造业、装备制造业和消费品行业PMI为55.8%、54.5%和52.0%,其中高技术制造业PMI高于制造业总体3.8个百分点。

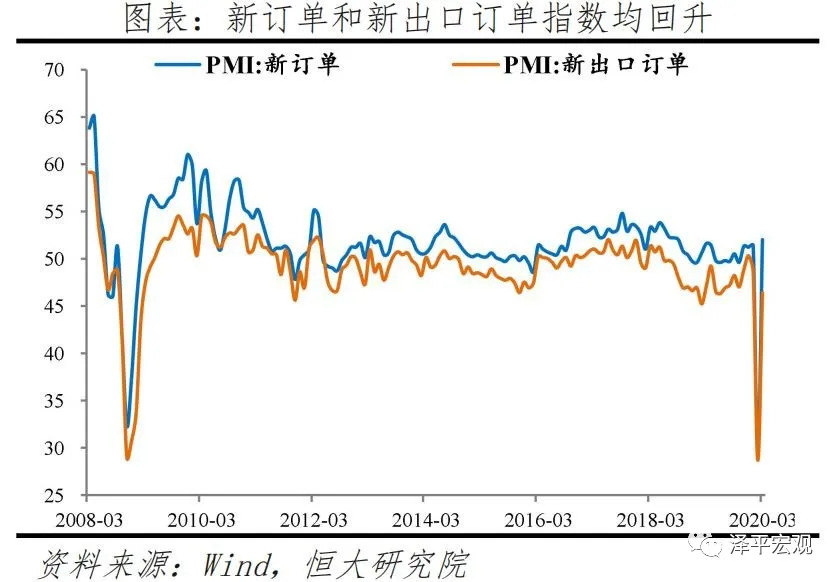

需求恢复弱于生产,内外需皆弱,海外疫情持续发酵冲击中国出口。3月PMI生产指数为54.1%,较上月大幅回升26.3个百分点。新订单和新出口订单指数分别为52.0%和46.4%,分别较上月回升22.7和17.7个百分点。

外需疲软,美欧等发达经济体增长动能趋弱,叠加海外疫情冲击。3月美国Markit制造业PMI为49.2%,较上月下滑1.5个百分点,重回荣枯线下;欧元区PMI为44.8%,较上月大幅下滑4.4个百分点;欧洲经济火车头德国制造业PMI为45.7%,较上月下滑2.3个百分点。

进口指数48.4%,较上月上升16.5个百分点,连续21个月处于荣枯线下,表明内需疲软。

4、价格持续下跌,通缩风险加剧

3月出厂价格指数为43.8%,较上月下滑0.5个百分点;主要原材料购进价格指数45.5%,较上月下滑5.9个百分点。出厂价格和原材料价格指数差值从2月的-7.1个百分点收窄至3月的-1.7个百分点,表明中下游企业盈利压力较2月有好转,但价格下跌致企业名义利润增长持续承压。

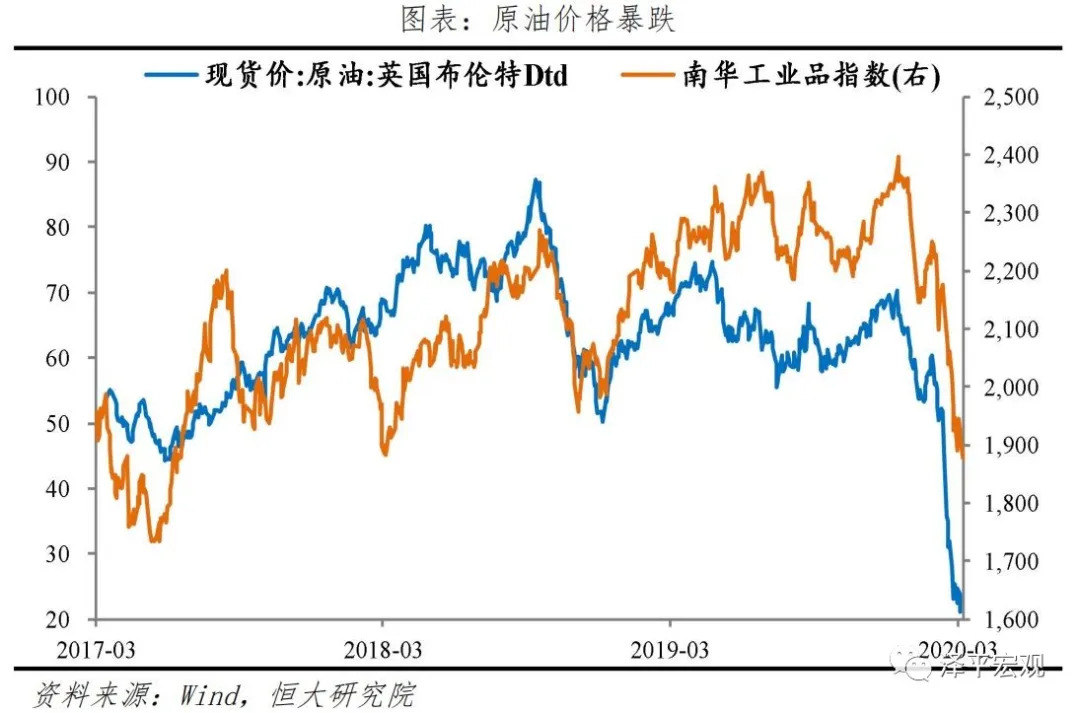

近期石油等大宗商品价格暴跌,通缩风险加剧。近期俄罗斯、沙特阿拉伯、美国在石油问题上三方角力,叠加疫情冲击全球恐慌情绪,国际油价暴跌。3月布伦特原油均价环比-40.0%,南华工业品价格环比-7.5%,螺纹钢环比-7.8%。

5、企业预期环比改善,但产成品库存积压

3月生产经营预期指数为54.4%,较上月上升12.6个百分点;采购量指数52.7%,较上月上升23.4个百分点。3月原材料库存指数49%,较上月上升15.1个百分点,表明因物流逐渐畅通、前期原材料短缺现象缓解;产成品库存49.1%,较上月上升3个百分点,反映需求虽有好转但仍然疲弱。同时经济动能(新订单-产成品库存)指数较上月回升19.7个百分点。

自疫情爆发以来,中国财政货币双发力,政治局会议强调要加大宏观政策调节和实施力度。

货币政策方面,3月1日,银保监会发文,对于2020年1月25日以来到期的困难中小微企业,给予企业一定期限的延期付息安排;贷款付息日期最长可延至2020年6月30日。3月13日,央行决定于3月16日对达到标准的银行定向降准0.5-1个百分点,对符合条件的股份行额外定向降准1个百分点,共释放5500亿元。3月27日中央政治局会议强调“稳健的货币政策要更加灵活适度,引导贷款市场利率下行,保持流动性合理充裕。要充分发挥再贷款再贴现、贷款延期还本付息等金融政策的牵引带动作用,疏通传导机制,缓解融资难融资贵,为疫情防控、复工复产和实体经济发展提供精准金融服务”。3月30日央行公开市场7天期逆回购操作中标利率2.20%,此前为2.40%,降低20BP。

财政政策方面,3月27日中央政治局会议强调“适当提高财政赤字率,发行特别国债,增加地方政府专项债券规模,引导贷款市场利率下行,保持流动性合理充裕;要落实好各项减税降费政策,加快地方政府专项债发行和使用。”据国家税务总局,3月申报纳税期限依法延长至3月23日,到期后仍处于疫情防控一级响应的地区,相关省税务局还可以依法再适当延长纳税申报期限,进一步帮助企业缓解资金压力。

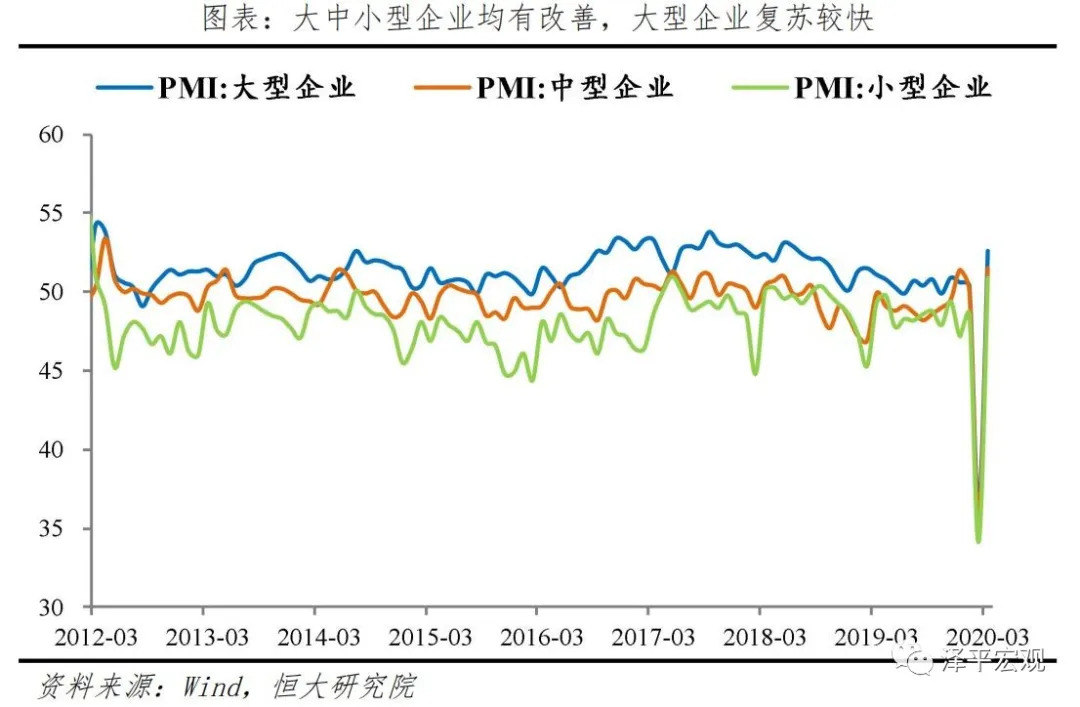

6、大中小企业均有改善,但中小企业更困难

大型企业在生产、需求以及经营预期方面均好于中小型企业。3月大中小型企业PMI指数分别为52.6%、51.5%和50.9%,较上月分别回升16.3、16.0和16.8个百分点,均在荣枯线上。从生产来看,大中小型企业指数分别55.3%、53.5%和51.6%,分别较上月上升27.0、25.4和25.5个百分点。从需求来看,大中小型企业新订单指数分别为53.2%、51.4%和49.7%,分别较上月上升23、22.1和22.9个百分点;大中小型企业新出口订单指数47.3%、44.2%和46.3%,分别较上月上升17.8、18.1和15.3个百分点。从经营预期看,大中小型企业生产经营预期分别为55.5%、52.5%和54%,分别较上月上升11.2、12.5和16.6个百分点。

小型企业经营预期较大改善,但订单恢复仍然较慢。据工信部数据,3月29日中小企业复工率为76.8%,复工情况明显弱于大中企业。中小企业自身现金流周转能力较弱、信贷支持较弱,经营压力仍大,后期政策应重点关注中小微企业的生存问题。3月31日,国务院常务会议部署强化对中小微企业金融支持,包括增加中小银行再贷款再贴现额度1万亿元,进一步实施对中小银行定向降准以引导贷款投放。

7、服务业恢复弱于制造业,建筑业恢复较快

3月非制造业商务活动指数52.3%,较上月回升22.7个百分点;新订单和新出口订单分别为49.2%和38.6%,分别较上月上升22.7和11.8个百分点,处于荣枯线下,反映非制造业新订单、新出口订单减少程度较上月放缓。

服务业恢复弱于制造业,生活型服务业更为困难。服务业商务活动指数为51.8%,比上月回升21.7个百分点。在调查的21个行业中,除证券行业外,其他行业均有不同程度回升。1)交通运输、零售、银行等行业商务活动指数相对较高。2)生活性服务业商务活动指数为50.2%,低于服务业总体指数1.6个百分点,住宿餐饮、旅游、居民服务、文化体育娱乐等行业受疫情影响较大。美团调研报告显示,截至3月9日,65.4%的综合商户处于暂停营业状态,仅34.6%的商户正常营业,复工的商户营业状况不佳,74.5%的商户几乎没有交易,11.5%的商户的营业额是2019年同期的10%及以下,5.5%的商户的营业额是2019年同期的11%-30%。只有1.3%的商户的营业额与2019年同期持平,0.4%的商户的营业额超过2019年同期水平。

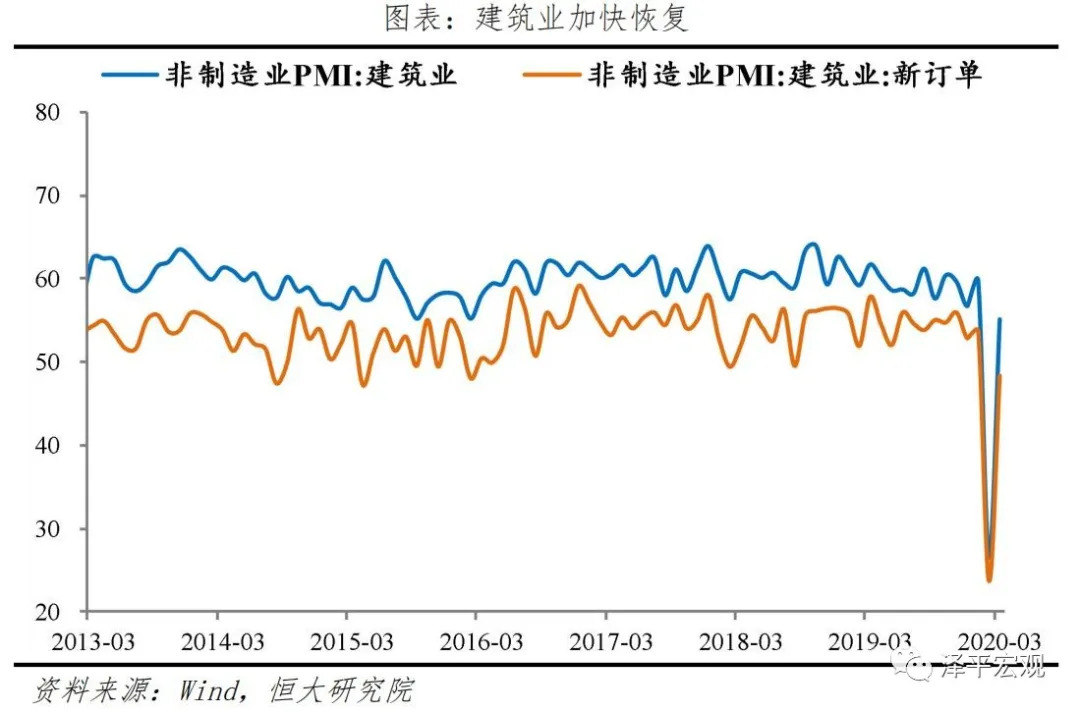

建筑业恢复较快,反映复工进展和基建预期。建筑业商务活动和新订单指数分别为55.1%、48.4%,分别较上月上升28.5、24.6个百分点。从劳动力需求和市场预期看,建筑业从业人员指数和业务活动预期指数分别为53.1%和59.9%,比上月回升20.8和18.1个百分点,企业复工人数环比增长,信心有所恢复。2019年11月27日,财政部提前下达2020年部分地方政府新增专项债务限额1万亿元。2020年2月11日,财政部再次下达新增地方政府债务限额8480亿元,2020年3月27日,中央政治局会议提到“增发特别国债和地方政府专项债”,将主要用于基建和减税。随着专项债发行到位,大型项目复工加速,二季度将迎来基建施工高峰。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。