编者按:本文为创业邦原创报道,作者杨绚然,未经授权禁止转载。

今年是创业邦第8年推出“40位40岁以下投资人”榜单,旨在寻找那些极具洞见、稳立浪尖的资本伯乐。为了此次榜单评选,创业邦采访了本次上榜的部分投资人,力图解密他们各具特色的投资逻辑,探寻他们投资背后的故事。

这是本系列第2篇报道。

文|杨绚然

编辑|刘岩

摄影|袁建敏

图片设计|李斌才

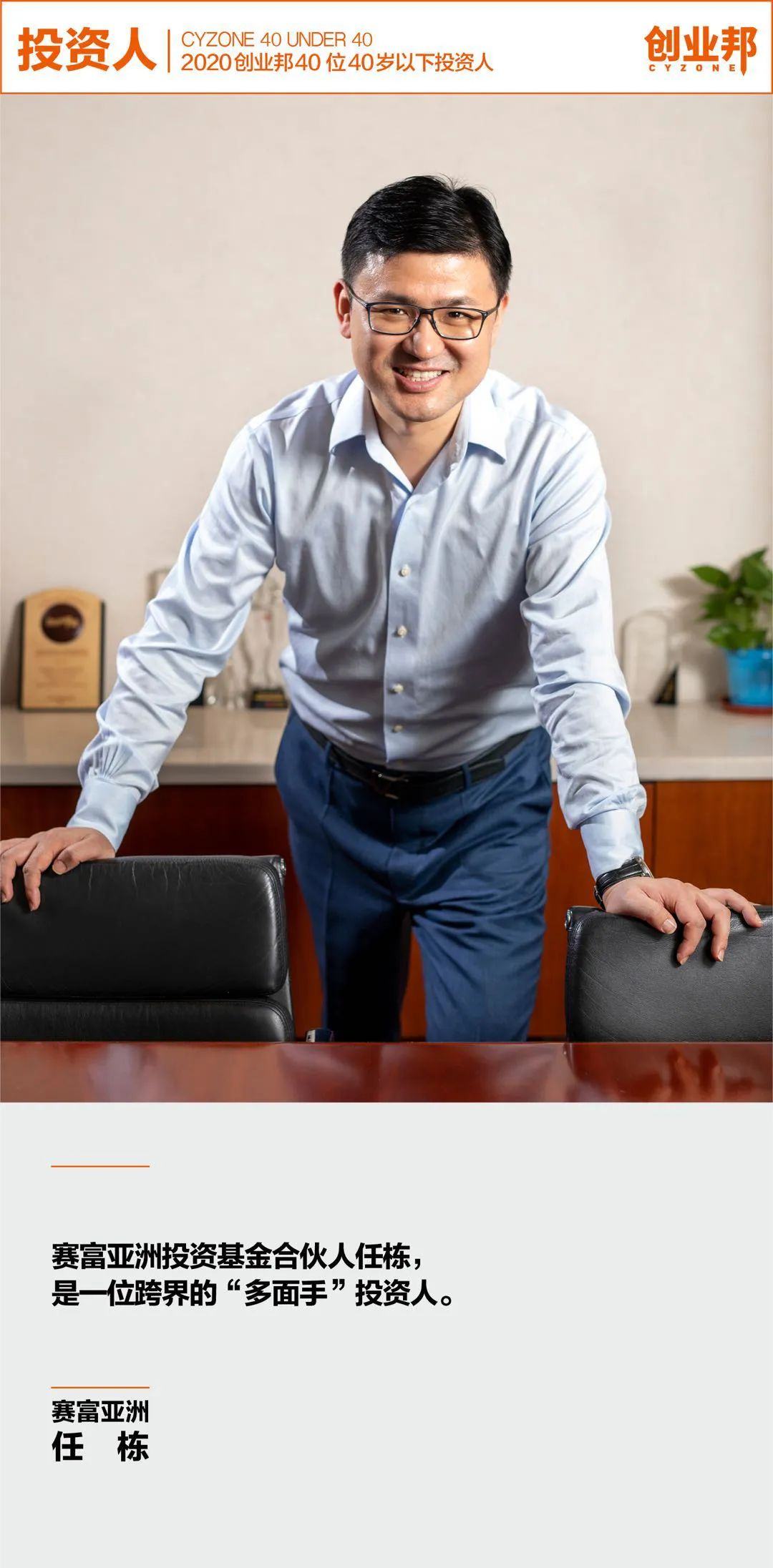

赛富亚洲投资基金合伙人任栋,是一位跨界的“多面手”投资人。

两年君合律师事务所金融律师的经历,三年华兴资本投资银行的融资并购经验,是其职业生涯的第一次跨界。他也是业内少数同时拥有美国特许金融分析师(CFA)和中国律师资格的复合背景投资人。

今年是他在赛富第九个年头,他有着负责募投管退全过程的完整经历。他首个五年投资的项目逐渐进入收获期,2019年到2020年,他所投资的慧择保险、每日互动等陆续完成IPO,这一时期的其他项目也基本全部或部分完成退出。

在第二个“五年计划”,他关注以数字化为特征的技术赋能主题,特别是传统场景数字化改造和线下资产数据化的投资机会,以其前瞻的洞察,近年挖掘出了徐工信息、数位科技、节卡机器人等细分行业的头部项目。

跨界转型

2006年复旦大学毕业时,任栋拿到了中信证券投行部的录用通知,但在准备签署offer最后几个小时,他放弃了,转而选择了追随他仰慕也愿提携自己的一位君合律所的大佬,开始了金融律师的职业生涯。期间,他接触了大量融资并购和IPO项目。然而,没日没夜加班审阅堆积如山的文件,让他产生了些许厌倦。

他扪心自问:“如果要被‘剥夺’得一无所有,那也要献给自己最喜欢的职业。但什么是自己理想的职业,他没有清晰的答案,或许重回投行试试,是个不错的选项”。

2008年,那年他28岁。任栋离开律师行业,进入华兴资本,担任分析师。他从零开始学习财务分析、估值建模、撰写PPT等投行基础技能,也逐步开始积累项目交易经验。而令人意外的是,任栋刚进入投资银行领域不久,就发生了全球金融危机,全球金融业受到重创。而他所在的华兴资本也未能幸免,当时投资机构都持币观望,导致项目悬崖式下跌。公司随即开始缩编,为保住饭碗,任栋申请到项目相对较多的北京办公室工作。

就这样,2006-2007年,A股大牛市他放弃进入投行,2008年重回投行即遭遇全球金融危机,任栋曾一度质疑自己是否选错了“跑道”和“时机”。然而,现在拉长到十年来看,这段折腾的跨界经历是值得的,也成为了他有辨识度的一个标签。

“如果我当时没去做执业律师,只是通过了司法考试,是难以形成律师严谨的逻辑思维框架的。现在,投资条款谈判上,‘忽悠我’还是比较困难的;如果只是完成了CFA考试,没有华兴三年的实务锻炼,也不能形成扎实的财务与金融基础”。任栋说。

更主要的是,没有华兴资本卖方投行的从业经历,他也很难有接触到优秀的买方投资机构的机会。2010年前后,中国创业投资风起云涌,在华兴资本三年他已经熟悉了作为angency交易模式,他希望能在投资机构以更深度思考做principal交易。在和赛富一个项目沟通过程中,彼此产生了“吸引”,上午他以面试者的身份见了阎焱,中午还以顾问的身份给Andy推荐了个项目,晚上他很自然地拿到了赛富的offer。

在离开华兴前,当时的主管合伙人特意安排他去北京和包凡聊了下,包凡给当时“三十而立”的他分享了华兴未来和个人建议,他有点心动,但最终还是决定再次转型,加入到赛富,开始其风险投资的生涯。那年他31岁。

现在复盘来看,严格来说,任栋经历了两次转型而非简单跳槽,而这些过往的经历,恰恰为他今天在风险投资行业的“收获”打下扎实的基础。

垃圾邮件中的“金子”

2010年,如今已经上市的慧择保险还处于创业初期。那时候,“互联网金融”概念尚未普及,“互联网保险”的说法也没有出现。采访时,任栋还翻出了他2010年在华兴时和慧择创始人马存军的沟通邮件,但彼时的沟通并未促成正式的合作,但与慧择的缘分已经结下。

任栋加入赛富亚洲不久后,开始梳理相关行业的逻辑和思路,其中一个是科技赋能金融。于是,他给马存军发了一封邮件,这封被错配到垃圾邮箱,许久后被马存军翻出,并因此打开了他们再次合作的大门。这时候,慧择保险的数据已经比2010年精进不少,并且摆脱了纯烧钱的状态。

任栋以及他所在的赛富基金已经注意到了这个公司状态和行业趋势的变化。一方面,随着伴随互联网兴起的80、90后结婚成家,他们的保险消费意识开始觉醒;另一方面,互联网的基础设施建设也逐渐完善。因而,在该赛道尚未受到投资同行普遍关注时,任栋坚定选择了慧择并适时进行了投资布局。

而对于任栋而言,拿下这笔投资,除了与马存军的渊源,跟他对行业的洞察密不可分。那时候,任栋觉察到互联网和万亿保险市场结合所蕴含的机遇。“互联网保险不同于一般实体电商,不仅需要在获客成本和渠道上有所见长,而且在产品端、服务端、系统对接、数据赋能和风控合规等方面都需要较强的能力,虽然公司当时在产品和业务形态都不成熟,但在这些方面已经有了初步积累,这几年来已经得到了进一步强化并形成了其独特的竞争壁垒。”任栋说。

当然,除了上述宏观行业趋势的把握之外,微观操作上,任栋的律师背景或许无形中也发挥了作用。当时慧择保险的股权结构并不健康,公司最大股东为一家A股上市公司,团队股权占比相对较小,而这样股权结构的公司是很难获得资本青睐,并保持持续健康发展的。为此,任栋为慧择保险设计了类MBO独特的交易结构,使得创始团队重回第一大股东地位,这也为慧择后续融资和业务发展奠定了基础。

结构问题顺利解决之后,这笔投资就很快谈定了,投资了约1000万美元,赛富成为了慧择保险最早的财务投资者。

事实也没有辜负任栋的期待。在拿到赛富亚洲的A轮投资后,慧择保险在第二年就获得了由考拉基金、创东方投资、万融资本投资的2亿人民币B轮融资,以及达晨创投上亿人民币的B+轮融资。这也成为了当年行业内最大的一笔的融资。赛富由于早期对慧择重注加持,直至公司完成上市,赛富一直都保持着第一大财务投资者的地位,目前持股比例仍近20%。

2020年初,慧择保险赶在美国疫情全面爆发之前,顺利在美国纳斯达克上市,慧择此次发行仍然受到了美国主流机构投资者的认可,最终还实现了超募。“上市前一天晚上,我们还一起团队、投行进行电话会议,进行最后的推敲。这种从公司早期开始一直陪伴到上市的感觉,还是令人充满欣慰的。”任栋感慨道。

不追风口,避免亏钱

“我不倾向那种撒胡椒面的投资方式,很少一个赛道投好几家,更多是看好一个赛道,选择一家,尽量加持、重注。虽然风险投资很难避免失败,正如苏世民在其《我的经验与教训》中提到的避免赔钱一样,我也是希望以自己最大的理性思考并去做决策,尽量避免亏钱。”任栋说。目前为止,任栋主导的项目尚无打水漂的,他希望尽量保持这一原则。

冷静的思考为任栋避免了一些“坑”。在风险投资领域,不断有所谓的风口出现,从各式O2O、VR/AR、共享模式、到无人货架,任栋都少有触及。或许这也让他错过一些项目,但任栋还是希望遵守一些投资纪律,可能有时候需要有所为有所不为。

任栋说:“让我在风口上匆忙决策,或者说看谁也投了,在这种外部噪音下,我宁愿不决策。法律里面有个理论叫自由心证,也就是说,在既定的原则下,有时候法官需要依靠自己的理性及良知进行判断。”任栋觉得投资也是一样,他当然不会投资时就确定这家公司是否赚大钱或成为行业翘楚,但需要想清楚的是它的脉络和逻辑,形成自己的内心确认,同行已投或者这个行业很“火”,本身并不是一个充分的投资逻辑,相反可能是思维懒惰的体现。

“在退潮的时候,很多东西都会回归常识。”任栋说。他认为,要投到好项目,一是要有深度分析和思考,二是要扎在一线去了解和感觉需求的变化,因为只有将内在真正需求和外在技术环境的变化进行结合分析,才能感受并发现到真正的商业机会。

任栋坦言,不追风口、独立思考、避免亏钱,也是阎焱经常提及的原则。这些原则理解简单,但自己投资过程中逐步体会和落实,则需要时间的沉淀。

今年是任栋在赛富第九个年头,他首个五年投资的项目逐渐进入收获期:2019年到2020年,他所投资的慧择保险(HUIZ.US)、每日互动(300766.SZ)、青客公寓(QK.US)陆续完成IPO,总体回报金额有望超10亿元人民币;此外,这一时期他其他项目也基本全部或部分完成退出。

关注以数字化为特征的技术赋能

回望过去十年,任栋认为,前五年他的大体投资逻辑以技术加C端场景为主,那时的技术更多是互联网化,包括PC端和移动端,主要切的是生活服务场景。比如,慧择保险(互联网+保险),壹心理(互联网+心理健康);而后五年,随着大数据、人工智能、物联网等技术成熟,他更多关注技术加B端的场景应用。

其中,每日互动(个推)可以说是个承前启后的项目。2014年,在对个推做调研分析时,公司还只是个突出的推送业务为主的企业服务公司,并不确信能发展成为今天这样的头部大数据公司。然而,随着智能手机的普及和移动端APP兴起,提高用户粘性和活跃度逐步成为头部APP的刚需,推送业务价值凸显。同时,推送业务积累的海量数据价值已经出现端倪。

如今,这些数据的价值,已经在精准营销和智慧城市等多个领域得到了验证。特别是这次疫情中,每日互动成立了个医团队,和李兰娟院士(感染病学家、国家传染病重点学科带头人)进行合作,通过大数据为疫情防控发挥了重要作用。

因为个推在线上大数据领域的成功,2018年,任栋还沿着这条主线投资了以线下大数据为主的数位科技。三个月后,数位科技就获得了蚂蚁金服1.5亿人民币的新一轮投资,估值在短期内差不多翻了一倍。“早期项目找到它不是最难的,关键是它出现的时候,要能够敏锐捕捉到中间的机会,并以一个合理的条件在合适的时点把它拿下。”任栋说。

近年来,任栋的第二个“五年计划”的投资框架也逐渐清晰,他开始关注以数字化为特征的技术赋能主题,特别是传统场景数字化改造和线下资产数据化的投资机会。

因为在他看来,一方面,随着线上互联网巨头的局势基本已定,线上的数据被挖掘和利用的比较充分。而大量商业、工业、城市管理等线下场景的数字化水平还相对较低,与互联网和物联网结合,将产生丰富的数据价值和明显的效率提升;另一方面,随着5G时代的到来,将产生众多物联网、互联网与传统产业结合的新机会。那么,数字化改造是第一步,有了数字化以后才有数据的积累可能,有了数据积累才有人工智能的舞台。而这次疫情,催生了数字新基建,或许也为数字化的发展提供了契机。

顺着这一逻辑,近年来,他已经挖掘出了徐工信息、数位科技、节卡机器人等细分行业的头部项目,他相信未来几年技术赋能与垂直场景结合带来的投资机会将不断涌现。

有思想的狙击手,有执行力的多面手

在系统梳理和思考行业机会之外,任栋认为,一个成熟的投资人还要参与到基金管理与运作之中。

“我觉得作为合伙人,应该有募投管理退的完整能力和经历,视野才会更加全局和完整。作为项目小组推荐项目和作为一个投委会决策项目,心态可能是不同的。特别是有了成功募资经历后,我一直会提醒自己考虑到LP对投资回报的期待,甚至在投的时候就努力对项目退出逻辑有个大致明确的预判。”任栋说。

任栋说,如果每个项目成员都能在募投管退各个环节像发动机一样,这个团队就会容易自我驱动。因此,他经常要求着自己和团队都能够像一个小型马达,而不是只做一个传声筒,只有这样,整个机构才能进入良性的自循环状态,对团队成员来说,这也是最好最快的成长方式之一。

展望下一个十年,任栋希望能够有更多独立思考的时间,希望自己投资上是有思想性的狙击手,运作上是全流程的多面手,与更多优秀的创业者为伍,共谋未来 。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。