编者按:本文来源创业邦专栏锋科技。

美国当地时间6月30日,纳斯达克当了网易的“舔狗”,在纽约时代广场,以巨幅海报庆祝网易上市20周年,并将敲响开市钟的机会留给了网易。

而就在几天后,7月6日晚间,和网易同年上市的新浪官网发出公告,称其收到非约束性私有化要约。要约的发起方是一家由新浪董事长兼CEO曹国伟先生控制的公司,名为New Wave MMXV limited。

要约里提议以每股41美元现金的价格收购New Wave尚不持有的公司全部发行在外的普通股。新浪公司已组建董事会特别委员会来评估这一私有化要约,最终这一交易是否能达成,还尚未可知。

同为互联网PC时代三巨头的新浪和网易,终究是“各自有枯荣”了。

两次陷入“资本局”

新浪曾是资本市场的宠儿。1995年的时候,那个时候的新浪还叫四通利方,当时的领导也不是曹国伟,而是王志军。那一年的“新浪”,作为一个“土”公司,很多东西都非常不规范。

王志军为了能拿到美国融资,通过这笔融资,改变公司的股东结构,引入硅谷的模式,他不惜让自己20%的股份被稀释到13%。而后,新浪又追加了一笔又一笔的融资,王志军的股份占比也越来越少。虽然占比越来越少,但总价值也越来越高。尤其是在与华渊合并以后,就是一加一大于二了。当时很多投资方投了很多,占股比例却很小。不仅如此,新浪还勇敢引入了DELL等产业投资,以求建立物质之外的深度合作。

王志军认为新浪不会被资本控制。南方周末曾引用王志军的原话,“这要看你的股东是否足够分散,要看自己争不争气,如果你对业务最了解,能完全控制公司,就不会像张树新那样被推翻”。但股东太过分散始终为新浪埋下了隐患。

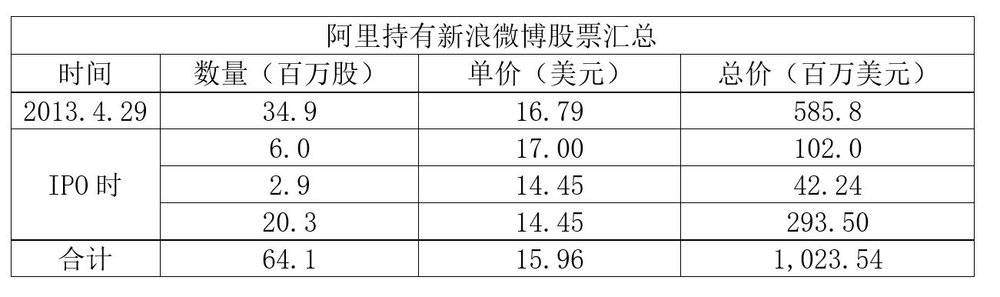

2005年,盛大陈天桥就曾利用新浪分散的股东结构,对其发起突袭,购得新浪19.5%的股份,一举成为最大股东。当时身处巴黎的新浪CEO汪延,接到电话通知后傻眼了。2013年的时候,又有传言说某互联网巨头有意收购对新浪而言至关重要的子公司新浪微博。同年4月,阿里就千方百计从新浪微博员工手里高价回购了一大把新浪股票。

图片来源:虎嗅

虽然两次收购都没能成功,但巨头收购的“后遗症”是落下了。2005年的那一次,新浪董事会抛出“毒丸计划”,即假如盛大持有的股份超过了20%,其他股东就可以半价购买新浪公司的普通股,让其迅速贬值。这一计划,被业界专家王俊涛评价为“毒性较大,某种程度上甚至可以说是不惜‘同归于尽’。”2013年11月,曹国伟也采取了激进的杠杆策略。他抵押了50%股票获得4.6亿美元,而后定增1100万股。从占比2.5%的小股东,一跃成为占比17.8%的第一大股东。

1999 年9月入职的曹国伟,是曾就职于四大会计师事务所的曹会计,深谙数字与报表之道。他自然不愿意看到新浪再次深陷资本局。在他的带领下,2018年8月,新浪董事会批准了一项新的股票回购计划,授权新浪截至2019年底之前可以回购总额不超过5亿美元的公司普通股。这在新浪,被称之为“2019回购计划”。

截至2019年12月31日,公司已累积回购了约220万股股票,价值约8210万美元。到了2019年12月31日,公司董事会再次发起新的股票回购计划,将在未来12个月里再次回购总额不超过5亿美元的公司普通股,被称之为“2020回购计划”。

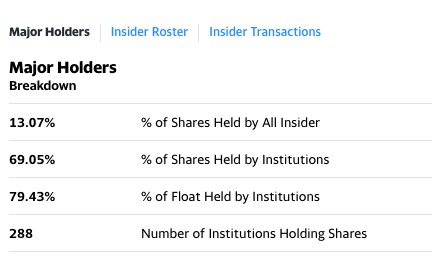

图片来源:雪球

截止到今天,新浪的内部持股为13.07%,比持股最多的机构Schroder Investment Management Group还有多出约8%的占比。

把鸡蛋放在一个篮子里

新浪的股权变化,除了害怕分散的股权再次被人拿来做局,可能还因为它的涨幅已大不如21世纪的第一个十年。21世纪初的美国资本市场是不少互联网公司的上市首选地。在中国的前BAT时代,最强的几家公司新浪、网易、搜狐都选择了赴美上市,而新浪又是它们之中最早的纳斯达克“敲钟人”。

同样是在纳斯达克的20年,新浪的股价曾在2011年和2017的下半年触达高点,其余时间几乎没有超过100美元。反观老对手网易,股价从2000年7月起,就几乎处于上扬状态。从2000年的1块多美元,甚至几毛钱,涨到了如今的400多美元。

在美东时间7月7日16点收盘之时,新浪总市值为26.22亿美元,网易为614.03亿美元,市值差了约23倍。新浪被低估了吗?从市值上来看,新浪确实有点惨不忍睹。毕竟新浪持有微博接近一半的股份,而微博的市值89.23亿美元,怎么算一半也应该有40亿美元。

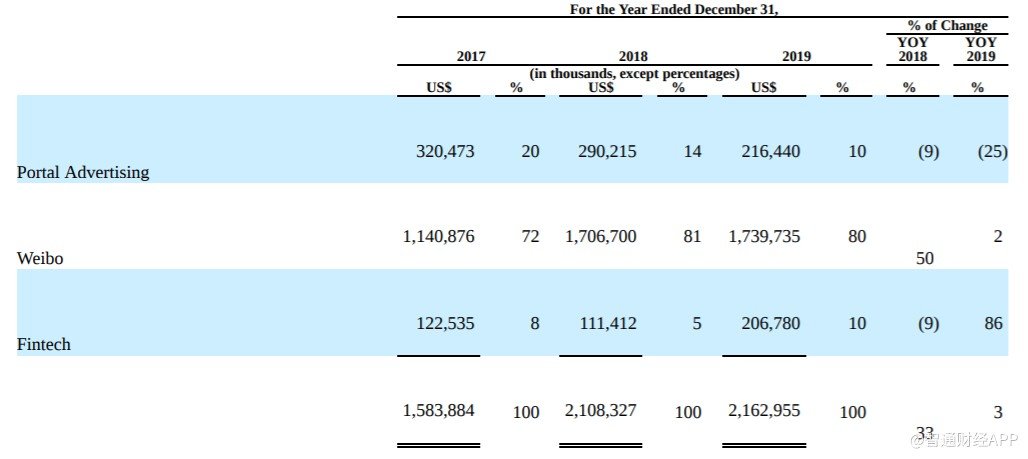

新浪是怀才不遇吗?我们来看看新浪的造血能力。在新浪2019年的财报里,新浪的收入主要包括三大块,门户网站广告、新浪微博和新浪金融科技,其中新浪微博就占据了80%。不得不说新浪有点把鸡蛋放在一个篮子里,除开微博以外的造血能力不强。

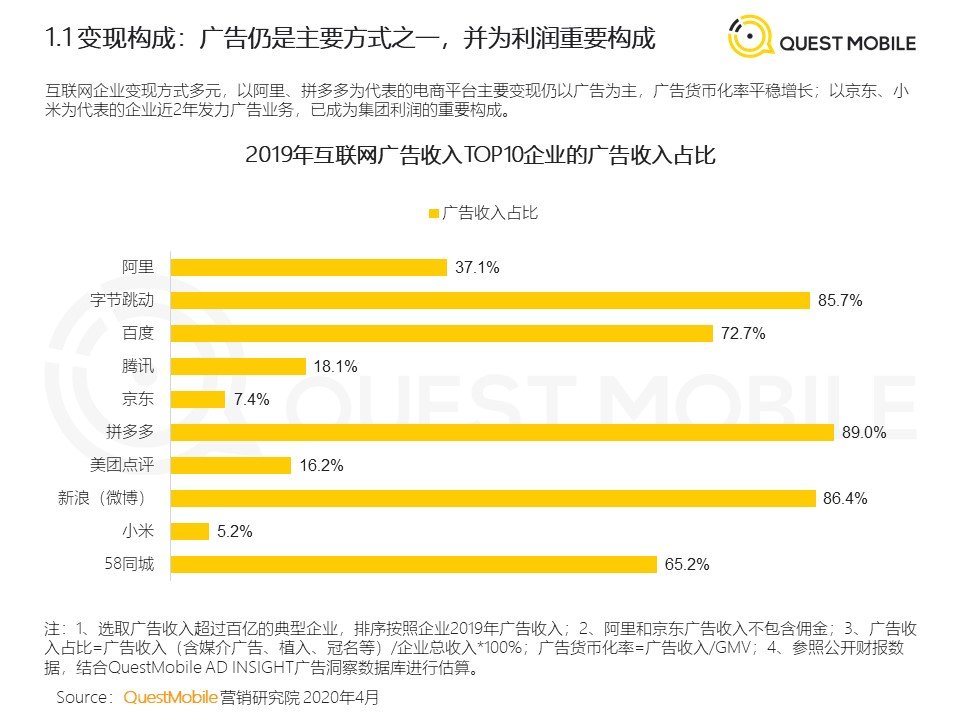

图片来源:QuestMobile

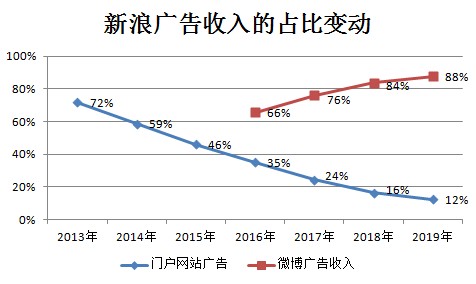

不仅如此,新浪的营收模式比较单一。在新浪的收入中,广告就常年占据着它50%以上的营收来源,近六年更是超出了80%。在QuestMobile的数据里,新浪(微博)对广告收入的依赖性排名第一。就在广告营收里,微博也贡献着越来越多的比例。

图片来源:36氪

过度依赖于广告和微博,会导致新浪的抗风险能力有所减弱。这不,就在刚刚过去的2020年Q1,因为公共卫生事件的影响,新浪的广告业务收入同比下降百分之20%,来自微博的收入也同比下降19%,新浪的总净营收就直线下降8%。新浪与微博一荣俱荣,一损俱损,风险性偏高,大概也是资本市场低估它的原因。

反观老对手网易,营收不仅有多元化的趋势,比起广告收入,更多的是靠自己。在网易2019年第四季度的财报里,网易游戏的净收入为116亿元,同比增长5%,占总营收的比例超过了70%。除此之外,网易创新业务(包括严选、云音乐、传媒等)营收3.7亿元,同比增长18%。而丁磊不仅将网易云音乐上市提上日程,还在2018年10月上线了LOOK直播,形成了付费会员、数字专辑与直播的三重盈利。据七麦数据,上线不久的LOOK直播在iOS近一个月的日均下载量已超过1700。

新浪需要“新浪”

新浪一直在试图走出舒适区。如今市值超过新浪的3倍的微博,就是曹国伟当年力排众议出的。他曾经在内部信中表示,“微博的成功……使新浪成为极少数主营业务转型成功的互联网公司。”

如今的新浪,还能成功转型吗?从2012年底,新浪就进行了架构调整,形成门户与两大业务并立的局面,并在2014年4月将微博分拆上市。除开微博的新浪,自己还剩什么?

在新浪2019年的财报,金融科技服务的净营收在增长,占到了总净营收的约10%。其收入成本也在增长,同比上涨31%,占到了新浪总收入成本的约15%。在2020年Q1,新浪的非广告业务收入增长,主要就是新浪的Fintech业务收入增加。事实上,新浪金融是曹国伟2013年就提出的,试图依托微博海量的用户资源,做好互联网金融。背靠天然的用户优势,新浪金融的版图逐渐扩张。但缺少小贷牌照,也没有形成自己的交易闭环,新浪金融未来的路,道阻且长。

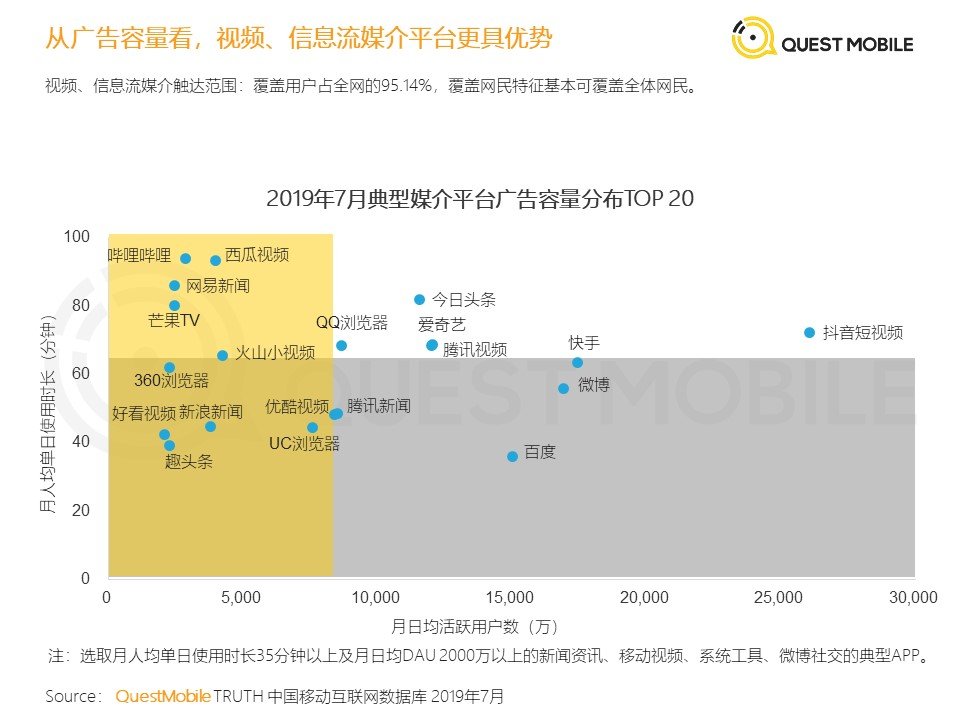

作为新浪主要业务之一的新浪门户,在与其他互联网大厂的PK中,也逐渐败下阵来。据QuestMobile 19年7月的数据,新浪新闻的月活量比不上今日头条与腾讯新闻,用户使用时长也比不上今日头条与网易新闻,位置有些尴尬。

2015年中,各大门户数据均开始出现停滞甚至下降。但2016年一整年,今日头条新建了头条号,使得流量曲线一路上扬。而网易和腾讯,在模仿今日头条的“自媒体+机器分发”之外,都开始加码原创,让编辑组建内部工作室,打磨公众号“网易数读”、“棱镜”、“深网”等等。新浪也不是没有动作,它在2011年4月推出了新浪财经APP,目前在七麦数据新闻免费榜能排第八,战绩还是不错。然而,在“自媒体+机器分发”和用原创打“媒体属性”的两场战役中,它都不能算是赢了。

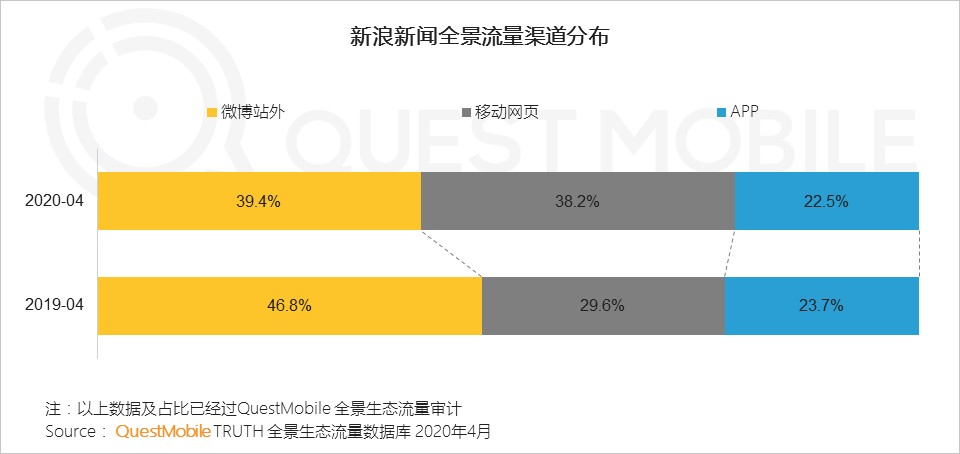

图片来源:QuestMobile

虽然没有赢,但新浪新闻也没有输,它的全景流量用户规模不错,仅次于腾讯新闻和今日头条。除此之外,它在微博站外、移动网页端进行了流量布局,移动网页对流量的贡献持续加大,已经接近4成。

20年河东,20年河西。20年前作为互联网大哥的新浪,带头在美国上市,当“第一个吃螃蟹的人”。20年后,阿里巴巴变身头狼。自去年11月阿里巴巴在港交所二次上市以后,网易、京东等都相继登录港股市场。如今曹国伟再出手,新浪或许能搭乘着中概股的回归潮,获得更高的估值。但要长期被资本市场看好,还需要新浪一直是“新浪”,而非前浪。毕竟不管是在港股,还是在美股,真实而又美观的数据,自己就会讲故事。希望新浪能像曹国伟在绿洲中发的图那样,在十字路口找到自己的方向。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。