图片来源壹图网

编者按:本文来自读懂财经,作者张鑫,创业邦经授权转载。

巨大的市场潜力,惊人的增长速度,跨境电商行业像一座等待开采的金矿,吸引着投资者和创业者的目光。

2014年,大批创业者涌入,跨境电商市场风潮涌动。不过,在资本助推下,行业开始野蛮生长,跨境电商商业模式的脆弱性和盈利能力不足的缺点逐渐暴露。短短几年时间,跨境电商就从宠儿沦为弃儿。

但“市场先生”总是让人捉摸不透。如今,跨境电商又被资本盯上:

过去几年表现不佳,2019年甚至首度亏损的跨境通,竟然获得港资青睐,持股比例从5月11日的0.84%,上升到6月8日的3.07%。

被“抛弃”的跨境通,再一次受到资本市场重视,难道是聪明资金敏锐得嗅到了困境反转的味道?

具体情况我们不得而知,但对于整个跨境电商行业而言,的确在迎来反转时刻。

随着行业进入深度调整出清阶段,竞争程度有所趋缓。一批跨境电商企业,在去完库存并且完善商业模式后,开始重新出发。

而“新冠”疫情在海外爆发,又成了催化剂。海外用户消费习惯向线上迁移,电商渗透率大幅提升,有“海外仓”的中国跨境电商大杀四方。

反转来了。7月31日,新三板挂牌公司遨森电商公布的半年报,率先验证了这一点。

2020年上半年,遨森电商营业收入为15.80亿元,同比增长87.80%;净利润1.70亿元,同比增长493.13%。

跨境电商的春天又到了。

/ 01 /

走,把“网店”开到海外去

作为“世界工厂”,中国制造产业链完备,工艺水平高,生产成本低。对于“Made in China”的高性价比产品,海外用户有着天然的需求。自中国加入WTO以来,中国商品就源源不断的往海外输出。

但传统出口模式产业链流程复杂,导致加价率高并且供货周期偏长。在互联网愈加发达的今天,加价环节少、效率相对更高的跨境电商兴起一点也不奇怪。

实际上,跨境电商发展时间并不短。1999年,以阿里巴巴成立为标志性事件,跨境电商已经正式走上历史舞台。

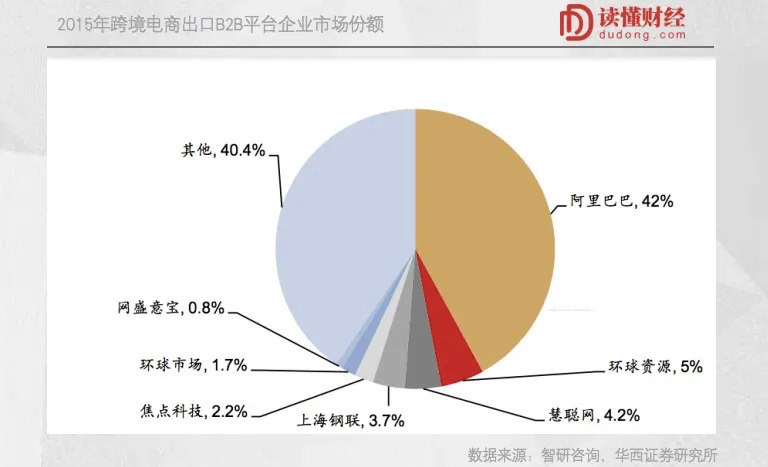

不过,当时的跨境电商都是以B2B模式为主。发展至今,凭借规模效应,阿里巴巴在跨境电商B2B领域一家独大。2015年,阿里巴巴市场份额就达到42%,而排名第二的环球资源只有5%的市场份额。

当然,这并不意味着跨境电商已经迎来终局,相反,好戏才刚刚登场。随着订单碎片化以及跨境电商品牌在海外消费市场的逐步建立,直面消费者且效率更高的B2C模式,大有越演越烈之势。

严格意义上来说,2013年是出口跨境电商B2C模式元年。2014年-2019年,我国跨境电商B2B模式的交易规模复合增速为16.45%,而同期B2C交易模式的交易规模复合增速为52.04%。

尽管当前国内B2B模式仍是主流,占比超过80%,但是向B2C模式转变的趋势正在形成。机遇,似乎正悄悄来临。

但有一点需要注意的是,高速成长是否有持续性,似乎只有企业自己才最了解。

/ 02 /

在摸索中前行,跨境电商模式千差万别

大部分跨境电商巨头,本质上和国内的淘宝店主,其实没有太大差别。

在B2C跨境出口电商中,按照商品售卖之前的所有权是否归平台所有,可以分为平台型和自营性。

能做成平台,坐地收租固然不错,但考虑到海外有亚马逊等巨头存在,国内企业想要往这个方向可不容易。为数不多的往该模式发展的企业代表是速卖通,但它背靠的可是阿里巴巴。

大部分国内企业,基本选择了成本相对较低的自营模式,赚取价差。我们平常见到的出口跨境电商企业,主要是这一类。

海外电商市场成熟度不如国内,商业形态与国内有所差异。2013年以来,这类自营企业一直处于探索阶段,淘金方式千差万别。

自营电商根据是否自建网站,可以分为自建独立网站和第三方平台自营;根据SKU的数量分为精品和泛品两种选品策略。整体来看,目前跨境电商大致分为三类:

1)自建独立站+泛品模式

在跨境电商业务兴起初期,亚马逊、eBay等平台垄断性还不够,因此很多从事跨境贸易的企业选择自建独立网站。

自建平台模式虽然减少了平台费用支出,但是相对获客成本增加了,所以通常与泛品模式相结合,增加用户搜索触达的几率。

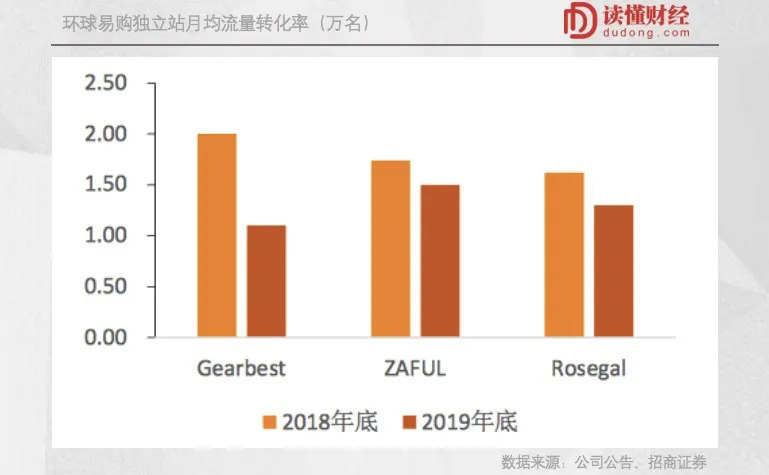

其中的典型代表是跨境通。跨境通子公司环球易购,旗下拥有自建网站Gearbest、服装网站ZAFUL、Rosegal就是采取铺货模式销售,截至2019年底在线SKU数量分别为30.9万、5.6万和7.3万。

对于这类企业来说,核心问题是流量成本越来越高,以及庞大的SKU数量增加了仓储成本和存货减值的风险。

自建网站,流量始终是稀缺资源,行业发展初期可以充分利用流量红利,但是随着赛道竞争加剧,广告投入越来越多,获客成本也持续上升。

当前,亚马逊、eBay、阿里巴巴旗下的速卖通三大平台已经占据海外B2C电商90%市场份额。流量的虹吸效应下,第三方平台的生存空间显得逼仄。

DealeXtreme和兰亭集势抢占了跨境电商B2C先机,分别在港股和美股上市,但是近几年由于访问量下滑和运营成本上升,增长陷入了瓶颈。

与一般电商相比,跨境电商的货物周转周期更长,因此在扩张阶段需要更大规模的库存支持,而一旦库存不能及时清掉,将存在跌价的风险。这方面,跨境通是典型,2019年一次性计提了26.89亿元的存货跌价损失。

2)第三方平台+泛品策略

随着亚马逊、eBay市场市场占有率进一步提升,充足的流量、相对较低的广获客成本,让入驻第三方平台成为越来越多供应商的首选。

某种程度上来说,海外买家主要看中价廉物美的产品,而不是中国品牌。因此,“广撒网”也是诸多“海外淘宝店主”的运营策略。

2018年天泽信息收购有棵树进入跨境电商领域,它在经营模式上采取“第三方平台+泛品策略”,入驻包括亚马逊、Wish、速卖通等在内的十多个主流第三方电商平台,SKU超过40万。

与自建平台相比,流量获取成本相对较低,但由于SKU多,在库存周转和现金流效率方面以及存货减值方面,压力同样不小。

3)第三方平台自营+精品策略

为了让库存周转速度更快、现金流更健康,存货减值的风险更低,“大单品”模式应运而生。这类公司的SKU通常约为100—200个,借助“大单品”在第三方网站获取较好的口碑和较高的排名,从而实现销量的显著提升。典型代表如安克创新、泽宝、帕拓逊。

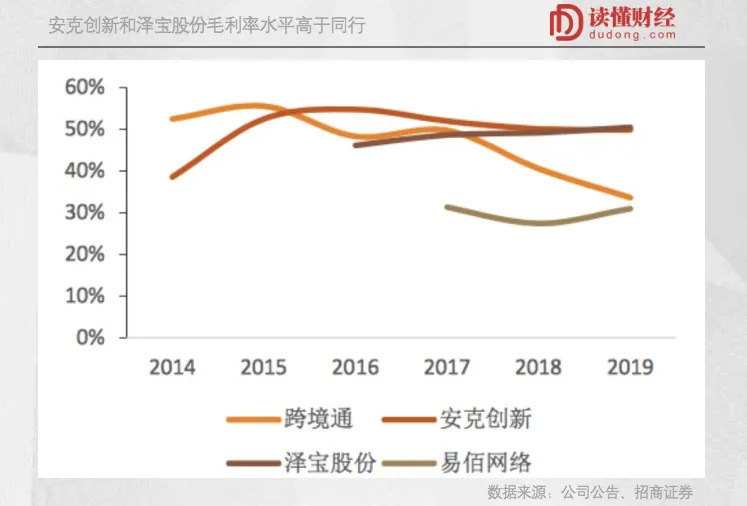

与“泛品策略”相比,“大单品策略”好处的确不少。在毛利率方面,安克创新、泽宝就要远高于同行。

少SKU带来低库存高周转,现金流更为健康,存货减值压力也更小。

当然,相对“泛品策略”,“大单品策略”成功的概率也更小。对于这类品牌来说,重点是如何在第三方平台获得更高的排名,制造更多的“爆品”,这有更大的不确定性。

虽然模式多样,但过去几年真正跑出来的跨境电商并不多。本质上,还是因为这个行业没有太大的护城河。

截至目前,这个市场仍然处于极度分散的状态:行业内,位居第一的环球易购在2015年创造37亿收入,市占率也只有1.23%。

天猫、京东,出现过的恶性、自相残杀的现象,在这个行业重演。几乎所有新三板出口跨境电商的年报风险提示,就是出口市场竞争加剧及产品同质化严重的风险。

如上图所示,跨境电商基本上都是“微利”,甚至是亏损。也难怪,资本会弃之而去。

/ 03 /

行业竞争放缓+疫情催化,

跨境B2C电商迎戴维斯双击

跨境通获得港资青睐,是否意味着反转时刻到了呢?具体情况我们不得而知,毕竟跨境通并未公布半年报数据。

不过,我们可以从行业公司的表现,探究一二。目前,唯一公布半年报的跨境电商,还只有遨森电商。

遨森电商的表现颇为亮眼。2020年上半年,遨森电商营业收入为15.80亿元,同比增长87.80%;净利润1.70亿元,同比增长493.13%。

遨森电商通过遨森官网Aosom或者Amazon、eBay等电商平台向终端客户销售中国商品。对于业绩爆发的原因,遨森电商半年报的解释简单粗暴:受全球新冠疫情的影响,公司在线订单激增,经营业绩大幅提升。

的确,正如非典加速了我国电商发展一样,疫情让海外电商渗透率得以提升。

与国内相比,海外市场电商渗透率不高。根据凯度咨询的数据显示,英美韩等相对成熟的电商市场,渗透率约为20%,行业增速低于20%;印度、意大利等新兴市场的电商渗透率不足8%,增速约为30%。

2020年,海外疫情催生“宅经济”,购物习惯开始向线上迁移,电商渗透率提升。亚马逊的数据佐证了这一点。亚马逊2020H1实现收入1643.6亿美元,同比增长33.5%;净利润77.8亿美元,同比增长25.7%。

疫情之下,中国商家成为最大赢家之一。根据海关总署数据显示,2020年Q1跨境电商进出口总额同比增长34.1%。

由于头部跨境电商普遍设有海外仓:将商品运往海外仓库,通过物流信息系统远程操控仓储货物管理库存。即便二季度疫情导致出口不畅,但海外仓保证了业绩增长。

与此同时,行业竞争格局较过去得到一定程度改善。2016年起,行业内中小跨境电商企业的净利润出现负增长。

跨境电商从宠儿沦为弃儿,也让众多中小跨境电商退出市场。曾经,跨境电商是新三板最大的板块之一,但如今新三板市场跨境电商屈指可数。

对于跨境电商来说,资金是核心发展动力。出口跨境电商的收入由海外进行结算,钱进入境内,整个时间会被拉长。同时,卖家必须先囤货再把产品卖到国外,整个账期通常为两三个月左右,需要铺垫大量的资金。

从新三板市场摘牌,而没有登陆其他资本市场,意味着不少企业或许已经退出竞争。行业中小企业逐步退出市场,竞争格局逐步改善,为留存的企业盈利提供了改善空间。

综合来看,遨森电商业绩反转,根本因为是大环境得到改善。从这一点来说,遨森电商或许只是打响了跨境电商困境反转第一枪。

你看好跨境电商未来的表现么?

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn