编者按:本文来自财主家的余粮(ID:CaizhuFinance),创业邦经授权转载。

图源丨摄图网

恒大1300亿元的专项债事件,这两天在金融圈刷屏了。

前有泰禾,现有恒大,有句俗语怎么说的?

如果你在家里发现了一只蟑螂两只蟑螂,那么,一定有几千上万只蟑螂藏在你家里看不见的角落。

更何况,恒大还是如此大的一只蟑螂。

从“发现蟑螂”这个思路出发,很多人开始认为,接下来很可能有越来越多的企业(特别是房地产企业)债务违约,我们中国有可能会爆发全面的债务危机……

那么,从宏观债务上看,中国到底有没有爆发全面债务危机的风险呢?

在分析中国债务是什么样子之前,我先普及一点宏观债务的知识,然后给大家讲一个简单的宏观债务模型,最后再用这个模型,来判断中国债务的危险性。

按照国际金融协会的统计分类,一个国家的总体债务状况,可以体现为四个部分:

政府债务(包括中央政府债务和地方政府债务)

+居民部门债务

+非金融企业债务

+金融部门债务。

将这四个部门的债务统计出来,就知道一个国家的总债务状况。而其中(居民部门+非金融企业)的债务之和,又被称为私人非金融部门债务(简称为“私人部门债务”);(政府+居民+非金融企业)的债务,则被合称为“实体经济债务”。

债务绝对值,与该经济体GDP的比值,就是所谓的“宏观杠杆”,例如政府部门杠杆率、居民部门杠杆率、非金融企业部门杠杆率、金融部门杠杆率、私人部门杠杆率等,而实体经济的总体杠杆率,通常也被称为一个国家的宏观经济杠杆率。

众所周知,无论是政府部门还是金融部门,它们都是纯粹的财富分配部门,并不会真正创造财富,而当代经济,基本都是以债务为基础来发行货币,驱动经济增长的,所以,真正的经济增长,必须依赖于居民部门或非金融企业部门债务的持续增加——

如果私人部门债务增加很快,表现出来就是经济增长,就是GDP高速增长;

如果私人部门债务增加有限,表现出来就是经济停滞,就是GDP增长缓慢。

对于一个大中型经济体来说,在整体债务水平较低的情况下,政府部门和金融部门如果能够建立足够的信用,经济很容易实现高速增长——我称这一阶段的增长为第一阶段增长。

然而,当私人部门的债务到了一个较高的水平,即便政府和金融部门信用很好,也很难实现经济的高增长了,绝大部分情况下会陷入经济或金融危机——原因也很简单,因为私人部门债务太高了,很大一部分债务是借新还旧的庞氏骗局,一旦遇到经济上任何的风吹草动,就会出现大量的债务违约,这导致所有人都开始捂紧钱包,银行不愿意放贷甚至抽走信贷,这进一步增加了整个社会的债务违约,这就是经济和金融危机。

所谓私人部门债务水平较高,是个什么水平呢?

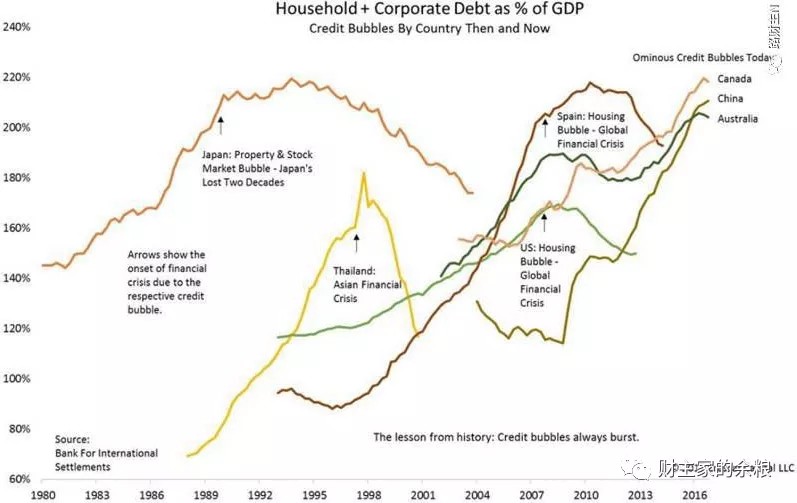

根据1980年以来部分国家的经济繁荣史,我个人认为,一般在私人部门债务/GDP到200%左右的时候,该国经济快速增长的时代就会过去,经济增长速度会变慢,甚至有可能发生金融或经济危机。

数据来源:国际清算银行

要说明的是,200%这个数值并不是固定的,通常与该经济体的利率水平(国债收益率)有关。

发达国家货币利率较低,能承担的债务水平高一些,比方220%或230%,才会发生经济或金融危机,发展中国家利率较高,可能在突破170%或180%的时候就会发生经济危机。

金融或经济危机发生之后,为了维持国家信用(主要表现是货币信用),避免债务违约大量出现,政府一定会选择降息印钞等措施,然后政府部门增加负债,逐渐接过私人部门的债务,表现出来,就是政府债务不断增加,而私人部门债务水平有可能维持不变甚至下降……

接下来,如果私人部门的债务/GDP水平能够有效降低,经济就会进入新一轮的债务驱动型发展,但增速会大大低于第一个阶段,而且时间也会比较短,我称之为第二阶段经济增长。需要强调的是,第二阶段经济增长出现的概率很低,迄今为止只有美国出现过。

几乎所有发展中国家,因为政府信用不足,货币不是国际货币,政府部门并没有能力接过私人部门的债务(特别是外债),最后只能以货币大幅度贬值收场,陷入所谓的“中等收入陷阱”。

即便是发达国家的政府有足够信用,可以接过私人部门一部分债务,但如果前期私人部门的债务水平太高,政府接不过来,或者,接过来导致政府部门债务过高,自此以后,政府支出会严重挤占私人部门开支及债务提升,整体上经济依然会陷入停滞状态。

所谓“政府部门债务过高”,根据日本和意大利的经验,我将政府债务/GDP比例超过100%,定义为“过高”(下图红色小圈处,分别是日本和意大利的政府债务/GDP超过100%的年份,之后意大利和日本就陷入经济停滞)。

数据来源:世界银行

这就是我个人建立的债务驱动型经济的简单模型。

总而言之——

当一个经济体私人部门债务达到不可持续水平的时候(债务/GDP比例接近或超过200%),该经济体一定会发生经济或金融危机,结果要么是政府部门接杠杆,要么货币大幅度贬值;

如果一个经济体的政府部门债务达到不可持续的水平(债务/GDP比例接近或达到100%),无论这个经济体怎么辗转腾挪自己的债务,要么货币大幅度贬值,要么经济陷入长期停滞。

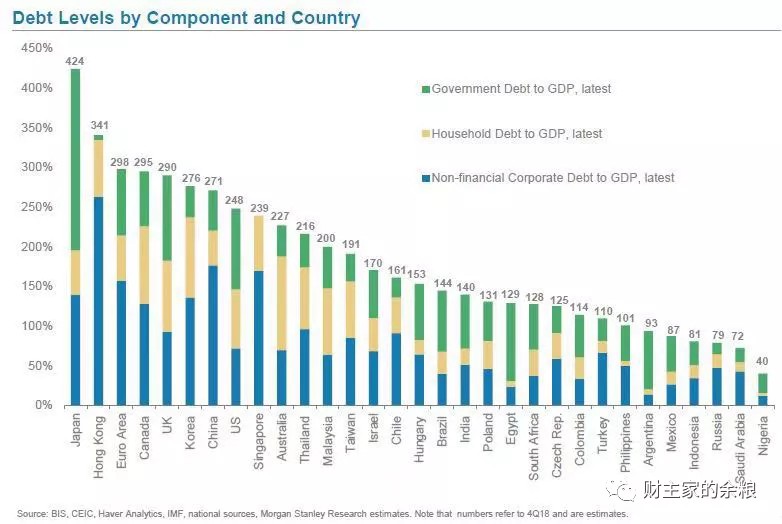

下面这个图,是2018年年底世界主要国家实体经济分部门债务状况。

现在,我们可以来讨论中国债务到底有没有爆发债务危机的危险了。

关于中国最新的债务情况,根据国家金融与发展实验室的数据,截止2020年二季度,中国居民部门杠杆率为59.7%,非金融企业部门为164.4%,政府部门为42.3%,三者加和为266.4%,相比2019年底的245.4%激增了超过20个百分点。

乍一看,(居民+非金融企业部门)的“私人部门债务/GDP”高达224.1%,根据我前面提到的标准,这意味着中国马上就会爆发债务危机的样子……

但实际上并不是。

与那些罪恶的私有制资本主义国家的债务划分不同,它们的私人部门名副其实,但我们中国宏观债务的“私人部门”并不是真正的私人部门,包括城投公司以及许多大型央企债务,至少在民众眼里,都是隐含政府信用担保的,特别是城投公司债务,基本都是以地方政府的收入作为担保的,实在与“私人部门”扯不上关系。

有人可能会问了,私人部门债务与政府部门债务的本质区别在哪里?

区别在于公众(市场)对债务的信心和容忍度。

如果是私人部门债务,一旦出现偿付危机的苗头,市场是不会给予这家公司继续开展借新债还旧债的机会的。公众的挤兑,通常会直接导致债务出现违约,进而引起经济的动荡;然而,政府部门债务,即便是某个时间段出现了偿付危机,中央政府自不必说,可以直接印钞解决,即便是地方政府部门,公众出于对公共部门的信任和中央政府连带担保的信心,会额外允许其债务进行展期,或给予其借新债还旧债的机会。

因为用地方政府未来的收入做担保,城投公司的债务严格来说就是政府债务,再加上其他由地方政府未来收入做担保的债务,通常被称为“地方政府隐性债务”。

这部分隐性债务,在中国是神一般的存在,可能连地方政府自己都搞不清楚。不同研究机构按照不同的口径,有不同的测算数据,有从债务端估算地方政府融资平台的融资来源,也有从资产端估计地方基建中政府类项目融资占比,数据基本在30-50万亿元之间。

清华大学的中国财政税收研究所白重恩团队,曾对地方融资平台债务进行调研,其结果是:截至2017年6月底,“发行过城投债的企业债务余额”大约是47万亿元。

近两年,中央政府强调“开正门堵邪路”,部分地方政府隐性债务,已经转换成正当的地方政府债券和城投公司债券,地方政府隐性债务规模可能已经降至40万亿元左右,被统计在“非金融企业部门债务”里面——这相当于40%的GDP。

这部分债务,其实应该算到政府债务中来,再加上明确由中央政府担保的中国铁路总公司的债务(约5.5万亿元),中国政府部门实际的债务/GDP在88%左右,而除城投公司、铁路总公司之外的非金融企业部门债务+居民部门债务,其总债务/GDP也就在180%左右。

其他国家经验显示,只有市场利率(国债收益率)突破5%,180%左右的“私人部门债务/GDP”才有可能引发经济危机,而当前中国的国债收益率也就在3%左右,所以称不上危险。

(因为中国目前的债务不能承担4%以上的市场利率,这也是我建议大家在国债收益率超过3%的时候,可以考虑看多国债的原因,具体见“股不如债的时刻到了!”一文)

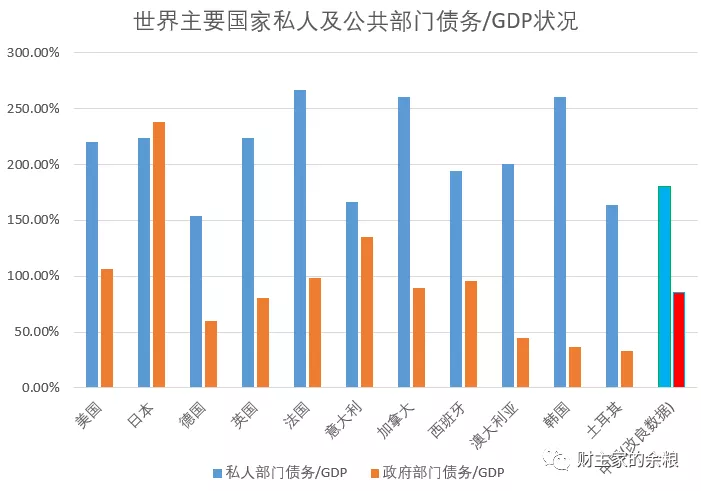

根据我“改良”后的私人部门和政府部门债务水平,我把其与2019年末世界主要国家私人部门债务/GDP和政府部门债务/GDP的水平进行比较(见下图,部分数据为2018年底数据)。

数据来源:https://tradingeconomics.com

显然,在这些全球主要经济体当中,中国的私人部门债务也就高于德国、意大利和土耳其,而政府债务,也仅高于德国、澳大利亚、韩国和土耳其。进一步想到2020年疫情爆发以来,世界主要国家的经济都大幅度下滑,而政府支出却大幅度增长,这意味着,到2020年底,这些国家无论是私人部门债务/GDP,还是政府部门债务/GDP都将大幅度上升——也就是说,在这一场债务比烂比赛中,中国现在应该是那个最不差的选手。

按照我前面确定的债务驱动经济发展模型来说,目前的中国债务,仍处于第一阶段经济增长的后期而已,尚未遇到整体的债务危机(这应该感谢中央2017-2018年的强力去杠杆),所以,既没有步入第二阶段经济增长,也没有进入经济长期停滞的阶段。

是的,无论泰禾还是恒大,或者是前2年的AB和HH,都在提醒我们,中国经济处于债务驱动经济的第一阶段末期,但从整体来看,因为政府债务水平并不高,企业债务尚属可控,现在泰禾债务和恒大专项债事件,更多体现的,是个别企业和房地产行业的债务问题,波及全国的可能性很低很低。

从宏观上看,与其他国家对比,中国当前阶段债务风险不大,但,这并不意味着没有隐忧。

实际上,因为疫情爆发、各省市社保支付亏空等原因,中国在2020年出现了多年来最大的财政赤字,如果按照今年两会所确定的政府债券(包括地方政府债和国债)发行限额规定,如果中国政府债券都顶格发行的话,到2020年底,地方政府债券余额将增加7.5万亿,而国债余额将增加4.5万亿,这意味着中国政府债务/GDP水平的大幅度抬升。

不管企业、居民还是政府债务,如果放任债务水平持续攀升,要不了几年时间,中国债务整体上可以辗转腾挪的空间会越来越逼仄……

------

附:关于宏观债务的三个说明:

1)一般而言,金融部门的债务,可视之为实体经济部门的债务的镜像。但因为居民部门与政府部门、非金融企业部门之间也存在着大量的债权关系,所以金融部门的债务杠杆,通常都会远低于实体经济部门的杠杆之和,本文对于金融部门的债务没有加以探讨。

2)个别离岸金融中心如香港、新加坡、爱尔兰、卢森堡、毛里求斯、巴拿马、开曼群岛等,甚至包括瑞士这个中型经济体(某种程度可称之为逃税和洗钱中心),其实体经济的总债务并不是很高,然而,一旦加上金融债务,其杠杆率通常会飙升(因为有很多外来资金构成了金融债务),所以本文债务驱动型经济的讨论中,关于金融部门的债务杠杆率,并没有展开讨论,但这不影响对大型经济体的债务杠杆分析。另外,香港和新加坡是两个特例,这两个地方有大量上市公司并不属于本地经济,但却在当地发行债券,导致其非金融企业部门债务比例可能很高,其实对实体经济的影响却并不是很大。

3)债务驱动经济模型中,进入经济停滞阶段之后,如果该经济体货币还能保持信用,因为所有人对债务违约已经有了预期,再次爆发严重经济危机的债务/GDP容忍度会提高,而且,利率越低,爆发经济危机的债务/GDP容忍水平也会更高。比方说,3%的市场利率(国债收益率),对应私人部门200%左右的债务/GDP容量,到1%可能对应着230%,到了0利率或负利率,有可能会容忍私人部门到250%甚至更高的债务/GDP(因为经济负增长被动导致实体经济杠杆率上升),而有了MMT这样的万宝槌,政府债务更是可以不断地挑战极限——2020年疫情爆发以来,美国、日本等经济体,都在陆续挑战政府债务极限。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。