编者按:本文来自美股研究社,创业邦经授权转载。

近日,一则疫苗的新闻给不景气的网约车市场带来了好消息。受到此消息提振,出行概念股出现普涨行情。其中Lyft股价大涨26.31%,Uber收涨7.38%。

对于全球网约车市场来说,2020年是迄今为止最艰难的一年。叫车服务受限后,Uber和Lyft的业务都受到了不同程度的影响。随后的Uber依靠外卖业务开辟新的增长点,股价实现快速回升;而业务相对单一的Lyft的日子并不太好过,今年股价仍累计下跌超12%。

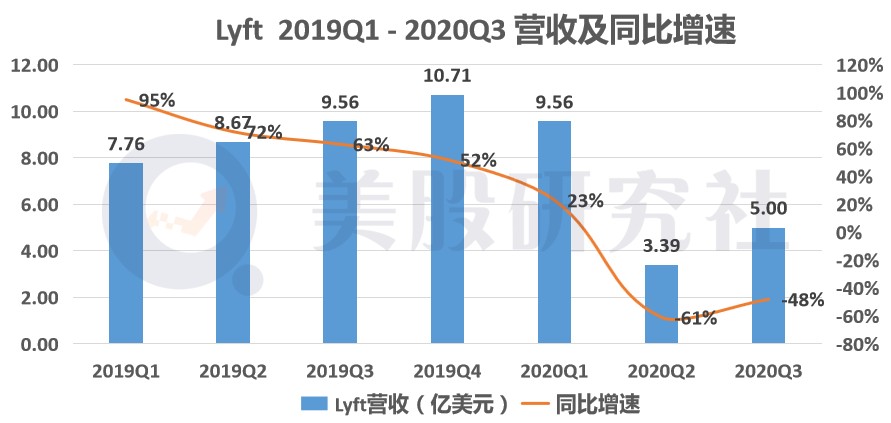

继Uber公布第三季度财报后,Lyft也紧随其后发布了业绩报告。本季度营收为5.00亿美元,同比减少48%;净亏损为4.60亿美元,与去年同期的4.63亿美元亏损相近。受到营收超预期的影响,Lyft盘后股价大幅上涨5.24%至37.94美元,市值超过112亿美元。

(图源:雪球)

疫苗的消息可以说是个网约车市场注入了一剂强心剂,而前期受卫生事件影响的行业板块几乎都活跃起来。市场似乎再次看见网约车市场健康的前景,而Lyft将会从中受益。但Lyft与Uber之间激烈的竞争也一直未曾停止,这将成为其发展的阻碍。从本季度的表现看,Lyft是否具有足够的实力支撑其与Uber的对抗?

网约车业务“疫”外回暖,出行巨头酣战不敌Uber

Lyft在三季度中受益于线下经济活动的重启,公司经营业务较上季度复苏明显。财报披露,本季度实现近5亿美元的收入,较上一季度的3.39亿美元增长47.5%,环比已有明显改善。

其中活跃司机的数量以及司机的平均收入较前一季度均有所回升,因此支撑起Lyft整体营收进一步回暖。其中,活跃司机的数量共为1251.3万人,较上一季度的868.8万人增长44%。活跃司机的平均收入为39.94美元,略微高于上一季度的39.06美元。

两项指标结合来看,本季度的业务情况更为乐观。上一季度中,两项指标的环比均录得负值。而本季度均实现转正。意味着,在更多员工为Lyft提供收入支持时,同样有着更多用户产生了乘车的需求,这对于网约车市场实则是双向利好。

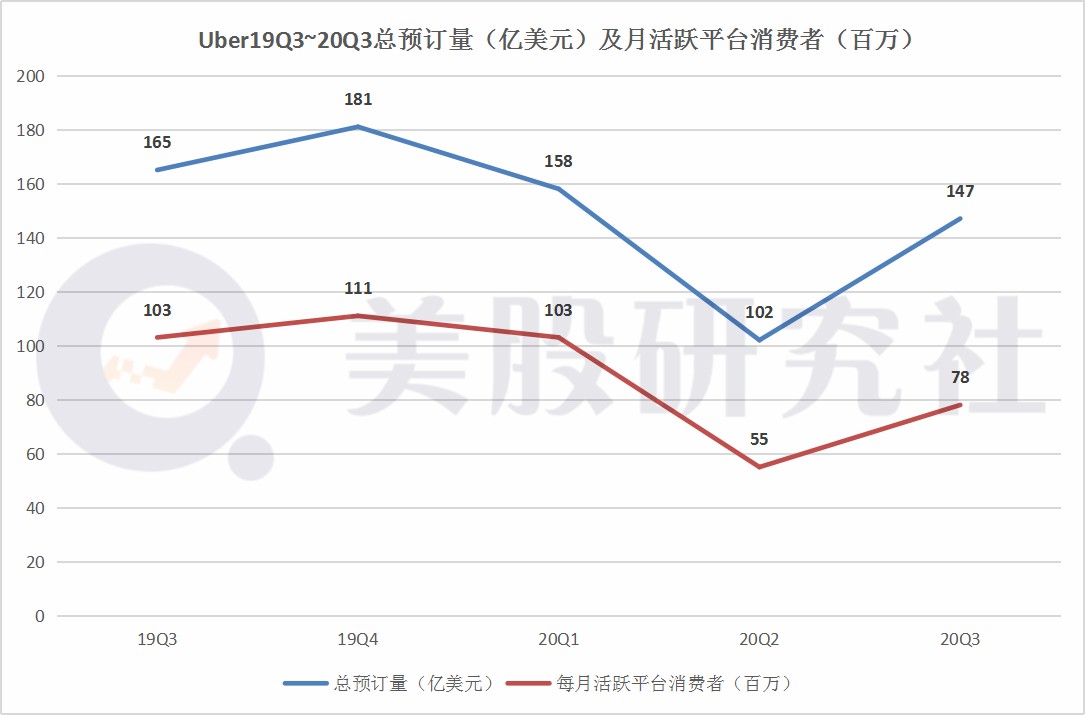

处于网约车赛道的竞争对手Uber,在本季度同样开始出现回暖。财报披露,打车业务收入为13.65亿美元,较上季度的7.9亿美元反弹了72.8%。Uber高管在电话会议中表示,十月份的预订量已恢复到去年水平的63%,而且恢复速度比城市中的出租车和公共交通更快。

两者相较之下,Lyft业务的回升速度明显逊色于Uber。据eMarketer预估,2020年美国用户有74.5%选择使用过Uber,而使用Lyft的用户比例为54.5%。Lyft在市场份额上不占上风,或许正是原因之一。

目前美国网约车已形成两家公司垄断的局面,lyft和Uber在网约车业务上的竞争对抗由来已久。Uber稍占上风,但是Lyft以更快的速度增长在追赶Uber。

与Uber多元化的战略不同,Lyft更专注于北美市场的打车服务,因此近几年在这一业务上逐渐抢夺着Uber的市场份额。

上个月,Lyft与Grubhub合作,免费为会员提供送餐服务,这一合作就可能会打击其竞争对手Uber。这将会引导Lyft的客户远离Uber Eats,而选择使用Grubhub下单。虽然高管表示这一举措并非是针对Uber,但势必会对Uber整体业务造成一定程度抑制。

两家公司在业务上争夺不下时,同样还要思考如何能尽快将其回归到正常状态。较上一季度的改善,无法掩盖业绩远低于去年同期水平的事实。Lyft营收同比减少48%,而Uber打车业务同比下降53%。长期来看,需要从业务增长本身去提振盈利能力;而短期内,两家公司都在“节衣缩食”来改善亏损的现状。

市场低迷促Lyft“节衣缩食”,新法案通过有望降行业成本

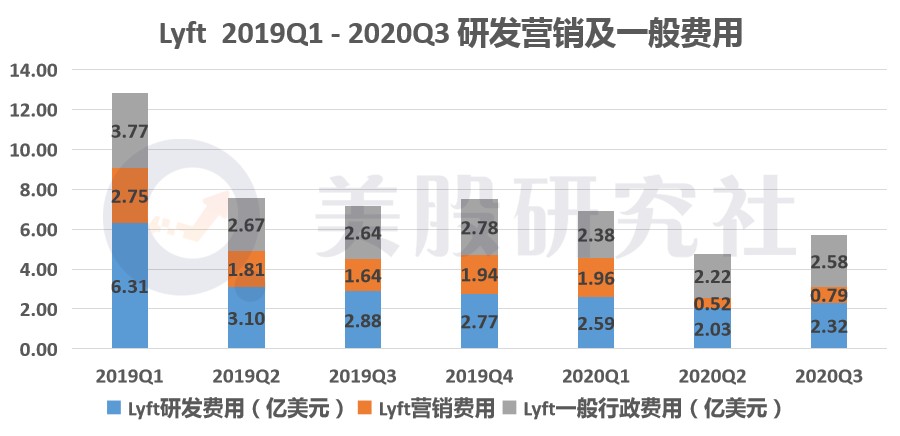

由于业绩较去年同期大幅缩水,Lyft年初至今一直在控制成本支出。

财报披露,本季度研发费用为2.32亿美元,较去年同期的2.88亿美元降低19.5%;营销费用为0.79亿美元,较去年同期的1.64亿美元降低52.1%。上一季度的各项费用较去年同期也是大幅减少。

目前来看,Lyft对支出的优化明显已有成效。而对于经营成本的控制,其效果则体现在经营效率上。本季度毛利率为47.6%,去年同期为39.2%,前一季度为25.9%,单位经济能力得到改善。

管理层第二季度已表示,将采取积极措施降低成本,年底之前实现每年3亿美元的固定成本节省。这意味着,短期内费用可能将进一步控制。

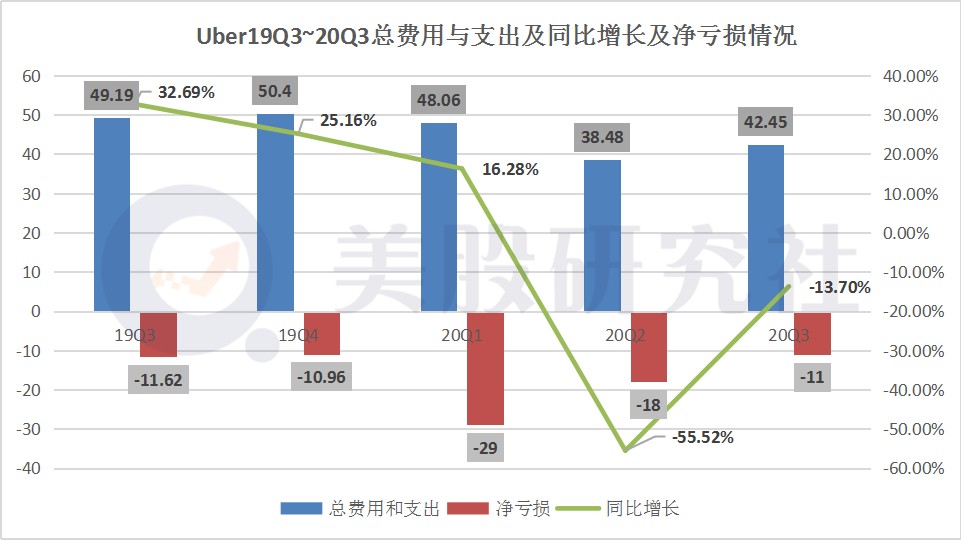

近几个季度,Uber和Lyft不约而同地专注在这一方面。三季度Uber销售费用为9.24亿美元,同比减少17%;研发费用为4.93亿美元,同比减少34.7%;而经营成本为16.14亿美元,减少13.2%。

早在5月份,Uber为了应对卫生事件导致的后续影响,宣布大规模裁员计划,涉及的员工数超过3500名。

近日,加州通过22号法案,不将司机归为雇员。德意志银行分析师Lloyd Walmsley指出,22号提案的部分承诺将导致更高的成本,其中大部分会转嫁给消费者。据估计,仅Uber和Lyft两家公司每年可以节省超过1亿美元的雇佣成本。

若这一法案的内容在其他州也得以沿用,可能会进一步优化网约车市场的成本支出。而在成本支出得到合理控制的基础上,Lyft和Uber的亏损情况有望加以改善。但这并不能从根本上帮助Lyft和Uber度过目前的艰难时期,最终仍要着力于业务层面拓展营收,从而提升自身的盈利能力。

专一业务VS多元化战略,在估值规模上谁能带来长线投资价值?

目前Lyft偏向于单一的业务发展战略,而Uber选择多元化业务发展。两家公司上市前,几乎处于同一起跑线。均以网约车业务起家,上市时间相近,但如今的市值上却相差较大。Uber市值约为829亿美元,而Lyft仅为113亿美元。

究其原因,可能正是与两者在发展战略上的不同选择有关。Lyft更加专注于北美市场的网约车服务,而Uber已将业务触角延伸至外卖、送货等方面。

经历了此次公共卫生事件后,Uber的多元化战略得到验证,而Lyft却因单一的发展策略遭受了更大的冲击。两种不同的发展方向,谁输谁赢在今年给出了一些答案。

从此前提及的股价表现上看,便能透露出Lyft应对风险的能力明显偏弱,因此股价的回升也相对较慢。在美国市场的客流量还未恢复正常的情况下,对于只专注于北美叫车市场的Lyft,无疑是雪上加霜。

据调查显示,近40%的美国人希望减少或根本不使用出租车或拼车,而49%的人表示他们将更多地选择自己开车。

许多人选择购买二手车而不是采用公共交通工具,受到需求影响后,美国9月份的二手车和卡车的平均价格上涨6.7%,创下1969年以来最大涨幅,8月份也上涨了5.4%。

Lyft在遇到网约车市场不景气时,主要的应对方式是疲于防守,但Uber借助多元化策略分散了公司的整体经营风险。

Uber三季度外卖收入为14.51亿美元,同比增长125%。连续两个季度超过超过核心打车业务收入,公司借助外卖业务支撑着今年整体的营收增长。加上发展货运物流业务,为其提供了多样化的营收来源。

更重要的是,其一直在多元化业务不断加码。早年推出的Uber PASS会员把打车、外卖和送货业务整合在一起。将不同业务之间建立联系不仅可以留存新用户,还可以进一步提升单一业务的毛利率。此外,继去年宣布每年投资2亿美元支持货运业务,今年再融资5亿用于补贴来抢占市场。

总的来看,Uber的野心更大。公司通过多元化战略,覆盖了外卖和打车业务后,越来越接近一个可以提供多种类别类似“美团”的平台。近期,已为便利店、药店、杂货店提供产品送货上门的服务。参考美团上市后的发展历程,此时Uber的估值有望迎来进一步的提高。

Lyft虽然去年开始进军租车业务,但是同样易受到公共卫生事件冲击,拓展自动驾驶业务也是如此。这些新业务仍处于发展初期,前景并不明朗。

更重要的是,Lyft还是纯粹押注在出行业务,以乘客作为其中心,推出的新业务也未能跳脱这一领域。若按照目前的业务布局进行下去,Lyft给予市场的想象空间难敌Uber,公司的估值也将难以提升。

目前有39位分析师综合给出Lyft“买入”评级,40位综合给出Uber“强力推荐”评级。分析师看好网约车市场的前景,但相对来说Lyft处于劣势。未来公司会如何依然是未知数,也可能会试图探索新的领域。关于Lyft以后的新动作,美股研究社将会持续关注。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。