编者按:本文系专栏作者投稿,来源南七道,作者田栩冰。

淘金先富“卖铲人”,新药研发风险巨大,医药界“卖铲人”CRO(药物研发外包机构)却能从中获得稳定收入。国内CRO“一哥”药明康德,市值两年翻了三倍,这家自己从不做药的企业,价值却与大半个恒瑞医药相当。

好生意通常有门槛,CRO龙头往往诞生于医疗发达的地区,如药明康德、泰格医药起家于长三角,康龙化成则依托京津冀。唯独广东例外,广东省的三级医院数量最多,却没有一家CRO企业挤进行业前十(按市值计)。医疗大省广东,似乎成了被药物研发产业遗忘的地带。

广东缺位临床CRO产业

在全球创新药专利集中到期,国内仿制药一致性评价国内仿制药一致性评价同品种仅前三家可被纳入集采范围等利空因素下,新药上市的早晚,对药厂而言就是生死的差别,药厂必须与时间赛跑。

对于药企来说,合同研究组织CRO可以为药企缩短高达30%的时间,降低40%的研发成本,成为药厂与时间抗衡的有力战友。

药物研发大致可以分为临床前和临床试验两个阶段,临床试验指在人体进行的系统性研究,通常需要五至七年时间。如果一款新药研发的资金成本和时间成本是“十年十亿(美元)”,那么“七年七亿”都会花在临床试验上。因此,临床CRO是全球CRO市场中最重要的一环。

和FDA符合标准即可开展试验的要求不同,根据《药物临床试验质量管理规范》(GCP)的管理规定,我国的临床试验必须在被认证为临床试验机构的三级医院中进行。在百姓日常看病上,三级医院资源本就紧张,能分给临床试验的资源就更捉襟见肘了。

一边是临床试验资源紧张,一边却是药物研发需求增大。近五年,中国药物研发投入已从10.5亿美元增至21.1亿美元,每年增长19.1%,远高于公立医院的建设速度。

在药物研发中,医院(床位和医生)成为最稀缺的资源,这也直接导致国内的临床CRO发展,严重受制于临床试验机构的紧缺。

全国的三级医院加起来也仅有2548家,其中有意愿经过冗长审批成为临床试验机构的,目前还不到三分之一(874家)。虎嗅大湾腹地向广东多家医院的申报负责人求证,临床试验机构的申报过程十分繁琐,如非临床试验项目对三级甲等评级有帮助,医院很难有动力参与。

阻碍临床试验开展的,除了医院主观上的参与意愿,还有客观上的全国医疗资源紧张。临床试验机构在三级医院进行,研究者的角色多由科主任承担,由护士进行辅助,全职研究人员数量极少。

据国家卫健委公布的数据,2019年,我国每千人口执业(助理)医生2.77人,每千人口注册护士3.18人,只相当于英国十年前的水平和澳大利亚二十年前的水平。这意味着平均一名执业医师要负责361人的健康问题,一名护士平均则要负责314人,精力难以兼顾临床试验。

过往临床试验审批周期较长,从申请受理到患者入组平均耗时14到20个月。但在2018年,国家药品监督管理局实行临床试验申请默许制——受理日起60日内,药审中心如无否定或质疑,申请人可自行开展试验,药品研发由“严进宽出”向“宽进严出”转变。

审批加速后,更加紧缺的医疗资源进一步制约了临床CRO的发展。2016年至2018年,中国境内登记并首次公示的药品临床试验数量增加了232%,但临床试验机构仅增加了18.8%,平均每家机构承接项目数量由平均1.6项增长到了4.4项;截止到2020年11月10日,这一数字增长到了6.6项——每家临床试验机构的工作量增长了五倍。

医院的准入和医生的精力,成为国内临床试验数量的限流阀,也成为药物研发的必争之地。

瑞天投资董事长叶鸿斌告诉虎嗅大湾腹地,“国内的临床试验由PI(主要研究者,在中国多为三级医院科主任)主持,意味着谁掌握临床试验机构和PI,谁就能够掌握更多的业务。”“绑定”多少家知名医院和科主任,成为一些头部临床CRO的主要卖点。

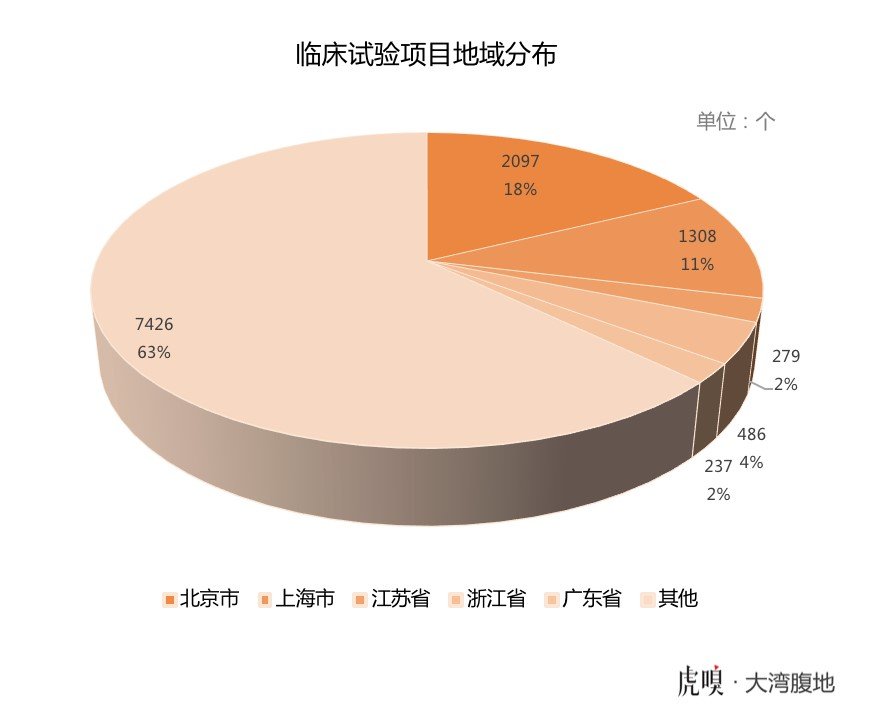

为了能够及时与医院沟通,临床CRO产业大多聚集在三级医院较多的区域,临床CRO龙头也多在这些区域发展壮大,比如北京、上海、江苏、浙江,独独除了广东。

广东省坐拥206家三级医院,其中三甲医院达122家,占全国总数的比例接近十分之一,为全国之最,临床试验机构占全国的9.15%,也远远超过其他地区。

但另一方面,广东省占据全国近十分之一的临床试验机构,却只开展了全国2%的临床试验,仅仅相当于北京临床试验数量的九分之一、上海的五分之一。

虎嗅大湾腹地统计了A股、港股上市的CXO公司(包含研发外包机构CRO、生产外包机构CDO、CDMO)的数据,市值前十的公司,没有一家来自广东。

广东省境内唯一一家上市CRO博济医药,在今年三季度的净利润仅为1900多万元,全国临床CRO龙头企业(泰格医药)同期净利润是博济的近70倍。

区域优势专科的缺失

广东没有临床CRO龙头,背后是广东临床医学优势专科的缺失。虎嗅大湾腹地从方恩医药的销售处获悉,为重要研究项目选择临床试验机构时,最重要的因素不是地域、医院配合度,而是相关专科在全国是否具有优势。

以北京为例,全国最好的骨科在北京积水潭医院,最好的心外科在北京阜外医院,这些都是已经形成全国共识的优势专科。松禾资本执行董事张冲告诉虎嗅大湾腹地,“优势专科一旦形成,很难再去颠覆。如果骨折了,积水潭医院都治不了,那别的医院更治不了。”

市场对优势专科的共识,为该区域带来的不只是全行业关注的品牌效应,还有源源不断的多样化的病源。一个地域性的优势专科,与时间积累、政策力度、人才、研发企业、资金、医学基础教育等多重因素,都有密切关系。

以长三角为为例,2000年至2004年间,受国家人才激励计划的吸引,大量生物医药领域的海外人才回国创业,创业选址以上海张江、苏州工业园为主。很多生物医药公司落地长三角,完善了当地的产业基础,服务于生物医药的CRO产业也随之成熟。

张冲认为,“因为京津冀、长三角地区形成了完整的药物研发产业配套,初创的生物医药企业出于成本的考虑,也会选择进入这些产业链更为齐全的地区。产业一旦形成聚集,也会持续虹吸生物医药领域的优秀人才、企业和资金,使研究成果的应用和转化机会增多,如果结合地方高发病的情况,就会形成区域性的优势产业。”

相比长三角的生物医药产业集群,广东医药产业的积淀,更多是在仿制药、中成药领域。北京、上海和江浙等地集齐了四大医药龙头恒瑞、石药、瀚森、中国生物制药,也吸引了一众生物科技公司如康宁杰瑞、信达生物、君实生物等,相比之下,广东的知名药企如白云山、东阳光,均是以仿制药、中成药为主。

叶鸿斌指出,“北京、上海和江浙地区的临床资源并不比广东差,在其他条件相当的情况下,创新药企业会选择处于同一地域的临床CRO公司。如果不具备显著优势,广东发展临床CRO就会受到比较大的制约。“

而医学基础教育,也会影响到区域优势专科的形成。临床医学学生在成为住院医师之前,要经历长达5年的医学教育和3年的住院医师培训,新人与教授、指导医生的长期相处,使得医学院、医院内部形成了类似于“师徒”一样的派系纽带。

广东有自己的“中山”系,但接纳的临床试验数量仅有377项,少于复旦、协和、湘雅等“大系”(数据见下图)。

一位不愿具名的知情人士告诉虎嗅大湾腹地,“因为没有大的医疗派系主导,广东区域内部的医疗机构是一盘散沙,谁也不服谁。深圳企业的药品在广州进行审批,时间都会格外久一点。”

差异化发展的机会

广东相关产业仍有翻盘的机会,因为国内临床CRO市场仍然处在相对早期。

从排名靠前的企业市场占有率来看,国内临床CRO市场较为分散。即使是龙头企业泰格医药,2019年的收入也只有28.03亿,按照智研咨询统计的800亿市场规模测算,龙头市占率仅为3.5%(另一统计口径来自泰格医药招股书,龙头市占率为8.4%,前五大临床CRO企业市占率31%,仍然偏低)。

比起国内市场的分散,全球CRO的竞争格局则明朗得多,排名第一的艾昆纬(曾用名为“昆泰医药”)占据了11.6%的份额,前五大公司共同占据了43.8%的市场。

机构投资者的看法也印证了这一现象,张冲认为,“国内临床CRO市场仍然呈现一定的地域性特征,一些小的临床CRO靠着一两个省市的临床试验机构,也能生存下来。”

上游药企需求的变迁,同样会影响国内CRO的市场格局。国内药物研发市场经历了“先仿制、后仿创、再创新”的发展历程,CRO产业迎来了两波红利。第一波红利是国内仿制药一致性评价,第二波红利则是海外企业借力中国高性价比的CRO。

一致性评价通常只需要做生物等效性实验(以健康人为受试者,且受试者数量较少),而海外企业一般只在中国进行临床前研究,两者对临床CRO的需求都不大。因此,与全球市场相比,国内临床CRO的占比较低,临床试验资源的稀缺性并不明显。

近两年,一方面国内医疗政策鼓励药企创新,一方面带量采购政策限制了仿制药的利润。于是药企被动或主动地转型以创新为主。临床试验数量激增,临床试验资源越来越重要,这或将成为广东临床CRO弯道超车的良机。

区域优势学科落后的局面下,广东临床CRO需要寻找差异化的发展机会。“某一区域的产业现在落后,并不意味着一直落后。”张冲认为。

“现在国内的临床试验,大多都是由创新药和医疗器械企业发起。广东临床试验机构资源丰富,那么最可能受益的产业是研究者或学术机构发起的临床研究。与药品、器械不同的是,治疗技术的研究通常要以医院为载体,方向包括细胞治疗、基因编辑治疗、肠道微生态治疗等,广东在治疗技术的发展上,有机会获得先发优势。”

有发展机会,但挑战也随之而来。无论是临床试验机构的准入门槛,还是药物研发看重的试验经验,都对临床试验机构提出了更高要求,行业亟需有经验的研究者和机构。而广东的医院历史积淀大都相对较短,在经验上难与北京“协和”、上海“复旦”、“交大”、“同济”等老字号匹敌。

为了吸引相关人才,广东各地都出台了相关支持政策。目前,广州、深圳都在积极筹建生物医药产业基地,如广州国际生物岛、科学城、中新知识城、深圳坪山生物医药基地。深圳市和坪山区的两级人才激励计划,为获得认定的人才提供合计50万至1400万元不等的奖励补贴,坪山区还会提供80平至250平的免租房。

张冲指出,“政策倾斜、园区孵化和资本推动三者是相互促进的关系,三者合力,最后人才和产业才会形成聚集。”

(本文中所指的临床CRO均特指药物临床CRO,不包含器械临床CRO)

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。