图片来源摄图网

编者按:本文来自李刚强,创业邦经授权转载。

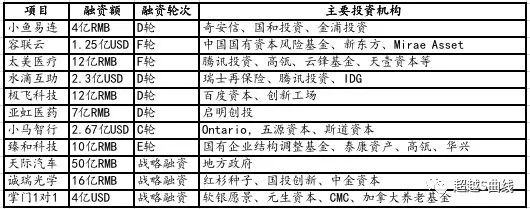

作为投资从业者,你应该会注意到一个现象,最近几年,独角兽出现的数量越来越多,项目的融资额也水涨船高,甚至一些独角兽在上市之前的融资额,比很多知名基金的管理规模还要大得多。下面是一些项目最近的融资情况:

然而,笔者在过去从业的过程中,发现一些有意思的问题,比如有些公司尽管融了很多钱,估值却不涨,投资人没赚到多高比例的回报;有些公司的融资额远远高于其创造的收入,也就是说钱花出去了,却没赚回来。

于是,资本的估值效率、资本的创收效率问题成为笔者感兴趣的话题,并引申出如下几个问题和思考:

l 从估值层面看,这些企业的资本估值效率如何?我们在这里创造一个新的词叫P/I,也就是估值/融资,我们通过这个比例来描述一家企业的融资的资本回报倍数,即投入1块钱撬动了多少块钱的公司估值。

l 从营收角度看,这些企业的资本创收效率如何?我们同样创造一个新的比例叫R/I,即收入/融资额,也就是说每赚1块钱,需要多少资本投入?

l 有哪些公司的P/I、R/I是优秀的,哪些是不好的?

l 处于不同生命周期阶段的公司其P/I、R/I有什么特点?

l TO C和TO B的公司P/I、R/I有什么差异?

1. 资本的估值效率

笔者认为,创业公司的资本估值效率是公司当前估值与融资额之间的比例,衡量的是资本杠杆效率,即投资人每投入1块钱,带来了多少倍的资本增值。

公司的资本估值效率可以从两个维度来看:一是累计资本估值效率,即公司当前估值与历史累计融资额之间的比例,P/I=公司当前估值/历史累计融资额;

累计资本估值效率可以用来衡量公司过往的资本增值情况,比如说A公司累计融资1亿元,当前估值10亿,那么累计的资本估值效率=10;如果B公司累计融资1亿,当前估值3亿,那么累计的资本估值效率=3。显然,同样的资金,B公司撬动的估值增长是较差的,这说明公司或是在资本市场受欢迎程度弱,或是B公司的质地是相对A较差的。对于投资人来说,自然更愿意将资金投资给A公司;

二是本轮资本估值效率,即公司当前估值与本轮融资额之间的比例,P/I=公司当前估值/本轮融资额;

同样,如果C公司本轮融资1亿,估值10亿元;D公司本轮融资1亿,估值3亿元,显然C公司更受资本市场欢迎。

可以看到,对于创业公司来说,无论是累计资本估值效率,还是本轮资本估值效率,都是数据越高,代表着公司越受资本市场欢迎。

什么因素会影响资本的估值效率呢?笔者认为有如下因素:

一是企业自身发展的质量:显然,对于资金使用效率越高的公司,其使用相同资金创造的价值越多,资本的增值效率显然可能更高;笔者一直认为,这是企业估值最重要的基石,一切脱离企业质量的高P/I,都将不可持续,都将回落;

二是时间:离开时间因素说资本估值效率显然是大失偏颇的,一个两年累计P/I=10的公司,和一个5年累计P/I=10的公司显然其受资本的欢迎程度是完全不同的;

三是融资的速度:也就是说,每轮融资之间的间隔时间,在大概率上,每轮融资间隔时间越短,其估值增长的倍数可能越低,P/I也可能越低;最近几年很多公司都在1年之内完成三四次融资,可能每轮都是将上轮投后当做本轮投前,所以公司融资额是增加了,但每股价格却没有明显变化;

四是资本市场的风口变动:处于风口行业中的头部及颈部公司,其估值更可能瞬间提高,其P/I可能更高。

2. 资本的创收效率

资本的创收效率是指公司收入与融资额之间的比例,即每创造1块钱的收入,需要多少资本投入。

Craft Ventures联合创始人David Sacks曾提出三个公式来计算创业公司的资本创收效率:

l Hype比率(Hype Ratio)=已募集资金(或已消耗资金)/年度经常性收入(ARR)

l 效率分(Efficiency Score)=净新增年度经常性收入/净资金消耗

l 消耗倍数(Burn Multiple)=净资金消耗/净新增年度经常性收入

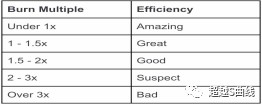

资本的创收效率将资金消耗与收入增长挂钩进行评估。David更喜欢使用消耗倍数这个公式,倍数越高,说明公司为实现每单位增长而消耗掉的资金越多。倍数越低,则说明公司的增长越高效。

与此同时,David还总结了早期创业公司“烧钱倍数”的优劣标准:

David认为,如果一家创业公司一个季度花掉了200万美金,创造了100万美金的ARR,烧钱倍数为2,是还不错的;如果一家创业公司,花掉了200万美金,只创造了50万美金的ARR,则处于十分危险状态。

笔者可能更倾向于上述第二个公式,即净新增年度经常性收入/净资金消耗,用国内大家更熟悉的公式来表示,笔者将其命名为R/I,即Revenue / Investment,R/I越低,代表着一块钱的收入需要的资本投入越多。

同样的,关于R/I,我们也可以从累计R/I和当期R/I两个角度来看。累计R/I即过去公司累计创造的收入与累计投入的资金的比例,衡量的是公司历史上的资本创收效率;当期R/I是指本期的收入与本期投入的资金的比例,衡量的是公司当期的资本创收效率。

甚至,还可以用这个指标来衡量公司各个财务年度的资本创收效率,从而来分析不同年度的经营效率。

在财务分析中,我们之前曾使用ROIC这个指标来衡量投入资本回报率,ROIC=息前税后经营利润/资本投入,其中息前税后经营利润=(营业利润+财务费用-非经常性投资损益) ×(1-所得税率),资本投入=有息负债+净资产-超额现金-非经营性资产。

这个指标是与ROE类似但比ROE更为关注资金的指标,从而在PE投资中频繁使用。

3. 不同公司的资本估值效率

笔者基于公开信息统计了一些公司的资本估值效率,参考如下:

公司 | 累计融资 | IPO 发行市值 | IPO资本 估值效率P/I | 当前市值 | 当前资本估值效率P/I |

蛋壳 | 81,956 | 246,931 | 3.01 | 27,620 | 0.34 |

摩贝 | 8,610 | 69,760 | 8.10 | 14,400 | 1.67 |

拼多多 | 170,175 | 2,274,683 | 13.37 | 18,120,000 | 106.48 |

旷视 | 135,087 | 8.58 | 1,159,200 | 8.58 | |

完美日记 | 70,719 | 382,687 | 5.41 | ||

云知声 | 120,000 | 810,000 | 6.75 | ||

摩拜 | 200,000 | 270,000 | 1.35 | ||

WEWORK | 2,270,000 | 750,000 | 0.33 |

备注:

(1)云知声的单位为万元人民币,其他与金额相关的为万美元;

(2)摩拜、wework为基于媒体公开信息获得的数据;

(3)IPO发行市值为按照IPO发行价计算的市值;已上市公司当前市值为最近一个交易日的收盘市值;未上市公司当前市值为最近一轮融资的估值;

从表中可以看到,部分公司的市值已经不及其累计融资额,如WEWORK、蛋壳等;部分公司的P/I也仅为1倍多。这代表公司的价值严重不受当下资本市场的认可,而过往的投资人则无疑要陷入不赚钱的境况。

笔者认为,一家公司的底线是P/I值大于1,意味着公司的市值至少大于其融资额;如果连P/I>1都做不到,那么其公司质地也确实是糟糕到家;对于一家优秀的公司,其P/I值应至少大于5,例如完美日记在上市之前其P/I值已达到5.4.

在过去几年,有大量通过大量融资催生出来的独角兽企业,典型如共享单车、出行类公司,近期如人工智能公司,他们通过不断融资,不断烧钱的方式,大肆烧钱,疯狂拓展,粗放经营,在估值上却并不见得增长了多少,其资金的使用效率,资本的估值效率都较为低下,在市场风口过后,资本热潮退却,大量公司都陷入了发展的困境。

4. TO C公司和TO B公司P/I差异

关于TO C和TO B公司的资本效率,信天创投合伙人蒋宇捷通过境外的已上市公司做了一个详细对比。

数据来源:信天创投蒋宇捷,笔者修改

大家可以明显的看到,TO C公司的P/I值远低于TO B公司的P/I值。TO C公司的P/I大多在2-4倍,只有SPOTIFY超过了12,但lendingclub,Groupon的P/I低于1,lyft和Uber也只有2左右;

与之形成鲜明对比的则是,TO B公司的P/I值则达到了数十倍,最高如Shopify超过了156,最低如Slack也达到了10.

简单的对比可以看到,TO C公司对资本的依赖性远远高于TO B的公司,其资本的效率远低于TO B的公司。

造成这种鲜明对比的原因,蒋宇捷认为一是TO C是一种竞争经济,赢家通吃,一家独大,虽然不同APP,例如Pinterest,Facebook争夺的都是用户的时长;而TO B是共生经济,彼此合作共存,即使同一个业务也并不存在一家独大。

二是在获客模式上的区别,TO C 是流量获客的市场模式,而TO B是定向获客的销售模式。ToC的客户营销的精准性差,持续性弱,而好的ToB公司理论上销售周期长、销售成本高,但是客单价非常高,且续费率高。比如ServiceNow的客单价高达百万美元,而Workday的客单价是85万美元,Slack大客户的客单价是10万美元。

笔者对于蒋宇捷先生的观点十分认同。

然而最近几年国内的一些TO B项目的融资呈现TO C融资的特点,即投资机构向TO B项目砸大钱,迫使其快速增长,而出现揠苗助长的催熟状况,早者如SAAS领域的纷享销客,近者如芯片、人工智能、自动驾驶、硬科技领域的部分企业,在早期没有太大研发进展、没有任何商业化进展的情况下,估值不断提升,人员急剧扩张,呈现出一种大跃进的状态。

5. 不同生命周期阶段的R/I

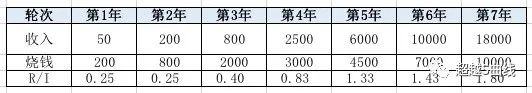

公司在不同阶段,其烧钱效率不同。

l 在需求验证阶段,需求调查,产品开发,技术框架搭建,导致投入远远大于收入,这个时候R/I可能是0;

l 在销售验证阶段,拓展市场,打磨产品,寻找PMF,这个时候R/I可能在0.2-0.6;

l 在销售打法形成阶段,随着产品的不断成熟,销售技巧的成熟,其R/I值可能提升至0.5-1.5;

l 在销售复制阶段,各项工作的模型都基本成熟,其R/I可能远高于1

我们模拟了一个创业公司在第1年至第7年的收入、烧钱情况,大体可以看到如下数据的变动。

最后,总结一下:

l 资本的估值效率(P/I)是衡量创业公司融资杠杆效率的重要指标,创业公司不能光顾着融资,估值却难以上涨;一方面释放太多创业公司的股权,另一方面也让投资人没有账面回报;

l 资本的估值效率(P/I)受其自身发展质量、间隔时间、融资速度、融资频度和资本市场的温度影响;

l 资本的估值效率(P/I)底线应是1,低于1说明公司估值都没达到融资的钱的数量,也反应公司质量极差;好的公司,资本估值效率应该越高越好;

l 数据显示,TO B公司的资本估值效率要远好于TO C公司的资本估值效率,这受其竞争形势、获客成本、客单价与续费率等的影响;

l 资本的创收效率(R/I)是衡量创业公司收入与融资的关系指标,意味着每创造1块钱收入,需要多少资本投入;

l 不同阶段的创业公司,资本创收效率不一样。在早期产品打磨阶段,R/I可能是0,或是极低;随着产品和市场的成熟,R/I值应不断提升。理想状态下,对于成熟的公司,其不应再烧钱,R/I值应该极高。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。