图源:图虫

编者按:本文来自富途安逸,作者富途安逸,创业邦经授权转载。

2021仅过去两个月,数支医药类新股前赴后继,南下入港。

稍早前有医疗SaaS龙头医渡科技赢得开年头彩,以超1600倍认购额强势IPO,上市股价一度涨至近150%,近期有诺辉健康作为热门打新股,首日高涨超180%,赛生药业也已通过聆讯,将于三月初赴港上市......在大量新经济企业回港二次上市的热潮夹击之下,生物医药股的确称得上是极为显眼的一朵浪花。

在富途牛牛圈2020年的十大港股IPO盘点中,生物医药股便占据了四席:京东健康乘互联网医疗的政策红利顺势而上,市值突破5000亿,稳坐行业龙头;嘉和生物包揽“全明星”基石投资,外加大比例持股的高瓴资本加持,认购期获超200亿认购;泰格医药与康基医疗在IPO阶段的认购额也双双超百亿港元。

一边是生物医药热,一边是港股破发潮。2020下半年,医药股的IPO热度明显有了下降趋势,“赚钱效应”也大不如前。此前赴港上市的先声药业、药明巨诺、云顶新耀等IPO阶段战绩亮眼的生物医药企业连连跌破发行价,和铂医药上市仅半月后,日成交额就已不到千万,流动性十分堪忧。

上述种种,不禁让人深思:港股生物医药上市热,究竟是泡沫破裂前的虚假繁荣,还是能够真正迎来了行业的新机遇、新阶段呢?

生物医药企业上市热的内在逻辑

2020年全球疫情的蔓延,当属最为直观的上市热导火索。在全球抗击新冠肺炎、大力发展医疗的外部因素推动下,医药板块得到了市场的空前重视,资本也找准机遇疯狂涌入。

2020年第一季度,恒生香港上市医疗保健指数的涨幅达到+8.9%,表现明显优于恒生指数(-12.6%)和港股老牌的地产建筑业(-11.3%)、金融业(-16.1%)。所谓时势造英雄,特殊的历史时期会让特定的产业获得资本市场的青睐。

而进入2020年下半年,随着新冠疫苗的研发逐渐步入正轨,屡屡取得阶段性成果,资本对于生物医药股的热情也略有消退,这也是下半年的长势不如上半年的直接原因之一。从“非常态”逐渐回归“常态”,市场也会从过于亢奋的情绪中缓过劲儿来。

从更宏观、更长期的角度来看,生物医药上市热并非只是一场“黑天鹅”式的偶然,而是在不断增长的市场规模、国家的经济结构转型以及技术迭代周期到来的多重因素作用下,一次必然的质变。

中国是全球第二大的医疗市场。随着人口老龄化、城镇化的进程不断加快,以及平均收入水平的提升,生物医药市场的C端需求正在迅速扩容。

一个最为典型的例子,就是针对癌症、恶性肿瘤的药品研发。群体的老龄化让癌症患病率和致死率一路走高,社会对于癌症相关药品、医疗服务的刚性需求随之增强。我们可以看到,自从港交所发布18A规则以来,大部分新上市的医药公司都把产品研发重心放在了PD-1、CAR-T等肿瘤相关产品上。

图表来源:康方生物招股说明书

市场的召唤之外,还有宏观政策的强力扶持。在“十三五”的新兴产业发展规划中,生物医药被列入了《“十三五”生物产业发展规划》的重点领域之一。一系列新药政策的推出,鼓励制药产业从以仿制药为主的“ME TOO“模式向创新药研发过渡转型。与此同时,政府对社保的加大投入为市场需求提供了更加牢固的保障。

技术迭代周期则是另一层推动因素。生物医药行业从来都有极高的资金和技术壁垒,从产品研发到三期临床再到商业化落地,普遍需要十数年左右的长跑,而这一时间周期恰恰切合了国内医药研发从传统化学药向小分子药迭代转变的时期。

目前集中上市的这一批药企的创始团队,普遍具备海外工作经验,拥有较为开阔的国际视野。历经生物科技行业的十年大浪淘沙,能够走到今天的,必然是研发水平突出、资金链坚韧、融资能力强的企业。

图表来源:富途研究

为何选择香港为上市地?

港股生物医药版块的浪潮,自三年前就开始奔涌。

2018年5月,港交所推行了25年来最大的上市制度改革。上市新规实施两年半来,已有超过110家新经济公司在港上市,募集资金约5000亿港元,占同期香港整个新股市场总融资额一半以上。

特别是新政对生物医药企业开辟的“绿色通道”,允许尚未盈利的生物科技企业上市。这大大降低了上市门槛,一定程度上解除了“商业化落地难”对生物医药企业上市的桎梏。过去的2020年,共有21家生物医药企业在港上市,香港已然成为亚太区最大、全球第二大的生物科技融资中心。

港股的资本结构也随着新规的实施悄然转变。伴随着新经济企业前赴后继地涌入,曾经南下资金最为青睐的金融、地产等传统企业,如今也被如腾讯、小米、美团等高新科技企业分了一杯羹。

港股的新经济企业版块愈发得到资本的重视,鼓励更多的优质企业加入,又进一步吸引长线资金的......这对于同属高新科技产业的生物医药企业来说,是极具吸引力的良性生态圈。

特别是自2020年以来,港股行情持续火爆,医疗版块更是有增无减。趁“热”上市,公司的估值往往会超出预期,稀释相同股比,拿到的钱就会更多。投资者也会因股市大环境的高昂而更加积极地关注购入新股,企业股价大概率能够高开高走,这对于医药企业后续的流动性和新药研发的资金需求,都有莫大的益处。

那么横向比较,港股和A股科创板作为国内医药企业上市地的优质候选者,究竟孰优孰劣呢?

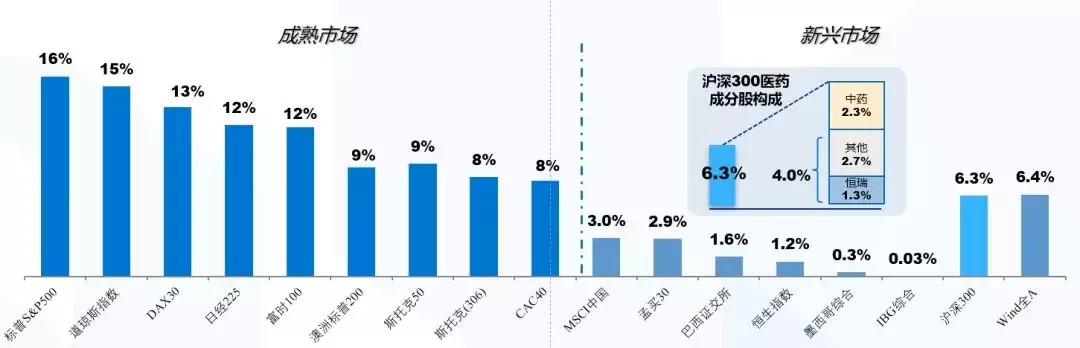

从医药版块在股市中的成熟度来看,目前A股医药总市值权重约6%,低于成熟市场8%以上的水平,远低于美国15%以上的水平。而港股恒生指数的医药股市值权重则同样被划归为“新兴市场“阶段,占比仅有1.2%。

图表来源:国泰君安证券

从上市限制政策来看,港股较科创板更为宽松:港股虽为医药企业开绿灯,允许未盈利先上市,但同时要求至少有一个核心产品已通过概念阶段;A股科创板则要求医药企业至少取得一项核心产品二期临床试验批件。同时,A股科创板要求上市企业最近三个会计年的净利润必须为正,而港股则无硬性盈利要求。

然而,一路走高的AH指数也让香港成为了名副其实的“上市洼地”。

夸张的AH溢价固然引来了南下资金,也深刻暴露了港股的流动性弊端:作为一个注册制、机构投资者主导的市场,港股的流动性远不如散户占比较大的A股,炒作的空间和市场情绪波动十分受限。

另一个原因是行业占比的差异:港股中估值较低的金融板块股票数目占比较多,以生物医疗为代表的高估值行业股票数目占比过低,而A股反之。

但不可忽略的是,香港凭借其独特的金融地位,以及高度国际化和市场化的成熟资本市场,在融资快捷性、政策稳定性方面都与境内资本市场形成了优势互补。

以沪港通、深港通为代表的互联互通机制,使得香港成为连接境内和海外资本的桥梁,大陆资金正扮演着越来越重要的角色, 对于在港股上市的大陆企业估值也更加公允。

事实上,港股和A股科创板并不是非此即彼的两个选项。

由于港股允许企业分拆至A股、科创板上市,不少港股上市的医药企业选择转战科创板,实现“A+H“的资本布局。近日,中国生物制药发布公告,拟在上交所科创板上市,这也是继百济神州、石药集团后又一家宣布“回A”的港股上市药企。

去年五月,证监会发文降低了已境外上市红筹企业的市值要求,除了原本2000亿元的市值要求外,市值达到200亿元且具有较强的科技创新能力也可选择回归。这为更多一心“回归”科创板的港股医药企业扫清了障碍。

许多A股医药企业更是顺应时下二次赴港上市的大潮:已于2017年在上交所上市的昭衍新药,刚于今年2月份赴港IPO。这也是继药明康德、康龙化成、泰格医药之后的第四家“A+H“上市的CXO企业。

上市热潮背后的隐忧与期待

上市热是事实,跌破的股价也自有它的道理。

细看港股表现欠佳的医药企业,一类是聚集在PD-1/L1抗体研发、细胞治疗等过于拥挤的热门赛道,一类则主要采用授权引进(license-in)的模式。

当创新药研发逐渐同质化,价格走低的PD-1/L1产品扎堆,这对于消费者而言是更加实惠的买卖,但对于试图进入PD-1/L1红海的企业,则似乎难逃“祭天”的剧本。特别是随着商业化的开展,大部分创新医药企业的市值会逐渐走低,这也直观地反映了商业化的成功比研发产品还要困难棘手。

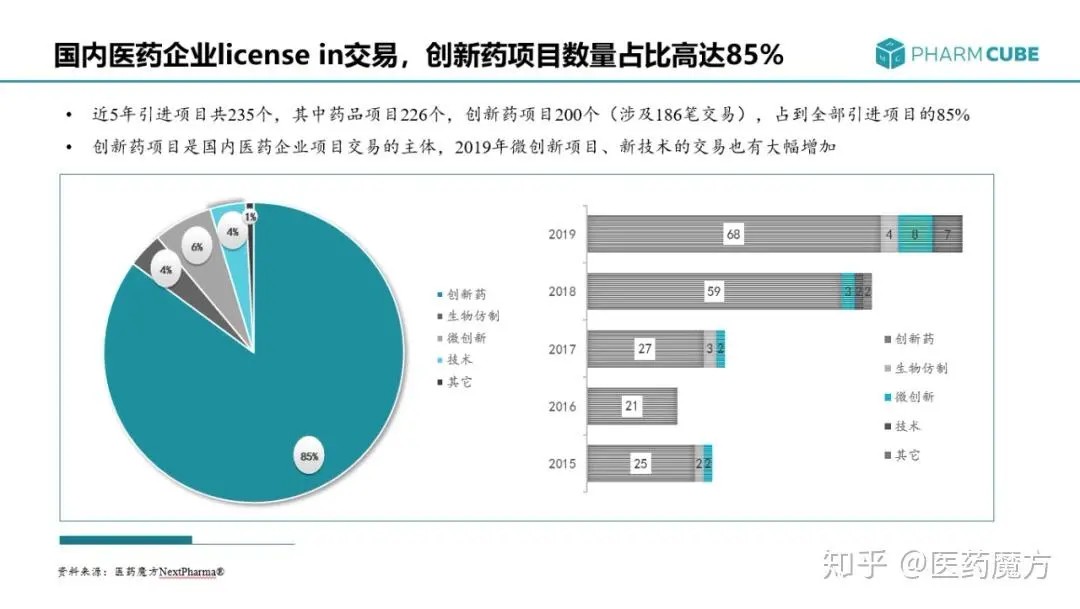

license-in是药企进行国际合作的一种主要形式,但前提要求引进方要具有与国际知名药企相匹配的科研临床人才,才能将同类最佳的药品引入国内并应用于中国市场。

如今中国的创新药研发仍处于起步阶段,自研药品成功率较低,跟随式创新不失为一种捷径。但如今大量走license-in路子的企业抬高了该模式的成本,企业自研比例不断降低,只是跟随着海外药物的研发进度准备新一轮的融资,直至IPO......说白了更像是一场资本运作的盛宴。市场看不到真正有价值的自研能力,自然会逆反。

资料来源:医药魔方

去年在港医药股的破发潮,某种程度上也是表达了市场对过于拥挤的PD-1/L1赛道以及license-in研发模式的迟疑和消极态度。

更让人担忧的,是大量涌入这个行业的资本可能带来的行业生态的破坏。生物医药作为高风险、高投入的行业,资本的青睐自然能够最大程度上支持科研创新的十年“冷板凳”,帮助初创医药企业实现从0到1的跨越,但是在愈发宽松的上市政策之下,资本逐利的本性恐将暴露。

为了实现短期的套利,短期大量进出市场的资本热只能助力一时,却没有耐心完整陪伴漫长的研发周期。如此冷热交替,会透支生物医药行业的发展,甚至导致行业创新乏力,本就根基不稳的国内创新医药生态也将毁于一旦。

那么,表现优良的医药股,又赢在何处呢?

部分深耕PD-1/L1市场的企业,凭借着差异化路线,力争不走“寻常路”。嘉和生物的PD-1单抗产品策略就是侧重中国市场的差异化适应症,针对在亚洲人群中发病率更高的淋巴瘤亚型研发特异性的PD-1单抗。百济神州则是针对一系列肿瘤治疗的适应症,通过不同的联合治疗方式,延长PD-1产品的使用周期。

拥有强大的销售能力,则是另一些企业后发制人的策略。特别是对于那些并不以自主研发见长的公司,虽然在研发阶段落后几年,没能取得先发优势,但他们完全可以在下半程追赶上来。恒瑞医药正是因此在PD-1/L1销售中后来居上的。根据IQVIA的数据,2020年上半年,恒瑞医药的卡瑞利珠单抗销售额超过20亿元。

总之,尽管“上市热“与”破发潮“的分裂态势给港股医药股增加了不确定性,创新药的大环境正不断优化,IPO的破发往往也能让众多药企回到药物的本质上来,这对于真正潜心做创新药的企业来说,是利好局面。

据目前已公开的信息,时代天使、英科医疗、百奥泰生物、亿腾医药、和贝达药业预计于三月份赴港上市,心玮医疗、朝圣眼科、先瑞达医疗预计将于四月赴港上市。“上市融资热”能否真正助力“生物医药热”,以提升整个生物医药行业,拓展出国内创新医药的康庄大道,我们可以拭目以待。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。