图源:图虫

编者按:本文来自刘润,作者刘润,创业邦经授权转载。

我经常读报告。

为什么?

做咨询,很多时候就是帮助企业家做决策。而决策,就是用“决策模型”作用于“环境变量”。

决策模型,经典的就那些,比如波特的五力模型,波士顿矩阵,SWOT分析,等等。而环境变量,就无边无际了。政策(Political)、经济(Economic)、社会(Social)、技术(Technological),所有这些领域的微妙变化,都可能会重大影响环境变量,从而影响决策质量。

所以,咨询顾问,需要经常读报告,“校准”自己的环境变量感知。

最近,我读到了招商银行的一份报告,叫“时间的价值:招商银行2021年长期价值投资发现报告”。这份报告里面的一组数据,很有意思。我分享给你。

什么意思?

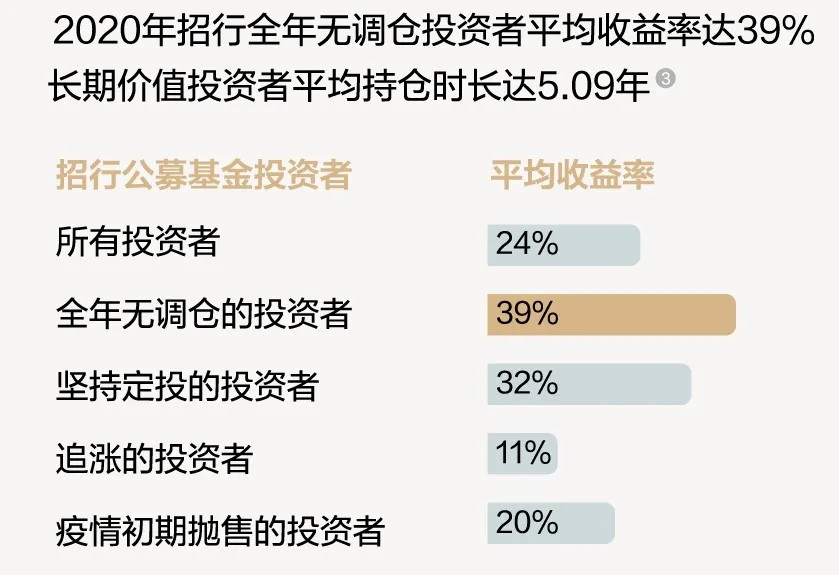

意思是,去年大家好像都赚到钱了。但多少不同。追涨的赚了11%,杀跌的赚了20%。而什么都不做的(即:全年无调仓的投资者),赚了39%。

原来投资这件事,“少动”最赚钱。

2020年,招商银行“股票+混合”公募基金保有规模6711亿,据说位居全市场第一,数据量足够大,因此招行报告里的“少动才能赢”,有一定统计学上的意义。

少动。千万要少动。

这也太颠覆认知了吧。少动才能赢。越勤快越亏。太颠覆了。可是,这是为什么呢?

这就要从基金到底靠什么赚钱,以及阿尔法(α)收益、贝塔(β)收益,开始说起了。

有点难。我尽量简单说。

基金到底靠什么赚钱?

基金靠什么赚钱?

那还用问。当然是靠低价买入,高价卖出赚钱了。这还用问。

可是,为什么一只基金买入的一组金融资产(比如股票),有机会低价买入、高价卖出呢?是什么,带来了这些股票价格的波动,和这个波动随之带来的收益,或者是亏损呢?

诺贝尔经济学奖得主威廉·夏普,在1964年发表了一篇论文。他把金融资产的收益,你能挣的钱,分解为两个部分:阿尔法(α)收益,和贝塔(β)收益。

什么意思?

某年,A股所有股票平均涨幅10%。这10%的收益,是大盘收益,是整个市场的平均收益。这个市场的平均收益,是你能挣的第一笔钱。挣这笔钱的方式很简单,买一只“指数基金”就好了。只要大盘好,指数涨,你就能挣钱。

大盘好,就能挣的钱、获得的收益,就是贝塔收益。

但是,老王不满足于挣这10%的贝塔收益。他想“跑赢大盘”。于是,他做了很多研究,自己精心挑选了几只股票,并在他认为的低点买入,高点卖出。一顿操作猛如虎,年底挣了15%。

大盘涨了10%,老王挣了15%。老王比大盘多挣了5%。

这通过选股和择时多挣的5%,就是老王因为承担了额外风险,而挣来的超额收益,就是阿尔法收益。

用公式表达:

老王挣的钱 = 阿尔法收益(5%,超额收益) + 贝塔收益(10%,大盘收益)

所以,老李,你想挣什么钱?你想挣阿尔法收益,还是贝塔收益?

我,我,我都想。

老巴说,别傻了。阿尔法收益,只是个传说。老巴,就是巴菲特。别折腾什么选股和择时了,少动才是硬道理。老巴说,长期来看,这个市场上没有人可以跑赢大盘,不存在阿尔法收益。

不信?没关系。那我们打个赌。

2007年,老巴设下一个100万美元的赌局。谁的基金,10年的复合收益率能跑赢标普指数(大盘收益),那我输100万美元。没跑赢呢?那你输100万美元。无论谁赢谁输,这100万美元,捐给公益。

随即,著名对冲基金管理人,泰德·西德斯挺身应战。他精心挑选了5只母基金。这5只母基金,同时投资了超过200个其他对冲基金。这200个对冲基金,在以往都取得了很好的业绩。

那么,10年后,这些母基金怎么样了呢?

它们的年均收益,分别是:2%,3.6%,6.5%,0.5%,2.5%。而标普的年均收益是8.5%。没有一只母基金,跑赢大盘。

少动才是硬道理。巴菲特把这个叫做:长期价值投资。长期价值投资,本质上是买的国家繁荣。

那是不是,阿尔法收益,就真的不存在了呢?

选股α和择时α

这个问题,我不专业。但我很好奇。

于是,读完报告后,我专门请教了招商银行的同学。每年,我都要给招商银行讲好多课,所以和不少招商银行的同学很熟。

他们说,也有。

但是,要充分利用“选股α”(利用股票间的好坏差异赚钱),坚决放弃“择时α”(利用买卖间的时点差异赚钱)。

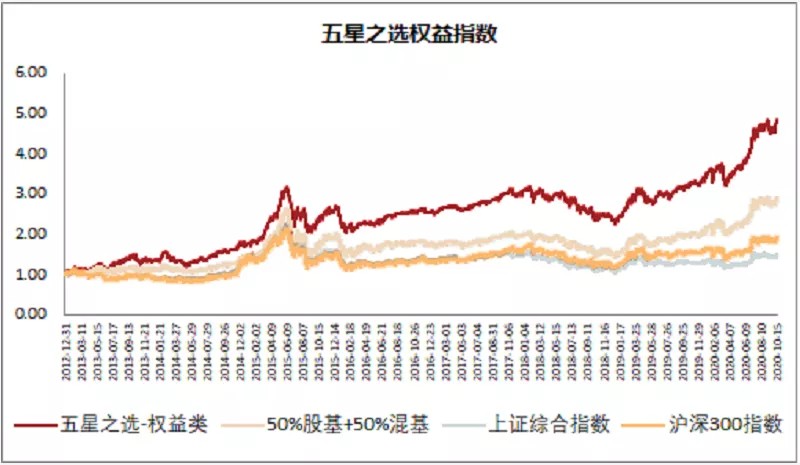

他们给我看了一张图。请注意红线与灰线之间的关系。一些特定的基金组合,比如招商银行的五星之选(红线),在过去的8年里,是持续跑赢大盘,比如上证指数的(灰线)。

(数据来源:招商银行)

这就是选股α,带来的收益。

哦?所以,只要正确的选股,就能获得阿尔法收益?

是的。但是,你千万不要来回折腾,不要不断买卖。少动。

为什么呢?

你看,这个红线和灰线,都不光滑。虽然总体都在涨,而且红线涨得更快,但在比较短的时间里来看,这两条线的波动都很大。你很难预测这些波动。所以手一抖,你就很可能买在了高点,卖在了低点。

然后,择时α带来的损失,就吃掉了选股α带来的收益。

所以呢?

所以,千万不要追涨,千万不要杀跌。买基金的正确姿势,是买完就尽量少动。为了帮助客户“少动”,招行在2020年底市场火爆期,逆势发行了数十只封闭期型基金产品。

什么是封闭式基金?就是不能今天买,明天一看涨了或者跌了,就要赎回。封闭式基金,必须到期才能买卖。

我们用这样的办法,帮助客户克制择时的冲动。最后,反而帮助用户挣了更多钱。

有意思。

我记住了:少动才能赢。

其他数据

那除了追涨赚11%,杀跌赚20%,什么都不做赚39%之外,这份报告还有哪些有趣的数据呢?

比如这组数据。

这组数据,也很有意思。

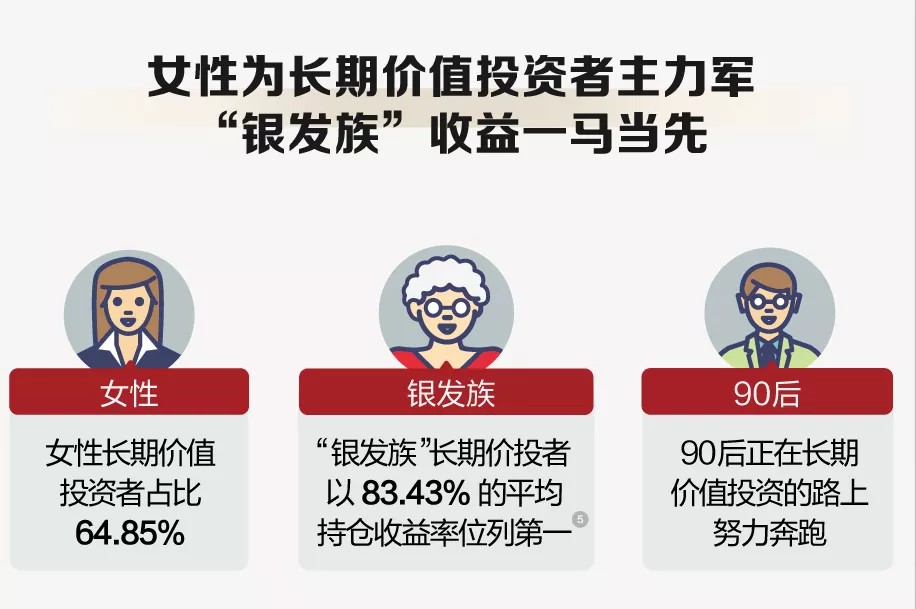

“银发”长期价值投资者,以83.43%的平均持仓收益率位列第一。

为什么呢?

也许,是因为岁数大了,经历过的起起伏伏多了,所以能抵得住追涨的诱惑、扛得住杀跌的压力吧。银发里,都是岁月的风霜。原来,淡定而稳重,就是财富。

还有,招行长期价值投资者中,女性投资者占比64.85%,超过半数。

为什么呢?

也许,是因为男性“主动性”太强吧。我身边确实有不少男性企业家,靠“主动性”创业成功,又靠“主动性”投资失败。也许,创业需要主动,投资需要被动。

再比如,这个数据,也很有意思。

价值投资者中,天秤座占比最高。招行的报告里说:秋季,果然是收获的季节。

哇,太自豪了。我就是天秤座的。我们大天秤,居然是最擅长价值投资!

可是,为什么呢?

因为不管什么排名,我们天秤座都基本第一。这不是因为我们优秀,而是因为我们的人口基数最大。

给你补充一个冷知识。

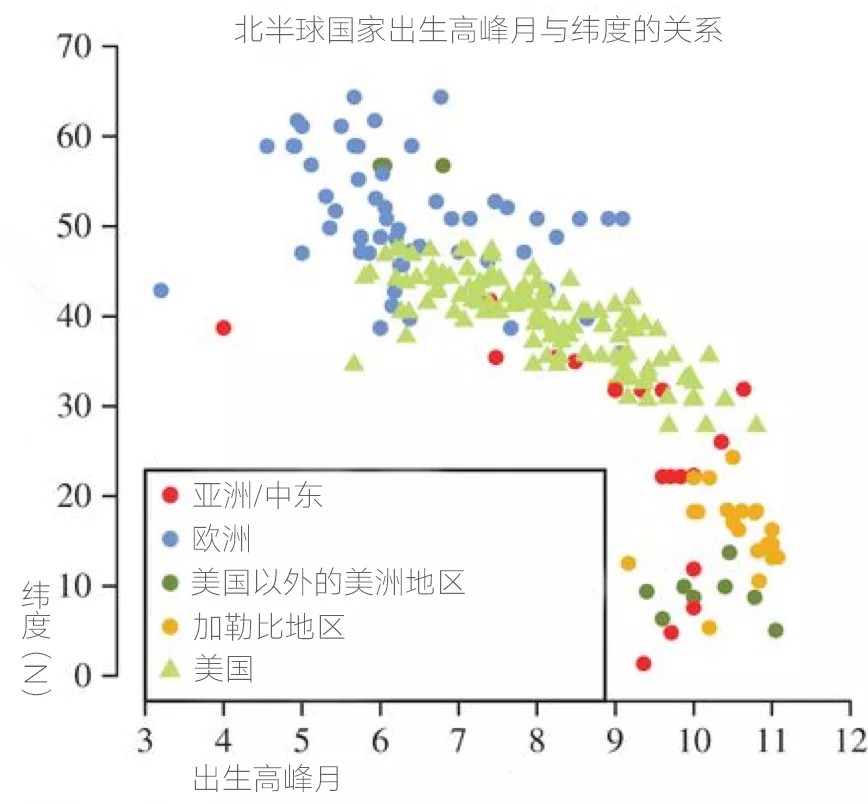

北半球国家出生人口的月份分布,和纬度有巨大关系。中国总体处于北半球低纬度地区,这个地区的人,受气候影响,在冬天怀孕的更多,所以集中在9-11月出生。

而9-11月,就是处女座、天秤座、天蝎座。

曾经深圳警方接受采访时说,交通违章最多的,排名前三的是:天秤座、处女座、天蝎座。

这个言论引起了轩然大波。后来大家发现了出生人口的月份规律,才知道原来这仅仅是因为这三个星座的人口最多。

最后的话

看报告,是不是挺有意思的?

读完这份“时间的价值:招商银行2021年长期价值投资发现报告”,我从数据上找到了“少动才能赢”的理论支持。

什么是长期价值投资?

相信中国的崛起(β),购买业绩好的组合(选择选股α),并长期持有(避免择时α),就是长期价值投资。

嗯。看来以后,我要“靠折腾创业,靠少动投资”了。

感谢招商银行的同学帮我解释。

如果你喜欢我在公众号做报告解读,请在留言区告诉我。如果喜欢的人多,以后我们可以多增加一些这方面的内容,让你的“决策模型”,作用于更准确的“信息环境”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。