编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载,图源:图虫。

受疫情影响,电子消费产品需求激增,进而引起全球LCD面板需求激增。

7月20日,奥斯汀科技再次更新招股书,披露将以每股4美元的价格发行340万股,筹集1400万美元的资金。

趁着LCD产品市场需求激增的东风,奥斯汀科技计划赴美上市有何底气?剖析基本面,它会赢得资本的青睐吗?

两年营收高增长,处于“微笑曲线”低谷拖累毛利率

奥斯汀科技成立于2010年,其业务分为三部分:显示模块、偏光片和其它。其中,显示模块和偏光片是主营业务。显示模块包括Opencell/FOG、液晶显示模组、触控模组和智能终端几类,主要应用于消费电子、汽车显示器和户外液晶显示器。

近两年,奥斯汀科技的营收呈现阶梯式快速增长。

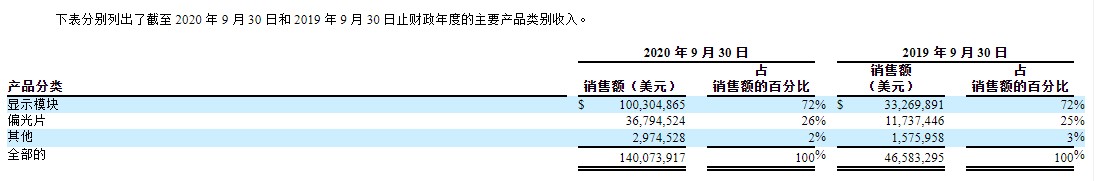

据招股书披露,截至 2019 年 9 月 30 日和 2020 年 9 月 30 日,奥斯汀科技营收分别为4658万美元、1.40亿美元,同比增长200.7%。2021年一季度营收8737万美元,比2020年同期的5621万美元增长55.3%

营收的高速增长与疫情有很大关系。在疫情影响下,人们被迫待在家中,许多家庭购买了新的电视和电脑显示器,升级了对电子类产品的需求,因此各类尺寸面板产品的需求得到了大幅增长。

虽说营收增长还可圈可点,但奥斯汀毛利率整体仍处于较低水平。

截至 2019 年 9 月 30 日和 2020 年 9 月 30 日,奥斯汀科技毛利分别为397.54万美元、1187.04万美元;毛利率分别为8.53%、8.47%。

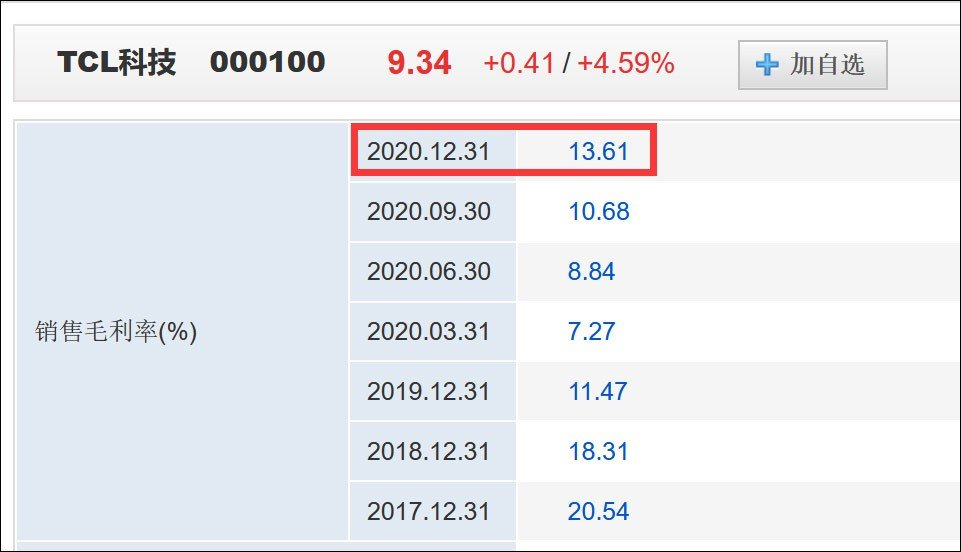

从行业来看,在显示模块产业链中,如液晶显示模组,毛利率偏低是行业普遍现象。如显示面板赛道头部玩家中,京东方精电与2019年与2020年毛利率分别为25.79%和19.71%;TCL华星2019年与2020年销售毛利率分别为11.47%和13.61%。

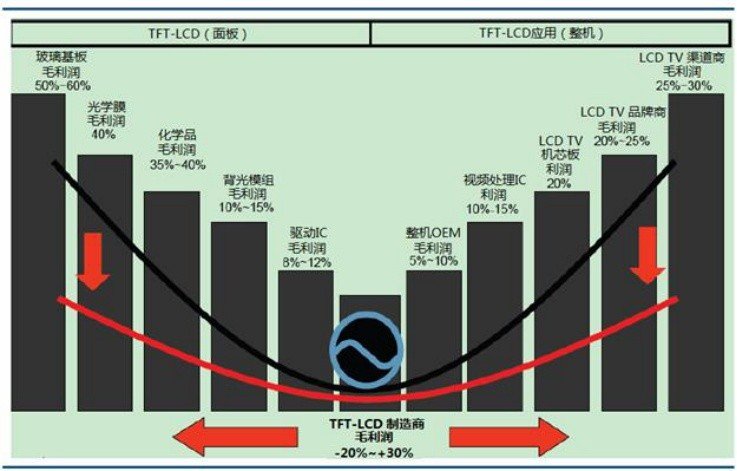

细探原因,液晶面板产业其实与“微笑曲线理论”十分贴合。产业链的毛利率呈现U型,产业上游的原材料供应商和下游的品牌厂商毛利率都比较高,各自处于微笑曲线的两边高端,而液晶面板组装制造只处于价值链的谷底,获利最低。

“微笑曲线”主要是由于技术壁垒和竞争格局产生的。液晶面板产业中,上游原材料供应商大多数被日本、韩国、美国等少数公司垄断,因而处于较高毛利率位置;下游产品的应用领域较为广阔,因而毛利率也比较客观;作为曲线中间低谷的面板制造商,成本不少、利润不多以及技术门槛低带来的竞争加剧,导致成为获利最少的一方。

图片来源:和讯名家,资料来源:DisplaySearch

具体到奥斯汀科技的业绩,截至 2019 年 9 月 30 日和 2020 年 9 月 30 日,奥斯汀科技的销售成本分别为4260.8万美元和1.28亿美元。两年的销售成本分别占据总收入的91.47%和91.43%,因此整体毛利较低,进而影响毛利率低下。

截至 2019 年 9 月 30 日和 2020 年 9 月 30 日,奥斯汀科技的主营业务中,显示模块的收入占总营收比例均为72%,偏光片的收入占总营收比例分别为25%与26%。显然,显示模块占总收入比重最大。

招股书显示,奥斯汀科技未来计划降低利润较低的显示模块业务的生产水平,平衡收入结构,理论而言更有助于提高其盈利能力。但随着疫情后时代到来,面板类产品需求东风渐停,如何提高后续持续性发展是奥斯汀科技需要思考的问题。

发展OLED遇“拦路虎”,身后面临LCD市场承压

目前来说,全球显示模组主要分为TFT-LCD(液晶)、OLED和MicroLED三大类。其中,TFT-LCD技术是目前应用最广泛的平板显示技术。

OLED 面板由于轻薄、能耗低、可柔性等优点正逐步崛起,在智能手机应用中逐渐取代LCD 屏幕。苏子和智能手机中OLED渗透率的提升以及应用场景不断拓展,据智研咨询预测,2022 年全球OLED 市场规模为 447 亿美元,2020-2022 年 CAGR15%。

据招股书,奥斯汀科技本次IPO发行所筹款项将有20%用于新材料的研发,包括AMOLED和OLED 偏光片以及 LCP (液晶高分子) ;约有25%资金用于成都工厂建造更多的设施和购买生产 OLED 偏振器的设备。

奥斯汀科技目光不局限于TFT-LCD,锚定的则是未来百亿美元级别的大市场——OLED生产。

顺应时代发展做出新的改变,奥斯汀科技紧行业格局步伐。这点是值得肯定的,但在发展的过程中奥斯汀科技也需要面对竞争对手带来的“威胁”。

在显示面板赛道中,龙头企业三星和LG宣布将逐步退出LCD液晶面板产业。据和讯名家获悉,三星计划将韩国本土的3条共510K产能的大尺寸LCD产线全部退出。而LG计划关停韩国本土3条基本全部的TV面板产能,关停产能达到240K,只有一条产线为苹果供IT面板暂时保留。

三星和LG退出LCD面板,将更专注于OLED系列产品。

7月23日,据科创板日报获悉,三星和LG下半年将继续投资OLED产线,投资额合计超过7万亿韩元(约合394亿人民币)。其中,三星将投入3万亿韩元,LG计划投资4-5万亿韩元。

在OLED这块蛋糕上,能给奥斯汀科技争取的份额并不多。前有深天马、维信诺、和辉光电等老手玩家,后又遇上三星和LG两只“拦路虎”。多方力量入场形成的百舸争流,对于奥斯汀科技来说,未来OLED产业能否实现快速发展,仍需打上一个问号。

除了OLED外,奥斯汀望向身后的显示模组,还有TFT-LCD和MicroLED。MicroLED虽然说也正一步步占据市场,但目前而言,其实现商业化仍需要一段时间。

放眼到TFT-LCD,奥斯汀科技未来发展空间如何?

虽然三星和LG退出了LCD面板,但由疫情原因引起了宅经济盛起,电视和个人电脑用液晶面板需求急剧增加,面板价格有所上涨,于是三星和LG目前都考虑延长LCD面板的生产期限。

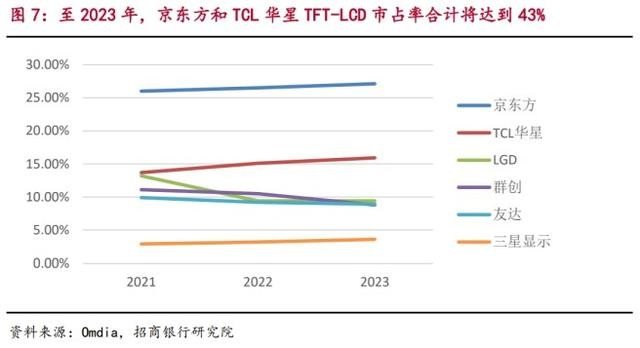

此外,在LCD面板中,即使三星和LG两大龙头宣布退出,还会有后来者相继而上。京东方和TCL华星或许能一跃成为全球LCD领头羊。据Omdia预计,2021年京东方和TCL华星两家龙头厂商在TFT-LCD的市场份额将达39.7%,2023年市占率将达到43%,市场份额也呈现向头部进一步集中趋势。

同OLED而言,在TFT-LCD面板上,奥斯汀科技需要面对的竞争压力同样不小。在面板行业,客户是企业的营收增长的直接来源,面对众多竞争对手,奥斯汀科技或许更需要担心其主要客户的得失。

招股书显示,奥斯汀科技的业绩主要来自显示器制造商和终端品牌客户。截至2021年3月31日及2020年3月31日的6个月内,奥斯汀科技的最大客户合计分别占总销售额的37.32% 及33.38% 。截至2020年9月30日和2019年9月30日的财政年度,奥斯汀科技的最大客户总共分别占总销售额的36.87% 和43.19% 。

主要客户贡献的营收对奥斯汀科技至关重要。在四郊多垒的竞争格局中,一旦主要客户被竞争对手抢夺,将会对奥斯汀科技产生一定影响。

结语

虽说奥斯汀科技近几年营收有一定突破,但毛利率仍处于较低位置。从其未来发展方向来看,无论是投身于OLED面板还是TFT-LCD面板,仍面临腹背受敌的境地。

对于奥斯汀科技来说需要铆足干劲发展产品,毕竟产品是核心竞争力。虽然说“微笑曲线”对于屏显企业来说十分可怕,但只要坚持技术创新与产品研发,那么走出微笑曲线的谷底也不无可能。

中国的屏显市场目标清晰,珠玉在前,奥斯汀科技能否站在时代潮头把握机遇,还得看自身未来方向是否掌舵明确。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。