编者按:本文为创业邦原创,作者:狮刀,编辑:信陵,图源:图虫。

从某种意义上说,风投大战就是独角兽之争。谁能投中更多的独角兽,谁就是行业“王中王”。

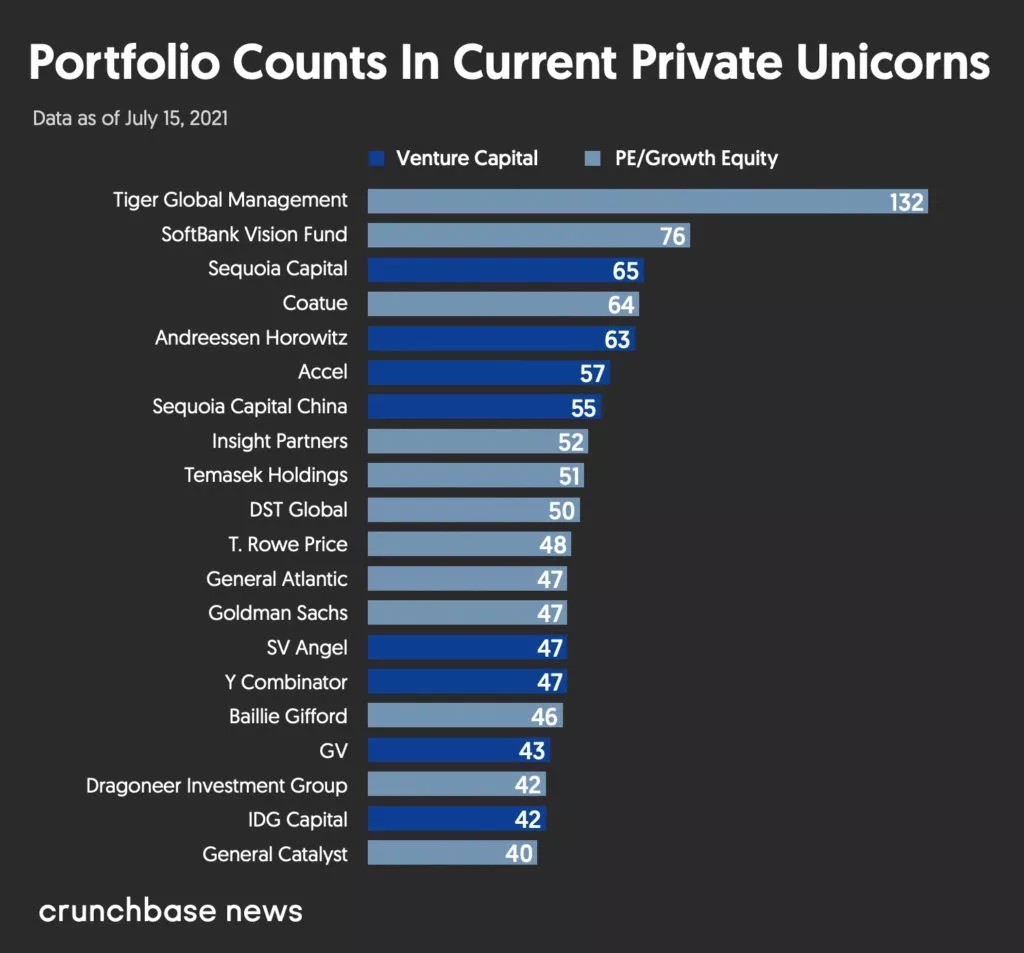

Crunchbase发布的报告(数据截止7月15日)显示,在全球今年新增的291家独角兽中,老虎基金投资了132家,位居全球第一,其次是软银愿景基金(76家)和红杉资本(65家)。

在报告列举的独角兽投资机构20强中,有两家中国风投榜上有名:红杉中国名列第7,IDG资本位居19。

全球独角兽投资机构20强,来源:CrunchBase

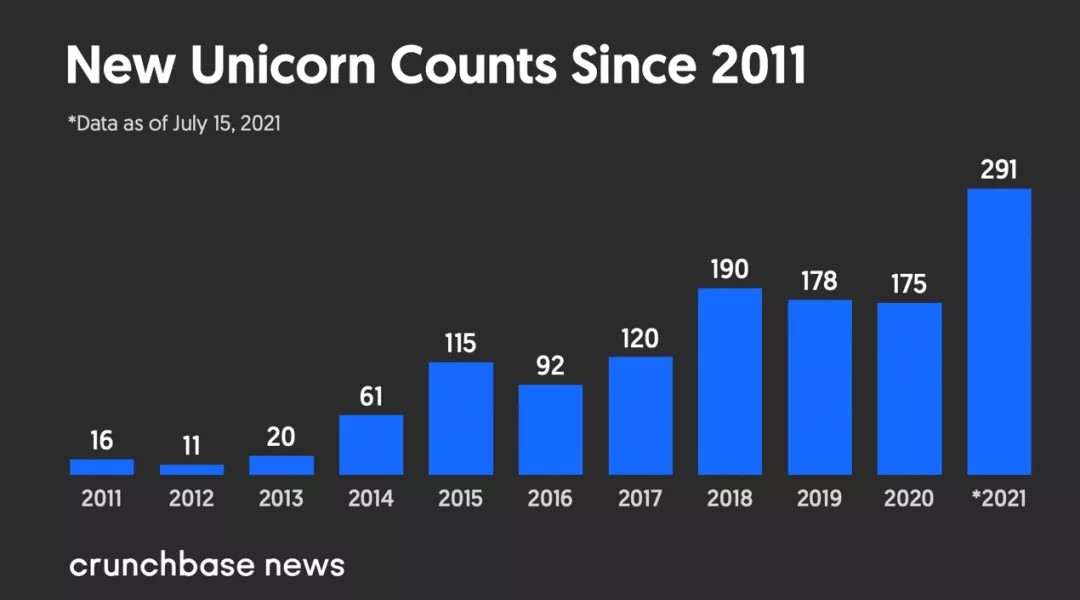

和世界上其它创业公司一样,独角兽群体也就进进出出,生生死死。每年都有公司退出独角兽的行列,或者上市,或者消亡。但近十年的情况是,退出的的不少,来的更多。

根据Crunchbase的数据,在过去一年(2020年7月至今),全世界有100家公司退出了独角兽的行列,但新晋者达400家之多。其中,今年七个月就新增了291家,而之前的两年里,每年新增的独角兽只有170多家。

如果追溯到十年前,全世界一年只能诞生16家独角兽。

2011-2021全球每年新增独角兽数量,来源:CrunchBase

逃不脱的“二八定律”

Crunchbase的数据显示,目前全球共有900多家独角兽。然而,对于总数达几万家投资机构来说,这并意味着他们能够利益均沾。投资业的规律就是苦乐不均,头部机构攫取了绝大多数的果实。

在今年新增的独角兽名单中,45%有老虎基金的投资,26%有软银的参与。机构20强中,除了老虎和软银,其余18家机构参与的独角兽投资的比例也都不低,彼此之间数量的差距也非常小,在65-40家之间。(参见图1)

Crunchbase的数据还显示,无论从哪个角度衡量(投资金额、领投和联合领投、早期和晚期参与度),独角兽投资的重度参与者都与20强榜单上的机构有很高的重合度。换句话说,能够批量投中独角兽的,全世界就是那么30-40家机构。

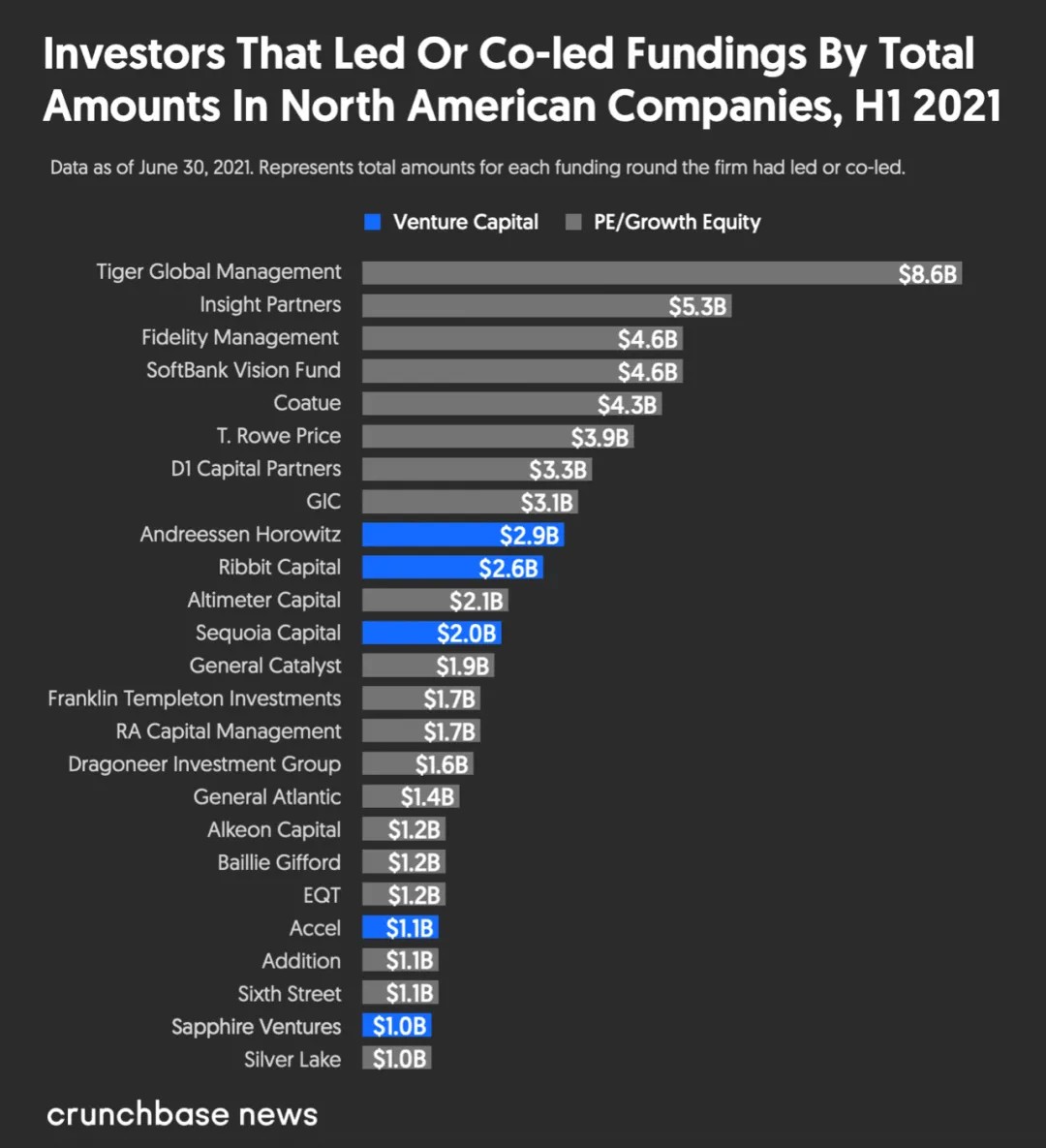

这些机构虽然类型不同,有选择“大而全”的,也有走“专业化”道路,但共同的特点就是不缺资金。

近两年来,头部基金的出手尤其阔绰,老虎基金、软银、a16z、红杉和Accel等五家头部机构的投资总计高达1920亿美元,其中相当多的部分花在了独角兽的身上。在今年独角兽的领投(包括联合领投)机构中,老虎基金一家占了117次,软银、红杉和Accel每一家的领投也都超过70次。

投资机构的投资金额总计,来源:CrunchBase

资金面的极大宽裕,以及优质公司的相对稀缺,使得非头部机构很难把钱投出去,独角兽投资成了一场“少数人的游戏”。

上海某腰部基金合伙人对创业邦说,投资者需要创业者的程度,已经超过了创业者需要投资人的程度。“我们账面上明明趴着不少钱,但就是投不出去,一方面好项目不多,另一方面,独角兽虽然贵,也还是挤不进去。”

看来,“二八定律”无处不在,独角兽投资的“马太效应”还将持续。

中国风投登上全球舞台

在Crunchbase的全球榜单上,一个有趣的现象是红杉中国(Sequoia Capital China)和红杉资本(Sequoia Capital),IDG资本与老伙伴Accel同台亮相。

红杉中国总共投资了55家独角兽,只比红杉资本少10家。IDG资本则斩获42家独角兽,老师傅Accel是57家。

创投圈的人都了解,自2005年红杉中国创办起,两个红杉各自就是独立运营的机构,虽然共用品牌,但绝不是总部和分支的关系。在同一年,IDG资本与美国著名的Accel基金合作,共同发起IDG-Accel中国成长基金,运营方也基本由IDG资本的中国团队主导。

事实证明,由中国团队独立操盘的风投机构成长更为迅速,表现不仅远远超过那些听命于外国总部的VC分号,甚至足以比肩美国很多一线的VC机构。

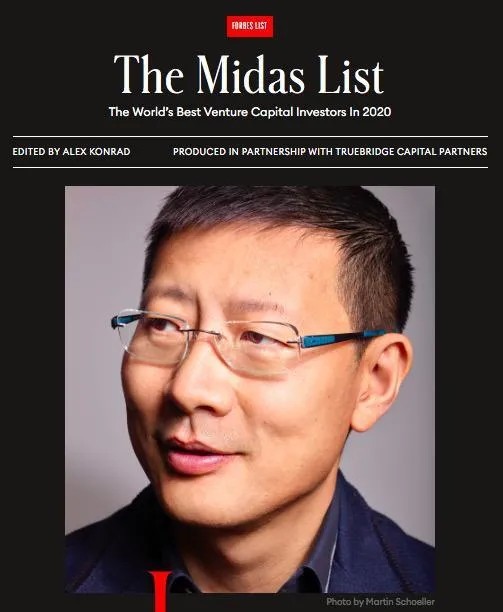

红杉中国的掌门人沈南鹏连续三年成为《福布斯》全球最佳投资人榜的第一名(2018-2020)。想一想,“三连冠”的获得者是一位从业只有十几年的中国投资人。

图片来源:福布斯官网

在接受《福布斯》的采访中,沈南鹏说,中国的投资机遇比硅谷更广泛,红杉中国会涉足很多美国VC可能会避开的行业。而且,中国和美国不同,完全可以雇佣大量的优秀人才进行投资和服务。

《福布斯》的总结是:沈南鹏调整了红杉的投资策略,充分利用中国市场的特点而获利。

IDG资本的成功也是异曲同工。

从1992年创立之初,IDG资本的中国团队就得到了当时唯一的LP ——IDG创始人麦戈文——百分之百的信任。在此之前,以熊晓鸽、周全为代表的投资团队没有任何投资经验。基金最初的七年颗粒无收,但麦戈文不仅没有收回投资,反而加大投入,减少团队的后顾之忧。

搜狐是IDG资本早期最成功的互联网投资案例之一。

创始人张朝阳曾经告诉麦戈文传记《导向未来》的作者格伦里夫金(Glenn Rifkin):“风险投资的成功在于对人的信任,例如信任熊晓鸽和周全,让他们做自己的事情。没有一家硅谷大公司在这里取得成功,因为它们把中国当做分支机构,团队没有主动积极性。IDG在中国就像一家创业公司,麦戈文自己就是企业家,他明白这里需要什么。这就是IDG能够成为中国的Kleiner Perkins的原因。”

张朝阳口中的Kleiner Perkins,中文名叫凯鹏华盈。在张朝阳创业的年代,Kleiner Perkins和红杉被并称为硅谷投资界的“双子星座”。但遗憾的是,后来的红杉蒸蒸日上,如今的KP则泯然众人矣。

现代风险投资源于美国,至今历史不过四分之三个世纪。伴随着中国的崛起,本土的风险投资家们正在以比他们的美国前辈快得多的速度,迈向属于自己的黄金时代。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。