编者按:本文来自微信公众号深燃(ID:shenrancaijing),作者:金玙璠 王敏,编辑:魏佳,创业邦经授权转载,图源:图虫。

在“AI第一股”即将花落云从科技后,商汤科技的IPO焦虑症似乎也有解了。

8月27日晚,商汤科技向港交所递交招股书。至此,“AI四小龙”冲刺IPO“三缺一”的局面终于被打破。

商汤科技与旷视科技、依图科技、云从科技并称为计算机视觉四小龙,俗称“AI四小龙”。在商汤递交招股书之前,依图、云从、旷视三家已经在科创板大门前转了几圈。现在,依图已撤回材料,云从正处于提交注册阶段,旷视近期刚回复第二轮问询意见。

创始团队诞生于香港中文大学多媒体实验室、拥有“学院派”标签的商汤,在上市前获得了12轮融资、共计融资52亿美元,在创办七年的当口伴随递交招股书也进入了一个新的阶段。按照此前资本市场的120亿美元估值,届时商汤或将成为人工智能领域全球最大的IPO。

从招股书披露的数据来看,商汤是当之无愧的老大哥。过去三年间,商汤的营收是旷视的两倍,是云从、依图的三倍甚至更多。在研发方面,商汤也是大手笔。其它三小龙的研发支出动辄上10亿,但商汤三年半投入70亿元,甚至一度相当于三小龙的研发费用之合。

但是,高投入也伴随着高亏损,商汤三年半亏损了超240亿元,在“四小龙”中也排在首位;截至2021年上半年,商汤科技净负债229.6亿元。

本文将对比四份招股书,分析计算机视觉四小龙的业绩差距到底有多大,技术投入度如何,在彼此定位、方向大同小异,技术的差异不过几个月、半年的背景下,技术商业化落地前景如何。

老大哥亏最多,三年半亏242亿

收入方面,商汤是四小龙“AI一哥”。

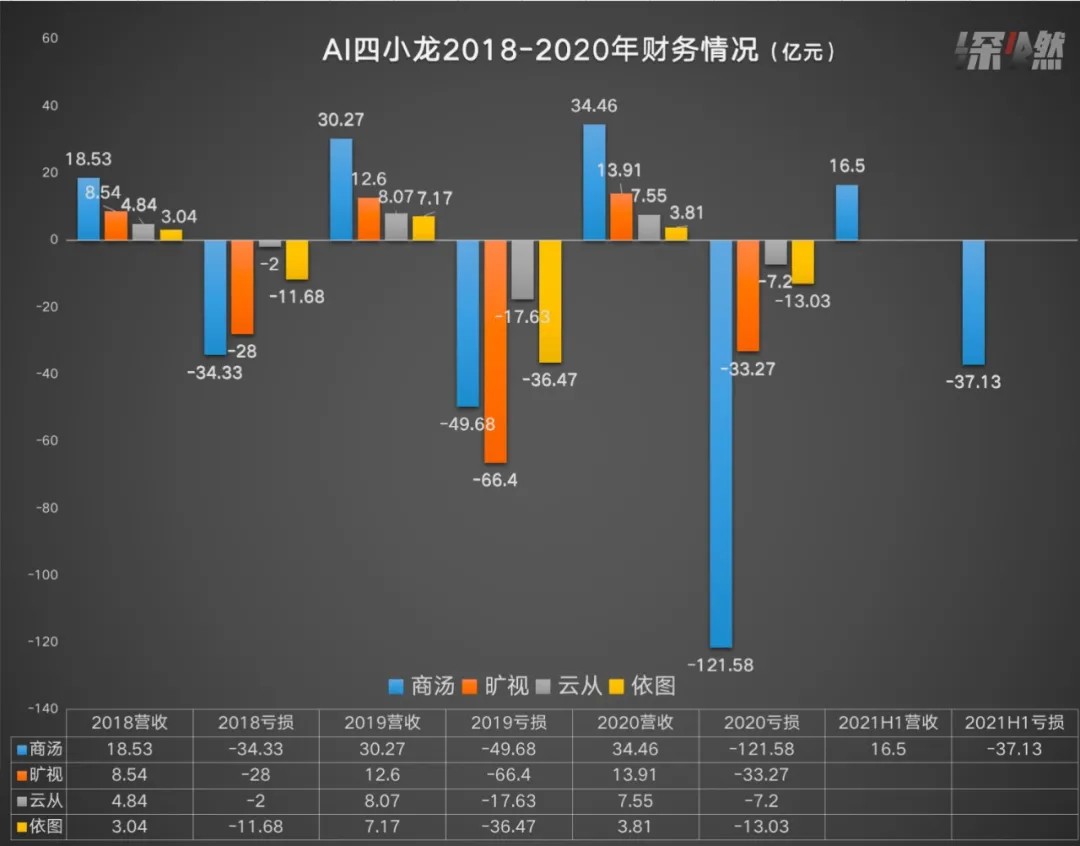

2018-2020年,商汤的营收分别为18.5亿元、30.3亿元、34.5亿元,同期收入达到了旷视的两倍,是云从、依图的三倍之多。到2021年上半年,商汤营收为16.5亿元,同比增速92%。

根据弗若斯特沙利文报告,以2020年收入计算,商汤是亚洲最大的人工智能软件公司,同时也是中国最大的计算机视觉软件公司。在2020年中国计算机视觉软件提供商的市场份额排名中,商汤科技以11%的市场份额排名第一,第二名市场份额为6%。

然而,商汤收入高,亏得更多。2018-2020年、2021年上半年,商汤期内亏损分别达到34.33亿元、49.68亿元、121.58亿元、37.13亿元,三年半累计亏损242.72亿元。

另外三家的情况是,旷视2018-2020三年累计亏损127.7亿元,云从这三年亏损超26亿元,依图两年半亏损61亿元。

注:2020年数据为报告期内,依图为1-6月,其余为全年 制图 / 深燃

不过,四小龙的亏损,都包含“公允价值损失”,主要是员工期权造成的亏损。扣除非经常性损益的亏损,商汤科技经调整亏损净额降低,分别为2.21亿元、10.37亿元、8.78亿元以及7.26亿元,三年半累计扣非净亏损为28.6亿元。

看起来,商汤创始人汤晓鸥在2018年的一场演讲中“欲盖弥彰”了。他当时表示,“学术的东西,如果不能落地也没有什么用,好在我们不是烧钱的公司,是能赚钱的公司,可以自负盈亏。”

这份招股书中提到,投入大量资源投建大型AI超算中心以及开发AI芯片和AI传感器等核心产品,此类研发项目资金投入大、回报周期长,导致现金流为负。报告期内经营现金流净额分别为-7.5亿元,-28.7亿元,-12.3亿元及-8.3亿元。

毛利率层面,商汤在四小龙中依然拥有优势。2018年-2020年、2021上半年,商汤的毛利率分别为56.5%、56.8%、 70.6%、73.0%。到2020上半年,云从、依图的毛利分别为53.45%、70.99%,2020年前三季度旷视毛利率为44.24%。

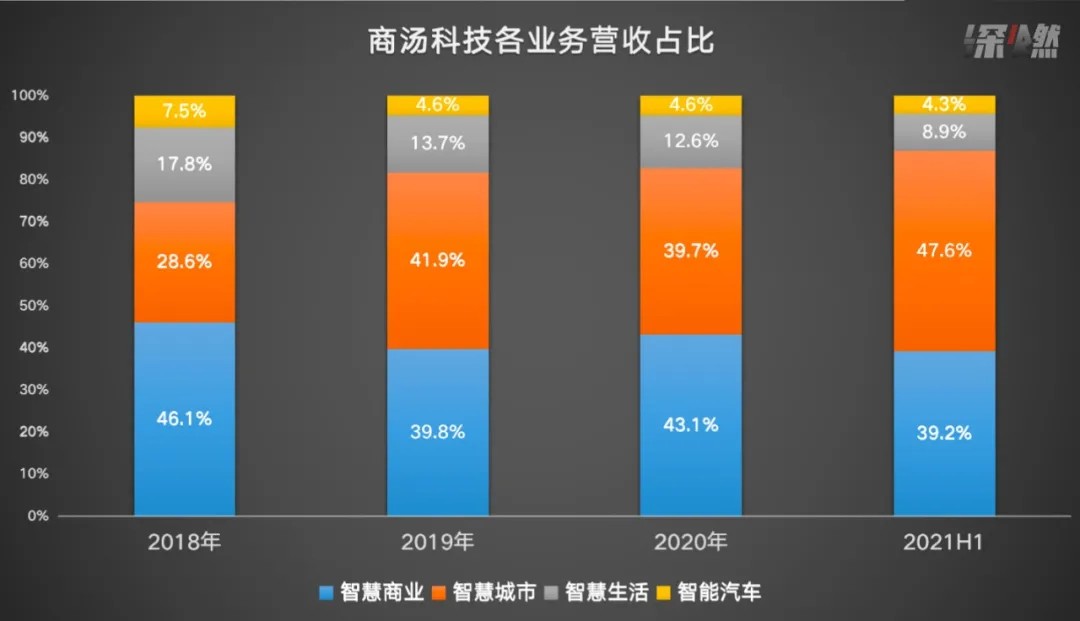

从业务来看,商汤有智慧商业(即企业服务)、智慧城市、智慧生活、智能汽车四大块,到今年上半年,这四部分的营收分别为6.47亿元、7.86亿元、1.48亿元、7060万元。

制图 / 深燃

智慧商业和智慧城市是商汤的主力业务,两者的占比逐年提升,今年上半年两者的收入占比合计超过85%。但这两大赛道也是人工智能的主流落地领域,相对成熟,竞争也异常激烈,对手有旷视、云从、依图,还有海康威视、大华股份等。

商汤主要靠软件平台的销售赚钱,旗下目前有面向智慧商业的SenseFoundry-Enterprise(商汤方舟企业开放平台)、面向智慧城市的SenseFoundry(商汤方舟城市开放平台)、面向智慧生活的SenseME、SenseMARS及SenseCare平台、面向智能汽车的SenseAuto(商汤绝影智能汽车平台)。

另外三家,似乎也找到了各自的路。旷视面向个人、城市和供应链三大场景,打造AIoT平台和生态,创收主要靠城市互联网,2020年前三季度营收占比为64.35%;依图将芯片技术与算法技术结合,向AI算力技术及产品领域发力,2020上半年智能公共服务占比58.46%,智能商业占比41.54%;云从的营收来自于人机协同操作系统和人工智能解决方案,后者为云从的营收主力,过去三年占比一度高达93.59%,不过在2020上半年降为53.39%。

商汤自称是人工智能平台型公司,赋能的产业非常丰富,号称从安防、金融、自动驾驶,到美颜、AI 教育、AR,17个行业全覆盖。其实,计算机视觉技术、算法分析技术能发挥的领域,四小龙都在发力,最早起家都与安防、金融都有一定关系,发展至今在商业落地场景上依然有不少重合。

在营收和盈利压力下,商汤继续扩张新场景,比如在智慧生活领域探索物联网设备、元宇宙和智慧健康,还在今年7月高调宣布入局汽车智能化领域,定位是自动驾驶解决方案制造商,覆盖单车智能和车路协同两大方向,与百度、华为抢饭碗。

值得关注的是,智能汽车业务收入增幅较小,在整体营收中占比逐年降低。商汤在招股书中“解释”到,自动驾驶仍然处于商业化初期。

谁最舍得技术投入?

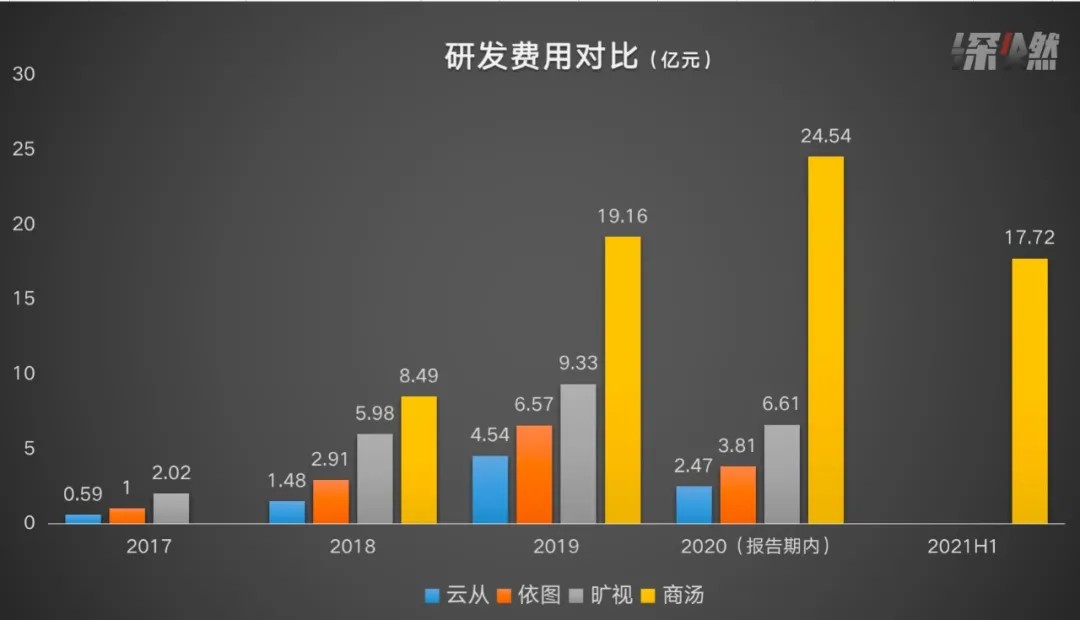

亏得最狠的商汤科技,和大多数AI选手类似,研发上支出占比最大。过去三年半,商汤科技的研发开支分别为8.49亿元、19.16亿元、24.54亿元及17.72亿元,分别占营收的45.9%、63.3%、71.3%、107.3%,合计研发支出达69.91亿元。

AI企业,无可避免地就是要在技术研发上巨额投入,AI四小龙亏损的原因也是在研发上舍得投钱,研发投入持续加大。

注:2020年数据为报告期内,云从、依图为1-6月,旷视为1-9月,商汤为全年

制图 / 深燃

商汤在研发上的投入金额是另外三小龙比不了的。报告期内(2018年-2020年及2021年上半年),商汤科技的研发费用分别为8.49亿元、19.16亿元、24.54亿元和17.72亿元,累计近70亿元。

拿2019年的数据进行对比,虽然旷视的研发费用金额跟依图、云从比,是一倍多、两倍的投入,但商汤全年研发费用近20亿元,几乎相当于三小龙的研发费用之合。到2020年,以云从、依图和旷视报告期内的研发费用估算,商汤的碾压态势似乎更强了。

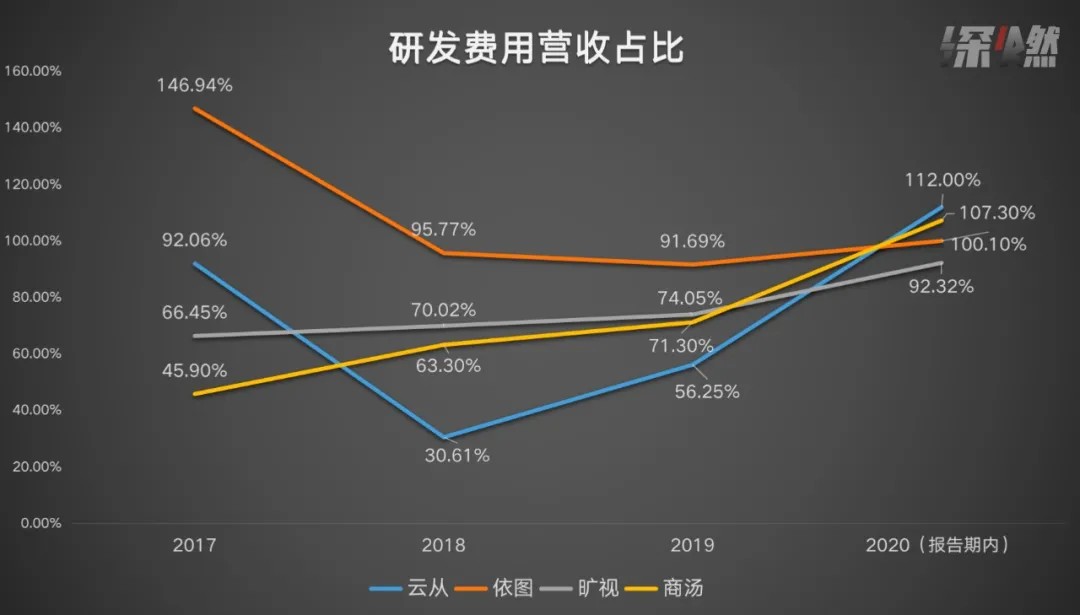

横向对比四家的研发费用占总营收的比例,也可见一斑。

注:2020年数据为报告期内,云从、依图为1-6月,旷视为1-9月,商汤为全年

制图 / 深燃

商汤和旷视在报告期内的研发投入力度相对稳健,伴随营收的增加稳步提升;云从最不稳定,2018年全年的研发投入只有1.48亿元,营收占比为30.6%,到2020H1,对应的比例是112%;依图的研发费用占比始终保持在90%以上,2020年上半年超过了100%。

当前,四家都把研发投入提升到了比较高的水平,上市募集资金也主要用于计算机视觉相关技术的研究。其中商汤在招股书中表示,将拿出60%用于提升研究和开发能力,包括投资Sensecore、产品开发及其他人工智能技术研究。

研发中,最贵的是人才,研发人员占比也是衡量技术实力的维度之一。

旷视科技、云从科技和依图科技,研发人才占比都超过了50%。从招股书来看,商汤科技的员工数量最多,超过5000人,研发人才占比是四小龙中最高的,达到70%。

研发开支中人员薪酬占了大头,因此四小龙的员工薪酬尤其是高管薪酬也是外界关注的重点。

刨除以股份为基础的薪酬开支外,截至今年6月30日,商汤的高管(8位董事)薪酬是4485万。以此计算,高管平均年薪超千万。商汤科技CEO徐立的年薪从2019年开始超过300万,到目前没有发生太大变化,主要是年终奖(酌情花红)以及公司向他支付的以股份为基础的薪酬在成倍增长。

深燃试图对比2019年的情况:旷视招股书显示,2019年高管的薪酬基本都过百万;云从的整体高管薪酬不及它的一半,有高管人数少的原因,也因为平均工资大幅低于旷视;商汤只披露了CEO徐立、联合创始人王晓刚、联合创始人徐冰三位的薪酬,前两位超过300万、徐冰为176万;依图没有公布具体高管的薪酬。

值得一提的是,据云从披露的平均薪酬显示,其2019年研发人员平均薪资高于海康和科大讯飞,低于虹软、寒武纪。

集体冲击IPO,何时憋出第一股?

十年前,还在美国哥伦比亚大学读计算机博士的印奇,就拉着同在微软实习的唐文斌创办了旷视科技。此后,纽约大学当研究员的朱珑选择辞职回国,与时任阿里云技术总监林晨曦成立了依图科技;商汤科技的创始团队诞生于香港中文大学多媒体实验室,包括汤晓鸥教授及实验室的核心成员;云从是从中科院孵化出来的,在业内有“AI国家队”之称。

数年间,AI风口之下,有头有脸的资本机构们都在重仓押注AI独角兽,AI四小龙各个都化身融资机器。

旷视、依图、云从三家公司的已知总融资额分别是12.3亿美元、5亿美元和53亿元。商汤更胜一筹,从2014年成立至今一直是最大的“吸金兽”,IPO前共完成12轮融资,在四小龙中轮次最多。据招股书披露,商汤历史总融资金额为52亿美元。

从2017年开始,这四家就成为国内计算机视觉领域的前四,根据IDC的数据,四小龙的市场份额超过60%,到2019年上半年,四家的市场份额排序是商汤、旷视、云从、依图。

但一边短期看不到盈利希望,另一边还要长期投入巨额研发费用,AI四小龙进行了几年融资竞赛后,开始“默契”上市求生了。

按理说,于AI企业而言,科创板是相对适合的福地,但监管层开始全面从严把关拟上市企业质量后,AI四小龙的上市之路增添了一些曲折。

依图IPO在今年6月因“发行人撤回发行上市申请或者保荐人撤销保荐”而终止;云从历经近8个月的多轮问询,目前上市进展最快,已于今年7月过会,大概率将成为“AI四小龙”第一股;旷视早在2019年8月便提交了港股招股书,折戟后在今年3月冲击科创板,目前仍在问询阶段。

过去两年间,上述种种IPO相关的消息都在侧面给商汤施压。汤晓鸥3年前就曾表示正考虑在美国、中国香港或内地上市,其间上市消息不时传出,却始终没有具体时间表。

根据招股书,IPO前,企业高管中,创始人汤晓鸥持股21.73%,联合创始人兼CEO徐立持股0.9%,联合创始人王晓刚持股0.73%,联合创始人徐冰为0.33%,SenseTalent(徐立、王晓刚、徐冰所持B类股票)12.17%。机构股东中,软银持股14.88%,淘宝中国持股7.59%,春华资本持股3.08%,银湖资本持股3.05%,IDG资本持股1.42%。

针对数据合规及科技伦理等审核焦点,商汤在招股书中提到,已建立一支在数据合规、网络安全等级保护、安全平台开发、 渗透测试等方面有丰富经验的专业安全管理团队,建立了安全管理系统。

有业内人士形容,伴随一家家AI企业披露真实的财务数据,赛道的泡沫一点点被看清,“AI企业们你看看我,我看看你,大家的定位、方向都大同小异,技术的差异不过几个月、半年,谁都想先一步搏上市,成为真正的AI第一股,更何况,没有其他更好的退出方式了”。

他坦言,四小龙最长的成立10年,最短的才6年,抢先上市就能拿到话语权,但更重要的是,包括商汤在内的AI四小龙一直没有撕掉盈利难的标签,市场真正看的是,谁能提高自身造血能力,把技术潜力充分发挥出来。

而四小龙中谁能成为真正的AI第一股,还要等待市场检验。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。