图源:图虫

编者按:本文来自微信公众号巨潮商业评论(ID: tide-biz),作者谢泽锋,创业邦经授权转载。

一纸“减持公告”将兆易创新(603986.SH)按在了跌停板。

8月31日,兆易创新公告称,控股股东朱一明和其一致行动人香港赢富得拟在未来6个月内分别减持不超过2%和1.21%的股份。如果按照上个交易日收盘价估算,本次减持套现规模将超过36亿元。

除此之外,大基金也在年内多次减持,累计套现近20亿元,持股比例已降至5.28%;另外,蔡嵩松管理的诺安成长也有所减持,持股比例降至2.31%。

背后的原因很有可能与芯片行业的周期变化有关。近期,摩根士丹利发布了一篇名为《存储器:凛冬将至》(Memory-Winter is coming)的报告,其中指出,随着供需逐渐走向平衡,产业周期已经自2019年以来首度从“中期”走向“晚期”。

其大幅调低包括美光、SK海力士等存储芯片大厂的评级与目标价,成为了芯片巨头股价重挫的导火索。

中国资本市场对芯片的未来仍然充满期待,但对产业周期的悲观预期也从大洋彼岸飘散而来。实际上,尽管处于高精尖制造业,但芯片的周期属性一直显著。

以兆易创新为例,2019年NOR Flash主要玩家退场,叠加价格上涨,其产品市占率提升,股价同时掀起一波上涨;2021年则是下游需求大增,导致业绩上涨,股价随即进入升势,这些都是顺周期状态下的表现——一切都逃不脱“周期”宿命。

存储芯片转赛道

这个市场的争夺根本没有结束,甚至可以说刚刚开始。

5年前,刚上市仅一个月的兆易创新就计划斥资65亿元收购北京矽成,期冀切入DRAM市场。但收购因为矽成供应商(据传为台湾南亚科)的阻挠,最终流产。

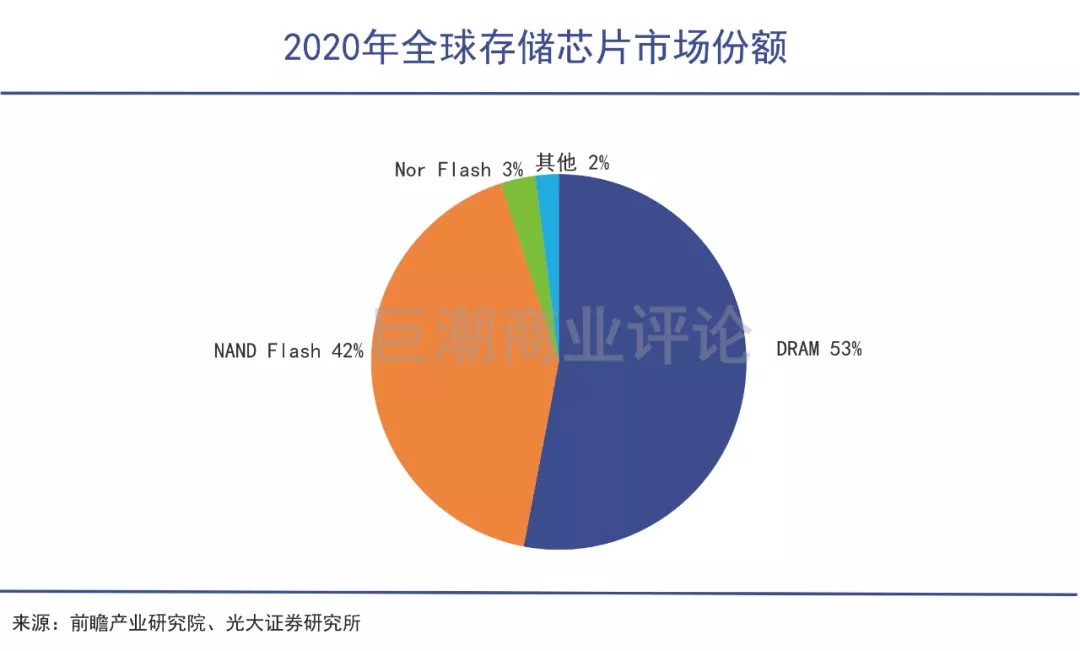

存储芯片分为非易失性和易失性存储芯片两大类,兆易创新主营产品以NOR Flash等非易失性存储芯片为主,北京矽成则以DRAM和SRAM等易失性存储芯片为主。

如此急切的转换赛道,在于其主营业务NOR Flash 的局限性。全球存储芯片市场以DRAM和NAND 为主,NOR Flash属于非主流的小众市场。2020年,NOR Flash市场规模为38亿美元,总的市占率仅有3%。

不过,拥有十多年的存储芯片技术积累,让兆易创新很快就找到了新的合作伙伴。2017 年 10 月,公司联合合肥长鑫,开展19nm制程的12英寸DRAM项目,首次涉足市场空间更大的DRAM市场,在2021年6月发布首款自有品牌DRAM产品。

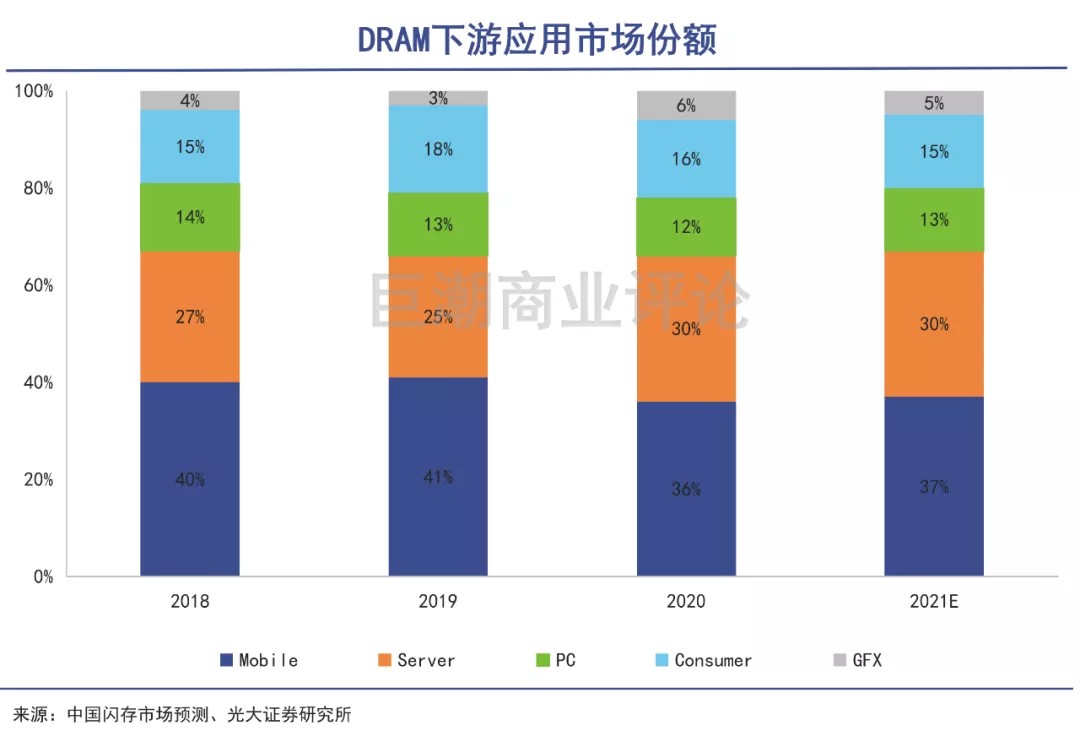

DRAM普遍应用于智能手机、PC、服务器、电视机等,简单理解为日常所说的内存。这是一个长期重资产投入的赛道,基本被外资巨头把持。

这个市场集中在三星、SK 海力士和美光手里,合计市占率超过90%。其中三星的市占率常年维持在4成以上,国产化几乎为零。

兆易创新的打法是“先易后难”,先从相对“低端”的利基型(市场空间不大的垂直品类)DRAM市场入手。

利基型DRAM主要用于液晶电视、数字机顶盒、播放机等消费电子与网络通讯产品上,多数是从主流规格退役的DRAM产品。其在DRAM市场中占比约为15%,约100亿美金。

这些垂类需求相当稳定,基本是定制化晶片,不属于大众规格产品,不像标准型DRAM严守“摩尔定律”,影响利基型DRAM涨价的主要因素是以供给端为主。这一市场并非国际大厂的主攻方向,门槛相对低一些,因此给予了中国厂商进入的机遇。

从非主流到主流,从“低端”入局,一直是兆易创新的策略。

兆易创新一直采用无工厂的Fabless模式,合肥长鑫将为其代工。根据与合肥长鑫的合作协议,长鑫研发生产的 DRAM 产品优先供兆易创新销售,优先承接兆易创新DRAM的代工需求。

通过持有长鑫存储母公司睿力集成0.85%股权,兆易创新与长鑫存储形成“虚拟IDM模式”,除了自研外,公司还代销长鑫存储的DRAM产品。今年上半年公司与长鑫的采购金额约为6.5亿元,去年同期仅为3000多万,爆发式增长。

自主研发方面,公司于今年6月量产首款4Gb DDR4产品,已通过了众多消费类主流平台认证,并在IPTV、安防及消费类等领域获得了DRAM订单。

当前,兆易创新的17nm DDR3正在研发中,有望明年给公司贡献营收。未来也将会规划更先进的制程,进军更高门槛的Special DRAM领域。

NOR Flash业务是兆易创新的基石,但这个业务并不足以支撑起朱一明的理想,DRAM才是兆易创新的鸿鹄之志,这个市场的争夺根本没有结束,甚至可以说刚刚开始。

成长性对抗周期铁律?

中国新能源汽车产销已问鼎全球,然而在车规级半导体领域仍然受制于人。

2021年初至今,“缺芯潮”席卷全球,而MCU(微控制单元)缺货最为严重的一环。

随着下游物联网和新能源汽车的迅速发展,中国MCU市场在2021迎来新的爆发点。

瑞萨电子、英飞凌、恩智浦、意法半导体等MCU巨头,因地震、火灾、暴雪、罢工等原因,产能受到限制,而此时下游需求持续强劲,使得MCU市场整体供不应求。

兆易创新2020年MCU业务实现营收7.55 亿元,排名国内第四。而今年上半年MCU业务营收就飙升至7.97 亿,同比增长222%,超越去年全年水平。

整个行业缺货严重,A股市场MCU芯片企业股价早已被点燃,士兰微、中颖电子等年内区间最高涨幅超1.5倍,兆易创新自3月份的低点起最高也已翻倍。

兆易创新旗下MCU主要应用于工业控制、医疗设备、安防监控、汽车仪表、耳机、家电等领域。但相比意法半导体、瑞萨电子等巨头,无论在体量规模还是工艺技术方面,都还有不小的差距。

比如在门槛更高的车规级MCU市场,难觅中国企业的身影,全球市场由海外厂商垄断。瑞萨电子、恩智浦、英飞凌、赛普拉斯、德州仪器、微芯科技、意法半导体7家企业瓜分了98%的市场份额。

汽车电子是MCU最大的下游应用领域,占比超过三成。而一辆传统汽车需要用到70颗以上的MCU芯片,智能汽车的需求量甚至超过300颗。

最新财报显示,兆易创新第一颗车规级MCU产品已流片,预计年底提供样品供客户测试,力争2022年中实现量产。兆易创新将自己定义为“MCU百货商店”,但这并不能一蹴而就地实现。

芯片产业一直夹杂着外交对弈、需求与短缺之间的激烈博弈,但同时也展示出强大的爆发力。其巨大的市场空间和产业价值,是持续成长的基石所在。

但短期来看,芯片产业不得不面对周期困境。比如,2020年兆易创新就陷入低增长泥潭,该年度扣非净利润为5.55亿,同比下滑1.79%。

这对芯片企业提出新的要求,全球来看,拥有光刻机的阿麦斯,独霸世界最先进制程的台积电,他们用技术壁垒熨平周期风险。

芯片对于当下的中国拥有无比重要的战略意义,敦促着政策面帮助芯片行业应对“周期劫难”。中国芯片产业行至半山腰,国家级资本的支持,财政税收政策的扶持,产业政策的引导,都是助其行稳致远的关键。

写在最后

就在减持前3天,兆易创新公布了一份亮眼的半年报,营收净利都翻倍增长。

作为民族芯片界的领头羊,兆易创新在全球NOR Flash 市场排名全球第三,并投资合肥长鑫切入DRAM存储器市场,国内MCU市场前三;触控芯片全球第四; 指纹芯片全球第三。

可以看出,兆易创新形成了“存储+MCU+传感器”三足鼎立的业务布局,当下的兆易创新基本盘还是持续向好。

这也构成了芯片产业在中国的一个缩影:经过多年的艰苦奋斗,终于在强势的竞争对手面前站稳脚跟。大基金作为“产业引导”陆续推退出多个项目,也证明了很多中国芯片企业已经具备了独立生存的能力,中国芯已经不再像几年前那般孱弱。

产业奇迹在过去几年真实地上演了,但这仍无法规避最无情的周期铁律。一个行业的欣欣向荣,完全可以和这个板块的杀跌同时发生。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。