编者按:本文来自微信公众号阿尔法工场研究院(ID:alpworks),作者:许文涛,创业邦经授权转载,图源:图虫。

2021年8月30日,在即将到来的金秋季节,伊利交出了一份亮丽的财报。财报一经发出,股价在短短两天内上涨9%以上,在当前消费类股票普遍低迷的情况下,很显然,投资者对这份财报还算满意。

2021年的伊利,注定将载入自身成长史。这一年,伊利股份(600887.SH)极大概率将迈入千亿营收时代,并成为亚洲首个营收破千亿的乳制品公司,开启亚洲乳业后千亿时代。

伊利的好消息,还有荷兰合作银行发布的全球乳业20强排行榜单。作为去年唯一进入五强的亚洲乳企,伊利今年再次登上全球乳业五强榜单,并且绝对优势不断扩大。

榜单前四名分别是法国乳业巨头、欧洲最大的牛奶及奶制品企业Lactalis、雀巢、美国奶农以及达能,这些都是产品遍布世界各地的乳业巨头甚至是综合性的食品饮料集团。

能与雀巢、美国奶农这类企业同台竞技,一定是优中选优的实力派。而伊利最新的财报数据也说明了这一点。

数据显示,上半年公司营业总收入565.06亿,同比增长18.89%,归母净利润53.22元,同比增长42.48%。依然保持高增长态势。其中二季度单季收入291亿,同比增加8.4%,归母净利24.9亿,同比下降3.9%,在去年二季度高基数情况下,公司业绩表现超出市场预期。

需要注意的是,伊利取得这样的成绩,是处于当前全球疫情仍在蔓延、大宗商品原材料价格不断上涨的背景下。那伊利高增长秘籍究竟是什么?

01 大单品爆发,多元化业务增长迅猛

上半年伊利表现可圈可点,营收创下了近十年来最快增速,有分析认为,伴随着下半年消费旺季,全年有望实现近20%营收增速,达1150亿以上,相较于2014年539.59亿营收已经翻倍。

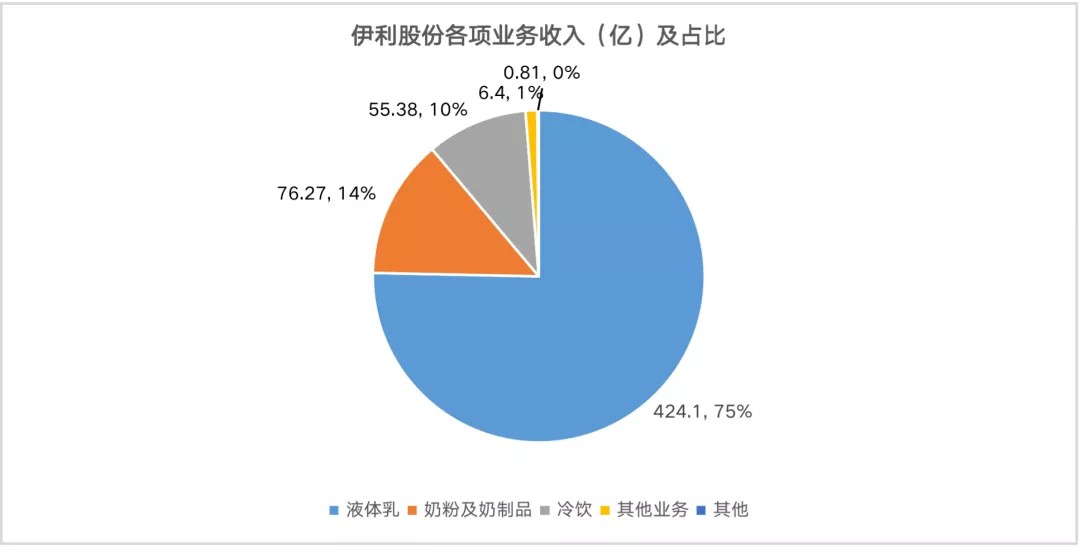

具体来看,伊利液体乳业务上半年营收实现营收424.07亿,同比增长19.65%,远高于国内液态乳品市场零售额同比增幅9%,同时液体乳仍是其收入的主要来源,占比达75.33%;奶粉及奶制品营收76.27亿,同比增长14.83%,冷饮业务同比增长13.80%;其它项目(健康饮品)营收0.812亿,当前仍处于发展的初期阶段。

伊利的业务整体看较为简单,当前业务板块主要包括液体乳、奶粉及奶制品、冷饮及其它项目。其中液体乳业务包括常温/低温白奶和酸奶,乳饮料等;奶粉及奶制品主要包括奶粉和奶酪两大部分,奶粉包括婴幼儿和成人奶粉,奶酪包括奶酪棒、黄油、芝士等。

其它项目主要是指伊利健康饮品业务,包括天然矿泉水、植物蛋白饮料等饮品,这也是伊利未来实现多元化全品类的重要一项。

总结一下,伊利业绩超预期主要在于主营液态奶业务快速增长,以及奶酪奶粉等多元化业务爆发式增长。这其中重点是高端大单品的快速增长。对于消费类行业来说,大单品对于企业营收极其重要,尤其是高端大单品。

目前伊利拥有“金典”“安慕希”“畅轻”“金领冠”“巧乐兹”等不同领域的经典大单品,上半年上述重点产品销售收入同比增长20.7%。其中金典有机奶、安慕希、畅轻等高端单品市占率继续稳居细分领域第一。

据招商证券研究报告显示,预计上半年常温白奶增长30%以上,金典增长约40%,安慕希增长约10%。高端产品金典增长大约40%,这种表现不可谓不优秀。

同时低温奶业务表现同样不俗。其中如金典、伊利低温鲜牛奶销售增速超200%,市场份额提升了5.7%。

另外,奶粉,奶酪等多元化业务成为公司业绩的重要推动者。其中奶酪销售额同比大增超两成;公司婴幼儿奶粉在母婴渠道销售额同比增长35.2%,其中的金领冠系列珍护上半年增速达到37%,为该细分市场中增速最快的品牌。羊奶粉和有机奶粉也取得了翻倍增长。

除了高端大单品、多元化业务表现优异,公司对成本费用的管控也是上半年盈利能力提升的重要因素。

02 成本大涨,盈利能力依旧强悍

在2021年上游原奶、油脂、纸箱、塑料等原辅材料价格大幅上涨的情况下,得益于伊利产业链上下游一体化布局及供应链掌控能力,上半年伊利盈利能力依旧十分出色。

今年市场经济的的一个显著特征是上游矿产原材料市场的大幅上涨,包括煤炭钢铁有色稀土等资源品种,资本市场甚至已经按照元素周期表进行炒作。同样,乳制品行业也不例外。

在乳制品行业中,原奶价格始终是成本大头。原奶主要指的是生鲜乳,也是白奶、酸奶等液态奶的主要原料。下图是近三年来生鲜乳价格走势图,可以看出,价格自18年6月以来产品价格一直处于震荡攀升状态。尤其是自去年年中以后,价格明显步入加速上升状态。

6月份,我国奶业主产省生鲜乳收购价每公斤4.27元,相对于2018年同期已上涨25.59%。

很显然,当下正是考验乳企供应链掌控能力的时候。

财报数据显示,2021年下半年营业成本上涨了20.37%,但公司净利润率较去年同期提升了1.51%至9.45%,并创下近四年来新高,这还是在成本端不断上涨的压力下。

伊利在成本费用管控效果成果显著,更关键的,是盈利能力也大幅提升。最直接体现是归母净利增速大幅超越营收增速,这也是近5年伊利半年报中首次出现。这说明公司产品竞争力强,消费者对高端化产品接受程度逐渐提高,这也是对品牌实力的认可。产品高端化和多元化业务的大幅增长,提升了公司利润率。

同时公司营运能力也在增强。上半年,公司存货周转天数36.62天,同比下降20.28%,公司应收账款周转天数6.36天,同比下降15.09%。存货周转天数越少,意味着存货变现的速度越快,存货占用资金时间越短,存货管理工作的效率越高。应收账款周转天数越短,意味着流动资金使用效率越好。

上半年,公司销售商品、提供劳务收到的现金583.41亿,同比增长21.03%;经营活动产生的现金流量净额63.37亿元,同比增长70.27%。现收比、现净比分别为1.03、1.19,均大于1,也印证了上半年伊利盈利的含金量。

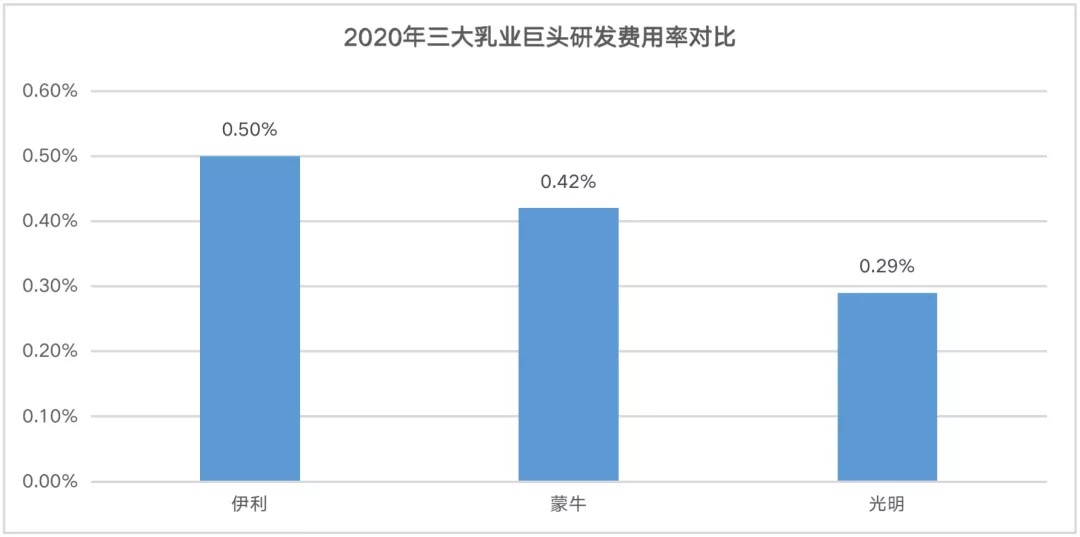

强劲的盈利能力也离不开公司持续的研发投入。上半年公司研发投入2.54亿元,同比增速达24.94%。以国内三大乳业巨头伊利、蒙牛、光明作对比,去年伊利研发费用率最高。

03 天花板论还为时过早

当前我国乳制品行业已经进入成熟期,竞争格局已然清晰。作为行业龙头,未来仍将受益于产品高端化、人均消费能力提升以及下沉市场的开拓渗透,天花板论还为时尚早。

从行业发展空间来看,对标海外,我国乳制品消费仍有较大发展空间。我国乳制品消费量虽然在逐年增长,但与发达国家仍有较大差距。

根据中国乳制品工业协会、中国医疗保健国际交流促进会、荷兰皇家菲仕兰联合发布的《2018年中国人奶商指数报告》,我国人均乳制品年消费量40公斤,而德国、荷兰等发达国家的平均为300公斤,仍有较大增长空间。

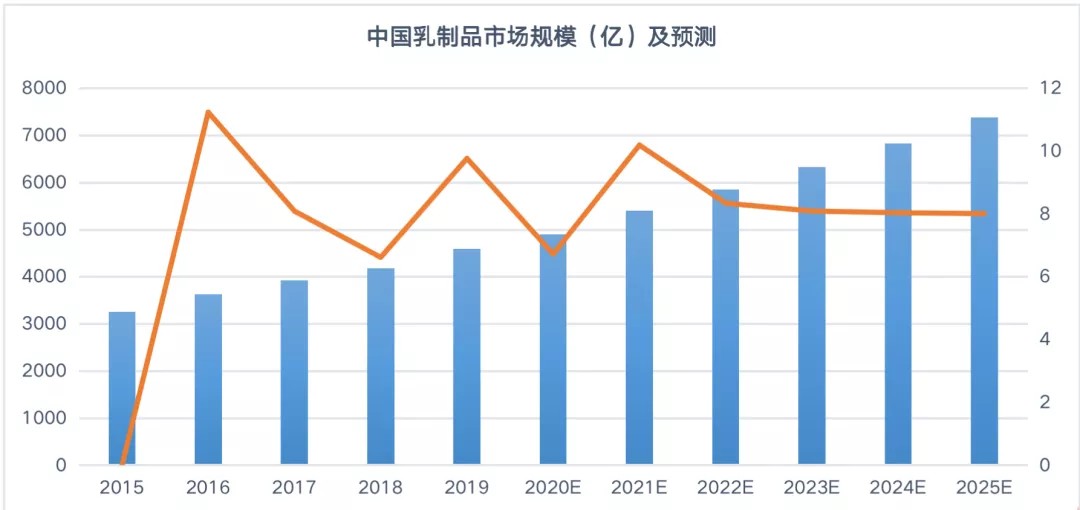

同时根据天风证券研究结果显示,预计2021年乳制品市场为5403亿元,并预计2025年将达到7385亿元,2020年至2025年的CAGR为8.5%,整体增长也将趋于稳定。

另外很重要一点,相对于一、二线城市来说,当前中国的大多数乡镇村等下沉地区饮奶习惯仍处于较为初级的阶段,一者是这些地区消费者消费习惯还没有养成,同时受限于消费能力,对于价格在5元左右及以上牛奶品种消费意愿并不强。

据上海证券研究显示,我国农村地区人均乳制品消费量仍有较大提升空间。2019年农村地区人均消费量为6.9千克,对比中国整体人均21.2千克,仍有非常大的提升空间。

因此,伊利将长期受益于人均乳制品消费量的提升。对于乡镇村等下沉市场,伊利拥有更多发言权。渠道尤其是下沉渠道布局也是伊利股份的绝对壁垒之一。

据浦银国际消费行业研报显示,到2020年,伊利全国有600多万个终端网点。得益于早期的全国“织网计划”布局,当前服务乡镇村网点达近109.6万家。随着中国城镇化发展进程加快、国家乡村振兴推进,以及农村消费能力提高,下沉市场仍然有很大增长空间。

产品结构优化也继续将为伊利带来新增量。其中:

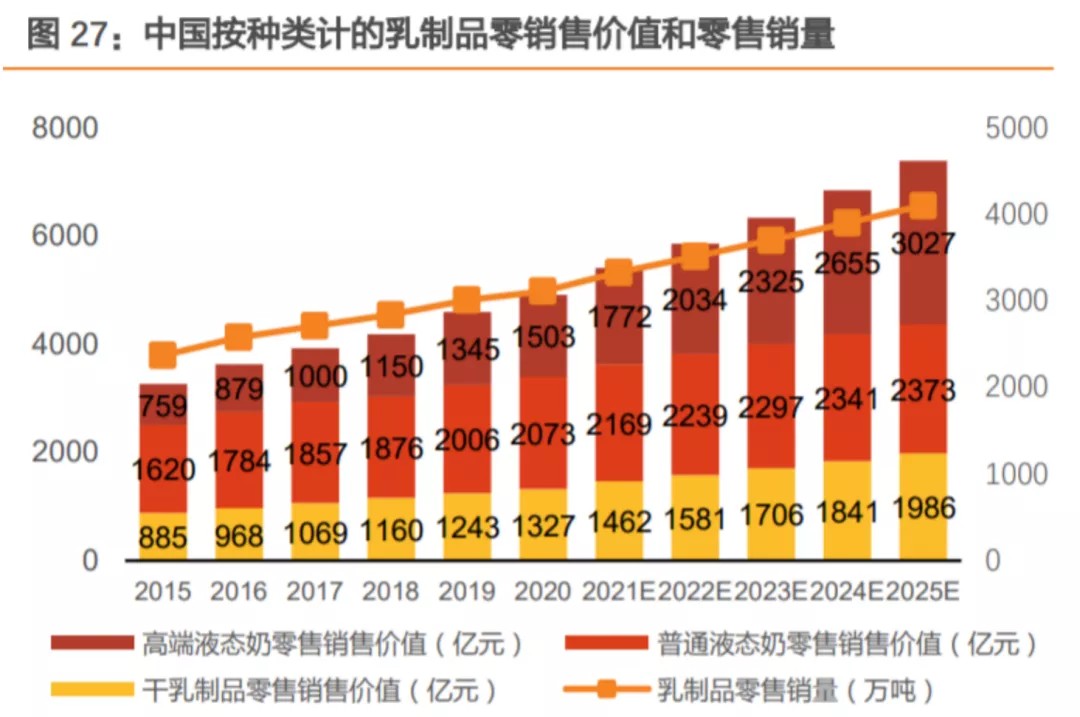

从整个乳制品行业销售占比看,高端液态奶占比持续增加。根据天风证券研报显示,高端液态奶在全部液态奶中的占比自2015年的31.9%增至2020年的42%,且有望于2025年占比超过一半。

同时从销售增速来看,高端液态奶增速远高于整体乳制品增速。按种类计,根据天风证券研究结果显示,2015-2020年高端液态奶销售额CAGR为14.6%,同期乳制品销售额CAGR为8.5%,预计2020-2025年高端液态奶销售额CAGR将达到15.0%。

而伊利早已经将高端化作为自身经营战略目标。当前公司旗下已有超级高端单品包括大家耳熟能详的“金典”“安慕希”“畅轻”“金领冠”等高端大单品。分别对应白奶、酸奶、奶粉的高端化品牌。高端大单品对伊利营收增长贡献巨大,其中金典安慕希已经成为百亿级别单品。

以安慕希为例,自2013年伊利推出高端常温酸奶品牌安慕希以来,凭借其持续创新的口感风味、精准高效营销和渠道迅速崛起,从2015年销售额50多亿增长到去年250亿左右规模,而去年公司整体营收是968.9亿,所以安慕希绝对称得上是超级大单品。数据显示,2021上半年安慕希销售收入同比增长11%,市场份额在稳居细分领域第一的基础上继续提升1.8个百分点。

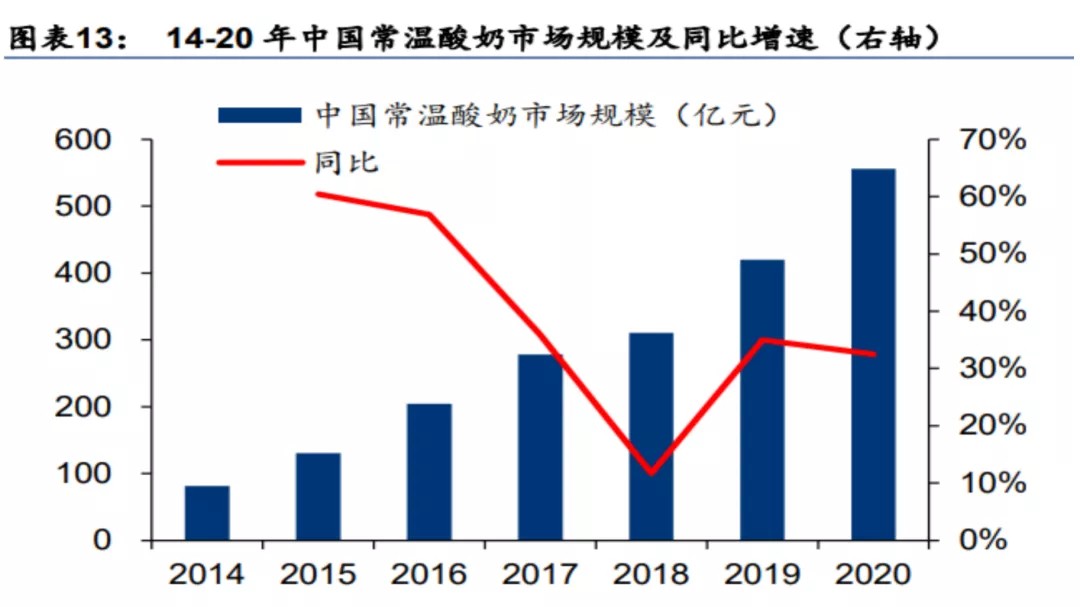

当然,安慕希的成功与常温酸奶市场的快速增长离不开。根据智研咨询数据,2015-2020年我国常温酸奶规模CAGR高达33.7%,市场规模接近550亿。

从伊利各产品线来看,低温牛奶、奶粉奶酪是未来增长主要看点。

低温奶也就是巴氏奶,这种特点是采用72-85℃左右的高温杀菌,在杀灭牛奶中有害菌群的同时完好地保存了营养物质和纯正口感。但特点是保质期较短,对牛奶储存运输条件要求较为苛刻。

当前我国巴氏奶规模相对较小。根据欧睿国际数据显示,我国巴氏鲜奶2020年市场规模达465亿,预计21-24年有望保持6%左右复合增速。截至2020年,我国巴氏奶的发展仍处于初级阶段,其在液态奶中的产业占比仅为27%,相较于加拿大(99.9%)、美国(99.7%)、英国(99.5%)等发达国家,仍有三倍的提升空间。

今年上半年,伊利低温牛奶业务增长也非常快速,市场份额提升了5.7个百分点。其中金典、伊利母品牌的低温鲜奶产品,增速超200%,远高于行业的增长。

奶粉和奶酪业务也是伊利未来发力的两大重要方向。

从奶粉业务来看,国金证券研究数据显示,2019 年我国奶粉行业市场规模为 1755 亿元,预计2020-2023 年行业复合增速为 7%。但当前我国奶粉行业市场集中度情况仍不高,行业竞争激烈。

伴随着三孩政策的放开,未来奶粉市场将会扩大,伊利奶粉业务也会面临较强增长机遇。

同样,奶酪业务未来增长空间也非常具有想象力。

奶酪是生鲜乳在发酵剂与凝乳酶作用下发生凝固、成熟制成,约10公斤的牛奶浓缩成1公斤奶酪,因此含有极其丰富的蛋白质、钙、脂肪、磷和维生素等营养成分,素有“牛奶的精华”之称。而随着近几年居民消费水平提高,以及消费者对奶酪产品认知的提升,很多家庭开始有意识地培养小孩的奶酪食用习惯,儿童奶酪棒俨然成为新一代网红零食。

根据CLAL数据显示,日韩2019年人均奶酪消费量分别为2.7kg、3.2kg,我国2020年人均奶酪消费量仅为0.28kg,长期来看,对标日韩,我国奶酪市场尚有10倍空间。预计到2025年,中国奶酪市场规模将达288-333亿元,年复合增速为15.2%-18.6%,

凭借伊利强大的品牌力,该项细分领域未来增长空间非常大。据伊利方面披露,2020年,伊利奶酪产品总营收同比大涨812.56%。今年上半年财报显示,伊利奶酪市场零售额同比大增两倍以上,增长继续保持迅猛势头。

04 被低估的乳业龙头?

出色的成本控制,大单品较快增长速度,盈利能力大幅提升,多元化品种较大的增长潜力,无疑都在向投资者释放一个信号:伊利仍然能够保持中高速增长,未来成长空间依旧可以想象。

从投资角度看,伊利加权净资产收益率2021年上半年为15.9%,同比增长2.62%,该数值创出自2012以来最高,如果全年净资产收益率按上半年两倍算,折合年化就是31.8%,同样也是最高。这样的收益率水平放眼A股也是屈指可数。

同时上半年每股公积金为0.39元,同比增长288.8%,而每股未分配利润为3.46元,同比增长22.87%,即使2019年承诺未来5年现金分红比例不低于70%,但并不妨碍伊利现金流的沉淀。

另外,伊利中报每股盈利0.88元,同比增长44.26%,创出近8年新高。这个增速甚至于大于归母净利增速,有助于提升伊利的估值锚定。

从行业供需角度看,由于奶牛供给不足,需求持续增长,原奶将在未来一段时间内存在缺口,行业竞争(促销价格战)有望缓和,这也为伊利实现中高速增长创造了条件。

伊利给自己设定的目标是2025年全球乳业前三强,2030年全球乳业第一。今年6月的定增也正说明伊利在朝这个方向努力。

2021年6月4日,伊利拟非公开发行募集资金不超130亿,主要用于液态奶、婴幼儿奶粉、长白山矿泉水产能扩产项目,分别为220万吨、3.7万吨、47万吨,同比去年产能增长了25%、17%、109%。还包括数字化、信息化转型升级及乳液新基地建设等。

而当前伊利总产能已经达到1394万吨/年,相比去年1312万吨增加了82万吨,资产合计887.73亿元,同比增长29.71%。随着定增项目陆续落地,未来营收净利大概率能保持双位数增长。

从伊利大力发展奶酪,矿泉水等健康饮品角度来看,未来伊利将凭借自身品牌渠道等综合优势做全食品类平台型公司。简单的说,伊利未来的竞争对手不再是国内某家企业,更多的是对标国外类似雀巢、强生这样的综合类平台公司。

以雀巢为例,雀巢奶粉、咖啡、高端水、宠物食品、冷饮等业务表现都十分出色。但这是未来伊利的远期目标,伊利设立健康饮品业务初衷也在于此,虽然当前这块业务占比还不大。

目前伊利滚动市盈率仅25左右,处于近十年来低位水平。从未来高端化、覆盖全食品类平台型公司角度看,当前伊利处于相对低估状态,随着伊利多元化业务业绩不断兑现,料将成为助推未来估值提升的核心“砝码”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。