编者按:本文来自创业邦原创,作者艾露恩,编辑信陵,未经创业邦经授权,禁止转载。

9月29日,创胜集团医药有限公司(下称“创胜集团”)成功登陆港交所。高盛与中金担任联席保荐人。此次IPO,创胜集团发行价为16港元/股,市值达56.47亿港元。

创胜集团成立于2012年,为一家集药物发现、研发、工艺开发和生产的临床阶段生物药公司。其前身为致力于治疗和诊断癌症、代谢和自身免疫病的抗体研发的迈博斯生物。2019年,迈博斯生物与生物制药公司奕安济世合并为创胜集团。

创胜集团股东阵容星光熠熠,囊括了礼来亚洲、红杉中国、淡马锡、高瓴资本、国调基金、达晨财智、碧桂园创投、ARCH Ventures Partners、Teng Yue Partners等一众顶级知名投资机构。

公司缘何如此备受资本青睐?从投资人眼中,创胜到底是家怎样的公司?创业邦通过采访创胜集团及背后资方,力求还原一个多角度的创胜。

创胜的挑战和进阶

到底要不要做创新药?2015年,迈博斯生物创始人、董事长兼首席执行官钱雪明博士陷入沉思。

创胜集团共同创始人兼首席执行官 钱雪明博士

图源:创胜集团

此时,迈博斯成立进入第三个年头,依靠独具特色的核心技术平台和相关技术服务公司已度过艰难的初创求生阶段,合作客户中不乏恒瑞等知名制药工业巨头。在得到礼来亚洲基金的支持后,礼来亚洲为其指了一个新的方向——做创新药。

在当时,这是一个颇具挑战的决策。

相对于仿制药,创新药强调化学结构首创和新的治疗用途,研发需要经历完整、可靠的大规模临床试验,是一个严格的筛选及疗效、安全性评价的过程。在申报上,也有严格的国际标准,具有自主知识产权和专利保护期。

创新药的研发周期长,对资金充裕度和人才要求性很高,加上监管政策等因素,迈博斯转型并非易事。放眼大环境,钱雪明看到了国家在推动重大创新,重大新药创制等方面的支持引导苗头,决定放手一搏。

自此,迈博斯从做服务转向制药领域,并朝着产业化方向布局。研发出优质安全有效的药品并顺利注册申报是一个复杂多元的过程。药品的化学、制造和控制(CMC,Chemical Manufacture and Control),是产品成功开发并注册上市的关键要素之一。

为突破CMC这一难关,迈博斯在2018 年选择了启动与奕安济世生物药业合并。

奕安济世为礼来亚洲基金内部孵化项目,成立于2016年,从事抗体和重组蛋白类生物药研发生产,拥有专业CMC 团队。2019年1月,迈博斯生物和奕安济世生物药业正式宣布合并,成立创胜集团。钱雪明担任创胜首席执行官,奕安济世创始人兼首席执行官赵奕宁担任董事长。优势互补后的创胜具备了生物药物研究、开发、法规和生产的全流程整合能力。

整合期过后,全明星股东阵营及产品管线的日益丰富吸引了更多高端人才的加入,创胜在2020年迎来人才收获高峰期。创胜所有进入临床的自研管线均在全球同步推进临床开发,在连续化生产技术上的不断突破,也使公司能掌控足够大的定价空间以应对未来激烈的市场竞争。

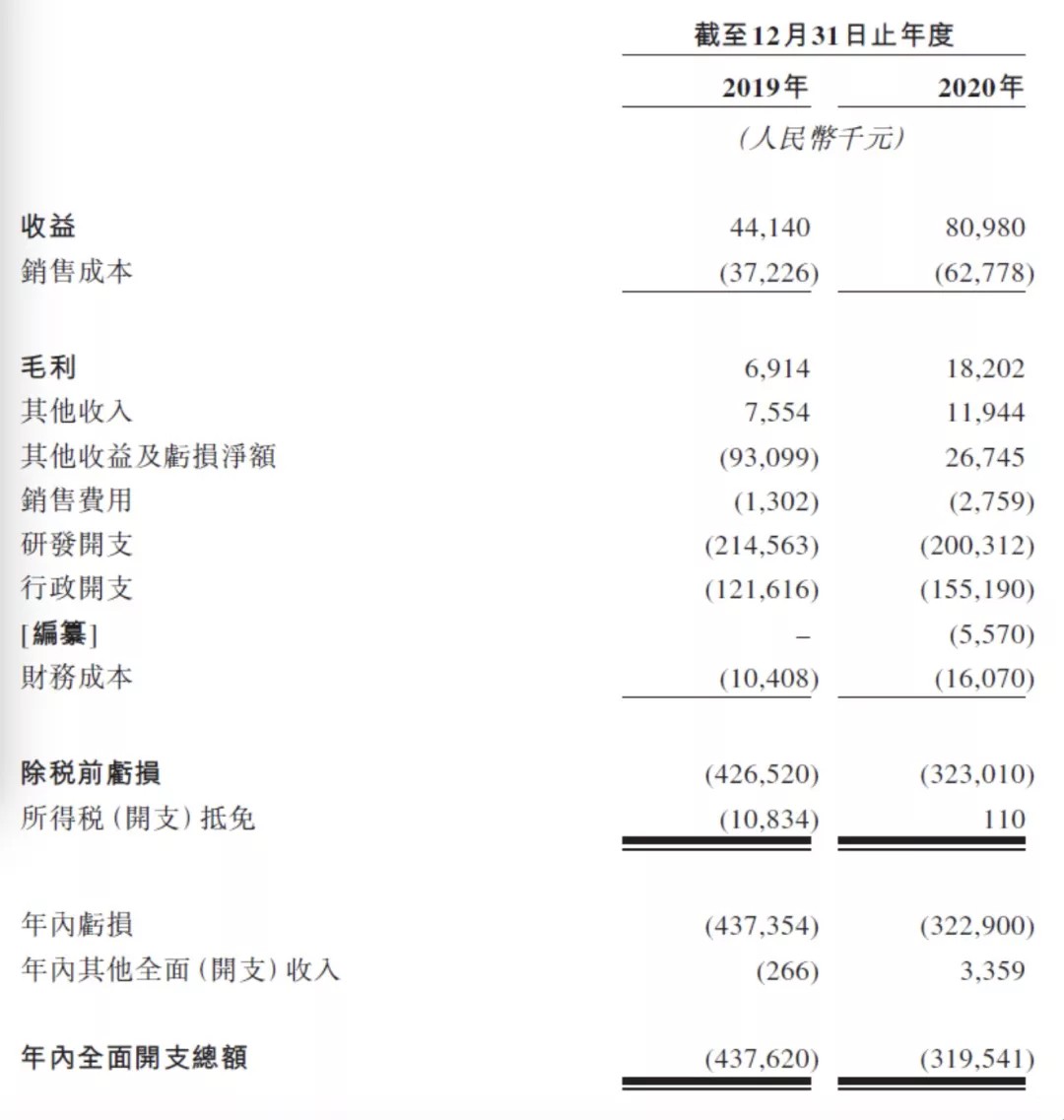

图源:公司招股书

据招股书显示,创胜在2019年、2020年,公司收入分别为4414万元、8098万元,毛利分别为691万元、1820万元。绝大部分收益来自向客户(主要为制药及生物科技公司)提供CDMO服务。

人才与生物制药全链条整合能力

是投资人押注与赋能的关键

礼来亚洲作为创胜最大的投资人,在早期起到的作用不仅体现在资金上,更多是对创始人设想规划的放手支持和人才的对接。比如创胜前CMO徐莉便源于礼来亚洲的推荐。

“这比送钱还要好,比投资还重要。”在钱雪明看来,人才是创胜前进的引擎。而相对开放的经营理念,公司内部透明高效的沟通,也成为吸引人才进入的重要原因。

据钱雪明介绍,现有创胜团队包含三部分,第一,由顾怡博士牵头负责的药物发现和工程设计、优化团队和由石明博士领导的临床开发团队,这是持续创新的源头;第二,由来自安进的杨晓明博士负责的工艺开发团队,负责在确定候选药物之后进行相关的工艺开发、IND 申报和临床前试验;第三,由具有葛兰素史克、安进等公司工作背景的叶峰博士领导的生产团队。

团队的夯实快速推进了公司的发展速度。据官方资料显示,目前,创胜集团的研发管线有九个新药分子,涵盖肿瘤、骨科和肾病等领域。

靶向 PD-L1 的单克隆抗体 MSB2311、靶向 Claudin 18.2 的单克隆抗体 TST001、靶向 VEGFR2 的单克隆抗体 MSB0254这三款已进入临床。其中MSB2311基于IMTB技术平台所开发,是创胜的核心产品。靶向 DR5(Death Receptor 5)的激动剂 JCT205 以及用于治疗骨质疏松的药物 TST002 在美国分别处于II期临床或已完成II期临床试验。

创胜正在开发的全球潜在首款靶向由肿瘤相关成纤维细胞或具有间充质表型的肿瘤细胞产生的新型免疫调节蛋白的治疗抗体候选药物TST003正在开发中。此外,创胜还通过许可引进获得了数个治疗性抗体项目在中国或全球市场的权益,并已在苏州、杭州、上海、北京、广州、美国普林斯顿、波士顿和洛杉矶等城市布局全球业务。

如今,在黄光诚博士带领下建立的一体化连续流生物工艺(ICB)连续制造平台,使创胜集团的连续化生产能力在行业中居于前列,这是让钱雪明也引以为豪的地方。

当其他公司还在使用传统生产工艺时,创胜使用连续化生产技术大大提升了生产能力。比如一般药企在申报IND 的阶段,使用的是 500 升的一次性生物反应器,最终生产阶段时才提升到 2000 升。创胜用两个 500 升的一次性生物反应器达到其他药企用 4~6 个 2000 升一次性生物反应器的产量。

产能得以保证的同时,连续化生产能力使创胜在场地、一次性生物反应器、配套设施、水电和人工费用的成本降了不止50%。“这也是我们未来在生物医药领域内持续发展、持续盈利的竞争点。”钱雪明称。

据公开资料显示,上市后,创胜集团拟将本次香港IPO所收取所得款项净额的82%用于集团管线候选产品的研发、为进行中及计划中的临床及临床前试验、筹备注册备案以及其他与商业化集团四款主打产品有关的步骤或活动拨资。

及所得款项净额的10%用作一般营运资金及一般营运费用;所得款项净额的8%用于为扩充管线及开发技术的业务发展拨资,重点用于能够与集团的现有管线形成协同效应并有良好前景的临床证据的肿瘤资产及/或能够补充集团现有发现及开发平台的技术平台(如ADC)、小分子靶向疗法及其他先进新技术

创新药坡长雪厚

机构需前瞻性布局

据招股书显示,创胜上市前共融资四轮,总融资额为3.42亿美元。

在和奕安济世合并之前,迈博斯生物于2015年获得来自于礼来亚洲基金的1500万美元融资;2018年,获得了来自于King Star Capital、红杉资本中国、礼来亚洲基金的4000万美元B轮融资,加速了临床项目推进。

图源:摄图网

2019年,生物医药产业基金成为创胜的投资方;2020年,创胜完成金额为1亿美元的融资,由华润正大生命科学基金和达晨财智联合领投,益普资本、招商局资本国调招商并购基金和信中利作为新投资者参与跟投。

同年6月,中信建投资本加入到股东行列;12月,创胜集团完成 1.05 亿美元融资,除老股东外,国调基金、碧桂园创投加入进来;

在2021年9月的Pre-IPO中,创胜集团已经完成2019年和2020年的两个完整年度的运营数据,达到港交所18A的上市规定,启动招股,获淡马锡、礼来亚洲基金等基石投资。

在推动创胜发展、成功上市的众多因素中,除了行业以及企业自身优势外,投资机构的助力和赋能起着至关重要的作用。

以最大股东方礼来亚洲为例。2019年,礼来制药为创胜集团授权引进治疗骨质疏松的人源化硬骨素单克隆抗体候选药物Blosozumab的大中华区权利,并签署制药协议,将礼来制药整个骨科生物药产品线在大中华区的独家开发权授予创胜。

凭借礼来的临床数据,创胜集团加快完成了创新药在国内的监管程序。此外,创胜与礼邦医药Alebund Pharmaceuticals组成合资公司,联合开发一种针对肾病自主开发的人源化MASP-2单抗候选药物TST004。

礼来亚洲是中国生物医药领域最具专业眼光的投资机构之一。

如果总结其在医疗方面的投资,可以发现拥有全球视野、具有前瞻性、看好中国市场、能捕捉并理解全球最前沿的生物医药技术及其价值所在,这些是礼来亚洲在中国市场频频下注,且能够获得良好收益的重要原因。

在公司B+轮联合领投方达晨财智投资总监、达晨星海医健子基金执行董事刘喜眼中,之所以选择投资创胜集团,主要出于以下几个方面的考量:

从大环境看,2017年,全球抗体药物年销售额首次突破1000亿美金,占比突破处方药销售额10%,年增速也保持在10%以上。与此同时,伴随基础研究的不断突破,这个成熟治疗品类能做的事情非常多,源源不断的新机制、新靶点、新技术进入到研发及成药阶段,基于赛道的广度和深度,达晨认为这个领域足以支撑诞生为数众多的优秀企业,远不是那么简简单单三五家能垄断的。

图源:摄图网

从国内产业演进的视角来看,2010年左右陆续诞生了第一批新兴抗体药物研发企业,2013年-2015年国内抗体药物风险投资出现第一个高潮,这批企业里面走出了第一拨以抗体药物研发为主业的上市公司。

达晨财智医疗团队成员自2011年起一直在跟进、研究抗体药物赛道,期间无论对工业企业或是机制靶点源头创新类企业都有过不错的投资实践,但到了2018年、2019年,整个抗体药物研发格局其实发生了一个较之前5年来看很深刻的变化。

“当时我们一直反复问自己:经过第一阶段的发展,在产业格局初步成型的新形式下,这个时间点布局抗体药物研发,到底应该支持、陪跑什么样的企业,在大赛道、新格局、新形势的前提下,我们应该投资什么样的抗体药物企业。”

面对新格局、新形势,什么样的抗体药物企业才能脱颖而出?刘喜认为,虽然是同一个领域、同一个问题,但2019年的答案肯定跟2014年的不一样。

借用“春秋战国”这个说法,刘喜给最近10年的抗体药物研发行业打了个比方。

春秋时期是百家争鸣状态,企业可以靠一技之长获得很好的发展,可以逐步积累、循序渐进再做强做大,时间、空间都有很好的回旋余地。

但进入战国时期,彼此间就是全方位、全链条的竞赛了,面对第一拨抗体上市企业以及传统制药工业企业的双重挤压,单个企业的回旋时间及空间都被大大压缩,一技之长的上限变成了“小而美”。

但“小而美”的另一面可能就是“长不大”,而国内环境下,原创性不够的“小而美”市场价值会非常有限,这一点跟美国Biotech有根本区别。把心目中的理想标准想清楚后,剩下的工作就是寻找值得投资、服务的企业。

创胜集团就这样进入到达晨财智的视线。

“我们特别庆幸能够遇到钱博、赵博带领的创胜集团。”在刘喜看来,创胜具备了从Biotech向Biopharma进化过程中非常稀缺的“长跑能力”。

无论是跨越肿瘤、骨科、肾病的多领域、差异化管线布局,还是横贯Discovery到Manufacturing的一体化整合技术平台,以及国际化的开发视野及开发能力,创胜非常完备地把“创新、质量、速度、成本、国际化”这些竞争力要素统合在了一起。

对于创胜集团的上市,刘喜送上祝福:“我们坚信上市只是创胜发展历程中的一个新起点,基于扎实的管线布局与突出的平台体系支撑,公司必定能够成长为一家立足中国、放眼全球的创新驱动型生物制药企业(Biopharma)。”

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。