编者按:本文来源创业邦专栏财经无忌,作者韦航,创业邦经授权转载。

最近,对于两大互联网证券巨头老虎证券(NASDAQ:TIGR)和富途控股(NASDAQ:FUTU)而言,有点烦恼。

10月30日美股收盘,中概股券商股持续下跌之势,其中富途控股下跌8.47%,本周已累跌逾26%;老虎证券跌超过10%,本周已累跌约20%.。

就在今天,知名机构Morgan Stanley也将富途控股评级从增持下调为持股观望。

这场观望的情绪来自于两周前,人民网发文质疑富途、老虎等跨境互联网券商的信息安全问题,再加上11月1日即将实施的《个人信息保护法》的叠加效应,市场对互联网券商的担忧越发明显。

此前中国金融四十人论坛刊发央行金稳局局长孙天琦的演讲,他指出 “跨境互联网券商属在我境内无照驾驶,属非法金融活动。”

10月28日晚间,富途发布声明,称公司从成立之日起即在中国香港持牌并接受严格监管,一直以来秉承合规经营的原则,在原有行业法律法规的框架内经营,与所有在香港持牌的同行无异。

一时间,互联网券商似乎迎来危机。

早有苗头,监管将至

其实,互联网券商一直游走于法律边缘。

2016年7月,中国证监会就曾发布境外投资风险提示,点名“老虎证券”、“积木股票”等境内网站和移动客户端提供美股、港股等境外证券买卖服务。

证监会表示,目前除合格境内机构投资者(QDII)、“沪港通”机制外,未批准任何境内外机构开展为境内投资者参与境外证券交易提供服务的业务。

2019年,中国消费者协会、中国互联网协会成立的APP违法违规收集使用个人信息专项治理工作组就已经评估发现包括老虎证券、富途牛牛等APP在个人信息收集使用方面存在问题且未公开有效联系方式,并被要求整改。

2019年10月,美国做空机构Geoinvesting曾发布对老虎证券的一则沽空报告,指责其存在非法洗钱、无中国证券经纪牌照等问题。

2021年7月10日,国家互联网信息办公室发布关于《网络安全审查办法(修订草案征求意见稿)》公开征求意见的通知。征求意见稿包括了“掌握超过100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查”等内容。

证券开户是一个非常长的流程,需要用户提交的信息非常多,这就造成了境外不受管辖的机构获取了境内用户的敏感信息。

除了没有牌照和个人信息泄露问题,最重要的原因在于目前除合格境内机构投资者(QDII)、“沪港通”制外,证监会尚未批准任何境内外机构开展为境内投资者参与境外证券交易提供服务的业务。

而作为央行金稳局局长孙天琦,最早也在2018年就开始对无牌照驾驶的券商点过名。

从金融稳定局的职责中可以看出,作为政府机构,其需要综合分析和评估系统性金融风险,提出防范和化解系统性金融风险的政策建议;评估重大金融并购活动对国家金融安全的影响并提出政策建议。

去年,孙天琦整顿了互联网存款领域,从此奠定了银行存款产品任何互联网平台均不可代销的规定,相信不久,跨境互联网券商也将全部在监管之下运行。

高净值人群的互联网券商

从定义上来看,券商是在二级市场从事交易中介服务的专门机构。

行业内认定的互联网券商有三种:第一种是传统券商主动提供互联网服务,吸引用户线上开户,其实就是券商+互联网;

第二种是先建立互联网平台,提供股市投资信息等服务,然后再介入开户和销售服务等领域,较为著名的平台是东方财富和同花顺,在世纪之交互联网开始普及阶段出现。

第三种移动互联网券商伴随着智能手机的普及和移动互联网应用的发展而出现,一开始就在移动端上通过App提供券商服务,可以说是从一开始就带有移动互联网基因,目前为国内网民所熟知的主要是老虎证券、富途证券和雪盈证券等。

特别需要注意的是,由于难以获得内地券商牌照,老虎证券和富途证券均持有香港特区或者其他国家的不同牌照。

但这两家券商的起步业务是股票交易,以此吸引用户,培育生态。一般认为老虎证券在 美股交易中表现比较活跃,而富途的主要业务在港股交易。实际上双方的业务在区域上均重叠和交叉之处。

传统券商的利润模式通常是为投资者提供股票交易,从中获取佣金。但是这一模式目前正在被改变。在证券交易发达的美国,交易佣金正在激烈的竞争中不断降低,已经趋近于零。

各个券商也不再将交易佣金作为主要收入来源。它们往往通过股票交易提供衍生服务,以获取佣金以外的增值收入,例如融资融券服务。

老虎和富途都走上类似的道路。在早期以低佣金甚至开户补贴的方式吸引客户,自身不得不承受巨额亏损。

用户基本盘稳定之后,两边都会开始生态扩建,不断获得新的牌照,开展能够带来足够收益的衍生增值业务。

因为这个原因,这两家公司在成立之初的头几年都没有盈利,但一旦形成了规模效应,营收和利润均会出现迅速增长。2018年和2019年,两家先后实现了盈利。

根据招商证券《2021中国私人财富报告》显示,2018年-2020年个人境外投资年均复合增长率约21%,富途与老虎股价也达到历史顶点。

在用户数和营收上,两者都在不断壮大。

2019年3月,突出互联网券商代表老虎证券、富途证券在纳斯达克上市,受到资本市场关注。其中老虎证券系小米及盈透证券持股,从美股交易量来看公司是最大的专注服务全球华人投资者的互联网券商。富途证券则有腾讯投资背景,侧重港股交易。

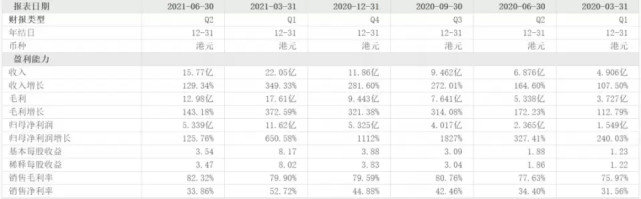

根据富途二季度财报,其营收达2亿美元,同比增长129%,已是连续六个季度实现同比超三位数的增长;全球注册用户数突破1550万,同比增长67%;开户数达232万,同比增长143%;有资产客户数突破100万,同比增长230%。

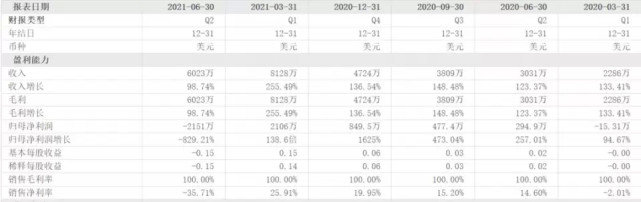

而从老虎一季度财报看,同样是在高速增长,一季度营收8128万美元,同比增长255.5%;开户数达140万,为去年同期三倍,入金客户数37.6万,季度新增11.7万,为去年同期6倍。

富途在2019年的招股书中披露了用户群体数据,富途客户平均年龄为34岁,收入普遍偏高,大约45.2%的客户从事互联网、信息技术或金融工程。

而老虎证券的客户近7成为35岁以下年轻群体,近9成收入在4万美元以上,大多从事TMT、科技、金融等行业,与富途用户群体有较高重合度。

在老虎证券和富途证券发展的背后,是不断净增的高净值人群。

打新热潮下的互联网券商

押注“打新”业务,也是互联网券商们得以飞速增长的关键之一。

过去,新股打新的门槛是比较高的,由于需要巨大的资金量,所以主要是机构投资者参与。

而互联网券商的加入,让个人投资者可以以很低的门槛也参与到打新当中,这也让打新市场变得更加火热。

富途证券创始人李华和老虎证券创始人巫天华创办公司的起因不谋而合,都是因为当时炒美股和港股的软件粗糙不便。

于是随着这个痛点,体验顺畅、速度更快并更稳定的产品系统应运而生,它们善于体察用户需求,不断高频更新迭代以匹配新的需求。

譬如,和传统券商仅工作时间提供服务不同,互联网券商首先开启了24小时的客户服务功能,随时随地解决用户问题,打碎了时间屏障。同时又开通远程见证开户,替代了传统营业部和客户经理的职能,敲碎了空间屏障。上述二者的变革无疑大大地降低了用户的进入成本。

以农夫山泉为例,吸引了超 11万散户到富途打新,认购金额超过350亿港元。而在理想汽车新股申购之时,直接导致老虎证券App直接崩溃。

移动互联网券商们在B端的业务向IPO分销发展,即承销部分在港股或者美股上市的企业的股票。

此前传统券商机构面向的IPO分销对象基本是机构投资者。在移动互联网券商进场后,IPO分销对象转向个人投资者,使C端客户获得了在海外IPO打新的机会。

但是因为IPO分销涉及到多方利益关系,交易复杂程度较高。一旦 IPO出现问题,个人投资者和机构投资者、券商和 IPO主体都会有利益损失,这不是随便哪个互联网券商都可以做到。从这个意义而言,先行的移动互联网券商已为自己的行业建起了准入壁垒。

但现在,在监管的利剑之下,富途们会转向哪里?

当然我们肯定的是,富途不会倒掉,毕竟它还可以作为一家香港本地券商存在,服务香港新加坡居民是完全合法合规的。

但是,富途们这些年的崛起,最大的红利就是来自于中国内地居民日益增长的投资境外上市中概股的需求,如果没有了内地增量新用户,富途的想象空间在哪?

根据一组数据来看,中国互联网券商用户中,43.6%购买过金融理财产品,39.4% 购买过股票、债券等产品。艾媒咨询分析师认为,用户对互联网证券产品的使用仍然是以满足核心交易需求为主。

没有了交易需求,证券软件只能转型为资讯服务,但相较于传统线下营业厅,互联网证券企业能通过线上渠道整合资讯、教育等方面内容,并通过平台发布以及建设讨论社区,有利于进一步吸引除交易用户以外的其他用户,增强用户粘性并实现用户转化。

在这点上,富途和老虎证券的直接对手将会是同花顺和东方财富。

随着科技领域的重大投入引发“新基建”热潮,叠加5G投入应用等因素,未来一大批科技、医疗和教育独角兽将应运而生。

不论他们在港股还是美股上市,又或者登录A股,都必然为移动互联网券商们创造广阔的交易市场,但这个蛋糕富途们还能吃到么?

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。