编者按:本文来自经济观察报(eeo-com-cn),作者:万敏 邹永勤,创业邦经授权发布,封面图来自摄图网。

从降低企业融资成本的角度来看,此次碳减排支持工具的定向性对于相应支持行业、公司而言,能起到“降息”效果,相当于贷款成本降至约3.85%,清洁能源、节能环保、碳减排技术等支持领域的利好,是确定的。对于银行等金融机构而言,也需对碳减排支持工具的真实投向和贷后管理持续负责。

11月8日,中国人民银行宣布,将通过碳减排支持工具向金融机构提供低成本资金,引导金融机构在自主决策、自担风险的前提下,向碳减排重点领域内的各类企业一视同仁提供碳减排贷款,贷款利率应与同期限档次贷款市场报价利率(LPR)大致持平。

具体流程方面,金融机构向重点领域发放碳减排贷款后,可向人民银行申请资金支持。人民银行按贷款本金的60%向金融机构提供资金支持,利率为1.75%,期限1年,可展期2次。金融机构需向人民银行提供合格质押品。

央行有关负责人表示,初期的碳减排重点领域范围突出“小而精”,重点支持正处于发展起步阶段,但促进碳减排的空间较大,给予一定的金融支持可以带来显著碳减排效应的行业。

“碳减排支持工具是‘做加法’,用增量资金支持清洁能源等重点领域的投资和建设,从而增加能源总体供给能力,金融机构应按市场化、法治化原则提供融资支持,助力国家能源安全保供和绿色低碳转型。”上述负责人强调。

这又是一次对特定领域的金融“精准滴灌”。

开源证券首席经济学家赵伟表示,从信用支持效果量化测算角度来看,在支持行业里可能会较为明显。目前清洁能源产业贷款余额3.79万亿元,假设绿色工具支持下,贷款增速由现在的23%左右提升至明年的35%,带来的边际增量贡献约4500亿元,对总体新增信贷支持约2%、对贷款余额贡献约0.2%。

央行有关负责人在11月8日表示,支持的清洁能源领域主要包括风力发电、太阳能利用、生物质能源利用、抽水蓄能、氢能利用、地热能利用、海洋能利用、热泵、高效储能(包括电化学储能)、智能电网、大型风电光伏源网荷储一体化项目、户用分布式光伏整县推进、跨地区清洁电力输送系统、应急备用和调峰电源等。节能环保领域主要包括工业领域能效提升、新型电力系统改造等。碳减排技术领域主要包括碳捕集、封存与利用等。后续支持范围可根据行业发展或政策需要进行调整。

从降低上述领域企业融资成本的角度来看,赵伟认为,此次碳减排支持工具的定向性对于相应支持行业、公司而言,能起到“降息”效果,相当于贷款成本降至约3.85%,目前最新一般贷款加权利率约5.2%。清洁能源、节能环保、碳减排技术等支持领域的利好,是确定的。

对于银行等金融机构而言,也需对碳减排支持工具的真实投向和贷后管理持续负责。

央行上述负责人称,金融机构向人民银行申请碳减排支持工具时,需提供碳减排项目相关贷款的碳减排数据,并承诺对公众披露相关信息。金融机构参考碳减排项目可行性研究报告、环评报告或市场认可的专业机构出具的评估报告,以及贷款占项目总投资的比例,计算贷款的年度碳减排量。

此外,金融机构获得碳减排支持工具支持后,需按季度向社会披露碳减排支持工具支持的碳减排领域、项目数量、贷款金额和加权平均利率以及碳减排数据等信息,接受社会公众监督。人民银行将会同相关部门,通过委托第三方专业机构核查等多种方式,核实验证金融机构信息披露的真实性。

赵伟认为,碳减排工具推出带来的信用扩张可能效果有限。对银行而言,存款成本2%左右,碳减排支持工具成本1.75%,资金成本优势并不明显;没有类似支持普惠小微企业贷款时,余额增速不低于30%的硬约束,约束力不足;申请该工具,需要定期公开相关贷款碳减排数据,不易虚假套利。

招商证券在其11月9日的研报中指出,根据方案设计,央行通过“先贷后借”的直达机制投放碳减排支持资金,且要求银行提供发放碳减排贷款的情况以及贷款带动的碳减排数量等信息,并由第三方专业机构对这些信息进行核实验证。如此一来,银行在实际操作中将会面临以下问题:一方面,目前大多数银行不具备测度贷款产生的碳减排数量信息的专业能力,因此只能依靠外部机构提供服务支持。此外,银行也愿意将碳减排审核认定工作委托给第三方机构,从而规避自身的违规风险,而这将增加银行成本、降低办理效率;另一方面,第三方专业机构提供的环境测评报告需要取得央行信任,这对第三方专业机构资质提出了较高要求。在当前该行业管理体系尚未成型的背景下,央行凭第三方机构报告就提供政策资金,恐将慎之又慎。因此,在该政策落地的初期阶段,业务开展将以“小步快跑”为主,对市场流动性供给有限。

今年以来,多家大型银行加强了在绿色减碳领域的投入,多家大行上半年绿色贷款余额呈两位数增长,工商银行上半年绿色信贷规模高达21544.58亿元,农业银行和建设银行绿色信贷均破万亿,分别为17639万亿元和1.57万亿元。

延 伸 阅 读

任泽平直呼“新基建新能源时代”已经来临

就在政策出炉的当晚,前恒大集团首席经济学家(副总裁级)兼恒大经济研究院院长任泽平第一时间发微博称,这一政策相当于定向降息再贷款支持绿色经济、新能源。截至2021年三季度,绿色贷款累计余额14.78万亿。央行碳减排支持工具可能释放1万亿级别的货币量。

任泽平指出,“预计未来以新能源、数字经济等为代表的新基建将成为跨周期调节、宽信用的主要工具,以替代过去刺激房地产、老基建和重化工业作为稳增长的主要手段,定向降息降准、结构性财政政策、产业政策等都正在来的路上。一个时代落幕了,新的时代开启了。我们每个人每个企业最终都是时代的产物。未来的经济形势分析、货币财政政策框架、经济动力结构都在被还写,时代转身了”。

意犹未尽的任泽平在第二天(即11月9日)继续发微博——“可能很多朋友还没意识到央行碳减排支持工具的重要性,这事实上宣告,以后刺激经济不再刺激房地产、老基建和重化工业了,改为‘刺激’新基建、新能源和数字经济了!这是真金白银动真格的!只这次投放货币就1万亿以上级别,相当于两次降准(只不过需要企业提供项目和抵押品,投放有个过程),再加上定向降息(企业3.85%,金融机构1.75%)。时代转身了,房地产时代逐渐落幕了,新基建新能源时代开启了!经济形势分析、货币财政政策框架、产业动力结构都在被改写”。

私募人士贾明志则更看重这一政策对产业端释放的信号。他对经济观察网记者表示,“现在央行明确支持的是清洁能源、节能环保、碳减排技术等三大领域,但强调‘后续支持范围可根据行业发展或政策需要进行调整’,也就是说未来支持的范围还会扩大。这实际上对整个新能源领域都会产生利好作用,并不仅仅局限于上述三个领域”。

此次碳减排支持工具发放对象暂定为全国性金融机构,人民银行通过“先贷后借”的直达机制,对金融机构向碳减排重点领域内相关企业发放的符合条件的碳减排贷款,按贷款本金的60%提供资金支持,利率为1.75%。人民银行通过碳减排支持工具向金融机构提供低成本资金,重点支持清洁能源、节能环保和碳减排技术三个碳减排领域。

对此,贾明志认为,如此低的利率水平有利于提升风电、光伏以及生物质等清洁能源运营商的项目回报率,从而撬动更多的社会资金涌入新能源绝色领域。他进一步指出,实体经济的贷款数据从今年3月以来是处于下降状态的,但其中绿色贷款余额却一路走高,当前已经逼近15万亿元规模。由于碳减排支持工具是“做加法”,那么展望明年该政策正常运行后,绿色贷款新增规模更上一层楼是可以预见的,而其对新能源产业带来的刺激作用不可估量。

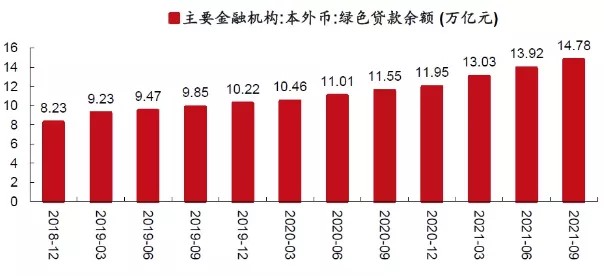

通联数据Datayes!相关数据显示,绿色贷款累计余额近年来处于持续攀升状态,其中,去年底为11.95万亿元,今年一季度为13.03万亿元,二季度为13.92万亿元,三季度为14.78万亿元,呈现出稳健的增长需求。

图表1:主要金融机构绿色贷款余额

数据来源:通联数据Datayes!

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。