编者按:本文来自微信公众号道总有理(daotmt),作者:道总,创业邦经授权发布。

“Zara旗下的三个牌子闭店打折了,快去薅羊毛”,近日,小红书上不少博主和用户正在奔走相告。

早在前几日,ZARA的三个姊妹品牌Bershka、Pull&Bear和Stradivarius的电商旗舰店一同发布了闭店促销公告,称7月31日正式结束运营。其实去年年初,这三个品牌就已宣布关闭所有线下门店。也就是说,Bershka、Pull&Bear和Stradivarius即将正式退出我国市场。

一位小红书上的用户表示,“这几个牌子衣服价格还可以,质量做的也还行,虽然款式比较普通,但耐穿,现在连网上都没得卖了,可惜了”。不少消费者也开始担心,国外品牌越来越多选择退出国内市场,以后能挑的更少了,而且国产新兴的品牌价格并不便宜。

国际快时尚巨头纷纷退出,打败他们的是崛起的国产品牌吗?

巨头的“弃子”

Bershka、Pull&Bear和Stradivarius,这三个品牌退出国内市场,早有端倪。

2009年前后,作为ZARA的姊妹品牌,Bershka、Pull&Bear和Stradivarius陆续进入我国市场,像连体婴一样开在一起,且往往驻扎在Zara的隔壁。高峰时期,它们在全国各大城市开出的门店,达到200家,但从2016年开始,不断有门店关闭,2019年,Stradivarius的门店数量降到了2016年的一半。

与ZARA不同,Bershka、Pull&Bear和Stradivarius在快时尚中属于较低的档位,这也决定了品质问题颇多,在国内消费升级的大趋势下,它们的产品不再像以往那样受欢迎。

但这似乎不是ZARA母公司Inditex集团选择退让的主要原因,而是这三大品牌本身就越来越与Inditex的战略调整不相符,即使在欧美市场上,这三个品牌的同质化也越发明显,渐渐拖累了Inditex的业绩。

根据2020年二季报(2020.4.30-2020.7.31)显示,Zara、Zara Home营收为55.3亿欧元,占总收入的68.9%;Pull&Bear营收为5.8亿欧元,占比为7.2%;Massimo Dutti营收为4.9亿欧元,占比为6.1%;Bershka营收为6.9亿欧元,占比为8.6%;Stradivarius营收为5.0亿欧元,占比为6.2%。

再看Inditex 发布的2021财年业绩报告显示,在截至今年1月31日的12个月内,Zara和Zara Home的销售额同比增长39%至195.86亿欧元,占比增长到70.7%,Pull&Bear等其他品牌的占比进一步缩小。

另外,一个值得注意的问题是,即使快时尚在国内市场纷纷没落,失去这一市场的Inditex集团反而在今年第一季度业绩达到了10年来的最高水平。

近两年来,Inditex集团一个明显的趋势就是高端化,尤其是二代继承人逐步接管公司后,Zara加快了在高端服装方面的布局。年度业绩报告发布前夕,Zara新发布了由Zara Studio设计团队和造型师Karltempler共同设计的SS22 Zara Studio系列,这一系列属于涵盖女装、男装和童装的高端服装。

而且根据咨询公司Lectra的分析报告,去年第四季度Zara产品的平均价格上涨了23%,高端系列Zaraorigins在产品中的比例上升了17%至4.8%。

当Zara朝着高端化方向升级,卡位平价服装的Bershka、Pull&Bear等其他品牌,战略地位可能也会提升,但严重的同质化势必会影响Inditex集团的整体战略调整。放弃不受欢迎的中国及亚洲市场,或许只是这一西班牙快时尚巨头改变平价系列品牌布局的第一步。

线上逆转,线下“摆烂”

在刚刚过去不久的6·18活动中,国内市场服装品牌的排名出现了明显的变化。根据《“2022天猫淘宝618预售”服装品牌排行榜》显示,本土快时尚品牌Urban Revivo超越UNIQLO(优衣库)成为女装赛道的最大赢家,长期位居首位的UNIQLO被挤下神坛,另一国内女装品牌MO&Co.上升至第三名,而ZARA直接跌到了十二名。

另外,天猫还公布了运动户外品牌榜单,安踏旗下的斐乐挤进前三,仅次于耐克和阿迪达斯,成为国产品牌最大的黑马。

国际品牌及快时尚品牌在国内市场上逐渐失去市场,李宁、太平鸟、回力、UR等国产品牌正被年轻一代所认可。尤其是UR,以快时尚模式打败了快时尚巨头,这意味着优衣库、ZARA等靠快时尚模式崛起的品牌在国内彻底丧失了核心优势。而究其原因,线上渠道和线上消费习惯可以说是国货品牌逆袭的关键。

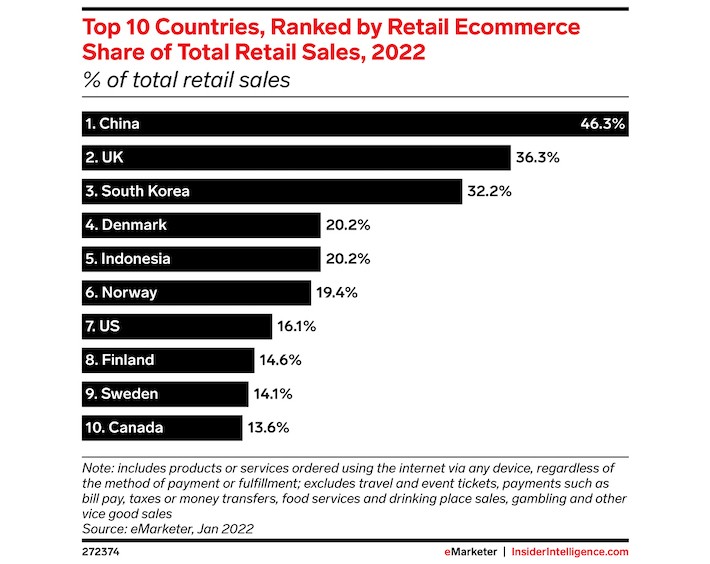

eMarketer于年初发布的全球各国电商渗透率数据显示,中国电商市场规模达3万亿美元,消费市场46.3%的零售额在线上发生,美国电商渗透率仅为16.1%,挪威19.4%,芬兰14.6%,瑞典14.1%。很显然,欧美市场的电商渗透率普遍较低,因此,这也决定了扎根于欧美市场的快时尚巨头,在线上零售布局和数字化营销上严重滞后,后知后觉。

而我国国产服装品牌不仅早早在以天猫、京东为首的传统电商零售渠道发力,而且极为重视以抖音、小红书为代表的新兴种草和零售渠道,由此俘获了年轻消费者。

不过,国产品牌在线上把国际快时尚品牌逼得节节败退,却似乎没有顺利地占领巨头线下离场后的市场空白,线下门店的情景和线上渠道的活跃呈现巨大的反差。这也是为什么国产服装品牌一半火焰、一半海水的原因。

以太平鸟为例,近几年来,太平鸟在B站、抖音、小红书等平台上创建内容并精准营销,截至目前,线上渠道的收入占比已经高达31.8%。而线下则是另一番情景,2021年,太平鸟新开1315家门店,关闭717家门店;2020年,新开1049家,关闭929家;2019年,新开914家,关闭1012家。

线上渠道固然成为新的增长动力,可服装品牌普遍偏重线下经营,过半营收仍来自线下,而线下经营的不景气在今年并没什么改变。

赢商大数据以全国4127个商场为统计样本,调查显示,2022年1-4月场日均总客流量仅12861人次,同比去年下跌19%。其中,深圳、天津、西安的同比客流降幅超20%,广州、北京、南京、杭州、成都、武汉等城市的购物中心客流量均同比下降超10%。

一位消费者表示,“过去每逢周末商场里都人挤人,有品牌的衣服卖得贵但一大堆人买,现在偶尔去逛逛,发现商场相当冷清,无论是洋牌子还是假洋牌子,客流很少,国产的反而还多一些”。另外还有一个普遍现象,消费者发觉线下店的衣服似乎越来越贵了,“随便一件都要三四百,不知名的牌子更能卖到上千”。

线上和线下的不同状态,困扰的不止是消费者,也是国产服装品牌们。

国产品牌,难捡“便宜”

除了Bershka、Pull&Bear和Stradivarius这三个姊妹品牌,快时尚巨头在国内市场的地位都大不如前。3月31日,H&M旗下的MONKI天猫官方旗舰店闭店,6月24日,H&M关闭了营业15年的位于上海淮海中路的内地首店;2022财年中报披露,优衣库在我国市场的销售收益下降,在大中华区暂时关闭133家门店。

而且受新疆棉事件的影响,国内很多消费者都对H&M、阿迪达斯、耐克等品牌抱有敌意。

此消彼长,可以说,国际品牌的退出或危机恰恰是国产品牌趁机占领市场的机遇,我们看到,UR、太平鸟、安踏等品牌也确实在加紧营销和扩张的步伐。

单从个体来看,国产品牌收获颇丰。比如UR,2020年受疫情影响,Zara、H&M等品牌不得不收缩战线、关停门店,而UR前三季度新增门店22家,这一年UR全年营业额超50亿元。截至目前,UR拥有近300家门店,并在6·18的排名上成功超过了优衣库。

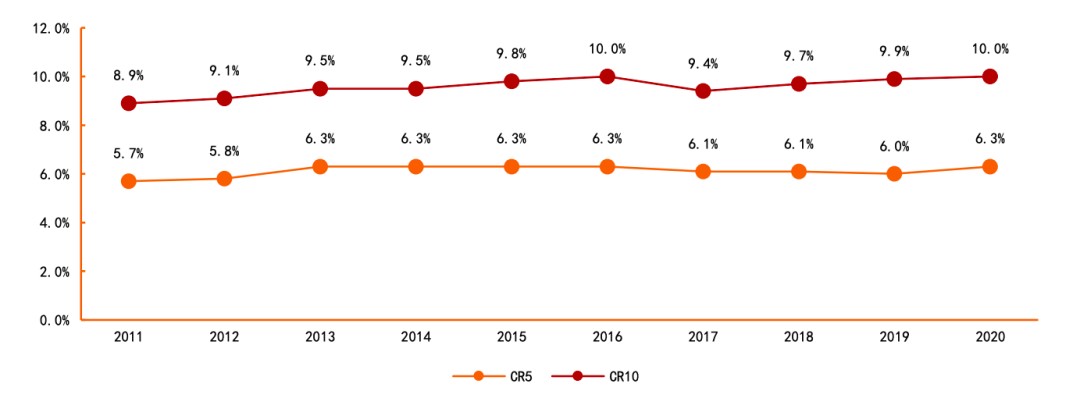

但一个问题是,我国本土头部品牌销量持续攀升,行业整体集中度却未见明显提升。根据Euromonitor数据,2011年至2020年,中国女装行业集中度常年保持在低位,并且上升幅度极小。行业CR10从2011年的8.9%上升至2020年的10%,CR5从2011年的5.7%小幅上升至2020年的6.3%。

这是为什么?很大一部分原因在于越来越分散的服装市场趋势,使得快时尚巨头退出后空出的市场份额,没有被新崛起的国产头部品牌占领,而是分散到大大小小的其他品牌上。

比如女装网红店,早在2017年双11,全网女装热销排行前十中首次出现了网红店,吾欢喜的衣橱和ANNA IT IS AMAZING,当时后者超越了淘品牌韩都衣舍。后来除了张大奕等头部网红带起的网红店,酒午、AVIVA地球店、DoggyQin、Uniken、很有名的店等多家网红服装店铺也纷纷涌现,粉丝高达百万以上。

与此同时,一些服装零售商或是上游制造商借助抖音直播,打造爆款,也为年轻消费者提供了更多选择。

至于线下,国产品牌实际上和国际快时尚巨头面临的境遇是相似的,整体线下服装市场的不景气,早已传递到每个品牌及门店,只是影响程度的区别罢了,而这也是为什么国产品牌开始积极布局海外市场的原因。

比如UR,UR海外门店主要分布在新加坡和泰国,未来将集中在以东南亚国家为主的海外市场,可能向更多欧洲国家以及美国市场进军。

当然,最为成功还是来自南京的跨境时尚电商网站SHEIN。Earnest Research 6月份的一份报告显示,过去两年间,这家只在网上销售的零售商市场份额大幅增长,超过了H&M、Zara和Forever 21,成为了美国销售额最大的快时尚零售商。预计,今年SHEIN或将成为全球第四大服装公司。

由国人创立,却不在我国市场销售,SHEIN凭借产品丰富、单价低、更新快,征服了全球市场。这既是构建在我国高度成熟的服装供应链基础之上,也是抓住了全球服装市场复苏的机遇。

进入2022年以来,全球各大主要零售市场表现平稳。2月,加拿大服装、鞋类和皮制用品销售达30.8亿加元(约24亿美元),同比增长40.6%;3月,美国服装服饰(含鞋类)零售额达269.4亿美元,同比增长7.3%;欧洲各国零售较去年同期都有大幅增长,基本恢复到疫情前水平。

美国人尤其偏爱SHEIN,其受欢迎程度甚至超过了亚马逊,这也给国产品牌出海提供了一个典型的案例。

而国产服装品牌要想成为巨头,出海也是未来的必经之路。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。