编者按:本文来自微信公众号 市值观察(ID:shizhiguancha),作者:蓝色多瑙河,编辑:小市妹,创业邦经授权转载,头图来源图虫创意

自6月以来,有近600家机构调研汇川技术,这已是公司第N次成为月度最受机构青睐的公司。

汇川技术这家公司到底是做什么的,为什么如此受机构青睐?

本文将从汇川技术的成长轨迹、当前业务布局以及未来发展动能三个方面入手,来剖析这家公司未来的想象边界。

01

不断走出舒适区

2003年,在非典肆虐期间,一家从事变频器生产销售的创业公司悄然成立于中国深圳。

这家公司的来头并不小,创始团队30余人中多数核心高管来自华为与艾默生,掌握着变频相关的前沿技术。

以今天的眼光看是标准的技术创业。

可在当时那个工业自动化装备被外资垄断的年代,一家拥有单项技术的小公司避免不了要在夹缝中求生存。

面对严峻的生存考验,汇川技术董事长朱兴明断然提出“让矢量变频平民化、大众化”的口号,摒弃技术成熟的VF控制变频器,以更高阶的矢量变频器杀入行业。

这一策略收到奇效。

短短三年间,汇川技术就在变频行业中站稳了脚跟。2006-2008年,公司按销售额计算的市场份额分别1.1%、1.6%和1.8%,在本土品牌中排名第二。

本可以小富即安了。

但此时,朱兴明又向下一座山峰——伺服领域发起了冲击。

2008年,看到单一变频器业务的局限后,朱兴明亲自撰文《中国自动化未来发展之路》,旗帜鲜明的提出:“只有综合自动化产品才能长远发展,以及伺服才是未来自动化核心产品”两大观点。

汇川技术随后将伺服列为核心转型业务。当时伺服领域面临的形势更严峻,国内份额最高的埃斯顿市占率仅有1.6%,如何在这一领域突围成了汇川技术成长史中的另一场硬仗。

汇川技术的突破点是“寻找外脑”。

当时,在面对自研产品上市反馈差的局面时,汇川技术灵活的聘用欧洲顶级专家来完善伺服产品的技术与功能,完善后的伺服产品,技术性能对标国际一流产品。

2013年前后,汇川技术伺服产品开始放量,市占率也不断提升,2018 年在国内市场市占率10%,居内资第一。

在变频与伺服两大业务的共驱下,2013年,汇川技术总营收达到17.3亿元,较2007年翻了10倍多。而且,当时,两大领域的市占率均高居内资第一。

本可以坐享其成了。

但,汇川技术接着撸起袖子干了。2014年、2015年、2017年、2019年汇川技术相继杀入机器人、电动汽车与轨道交通、智能制造、电梯大配套等市场规模更大的领域。

不断开拓新领域,外界或许认为汇川技术“胃口大、不专注”,但事实并非如此。

在我们看来:正是业务领域的不断延伸才让汇川技术实现了跨越式成长,也为公司的投资人创造了巨额回报。

数据为证,2021年,汇川技术总收入为179.43亿元,较2013年业务大规模延伸前翻了10倍多,而这百亿增量近半数来自新业务。

同样受益的还有公司的股东,自业务裂变的2013年至今,汇川技术股价翻了近10倍。

而这一切,源于汇川技术核心团队不断走出舒适区的开拓精神,以及基于客户需要什么就做什么的务实态度。

02

“另类”波士顿矩阵

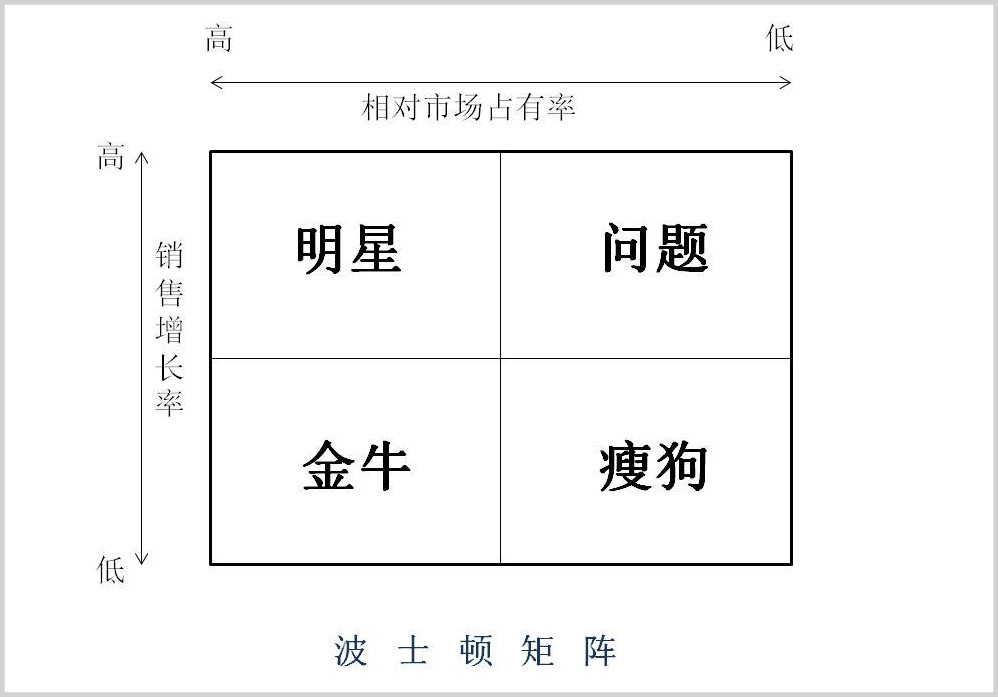

1970年,波士顿咨询公司创始人布鲁斯·亨德森创立了有名的“波士顿矩阵”模型,用于分析大公司各业务的发展前景,沿用至今。

该模型利用代表市场引力与企业实力两大指标,将企业的各大业务分为四个类别:金牛、明星、问题、瘦狗。

有意思的是,如果将汇川技术的五大业务(通用自动化、电梯、新能源汽车、工业机器人、轨道交通)放进这个模型会发现:公司五大业务全部集中在左侧,几乎没有问题类与瘦狗类业务。

按照收入构成,2021年汇川技术“通用自动化、电梯、新能源汽车、工业机器人、轨道交通”的收入比例分别为50.06%、27.68%、16.68%、2.02%、3.13%。

我们按上述排序依次对各项业务归类。

其一,收入占公司半壁江山的通用自动化业务。该部分主要由“通用变频器、通用伺服、PLC&HMI、电液伺服+伊士通”4个小领域构成。

按照销售增速,这4个小领域过去的5年的平均收入增速分别为36.4%、73.7%、56.8%、14.9%。可以看出除“电液伺服+伊士通”外,其余业务年均处于超过30%的高增长中。

按照市占率,截至2021年,公司通用伺服系统市场份额突破16%,在中国市场首次超越外资品牌,获得市场份额第一名;变频器市场份额第三名,前面是ABB、西门子;PLC产品的份额相对弱一些。

考虑到PLC收入占比较小,通用自动化业务可基本归类于“明星”业务。

其二,电梯业务,该部分包含电梯一体机及贝思特两块,过去5年的平均销售增速为42.4%,若抛去2019年并表贝斯特影响,增速应该在20%左右,属于稳定增长型业务。

从市占率的角度看,目前汇川技术接近50亿元收入的电梯业务已经是全球第一梯队的供应商。

不过考虑到,房地产市场进入存量时代,电梯业务未来的增量主要靠存量房及国际化,电梯业务进入到贡献现金流的“金牛”业务。

其三,新能源汽车业务,该业务过去五年的平均增速为43.64%,增速主要受2018年及2019年政策退补影响,但2020年新能源乘用车市场爆发后,平均增速超过三位数。

市占率方面,截至2021年,汇川技术累计销售电机控制器超过100万台,销售电驱总成超过10万台,是除特斯拉与比亚迪之外电控市占率最高的第三方供应商。

考虑到新能源汽车巨大的增量空间,新能源业务放在“明星”业务再合适不过。

最后,工业机器人与轨交业务,这两个业务过去五年的平均增速分别为88.9%、33.7%。

市占率方面,截至2021年,公司城轨牵引市场占有率位列行业第二;SCARA机器人在中国市场的份额为14%,排第三名,为内资品牌第一名,工业机器人业务在2021年首次实现盈利。

这两个业务同样具有高销售增速与高市占率属性,归类于“明星”业务。

就这样,由四大明星业务与一大金牛业构建了汇川技术魔幻的波士顿矩阵。

03

百花齐放的前夕

成立19年,汇川技术已经跃升为国内工业自动化领域的龙头,但在朱兴明看来,公司尚不足以对国际巨头形成威胁,距离代表中国智能制造的名片还有一段距离。

好在,汇川技术已对即将奔赴的诗与远方构建了清晰的灯塔。

这些灯塔涉及:新能源汽车、控制器与软件占比、及国际化。

2018年初,朱总提出:到2023年,公司新能源汽车产品销售额要占到公司整体产品销售额的1/2;工控自动化中控制加软件的销售额要占到工业自动化产品销售额的1/3;海外客户的销售订单额要占到公司整体的1/4。

在后续的发展中,这些战略有略微调整,比如最近公司要求未来三分之一的收入要来自海外等。

但整体来看,汇川技术在向上述三个灯塔稳步推进。

分模块看:

新能源汽车业务方面,去年公司在该领域实现约30亿元的收入,占比不到17%,但过去两年的平均增速超过120%,而且还处在加速阶段(预计今年盈利)。

尽管该领域的前两名为两家整车企业,也不排除后续会有整车企业转为自研,但该领域的市场空间足够大,根据预测,该市场2025全球市场规模将突破千亿元,10%的份额就是百亿规模。

目前,汇川技术服务的客户不仅包括小鹏、理想等新势力,广汽、长城、奇瑞等传统车企的订单比例也在扩大,而且海外也有定点,预计22年底、23年开始有海外订单的贡献。当前,公司也在积极拓展海外TIER-1车企项目。

鉴于汇川技术过去多年对该领域的大力投入,已在成本、质量、安全方面建立了全球一流标准,伴随新能源汽车渗透率的提升与客户合作车型的放量,该业务未来三年内营收有望破百亿(年复合增速150%)。

控制加软件方面,去年公司实现营收7.65亿元,占自动化事业部比例仅为8.5%,该领域技术难度较大,过去都是外资垄断,不过汇川技术过去数年持续加大研发投入,该业务过去两年的平均增速高达90%。

未来,在公司工业自动化整体方案,尤其是数字化的大范围应用带动下,该领域将大概率维持高增速。

国际化方面,据统计,中国市场仅占全球工业自动化市场规模的1/4,要打开更高的天花板,汇川技术必须要去更广阔的的国际市场。

汇川技术已将今年定义为公司国际化元年,2021年公司来自海外市场的收入占比仅为5%,主要来自东南亚、南亚等地。

鉴于公司在国内自动化行业积累的丰富服务经验以及与跨国公司的长期合作关系,这将会是汇川技术进一步打开国际市场的敲门砖。

除了上述三个清晰的指标,在“双碳节能与智能制造”大趋势下,能源管理与智能化将再次为汇川技术贡献成长动能,公司已将两项业务规划为未来2-3年的重点投入领域。

整体来看,汇川技术正处在百花齐放的前夕。

而公司过去两年,在面对疫情与缺芯及原材料涨价的多重考验时,通过“保交付、扩产能、重投入”等手段顺利度过难关,这再次验证了公司强大的α能力。

当2018年,汇川技术市值突破300亿元,市场认为公司50倍的估值太贵,汇川技术通过三年的高速成长,市值翻了四倍多。

站在当下节点,汇川技术的PE仍然超过45倍,在多个历史性机遇的加持下,未来3年,公司市值又会翻几倍?