编者按:本文来自微信公众号 20社(ID:quancaijing_20she),作者:贾阳,创业邦经授权转载

只消看一眼统计局公布的社会消费品零售数据,就知道上半年整个零售业的惨淡。1-6 月,社会消费品零售总额 210432 亿元,同比下降 0.7%。3-5 月,更是砸出了一个坑。

在 2020 年初疫情蔓延向全球时,经济学家蒂姆·哈福德(Tim Harford)在FT专栏中写到,“一天的封锁只不过是一个公共假期,两周的封锁威胁到已经处于不稳定状态的人,三个月的封锁会造成持续数年的广泛破坏。”

随着零售业的上市公司相继披露出上半年的业绩预告,我们看到:

一些原本的明星商业模式,在这几个月间被迅速挤出泡沫,拉下神坛,比如泡泡玛特;

一些正从上一年扩张策略失误中自救的公司,偏偏又阴差阳错掷错了筹码,比如海底捞;

而一些原本就以网点为增长驱动的公司,如今则寻求风险共担,进一步吹响加盟的号角……

零售企业们面临一种综合性的困境,而这些看似一致的困境“输入”各个企业的程序后,导出的是不同的解决方案。企业们在自救,但与此同时,另一个声音也时刻在耳边回响,对非常态的应对会有多大后遗症,非常态下的逻辑会不会变成常态?

高端化暂停,喘息

倚重一线城市的业态普遍受到了冲击。

把目光先投向中国奢侈品销售最头部的风向标,上海恒隆广场。受今年 4 月至 5 月的疫情影响,上海恒隆广场上半年的租赁收入跌 17% 至 7.24 亿元,租户销售额跌 38%,出租率从去年底的 100% 下滑至 98%。

这是一个缩影。最不怕经济危机的奢侈品消费,也被物理阻隔压制。更面向普罗大众的业态不仅受到疫情管控影响,还要面对消费者支出意愿的紧缩。

以运动鞋服为例。在安踏的业绩预报中,旗下的时尚运动品牌 FILA 在 Q2 的流水同比高单位数下滑,而主品牌安踏 Q2 流水下滑幅度更小,同比中单位数负增长。

因为安踏品牌以三四线城市为主,而高客单的FILA品牌门店主要分布于一二线城市,因此 4-5 月受疫情冲击较大,最高峰时期线下闭店比例达到 20% 以上,线下客流、消费意愿明显下滑。FILA 的库销比也因此增长到 7 以上(销售周期超过 7 个月),同比、环比均略有升高。

这次疫情将安踏集团过去几个季度已经显露的问题进一步放大,那就是,原本的盈利引擎 FILA 开始增长乏力,高溢价的运动时尚路径开始看到天花板。安踏集团此前提出的一个解决方略就是大力扶持安踏主品牌,将 FILA 的打法(DTC、开大店)贯彻过来。而这场疫情显然让这个问题更加迫在眉睫。

据最近一次机构调研,安踏管理层对 FILA 的品牌定位和打法进行了一次大调整——原本定位于时尚品类,未来会倾向专业类产品,大店开设放缓,考虑到 SKU 效力可能会削减时尚品类 SKU。

这个夏天围绕雪糕的争议,也从某种侧面暗示了消费者对消费品价格敏感度提升。

20 社此前在《钟薛高,最好的老师是喜茶》中提到,奈雪和喜茶这两个“出身高贵”的新茶饮品牌,乘着消费升级的东风,一起把奶茶的价格带推升到了 30+。而这两家品牌对消费市场的敏感度也明智地先于“雪糕刺客”的大众舆论,主动降价。

这几个“高端”新茶饮品牌的基本盘也是一二线城市。今年 1 月起,不少人发现喜茶开始降价,30 元以上的奶茶降价到 30 元以下。而后喜茶和奈雪相继正式宣布全面调价,喜茶 60% 以上的产品售价下调到了 15-25 元价格带,纯茶的价格甚至低至 9 元。

这一波调价从事后的数据来看也是相当正确。

参照星巴克,其第二季度(截至 7 月 3 日 13 周)在中国市场的营收为 5.4 亿美元,同比下滑 40%。

奈雪则在“第二季度运营情况”公告中表示,疫情持续影响上海、北京等一线城市,上海门店疫情最严重时几乎全部暂停营业,截至 6 月中旬全部恢复营业,上海同店收入恢复至本轮疫情发生前的七成。

而值得关注的是这一点,“本集团履行每个月推出 20 元以下价格带产品的承诺。随著低价格带产品占比的提升,上半年平均客单价有一定的下滑,但订单量得到逐步恢复。”

降价一定程度上对冲了疫情,以及奈雪公告中提及的“消费者支出意愿更为谨慎”的趋势。

明星商业模式泡沫破裂

如果说在过去一年新消费退潮中,有哪个品牌依旧能打,泡泡玛特此前可以特别自信地上前一步。

早期没有得到机构资金的追捧,一定程度上倒逼泡泡玛特摸索出一条相对健康的成长路径,它有着很强的自我造血能力。2017 年以来,泡泡玛特的营业利润便逐年暴涨,408 万,1.52 亿,6.89 亿,8.03 亿,13.15 亿……

创始人王宁一直在强调,泡泡玛特贩卖的是一种情感消费,泡泡玛特模式的核心是 IP ——又一个迪士尼效仿者。

它似乎提供了年轻人时髦精神消费的量贩化解决方案——只要渠道够多,把店面和自动贩售机开到所有年轻人面前;辅之以盲盒的销售模式刺激复购、社交、二次流通,俨然就是一个滚雪球的 IP 生意。

但上半年的这场疫情直接捅破了这个完美的逻辑。

7 月 15 日泡泡玛特发布的业绩预警,上半年预期收入增速下滑至 30%,净利润同比负增长接近 35%,为首次负增长。泡泡玛特将利润下滑归于疫情影响和前期业务扩张导致的费用增长两方面因素影响。

但这没能服众,人们开始质疑泡泡玛特的模式,是否具有抗周期性。头部的 IP 持久的稳定性和成长能力,是 IP 经济的核心。但泡泡玛特最头部的 Molly 营收却从 2019 年的 4.56 亿元降至 2020 年的 3.57 亿元,去年在高端线 MEGA 的拉动下,Molly 的营收才重新回升。

这在某种程度上暗示了用户增长的边界,拉增长的驱动转向了提高单价和提高复购。而在消费预期不景气,以及珍藏版盲盒二手流通价下滑的背景下,泡泡玛特用户的“情感消费”意愿能有多强劲,要打上一个大大的问号。

业绩预告成为一个恐慌加速器。泡泡玛特股价过去一月几乎每一天都在阴跌,整个 7 月跌去 45%,是上市一年来最大的月跌幅之一。

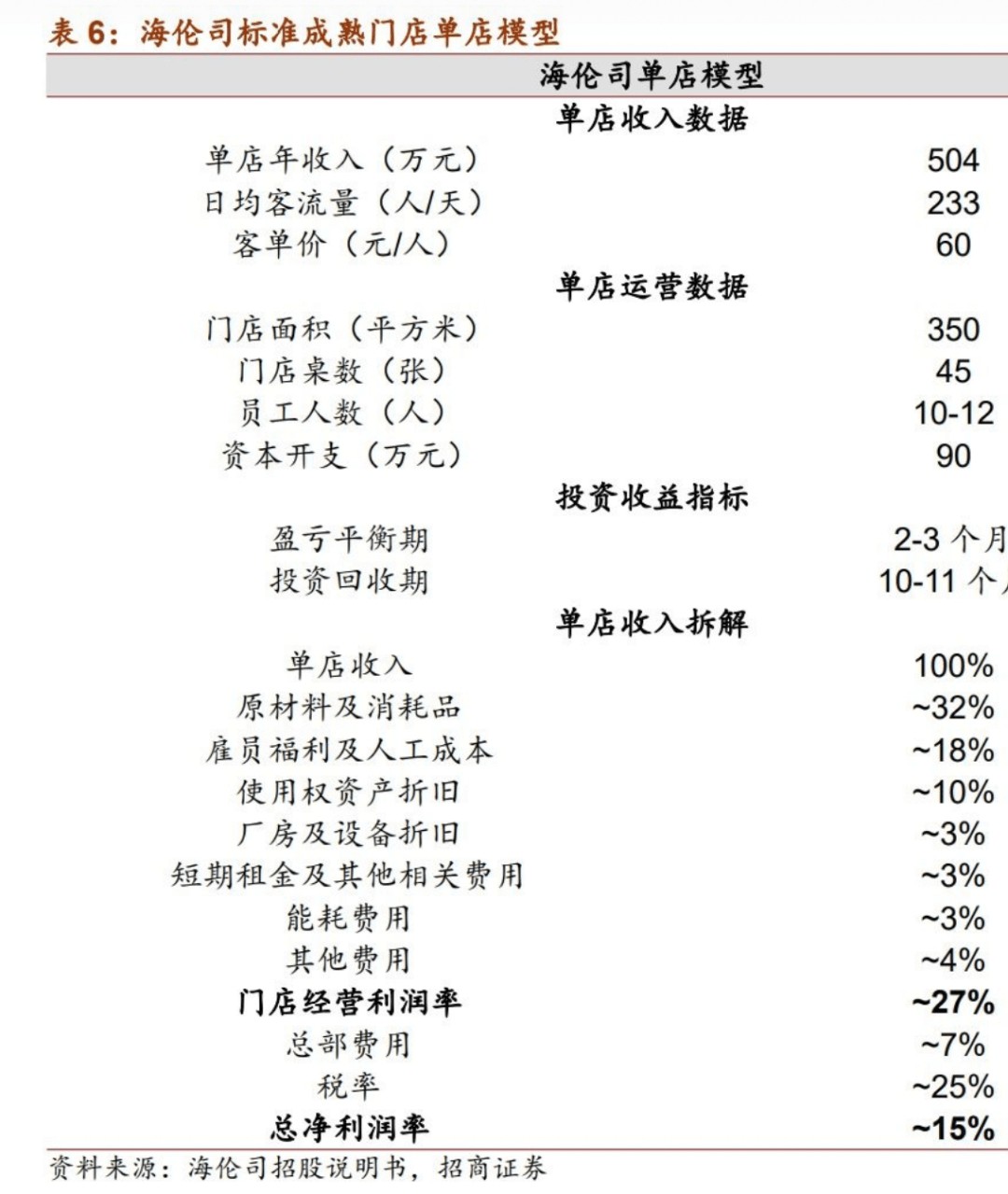

另一家主打年轻人线下消费社交空间的“小酒馆”海伦司也遇到麻烦,与海底捞类似的麻烦。

海伦司曾经凭借平价酒吸引了从一线到三四线的年轻消费者,因为掌握了上游供应链的定价权,理论上营收将随着店面增加而增长,借助规模效应实现盈利。而价格低廉和选址灵活的特点,能够让海伦司杀入各个消费层级的城市。

海伦司一度喊出目标,2023 年开至 2200 家酒馆门店。这跟海底捞此前的“飞行”轨迹何曾相似,包括员工晋升店长裂变的机制、券商们的高调研判。中金公司去年预计,海伦司在低线城市的潜在开店空间约为 5524 家。

海底捞触碰到了火锅行业的店面的极限,去年下半年就认栽关店自救。海伦司的豪情壮志也撞上了疫情反复的南墙。

海伦司 8 月 1 日发布业绩预告,预期上半年营收约为8.7亿元~ 8.9亿元,同比增长约 0.2% ~ 2.5%;预期亏损约为 2.9亿元~ 3.1 亿元,亏损同比扩大超 12 倍,其中就包括对 100 家酒馆门店关停和预计关停产生的一次性损失约为 0.9 亿元~ 1.1 亿元。

原本的快速拓店战略被迫改弦更张。

一边是今年的开店步伐变得克制(招股书原定 2022 年净增 630 家门店,但 7 月机构调研时称开店计划是 300 家),一边是进一步挖掘客单价的空间(5 月开始测试“酒馆+大排档”模式,酒水供应链借鉴到烧烤,客单价 30-70 元),海伦司的逻辑发生了一些变化。

加上烧烤后,海伦司的消费场景更贴近餐饮,而不是原本翻台率非常低的饮酒+社交。从公开数据来看,在 2018~2020 年间海伦司日均翻台率只有 1.8、2.5、2.32。而“酒馆+大排档”模式测试下来,单店平时日均销售额 2 万以上,周末 3 万多,比“小酒馆”标准成熟门店的营收水平(日均 1.38 万)能提高不少。

海伦司已经决定把这个模式推广开来。据海伦司在不久前机构调研时表示,6 月中旬第一批武汉 20 家门店加入烧烤,第二批 180 家门店将加入烧烤。

海伦司变慢了,也变“重”了。

大搞加盟!

做 DTC,搞直营,当然是近年来零售品牌的一个新趋势。对于一个注重品牌建设的公司来说,直营的好处多多,形象更好、服务更统一、离用户需求更近、库存管理更通盘灵活等等。上文提到的 FILA 和海伦司,就是直营的信徒。

但直营也有成本高企、尾大不掉的问题。

海伦司关店 100 家,要付出 1 亿左右的一次性关店成本。

再看安踏,在FILA品牌上充分尝到了 DTC 的甜蜜后,安踏主品牌也要进行 DTC 改造,据 6 月的一次机构调研,预计到今年底 75% 的店铺为 DTC。缩减经销商比例,减少中间环节,可以扩大利润空间。但是 DTC 并不意味着省钱。

从目前的效率来看,DTC 的推进提高了营收和毛利润,但 DTC 导致店铺租赁费用和员工成本增加,加上整体广告开支成本增加,集团 2021 年利润率为 22.3%,反而较 2020 年有所下降。李宁的利润率 22.8%,近年来首次超过安踏。

服饰品牌美特斯邦威就与安踏逆向而行。美邦服饰月初在互动平台表示,通过上半年调整,已优化关闭了所有业绩亏损的直营店;而下半年将持续发力,通过加盟模式在全国范围内拓展“甜酷店”。近半年来,已签约、开业 25 家加盟客户店铺,另有 100 多家加盟店铺待签约开业。

这与美邦过去几年的业绩压力不无关系。2018 年营收触顶后,过去三年美邦服饰营收下降超过 60%。

从某种程度上来说,DTC 是一种锚定市场确定性的策略。繁荣和风险,一肩挑。尤其在外部因素影响流水时,DTC 的费用比较刚性。

有太多行业和品牌的逻辑,以加盟取胜。20 社翻阅一些消费品公司财报发现,在当下的宏观经济大环境下,有些公司更进一步坚定了加盟的信念,抢占市场和风险共担。

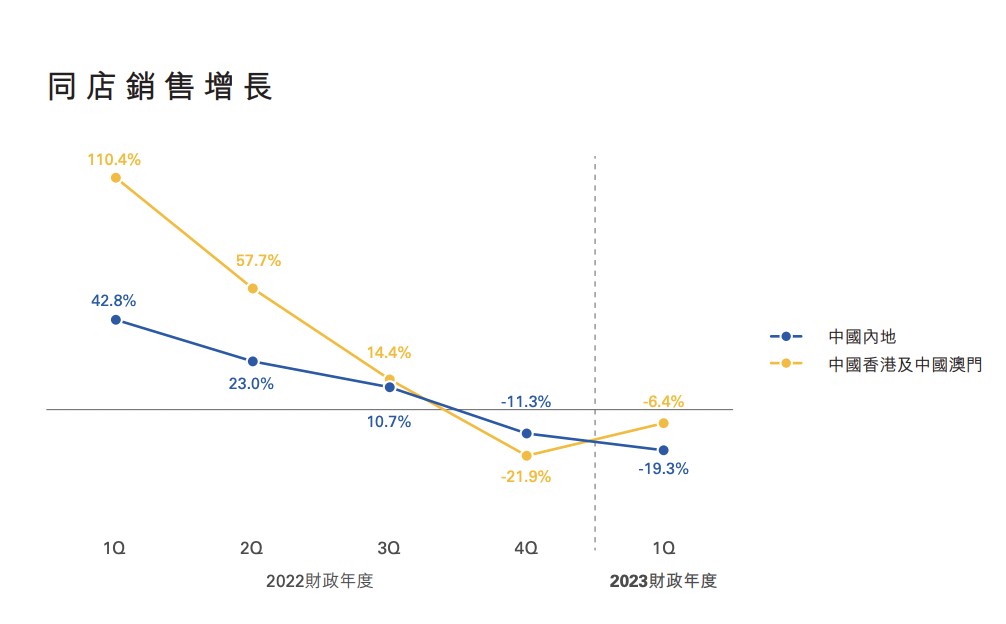

以黄金珠宝行业的老大哥周大福为例。周大福在上月公布了 2022 年 4-6 月未经审核的主要经营数据,整体零售值同比 -3.7%,其中中国除港澳台市场零售值同比 -2.8%,中国港澳及其他市场零售值同比 -11%。分城市看,疫情对一二线城市冲击较大,同比下降 20%;三四线城市同店表现更好,同比下降 9-12%。

图片来自周大福公告

中国珠宝行业向来对加盟模式青睐有加,像老凤祥、豫园股份、周六福的加盟店占比都达到了 90% 以上。周大福 74% 的加盟率在一种同行中反而显得像个异类。

这种情况跟行业格局有很大关系,整个行业的增速跟中国 GDP 增速相当,在高端奢侈钻石领域,品牌力强的欧美品牌几乎垄断;而中国传统习惯影响下,黄金饰品占珠宝消费主导地位,IBIS World 数据显示,黄金饰品销售占比达到 60%,这才是中资港资珠宝公司的战场。而黄金相对标准,这意味着谁能更多、更方便地出现在消费者面前,谁就占领了市场。

于是,周大福也开始加足马力,“我们认为三线及以下的城市和乡镇拥有庞大的开店潜力”,“我们未来仍会主要透过省代及加盟商扩充业务版图,拓展低线城市”。周大福 2022 财年(截至 2022 年 3 月 31 日)净开设 1300 余个零售点,其中过半数的零售点位于三四线及其他城市。

零食公司绝味鸭脖的加盟计划,与周大福所见略同。

绝味食品上月发布的半年度业绩预告,预计 22H1实现收入32-34亿元(同比增长 1.8%-8.1%)、归母净利润 0.9-1.1 亿元(同比下滑 82.1%-78.1%),扣非归母净利润 1.5-1.7 亿元(同比下滑 68.7%-64.6%)。

拆解下来,4-5 月华东疫情影响下,单店营收有一定压力,但由于开店竞赛(加盟商开店)、星火燎原(员工开店)、海纳百川(收购翻牌)顺利进行,门店数量增长与同店下滑基本抵消。

开店计划被当成了公司增长的重要战略。据东方证券,绝味食品“星火燎原”已公布两批入围名单,合计约 450 余名员工有望在今年贡献约 500 家开店,且员工返乡开设的门店因位于下线城市,租金与人工费用收缩而营收相对稳定,预计单店盈利更优。

去往中国的纵深腹地去搞加盟!在上半年的疫情防控背景下,这个选择有了兼具长期和短期的战略合理性。

结语

当然,依旧有不少头部企业具备穿越周期的能力。

即便受到线下消费阻滞的影响,像完全处于卖方市场的茅台,上半年营收 576.17 亿元,同比增长 17.38%;归母的净利润 297.94 亿元,同比增长 20.85%。尽管茅台新任董事长丁雄军的“茅台冰淇淋是科技创新结果”言论被大众质疑,茅台仍是供不应求,i茅台直销渠道的销售额达到 209.49 亿元,同比增长 120.42%。

依靠大单品策略和电商直播新渠道的珀莱雅业绩预报也非常强劲,上半年预计实现收入 25.2-26.2 亿元,同比增长 32%-37%;归母净利润 2.9-3.0 亿元,同比增长 27%-32%。

但这种不确定性也给很多企业带来一种难以应对的紊乱。

我们都知道,海底捞对疫情判断失误,逆势扩张抄底失利,在 2021 年下半年开始了关店 300 家的收缩。及时断臂原本没错,不过海底捞又一次阴差阳错地成了“冤种”。计划关闭的 300 家店主要位于三四线城市,而上半年疫情封锁受影响最严重的正是一线城市,反倒是低线城市相对宽松。

海底捞至今仍未发布营业数据或业绩预告,但上半年境况能从其关联企业的数据中窥得一二。中金预计颐海国际上半年收入同比增约 5%,净利润同比降 13% 至约 3 亿元;富瑞则预计颐海国际上半年销售预将增长 3.4%,主要受到第三方渠道增长 16% 所推动,但受关联渠道下跌22%所拖累。这一关联渠道,即海底捞。

据央行今年 Q2 组织的城镇储户调查,58.3% 的受访者表示将选择“更多储蓄”,占比达到近年来的高位。这直观地显示了城镇居民延缓消费需求以应对不确定性的趋势。

随着大面积封控的时期过去,6 月以来,社会零售的基本盘已经开始恢复。从复苏的力度来看,据海豚投研,线上实物增速>线下实物 >0> 餐饮增速 > 线上非实物。而对于下半年的消费复苏情况,券商机构们整体表示乐观。

不过对于这些消费企业来说,动辄的短期扰动造成的影响并不是短期的,比如企业们原本的供应链策略以成本优先,现在风险则成为一个重要考量;很多企业的策略模型不再是一切以用户/门店/ GMV 增长为先,降本增效成为各个行业共同的主题。只有平衡好风险和增长,才能在未来的经济增长中分得一杯羹。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。