编者按:本文来自微信公众号“观潮新消费”(ID:TideSight),作者:王吨吨,编辑:杜仲,创业邦经授权发布。

万亿水果市场,生意却不如想象中的好,但高频消费的特点并不影响巨头“抢着”入局。

水果第一股来了。

9月5日,洪九果品先于百果园,正式登陆港股,发行价40港元/股。截止今日收盘,每股40港元,总市值达186.83亿港元。

洪九果品经营水果近20年,拥有“端到端”的供应链。据灼识咨询数据,按2021年的销售收入计,洪九果品是中国最大的榴莲分销商,以及火龙果、山竹及龙眼的前五大分销商之一。

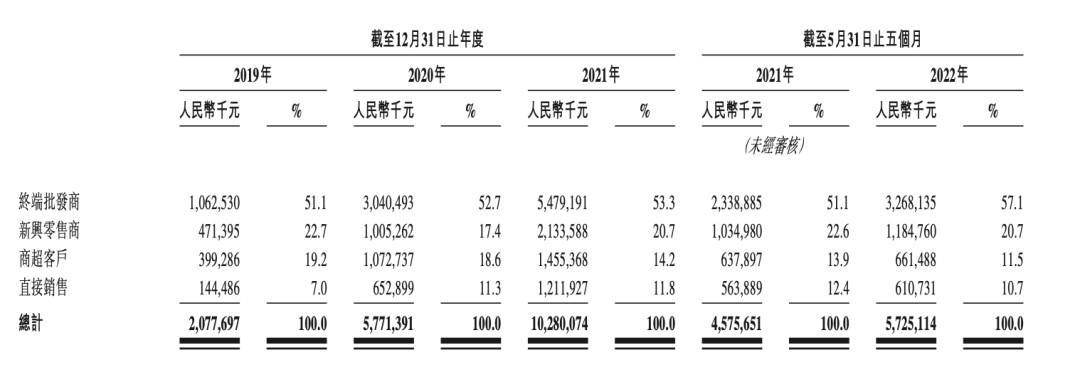

和众多赚C端钱的水果商不同,洪九果品主要赚终端批发商的钱。水果大王、榴莲大王……诸多标签之下,洪九果品在争夺激烈的万亿水果江湖中,讲了不同的故事。

三年营收破百亿

消费者的水果自由或许还未完全实现,但洪九果品给鲜果分销商提供了水果自由。

资料显示,洪九果品专注于主要原产于中国、泰国及越南等地水果的全产业链运营。目前,洪九果品形成了以榴莲、山竹、龙眼、火龙果、车厘子、葡萄为核心共49种品类的水果产品组合,是中国最大的自有品牌鲜果分销商和中国最大的东南亚进口鲜果分销商。

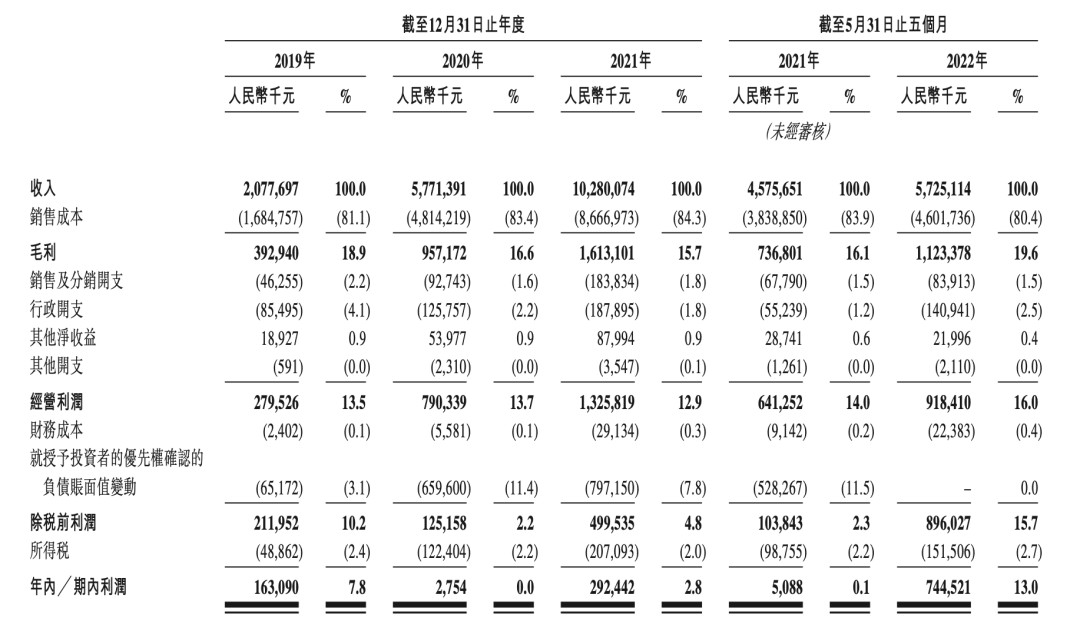

洪九果品的营收逐年增长。2019至2021年,洪九果品的收入分别为20.78亿元、57.71亿元、102.80亿元,净利润分别为1.63亿元、275.4万元、2.92亿元;经调整利润分别为2.28亿元、6.62亿元、10.9亿元,年复合增长率为118.5%。

2022年前5个月,洪九果品的营收从2021年同期的45.76亿元增至57.25亿元;经调整利润从2021年同期的5.33亿元增加39.6%至7.45亿元。

但洪九果品的毛利并不高,近几年还呈下降趋势,直到今年5月开始好转。2019年至2021年以及2022年前5个月,洪九果品的毛利分别为3.93亿、9.57亿元、16.13亿元、11.23亿元。

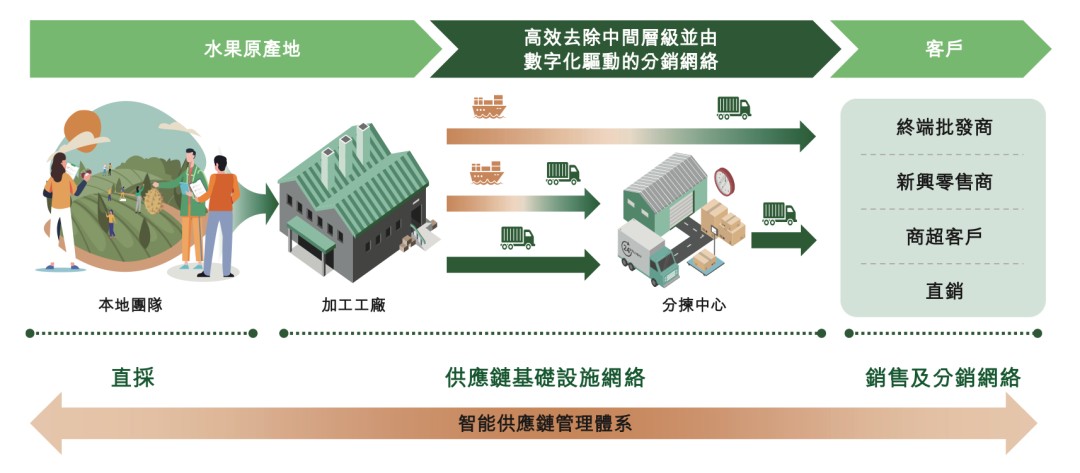

这两年的转折得益于洪九果品“端到端”的供应链模式,确保了洪九设立的严格标准落地执行于供应链上的各环节里。

据悉,公司“端到端”的供应链由以下要素构成:深入水果产地的采购及加工布局;高效去除中间层级并由数字化驱动的分销网络;全国网格化销售体系。

虽然疫情有影响,但以社团团购、社区生鲜连锁店、即时电商及综合电商等为代表的新零售渠道给洪九果品带来了新机会。

数据显示,2019年,洪九果品新兴零售渠道营收为4.71亿元,2021年已增至21.33亿元,年复合增长率达112.81%。其中,仅社区团购渠道的收入,由2020年的3950万元增长1277.5%至2021年的5.44亿元。

虽然营收增长迅速,但洪九果品资金链仍较为紧张。2019至2021年及2022年前5个月,公司经营性现金流净额分别为-4.50亿元、-8.04亿元、-9.82亿元、-8.01亿元。与此相对的是,报告期内,公司银行贷款及其他借款分别为100万元、6700万元、8.75亿元、15.76亿元。

据悉,洪九果品本次香港IPO募集所得资金将主要用于强化水果供应链;水果品牌打造和产品推广;数字化系统升级和全球水果产业互联网平台开发;偿还银行贷款;以及用于补充流动资金需求及其他一般企业用途。

IPO之前,洪九果品已进行过多轮融资,投资方包括阿里巴巴、CMC资本、深创投、招商资本、中信建投资本等知名机构。

洪九果品投资方CMC资本合伙人兼首席投资官陈弦谈及投资洪九果品时,表示主要出于三个层面的考虑:

第一,生鲜下游的规模化、连锁化和线上化趋势明显,且这个趋势本质上加速了原本非标产品标准化,进而倒逼上游进行升级。2019年,下游平台,从业务的增速、资本的聚集力以及发展的势头等方面都到了拐点。

第二,从品类逻辑来看,并不是所有的上游品类都会受益,最大的受益者将出现在一些运营比较复杂、价值比较高且有增长红利的品类,进口水果完全符合这个标准。

第三,从标的公司逻辑来看,无论是业务模式还是团队的执行力,洪九果品都走在行业前列。这意味着,洪九最有希望受益于前述行业红利。

一根扁担起家,榴莲成就水果大王

从重庆朝天门码头苦力到上市公司老板,洪九果品创始人邓洪九白手起家的传奇故事引人侧目。

邓洪九是土生土长的重庆人,1970 年出生于重庆市长寿区天台村,从小家境贫寒,全家靠母亲种红薯维持生计。

为了养活家人,17岁的邓洪九拿起扁担加入山城棒棒军,在朝天门码头搬货谋生。

看着码头上红桔摊贩,邓洪九灵机一动,发现了零散售卖商机。用着同一根扁担,邓洪九加入小贩行列,走街串巷卖起了水果。

邓洪九曾回忆道:“第一个月我赚80块钱,高兴惨了!”要知道,当年上班族一般月薪也就百元左右。

卖水果尝到甜头的邓洪九动起了脑筋,胆子大的他把全部身家——2000元全部投入进去,从长寿进了2吨多的红桔拉到重庆售卖。进价0.3元,售价0.6元,两天全部卖光,还赚了100多元。

于是,邓洪九果断放弃了零售生意,做起了批发。2002年,邓洪九与妻子江宗英共同成立了重庆洪九果品有限公司,邓洪九持股90%,江宗英持股10%。

2005年,一则“15种中国台湾水果将实施进口零关税”的新闻引起了邓洪九的注意。随后,在一场展销会上,邓洪九与一家台湾公司顺利达成合作,首批就将4.4吨台湾水果引入重庆。

和很多水果商不同,洪九果品避开了国内大众市场竞争。在选择主打产品时,综合考量该水果的稀有性、特色风味、营养水平以及原产地,确保该品类相对难以在国产水果中找到替代品,以成为高端进口水果和高品质国产水果的全产业链供应商。

此外,邓洪九还承包下下几百亩土地,带动当地农民种植水果致富,并联手23家最具影响力的水果批发商,共同投资在江北区建设新的水果批发市场。

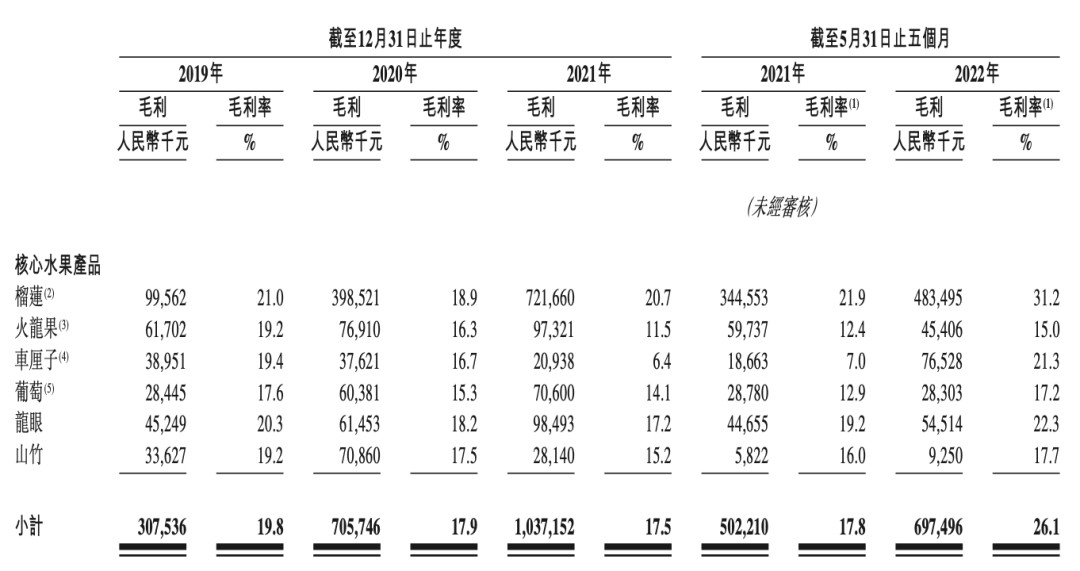

如今,洪九主营东南亚进口水果,公司形成了榴莲、火龙果、龙眼、葡萄、山竹、车厘子6大核心品类矩阵,营收占比过半,榴莲又是核心水果中收入最大的品类。

洪九果品核心水果的毛利率为17.5%,毛利率最高的水果是榴莲,三年来毛利率位于18.9%—21%。火龙果、葡萄、龙眼、山竹这四类核心水果的毛利率接近公司综合毛利。

很少有人知道,洪九果品是中国最大的榴莲分销商。2021年,洪九果品在泰国的榴莲采购量,占中国向泰国进口榴莲总量的10.1%。可以不夸张地说,中国人每吃掉10个榴莲,就有1个源自洪九。

2019年至2021年,洪九果品榴莲销售规模分别为4.73亿元、21.07亿元和34.82亿元,占公司总收入的22.8%、36.5%和33.9%。

随着榴莲价量不断提升,对洪九果品的利润贡献也越来越重要。数据显示,2019年至2021年,榴莲分别贡献毛利润9956.2万元、3.99亿元和7.22亿元,占公司毛利润总额的25.51%、41.59%和44.76%。同期,榴莲毛利率分别为21.0%、18.9%和20.7%。2022年前5月,升至31.2%。

招股书显示,2022年前5个月,公司榴莲销售收入15.51亿元,为总收入的27.07%。据灼识咨询数据,按收入规模计,洪九果品在中国榴莲销售市场份额为8.3%。

截至目前,洪九果品在泰国、越南等核心水果品类原产地拥有16个水果初加工厂并组建了近400名雇员的当地团队,并与7000家水果供应商达成合作。

万亿水果江湖争锋

南百果,北鲜丰,西洪九,水果巨头们争抢第一股多年。

虽说同处水果赛道,但三者走出了不同的路子。洪九果品主打“端到端”模式,侧重上游端直采,负责选品、物流直至销售给终端批发商;百果园走的是O2O模式,早早切入水果种植端,形成从源头种植、原产地采购到门店销售的全产业链格局;鲜丰水果则是2B模式,集新零售、智慧冷链物流和供应链为一体。

定位不同,运营模式不同,三家水果巨头的消费群体也都不一样。洪九果品后,百果园、鲜丰水果也在上市途中。

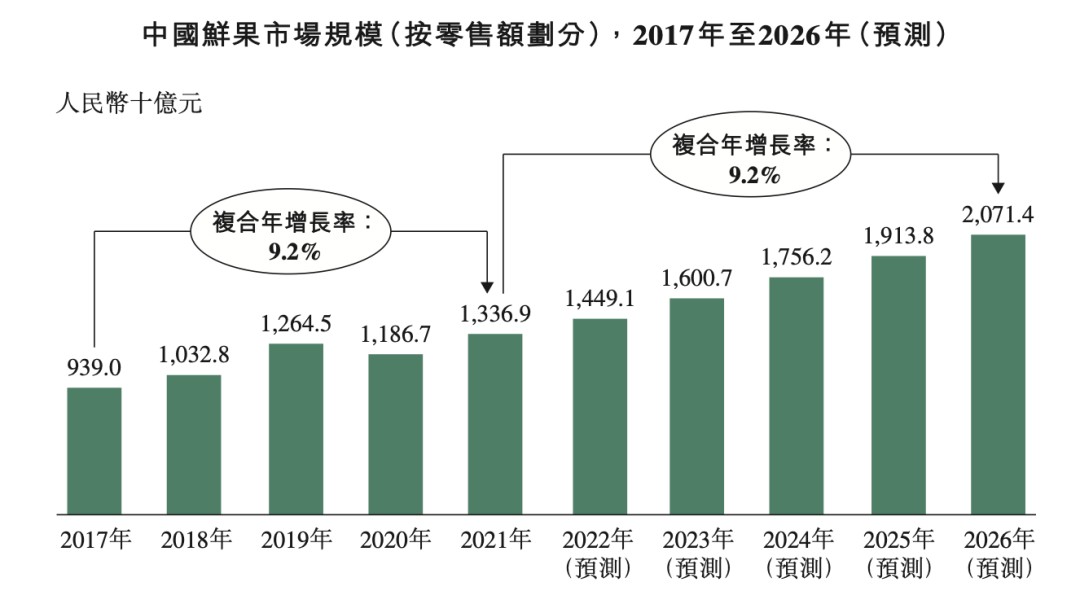

中国是世界上最大的水果消费国。据灼识咨询数据显示,中国鲜果零售市场规模已由2017年的9390亿元增至2021年的1.34万亿元,复合年增长率约9.2%。

中国人均年鲜果消耗量由2017年的约46公斤增至2021年的57公斤,但仍远低于《中国居民膳食指南》建议的日均200-350g(即每年73至128公斤)的水果摄入量。因此,预计2026年中国鲜果零售市场规模将进一步增长至2.07万亿元。

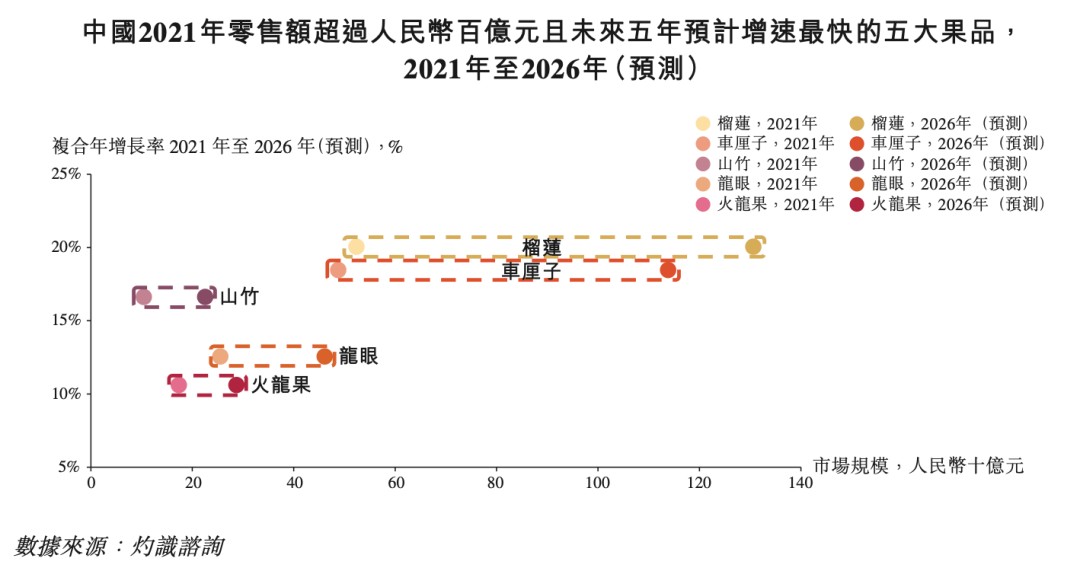

且随着消费升级,优质的水果格外受消费者青睐,需求量增长快速。譬如,榴莲的零售额由2019年的210亿元增至2021年的524亿元。

据灼识咨询数据显示,未来五年,榴莲、车厘子、山竹、龙眼及或火龙果是中国2021年零售额超100亿元水果品类中增速最快的五大品类。

进口鲜果量也在不断增加。尤其是东南亚地区热带气候环境及与中国距离较近,成为中国进口鲜果的最主要原产地。2021年,榴莲的零售额在中国的进口鲜果品类中排名第一,约占进口鲜果零售总市场规模的31.7%。

此外,新兴的零售渠道也在快速增长。虽然商场、夫妻老婆店、菜市场等传统渠道仍为中国鲜果零售的主要渠道,但新兴的零售渠道(社区团购、社区生鲜连锁店、即时电商及综合电商)快速崛起,预计其将逐渐成为消费者购买水果的主流渠道。

但卖水果仍是一门苦生意。据招股书显示,2019年至2021年,百果园分别实现净利润2.48亿元、4565.8万元、2.26亿元。也就是说,2021年营收均超百亿的百果园、洪九果品,最后净利润都未超过3亿元。

万亿水果市场,生意不如想象中的好,但高频消费的特点并不影响巨头“抢着”入局。虽然市场集中度低,但头部的参与者竞争激烈。

要么有巨额资本支持,要么有足够的时间投入。随着上中下游供应链不断被整合,水果市场也在朝着数字化、标准化、品牌化发展。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。