作者丨关雎

编辑丨信陵

图源丨图虫创意

近日,找钢产业互联集团(简称“找钢集团”)在港交所发布招股书,计划通过与特殊目的收购公司(SPAC)Aquila合并的方式上市,这将是香港首例此类上市交易。

找钢集团就是我们熟悉的找钢网。根据灼识咨询的资料,按2022年在线钢铁交易吨量计,找钢集团运营着全球最大的第三方钢铁交易数字化平台。

找钢集团成立11年来,经历了从自营的重资产模式到数字化平台的轻资产模式的转型,估值从成立之初的3000万元上涨到本次SPAC交易的100亿港元(约合人民币93.4亿元)。

合并前,找钢集团共完成6轮融资,累计融资约人民币25亿元,获得了真格基金、险峰K2VC、经纬创投、红杉中国、IDG资本、首钢基金等投资机构的青睐。

业务模式由“重”转“轻”

业务模式由“重”转“轻”

2012年3月,王东、王常辉和饶慧钢在上海创办找钢网,开发中国的在线钢铁贸易服务。

创始人、CEO王东出生于1976年,曾当过大学老师。离开学校后,他进入中钢网担任总裁,从此进入钢铁行业。

联合创始人、首席运营官王常辉也曾在中钢网工作,两人或许相识于此时。

在早期,找钢集团以自营模式为主,从钢铁生产商采购钢铁产品、管理库存,并通过数字化平台销售产品,赚取采购价与销售价之间的差额。

2019年,找钢集团决定战略性地放弃自营,转向轻资产的数字化平台模式。

在这种模式下,卖家直接向平台上的买家提供钢铁产品,找钢集团按吨数收取佣金。找钢集团不持有钢铁产品的所有权,亦不承担任何库存风险。

从2019年起,找钢集团完成了一系列变革,逐渐减少中国自营业务规模,并将已有自营业务完全剥离。

自此,找钢集团转型为国内市场的轻资产平台,业务以提供综合服务为中心。

通过连接钢铁交易行业的主要参与者,找钢集团提供涵盖钢铁交易全价值链的一站式B2B综合服务,包括在线交易、物流、仓储及加工、金融科技解决方案、SaaS产品及大数据分析。

找钢集团已建立覆盖全国的物流履约网络,推出了胖猫白条、胖猫易采、胖猫票据三种金融科技解决方案,还推出了钢铁交易行业的首款SaaS产品胖猫云。

2020年、2021年和2022年,找钢集团的营业收入分别为13亿元、14亿元和9亿元,毛利率15.4%、25.5%、25.4%;经调整净亏损分别为2.5亿元、1亿元和2.3亿元。

并购前,找钢完成6轮融资,累计融资约人民币25亿元。投资机构包括险峰K2VC、东方富海、华兴资本、中泰资本、真格基金、经纬创投、红杉中国、IDG资本、首钢基金等。

2012年获得真格基金和险峰K2VC约人民币1000万元的A轮投资,估值约3000万元。

2018年获得首钢基金等机构的F轮投资4.3亿元,估值约79.3亿元。

6年间估值上涨263倍。

找钢集团在此次SPAC交易中的议定估值为100亿港元(约合人民币93.4亿元),5年间估值仅上涨18%。

谁能赚到钱?

谁能赚到钱?

特殊目的收购公司Aquila由招银国际发起,于2022年3月 18日在香港联交所上市,通过发行A类股票合计募资约10亿港元。按照联交所的规定,Aquila须于上市后36个月内完成并购交易。

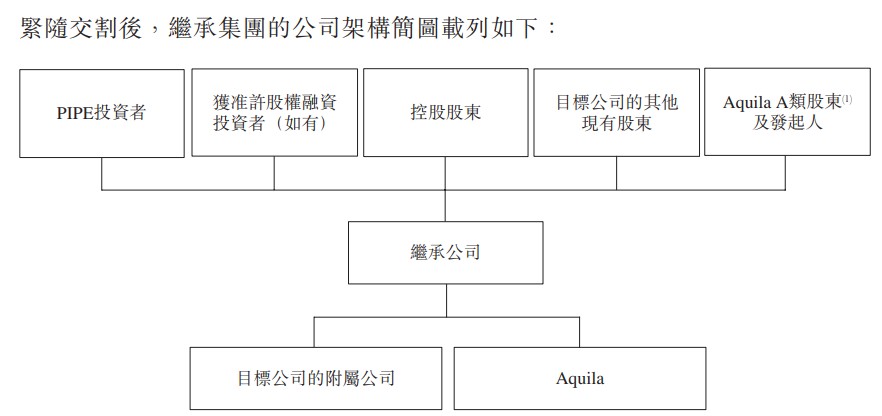

对找钢集团的并购完成后,Aquila的股东将成为找钢集团的股东,Aquila成为找钢集团的全资附属公司。同时,Aquila的上市地位被撤销,找钢集团将成为联交所上市公司。

为了保证收购资金的充足,Aquila、找钢集团还与PIPE投资者订立投资协议,向包括徐州臻心、渝隆集团、东方资产管理、托克香港、四川璞信在内的10名PIPE投资者,募资6亿港元。

PIPE(private investment in public entities)类似A股的“定向增发”。PIPE投资者是SPAC并购交易中的独立第三方投资者。其作用可以使SPAC收购更大规模的公司,还能保证SPAC并购有足够的资金完成,尤其是在宣布并购目标后,SPAC投资者决定抛售股票的情况下。

并购完成后,找钢集团三位创始人中,王东持有找钢集团13.2%的股份,王常辉持有2.8%,饶慧钢持有3%。按照100亿港元的并购估值计算,三人的身价分别为13.2亿港元、2.8亿港元和3亿港元。

找钢集团采用了同股不同权架构,王东持有投票权的54.1%,王常辉持有投票权的11.5%。

找钢集团的机构投资者中,首钢基金持有8.6%,为最大的机构股东。

险峰K2VC持有8%,经纬创投持有7.6%,真格基金持有4.5%。这三家早期投资机构都盈利颇丰。

真格基金是一个大赢家。作为找钢集团最早的投资机构之一,2018年,找钢集团以5000万元的代价从真格手中回购了部分股票。目前,真格的持股价值4.5亿港元,几乎是净赚。

Aquila方面,Aquila发起人招银国际持有找钢集团2.0%股份,Aquila A类股东合计持有8.8%,PIPE投资者合计持有5.1%。

Aquila上市和本次并购交易,招银国际需要支付的成本包括上市开支和并购交易佣金等,共计6400万港元。其持有的找钢集团2.0%股份价值2亿港元,大约赚1.36亿港元。

Aquila的A类股东和PIPE投资者处于微亏的状态。

找钢集团也能从本次交易中获得真金白银。Aquila从A类股东和PIPE投资者处募集的资金共16亿港元,扣除并购交易佣金和开支后,都会进入找钢集团的账户。

不过,如果对找钢集团这个并购对象不满意,Aquila A类股东在交易前有赎回权。那么找钢集团所得就仅剩PIPE投资者提供的资金。

找钢集团将利用募集资金加强数字化服务供应,扩大买家群体,并加强自身的技术能力。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。