编者按:本文来自微信公众号 适道(ID:survivalbiz),作者:适道创投组,创业邦经授权转载。头图:pexels

IPO收紧的审核态势会持续多久?一名资深业内人士表示,“根据我多年的从业经验,2024年上半年大概率不会有变化,2024年底或会迎来转机。”(来源:券商中国)

与此同时,中国资本市场特有现象——“跷跷板效应”似乎又出现了。

Wind数据显示,截至10月10日,今年以来已有近百家上市公司首次披露重大重组事件公告,数量超过2022年同期。尤其是9月以来,数十家上市公司更新披露了重大重组事件公告。

市场寄希望于并购重组的火爆,并将现在类比于2012年IPO暂停后,2013-2015年的并购潮。但在成熟市场下,IPO与并购从来都不是此消彼长,而是顺应资本市场周期同频共振,牛市共同繁荣,熊市期偃旗息鼓。

如今IPO难,转让接盘不易,回购挣扎保本。但是,看起来较为靠谱的“退路”——并购,就好做吗?

从全球统计范畴来看,公司并购的失败率为50%,中国公司并购的失败率超过60%。中国公司海外并购的失败率在80%以上。

公司并购失败分两种情况:一是准备进行的并购没有成功,失败原因一部分是政府干预,尤其是跨国并购;但另一种情况是整合失败导致公司并购后失败,包括公司文化不相符、管理层预期不一致等等。

失败的并购各有其不幸,成功的并购似乎有迹可循。一篇来自The Generalist的文章《What Makes a Great Acquisition?》(Mario Gabriele,Founder & Editor of The Generalist)或许能带给大家一些启示。作者集合了几十篇学术论文的精华,分别从CEO风格、文化整合、先发优势、长期导向、协同合作等5个方面进行论述。适道对文章进行了观点提炼和内容补充,以下是正文。

1

CEO越外倾,并购越成功

RDF,忽悠他人认同自己的超能力。

具体构成:口若悬河的表达力+过于常人的意志力+为达目标扭曲事实的意念力。

在《星际迷航》中,外星人通过“现实扭曲力场”(Reality Distortion Field)建造了新世界。

《Revolution in The Valley》的作者Andy Hertzfeld也在书中用RDF形容乔布斯的强大气场。

本文作者Mario Gabriele认为,拥有RDF的CEO更容易在并购上大杀四方。

一项耗时超10年,追踪2381名CEO的研究(2017,the University of Waterloo and Erasmus University Rotterdam)得出了以下结论:

A、从并购行为看,当 CEO 的外倾指数从低于均值1个标准差增加到高于平均值1个标准差,并购的可能性会增加11.2%,频率增加13%,目标规模增加6.7%。

B、从并购结果看,越外倾的高管越是成功的买家。当CEO的外倾指数增加一个标准差,CAR就会增加0.2%。听起来可能不多,但样本公司的平均收益为1470万美元。

研究者认为外倾型CEO受益于更加广泛的社交网络。比起内倾型CEO,外倾型CEO更可能同时在其他公司董事会任职,这让他们能够更深入地了解相邻行业和潜在的收购目标。

结论:你要先是一位具备强大RDF的外倾型CEO,并在其他公司拥有战略性的少数董事会席位。

2

尊重文化整合规律,除非你是马斯克

“七七”定律表明,在跨国并购中,70%的并购没有实现预期的商业价值,而其中又有70%失败于并购后的文化整合。

不只是跨国并购,一些公司如果过分看重资本、财务、市场项目控制等指标,忽略并购成功的核心要素——双方员工是否认同新的价值观,一旦出现大的文化冲突,就可能导致关键人才流失、内部管理和外部经营困难,最终让并购功亏一篑,

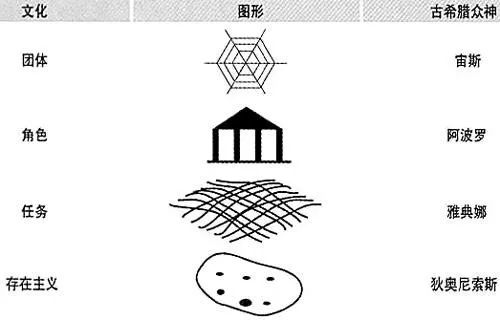

文化整合如此之难,源于文化差异无处不在。本文作者Mario Gabriele根据Charles Handy的著作《管理的众神》,将管理文化分为以下四类。

A、宙斯文化(Power Culture)

宙斯代表的公司文化类型是权力文化。

一个专制的大人物——一群精心挑选的经理——全方位控制公司。这种文化通常出现在小型公司中,而且在严格的工业革命期间很常见,虽然我们可以在马斯克对X的管理中看到宙斯文化的当代版本。

由于“宙斯”是最关键的决策者,加上重视结果多于重视过程。因此当“宙斯”面临交替时,公司能否找到合适的人选,顺利过渡是其存亡的关键,否则就像没有蜘蛛的蛛网,很快没落。

B、阿波罗文化(Role Culture)

阿波罗代表的公司文化类型是角色文化。

这种文化建立在逻辑和理性的基础上,结构像一座希腊神庙。各个职能部门像神庙的支柱,支撑起整个组织,常见于官僚机构。员工被严格地框定在他们各自的“角色”中,各司其职即可,不需要做出更多贡献。

在外部环境相对稳定的情况下,角色文化的公司通常会取得成功。而当环境不再处于公司掌控之下,角色文化往往因为反应太慢而失败。

C、雅典娜文化(Task Culture)

雅典娜代表的公司文化类型是任务文化。

任务文化型公司通过分配任务、资源和人员来管理员工。为了保证任务顺利实施,这类公司通常不会限制资源、时间,以及工作方法。

但当资源不够,必须通过计划或竞争进行分配时,各个工作团体或者项目小组就会发生资源争夺。一旦出现失衡,任务文化就难以为继,并向另外几种文化类型转变。

D、狄俄尼索斯文化(Person Culture)

狄俄尼索斯代表公司文化类型是个人文化。

此类文化强调“以人为本”,倾向于扁平、平等的结构,让员工享有更多的自由。个人文化颠覆了传统的组织文化,获得了专业人士的欢迎,因为他们能享有充分的自由,保留自身特质。

因为极难管理,很少有公司采用个人文化,但在视个人才干为重要资产的公司中,这种文化类型是极为适合的。

基于以上四种类型的公司文化,作者指出:阿波罗文化买家可能会成功地收购宙斯文化卖家。虽然新员工可能经历文化冲击,但他们也会欣赏新东家的“公平”。

而相反的组合却可能出现灾难性后果。一旦宙斯文化买家接管了任何其他类别的卖家,新进入的员工就会水土不服,出现文化冲突。而碰撞的成本可能非常高,导致被收购公司效益降低25-30%。

说到这里,“宙斯”型马斯克并购推特后的一番神操作,似乎是从根本上解决了文化冲突,包括前CEO在内的大批推特前员工走人,特斯拉技术和管理团队入驻新家,不仅降低了运营成本,还顺带进行了文化重建。

结果也振奋人心,根据World of Statistics数据,2022年推特的月活用户3.68亿。今年7月,马斯克宣布X的月活跃用户已经超过了5.41亿人,同比增长了47%。

不过正如上文所述,马斯克不仅和乔布斯一样,是一位具备强大RDF的老板,还有“第一性原理”加持。

结论:一、尊重文化整合规律;二、雅典娜文化型(Task Culture)公司最容易顺利收购其他文化类型公司。

不过,适道认为如果你强大如马斯克,倒是可以试试用魔法打败魔法。

3

宜早也宜晚,但不要烈火烹油

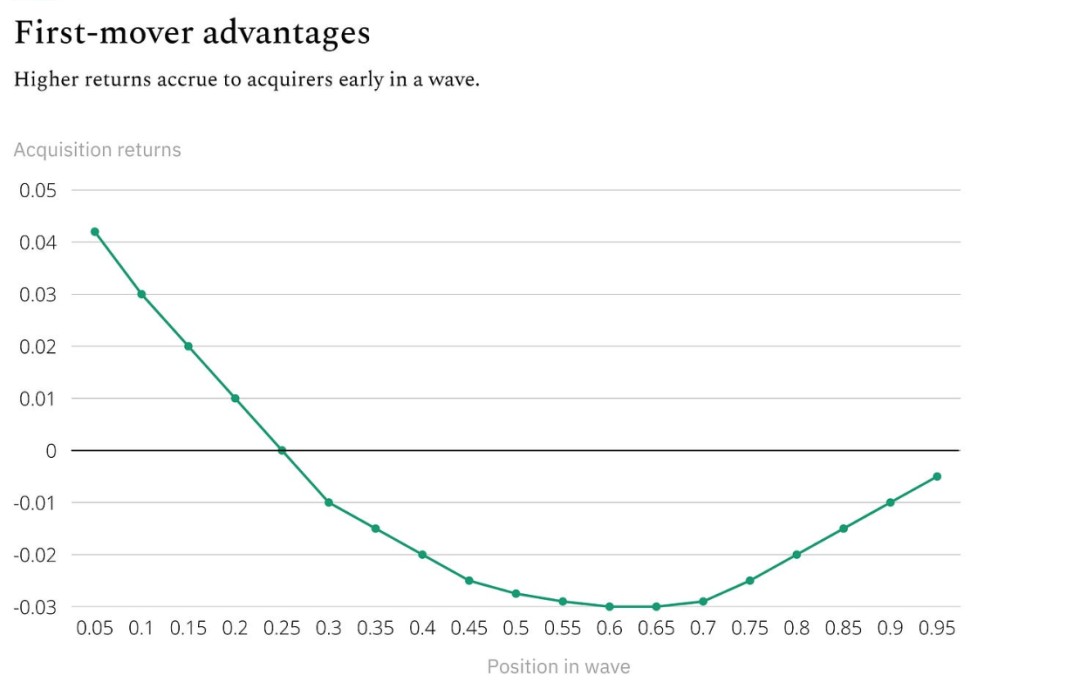

通过研究20年期间的3194笔并购,研究人员发现了一种有趣的关系:在浪潮早期采取行动的买家更容易成功。

如图所示,在新的一波并购潮中,5%最先行动的公司可以实现4.2%的异常收益率。相比之下,在潮流最火热时(65%公司参与),回馈收购方的是—3%的异常收益率。不过物极必反,一旦浪潮推向顶点,后续参与并购的公司,回报率又会逐渐提高,从而形成一条U型曲线。

原因其实不难解释。

第一,得先机者得厚利。最早行动的公司很可能是信息不对称的优势方,他们不仅能买到“物美价廉”的公司,还没有竞争对手。

第二,人多的地方不要去。越来越多的公司参与竞争,迫使收购方要快速决策,后果就是一连串行动仓促、代价高昂、考虑不周的并购交易,而这种窘境只有在市场降温时才会缓和。

结论:天予弗取,反受其咎;时至不行,反受其殃。如果你手握先机,能站在高处预测技术或市场趋势,就要尽早出手,不然就推迟并购行动,避免烈火烹油。

4

长期导向,一直在场总会钓上鱼

本文作者Mario Gabriele认为:要想成就一桩改变游戏规则的并购,你就必须养成并购的习惯。

研究者对725家,年收入超过5亿美元的美国公司进行了一项研究,他们重点关注这些公司在1986年——2001年进行的7475笔交易,并将这些公司分为四类。

1、固定型买家——整个经济周期都在并购

2、衰退型买家——在经济衰退期增加并购

3、增长型买家——主要在经济增长期并购

4、低迷型买家——倾向在稳定或稍不确定时期并购

研究表明,“固定型买家”是最成功的,其平均超额收益比“低迷型买家”多1.8倍,比“增长型买家”多2.3倍;“衰退型买家”排名第二,平均超额收益比“增长型买家”多1.4倍。

后续研究发现,一家公司达成的交易越多,对股东的价值回报就越大。“长期买家”对股东的回报是“非买家”(没购买其他公司)的2倍。

事实证明,最成功的“长期买家”遵循一套指导方针:

1、计算下注:从小规模交易开始,从制度化过程开始,并创建了反馈系统。

2、时刻准备:一份清晰的目标名单,等价格合适就一举拿下。

3、专家团队:一个长期参与并购的团队,等时机出现果断出手。

4、自上而下:管理层尽早参与决策,为被并购的公司制定明确的指导方针。

结论:如果我们评判任何一笔并购交易,都会重点考虑价格因素。然而,长期来看,尤其是对一家频繁并购的公司而言,使用“美元成本平均法”的长期导向,要比追着机会跑更有效。

5

保持雄心壮志,让协同1+1>2

协同增效是公司并购创造价值的核心,也是并购发生的唯一合理理由。随着并购市场的充分发展,以俘获价值(低价买入、高价卖出)为赢利手段的空间越来越小,唯有那些能够创造协同价值的并购才更可能,也更应该发生。

作者Mario Gabriele讲述了摘自哈佛商学院著名论文《The New M&A Playbook》(Clayton Christensen)中的两个小故事。

第一个故事:在冬天,很多新英格兰地区的家庭用石油取暖。假设同一个社区有两家石油零售商,当A公司并购了B公司后,A公司就可以卖掉B公司的卡车,解雇其司机,从而省去一大笔运营成本。

但如果A公司并购的是另一座城市的C公司,因为距离太远,A公司依旧需要接手C公司的卡车和司机,并承担一部分管理成本。

有人可能会觉得,反正卡车都上门送货了,为什么A公司不顺便卖点别的东西?

作者又讲了第二个小故事。

假设Christensen既想买电子产品,又想买装修工具。那么他会去电子城,建材城,还是去什么都卖的沃尔玛?

结果Christensen并没去沃尔玛,因为他一点都不赶时间。不过当Christensen自驾游时,他却会同时购买汽油和垃圾食品。因此,我们看到了便利店和加油站的结合。

结论:进行并购前,你要考虑清楚自己能获得哪些关键资源,同时也要对客户的购买行为进行彻底评估。

我们可以结合BCG董事总经理Martin Reeves对2005年——2018年间1400 起扭亏为盈的并购交易的研究。

结果显示:协同目标高于所在行业平均水平的公司,其三年平均股东总回报增长了8个百分点。

研究给了一个精确的目标范围。即通过协同效应获取的最合适价值大约是被并购企业收入的15%~20%。达不到这一比例,则收购方雄心不够,如果超过这一比例,收益会开始递减。

因此,收购方的目标是寻求高于平均水平的协同效应,并在提高收入的同时削减成本。

结语

如今,我们又站在了新的时间节点上。未来是一个大并购时代的到来,还是一次市场系统性出清的开端?

就目前来看,用产业思维和并购思维做产业整合的趋势开始明显。可以看到,优秀的企业会在持续并购中验证其整合能力,中国市场也会让并购真正发挥优化资源配置、加速产业升级的积极作用。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn