编者按:本文来自微信公众号 定焦(ID:dingjiaoone),作者: 金玙璠,编辑:方展博,创业邦经授权转载。

谁还记得扫地机器人曾经有多风光?如今却是异常低调。

今年双11期间,各大电商平台不再比拼GMV战报,反而是品牌战报刷屏,这里面却鲜有扫地机的身影。如今大促已经落幕,作为行业“双龙头”,科沃斯和石头科技官方均没有公布战报,和前两届大促时高调公布成交额及增速的情景,形成鲜明对比。

扫地机是电商销售占比较高的品类,双11大促是各大品牌一年中的重要节点。但种种迹象表明,扫地机赛道伴随着疫情下的懒人经济迅速兴起后,已经急速刹车。

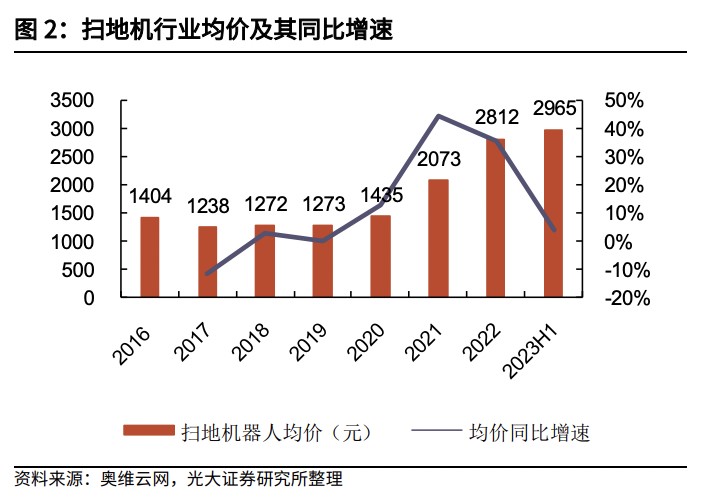

从2020年至2022年,扫地机靠着产品力提升和功能完善,越卖越贵,一台扫地机的行业均价从1435元涨到2812元,两年翻倍。

这个过程中,扫地机作为代替扫帚、吸尘器的新型家电,基本功能(吸拖、自清洁和集尘)都已完善,厂商开始增加智能化功能(烘干、除菌等),以维持高价,但在2022年底后,却出现销量下滑。

智能家用电器创业者梁杰对「定焦」分析,扫地机已经过了靠产品力初步渗透的阶段,接下来,价格大众化和消费者教育是继续渗透的关键。

扫地机行业的确在2023年被迫开始“以价换量”,但阵痛已经反映到行业龙头身上。

曾经江湖人称“扫地茅”的科沃斯,最新一季财报净利润大降92%,而它的股价走低早已开始,截至11月13日收盘股价46.94元,市值264.88亿,距离两年前的高点已蒸发上千亿;如果从今年年初算起,跌幅也已超过35%。

另一边,曾经的千元大牛股石头科技虽然最新一季业绩尚可,但目前股价相较高点已经跌去近八成,今年以来遭到多位股东减持。截至11月13日其收盘股价298.40元,市值392.33亿。

资本市场反映的是未来预期,外界不得不为这个“高增长不再、净利润下滑”赛道捏一把汗。“以价换量”的效果如何,以及要持续多久?扫地机下一轮功能迭代周期何时到来,出海寻找新增量和开发新品类洗地机能否成为公司新的增长极?这些问题尚需要时间验证。

扫地机:格局稳固,但涨不动了

今年双11期间,扫地机赛道一反常态地呈现出“头部哭、腰部笑”的场面。

行业双巨头科沃斯、石头科技,未如往年一般发布销售额战报。要知道,这两家在国内市场均以线上销售为主。这一届双11,因为电商平台的补贴加大,向商家让利的力度整体提高,扫地机这个品类,客单价高、用户价值高、对电商平台贡献高,越是头部越有希望受益。

反倒是在赛道里排名靠后的云鲸智能、追觅科技高调晒出双11战报。云鲸11月1日公布,云鲸全渠道累计支付金额突破3.5亿元,开门红4小时销售额超618全程,各平台同比增长31%;追觅11月12日公布,“双11”期间追觅全渠道销售额突破21亿,同比增幅达100%。

在关注扫地机市场的投资人陈乐看来,“旧人低调,新人高调”不代表行业格局的变化,在下一轮功能迭代周期到来之前,行业格局仍较牢固。据调研机构奥维云网截至8月25日的数据显示,扫地机整体销量市占率前5名的品牌分别为科沃斯(32.6%)、石头科技(20.1%)、小米(17.1%)、云鲸(8.8%)、追觅(8.1%,仅线上)。

“但‘双巨头’的确困于增长乏力。”陈乐补充道。

从代工厂华丽转身的科沃斯,一直稳坐头把交椅,2020年的市占率约40.6%,其股价在2020年4月到2021年7月期间疯涨,市值增加了超1300亿元,从而有了“扫地茅”的称号。到目前,科沃斯还是国内扫地机第一,不过份额微降到39.8%。

石头科技作为扫地机行业第二,很多人或许已经忘了它曾是小米生态链中的一员。2019年,当扫地机市场进入快速发展期,石头科技不再满足于做小米的代工厂,并在2021年摆脱了对小米的收入依赖,靠自主品牌收入实现“自立门户”,2021年-2022年两年间,其市场份额从13.5%跃升到21.3%。

2020年-2021年,科沃斯作为“扫地茅”在二级市场的火热,传导到了一级市场,云鲸、追觅两家企业均拿到了多轮融资、进入烧钱抢份额阶段,先后抢下市占率第三、第四的位次。

不过,这两家发力的时间分先后。云鲸在2021年进入行业前三,2022年市场份额为15.0%。追觅2021年下半年追赶,到2022年闯入行业第五,份额为7.0%。

相对应的,小米的市场份额从2020年的15.6%,不断被稀释至2022年的9.5%、排名第四。

不管处于行业里什么位置,玩家都面临同一个问题:扫地机器人“涨”不动了。

2021年-2022年是行业的分水岭。从2017年到2021年,我国扫地机器人的市场规模从56亿元飙升到108亿元。根据奥维云网数据,2020年扫地机国内销量654万台,是行业高点;2022年行业第一次感受到下行压力,销量下滑24%至441万台,重新回到了2017年时的水平,线上和线下的销量均下滑了两到三成。

作为靠扫地机上市的公司,这个业务为科沃斯、石头科技贡献着八到九成收入。人们对扫地机的热情变化,直接反映在了这两家的财报上。2022年,科沃斯销量约311.9万台,同比下滑12.5%;石头科技扫地机销量224.6万台,同比下滑20.4%。

进入2023年,市场没有好转。奥维云网的数据显示,2023年上半年,扫地机器人销量为145万台,同比下滑5.39%,销售额约为47亿元,同比下滑3.66%。

陈乐对「定焦」分析,2023年的行业销量预估比去年缩水三成左右,“行业大小玩家今年比去年还要难”。

从不断涨价到不得不降价

是什么因素导致扫地机器人卖不动了?

梁杰分析称,扫地机属于年轻人喜欢的新兴小家电,它的销量下滑,与产品涨价有关,可选消费的市场环境偏弱也是原因之一。

回顾扫地机器人过去几年的发展史,可以说是一部“涨价史”。每一次技术创新,就伴随着一轮市场渗透,同时产品也因为功能增加或体验优化,越卖越贵,主流品牌都有四到六千元的高端款。

某扫地机器人厂商前从业者袁聪对「定焦」表示,尤其是全能基站的扫地机在2022年成为主流后,各家的扫地机价格至少翻了一番。数据显示,扫地机零售均价从2020年时的1435元,涨到2022年的2812元;到2023年第一季度,行业均价继续涨到2965元,全能款+自清洁款扫地机器人占比达到九成以上。

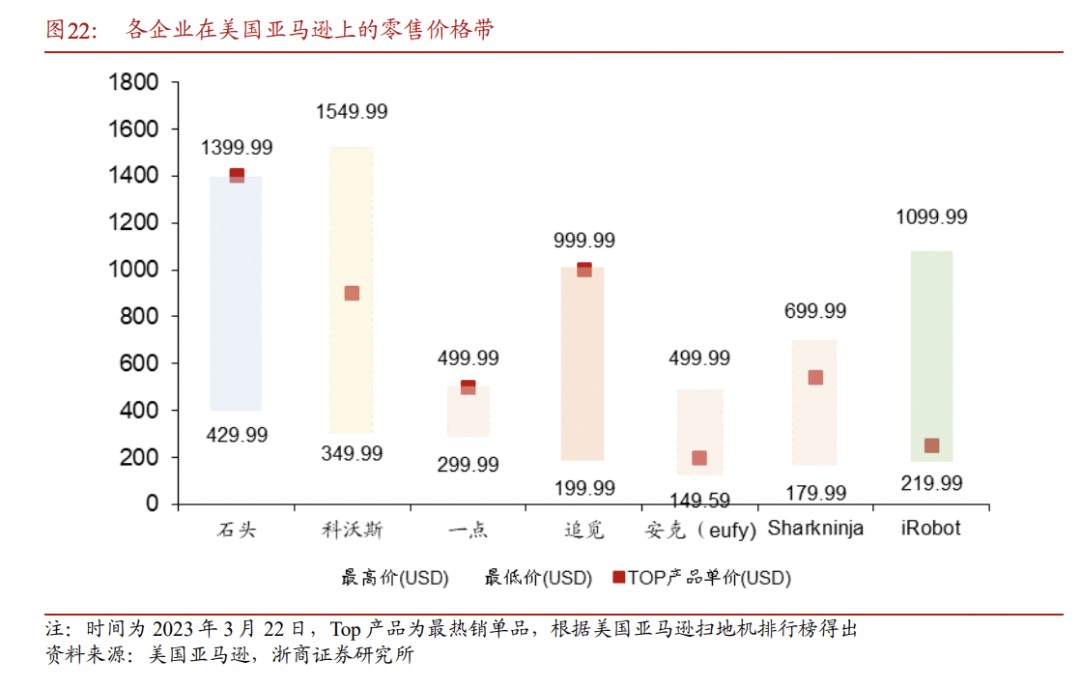

科沃斯们出海后,也坚持走高端路线,比扫地机器人全球老大iRobot(2020年全球市场份额为46%)卖得更贵。以美国亚马逊平台上的价格为例,科沃斯、石头科技的爆品价位段分别是800美元以上、1400美元左右,明显高于iRobot。iRobot的最热单品售价约250美元。

从表面上看,科沃斯们之所以卖得更贵是因为产品更高端。科沃斯、石头科技的旗舰机,是融合自清洁和自集尘功能的全能型扫拖一体产品,而iRobot到今年3月时最高端的产品仅包含自集尘性能。

但本质上,科沃斯、石头科技和iRobot选择的是两种不同的扩张策略。中国头部厂商走的是高端化路线,因此更有动力加速产品更新迭代,以持续拉高产品单价,获取利润。而iRobot是通过规模效应,降低成本,以性价比产品提高市场渗透率。

在高端策略下,科沃斯们的消费者更倾向于“买新不买旧”,也就是说,更愿意加价买升级款产品,换取更好的使用体验。

但当扫地机的功能“升无可升”,价格却一路上涨,结果我们都知道了:扫地机的渗透率还不高时,产品就出现销量下滑危机了。

据袁聪分析,扫地机器人在城镇家庭中的保有率不足10%,还有非常充足的渗透空间。但扫地机作为一款需求偏刚性的功能性产品,吸拖、自清洁和集尘这些底层功能都被满足后,厂商再靠升级吸力、烘干、除菌等非刚需功能,卖得更贵,对渗透率的拉动就比较有限了。

2022年第三季度,行业头部玩家最先吃到苦头。科沃斯营收增速下滑到22.8%,净利润下滑15.7%至11.24亿元,千亿市值一年时间跌去三分之二,至347亿;石头科技同样出现了增收不增利的情况,市值从一年多前的六百多亿缩水至两百多亿。

一个新品类,产品力(功能是否实用、使用是否便捷)是早期渗透价格不敏感型消费者的主要因素。当产品进入微创新阶段后,增速放缓是必然,这种情况下,新品类要继续深度渗透市场,价格是大众消费者最看重的因素。扫地机就到了这样一个阶段,价格大众化才能抢更大的市场。

2022年底以来,扫地机行业开始“以价换量”。一个例证是,根据国信证券,扫地机行业销量增速,开始反超销售额增速。

头部玩家为了止住销量下滑势头,就算盈利能力受损,也不得不暂时放下高端策略,打响“价格战”。

市场占有率更高的科沃斯,于2022年8月率先大幅降价,其国内市场的主销产品T10 OMNI降价800元至3999元。随后,追觅、小米等跟进降价。

来到2023年,行业全能款产品的均价由5076元下探到4084元,618期间,头部品牌把价格下调到3000元上下,自清洁款价格也从3618元降到3124元。今年双11期间,扫地机继续降价,比如,前文提到的科沃斯T10 OMNI降到2699元;石头科技P10从3000+降到2799元。

整体而言,据袁聪分析,头部厂商并未对全线产品进行大规模降价,因此,小范围的降价,带来了相应产品的销量微涨,但没有改变扫地机整体销量下滑的趋势,也没有扭转头部玩家在资本市场的表现。

行业老大科沃斯今年前三季度的业绩都不太理想。今年前两个季度,营收保持小幅增长,但净利润同比减少了近三分之一;今年第三季度,其净利润大降92%;整体来看,今年前三季度百亿的营收,只换来了6亿的净利润。市值从巅峰期的1400多亿市值(2021年中期)跌到如今的264亿。

另一家石头科技的财报相对好看点,今年前三季度,营收和利润均保持增长,股价也有所提升,但整体来看,股价已从最高点1494.99元跌至298元,市值跌去近八成,目前为392亿。

扫地机这个赛道,实名演绎了什么叫“升得越高,跌得越惨”。

下一个战场

每当一个行业即将进入“内卷”时刻,出海淘金似乎都是必然。科沃斯和石头科技两大扫地机巨头,行动得更早,分别于2012年、2017年出海。

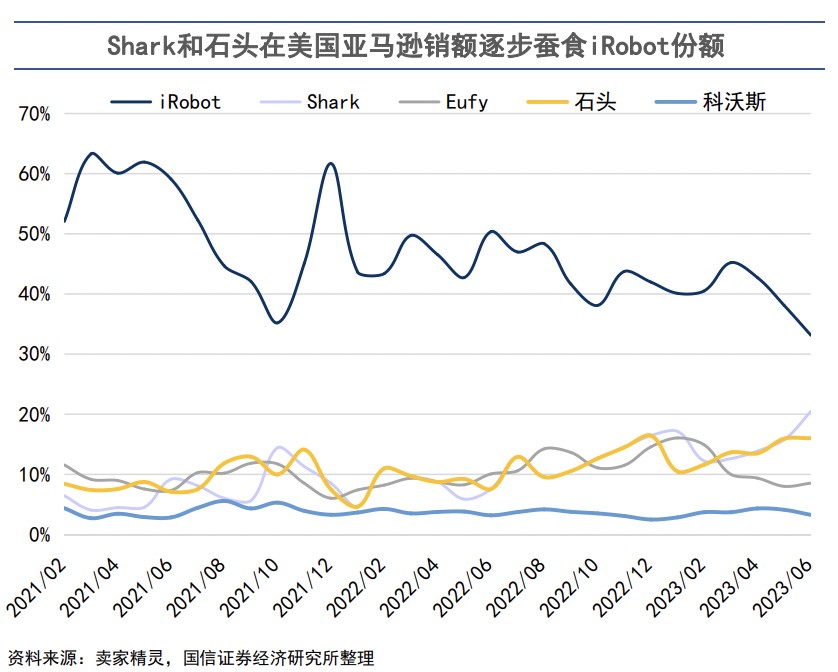

全球范围看,美国扫地机厂商iRobot稳居第一,但部分市场的份额正在被科沃斯、石头科技这些中国厂商所蚕食。

分市场去看,除中国市场外的全球市场,以北美、欧洲为主。

北美市场的前两名是美国本土厂商iRobot、Shark,中国厂商拓展难度很大,不过,科沃斯、石头科技两家还是选择“错峰”进攻。

2020年之前,科沃斯好不容易挤进北美市场前三,市场份额只有3%。2021年以来,石头科技开始在线上渠道崭露头角,根据国信证券2023月6月的数据,石头科技以15%以上的份额进入美国亚马逊扫地机第三名;科沃斯在美国亚马逊的份额变化不大,还在5%以下。

不止是中国市场,2022年底以来,美国市场的扫地机也进入了以价换量阶段。还是以美国亚马逊渠道为例,产品均价从2021年的超过300美元/件,降至2023年以来的略超250美元/件。

不过,2023年以来,欧洲市场的扫地机销售恢复强劲,在这个市场,中国品牌的优势非常明显:较早布局的科沃斯,市场占有率稳居第三;较晚入场的石头科技,后来者居上,排名第二。iRobot的份额不断被挤压,不过仍坐头把交椅。

反映在财报上,科沃斯2022年、2023年上半年的海外收入均占比三成,具体来看,科沃斯品牌扫地机、添可(科沃斯子品牌)洗地机分别贡献收入12亿元、10亿元。

与科沃斯主要靠国内市场不同,石头科技的海外收入甚至超过国内收入,其未公布今年上半年的海外收入,据其2022年年报,海外收入达到34.8亿元,占公司收入(66.3亿元)的53%。

在扫地机市场已经相当内卷的当下,头部玩家出海求生的同时,也不得不开辟新的产品线,以维持成长性。在这一点上,科沃斯和石头科技这对“冤家”又“撞”到了一起,盯上了同一个新战场——洗地机。

需要强调的是,洗地机和出海战场并不是割裂的,科沃斯和石头科技出海的产品,既有扫地机,也有洗地机。

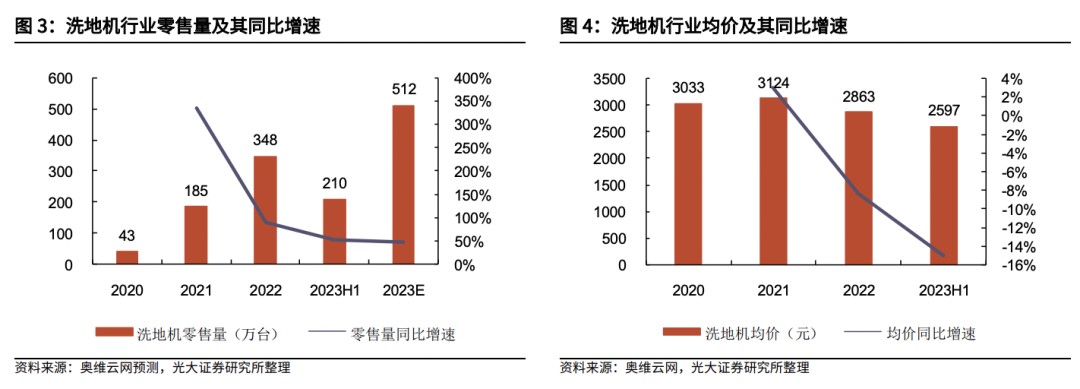

继扫地机之后,洗地机被认为是清洁电器的最优赛道。据光大证券研报,2023年行业销量有望突破500万台,或将一举超过扫地机销量。

陈乐认为,洗地机因为用起来更“傻瓜”,理论上消费者圈层更大。扫地机的主要功能是扫+吸,因为功能越做越多,需要配网、建图、分区等,需要消费者学习使用。洗地机是吸尘器的升级版,把“吸尘+强力去渍”功能合二为一了,可以一并吸走干湿垃圾,用起来门槛更低,也更适合我国特有的硬质地面。

洗地机的价格也降得更明显。相比扫地机过往靠价格上涨驱动增长,洗地机的价格曲线是向下的,也有利于加速消费者教育。洗地机2021年的行业均价是3124元,到2023年上半年降到了2597元。

据陈乐了解,洗地机未来的降本空间很大。因为扫地机是算法驱动,智能化零部件以及开发的成本较高;而洗地机是硬件主导,零部件国产率高,且多为普通材料,成本降下来的空间更大。

在洗地机领域,科沃斯旗下的添可位居市场第一,2020年产品面世以来,其2022年在国内的市占率为47%。今年上半年,其洗地机的收入(32.8亿元)几乎占到半壁江山。

相比之下,石头科技的基本盘仍然是扫地机。它的洗地机比科沃斯晚一年(2021年)推出,整体定位更中端,且凭借出海经验,自2022年开始在美国亚马逊上销售洗地机,为海外业务带来新增量,但目前未在财报中单独公布洗地机收入。

整体而言,国内扫地机市场以价换量是趋势,行业双巨头科沃斯和石头科技,一个押注洗地机,另一个转攻海外市场。

两家也各有各的挑战。洗地机和扫地机一样,都属于可选消费产品,销量势必受经济环境影响。而出海淘金,面对海外市场不景气的经济环境,以及老牌劲敌iRobot的反攻,业绩或因海外业务占比走高,而波动较大。

在当前的环境下,科沃斯和石头科技的第一要务是优化供应链,在降价提振销量的同时保证利润不被侵蚀太多。在这个过程中,等待可选消费的复苏,等待下一轮功能迭代周期。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。