导语

从2014年BAI专注金融科技主题以来,一共投资了22家公司,分布在数字银行、汽车金融、消费金融、信用卡、供应链金融、数字支付、保险科技、资管科技等领域。在这22家中,14家成长为其赛道的头部公司,7家成长为独角兽公司。

BAI资本长期系统性关注金融科技投资机会,将中国的金融科技优势输出到海外新兴市场,这既是我们的策略,也是一种使命。就像我们一直强调的:中国不在宏观数据里,在每个具体而微的创业者和投资人的日常里;中国也不只在长城之内,我们希望寻找和赋能的是认同面向未来普世价值观、能真正做出受尊重的全球影响力的Global Fintech创业者和企业。

*摘自BAI资本合伙人赵鹏岚于BAI 2023 AGM的发言

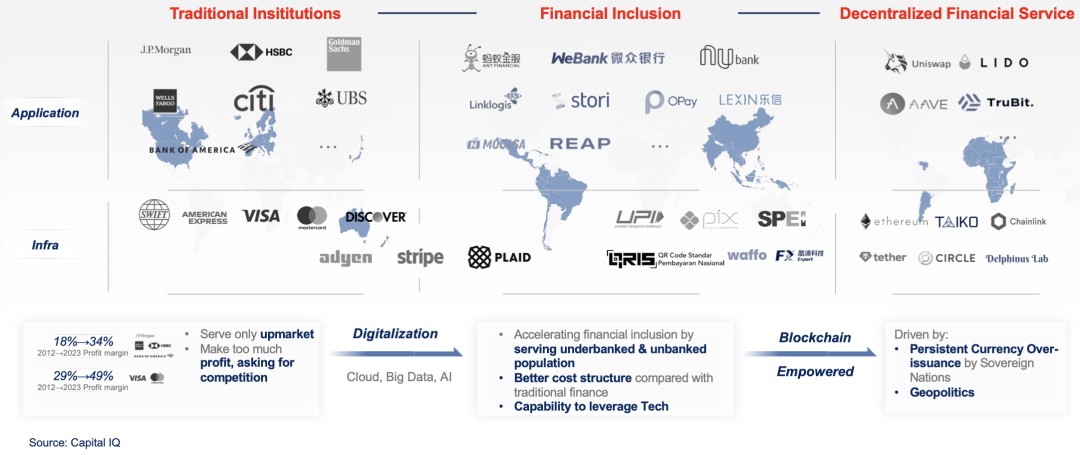

BAI 的 Global Fintech 世界观:Traditional Institutions,Financial Inclusion,Decentralized Financial Service 这三种金融服务会长期共存,互相渗透和博弈。

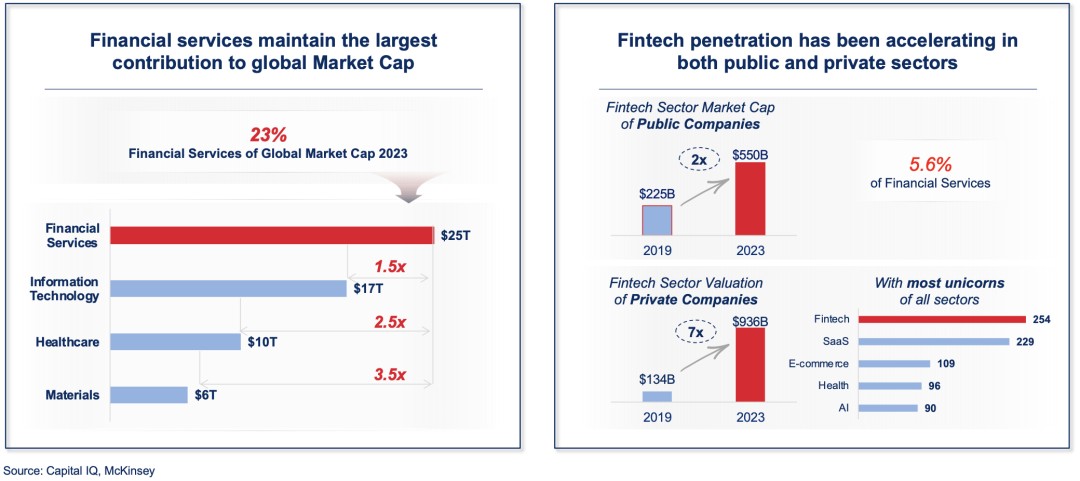

金融服务占全球接近1/4的总市值,是一个永恒的投资主题

金融服务业是全球支柱行业。回看过去的一年,金融服务业仍然是全球市值最大的产业——总市值达到25万亿美金,接近全球总市值的1/4,这个领域的任何变化和趋势都会创造巨大的回报机会,是一个永恒的投资主题。

与此同时,在过去四年,金融科技企业在加速渗透:2023年,金融科技上市公司市值超过5000亿美金,较2019年增长2倍;未上市金融科技公司总估值,尽管经历了大量的估值倍数回调,仍然接近1万亿美金,较2019年增长7倍;同时,金融科技也仍然是全球独角兽最多的赛道。

更值得关注的是,在2023年极具挑战的宏观环境下,金融科技主题的业绩仍然保持了强劲增长,并展现出极强的盈利能力。这与BAI注重Business-Driven的理念暗合:2023年前三季度,全球金融科技上市公司平均收入增长28%,平均EBITDA Margin 16%;同比2021年同样hype过的SaaS和Biotech赛道,Fintech的增幅更高、盈利能力更强。

Fintech has been continuously delivering. 即使剔除沉淀资金加息后的正向影响(一部分Fintech公司的业务会有沉淀资金,加息会提升其非主营业务收入),Fintech也仍然是后疫情时代资本市场表现最solid的主题。

BAI 的 Global Fintech “价值观”:从用户角度出发,让利于用户,“普惠”才有“未来”。

金融普惠的进程仍有很大空间

16% EBITDA margin for Fintech is sweet. 反观传统金融服务业,they are making too much profit,且只服务了最头部的人群。在过去10年中,传统银行的净利润率从18%上升至34%,卡组织的净利润率更是从29%上升至惊人的49%;传统银行和卡组织在2008年后形成的新的信贷周期里, 利用牌照红利和支付网络“收税”,然而他们并没有把这些技术进步带来的利润让利于用户。这应该被改变,这是我们的“价值观”。

与此同时,我们看到全球有两个大的趋势正在改变这件事情:

数字化趋势下的金融普惠机会:数字化赋能的Fintech公司砍掉了繁复的网点和冗余的人力,改变了传统金融的成本结构,服务了后者所不能服务的客群,削减了诸如开卡费、账户年费、延期费等“苛捐杂税”,而这其中既有应用端的机会,也有基础设施的机会

地缘政治和货币持续超发加速了去中心化金融服务的需求:这些去中心化的金融服务及应用在区块链技术的加持下,在清结算端bypass了VISA,在交易端bypass了SWIFT

这两大趋势都在不断蚕食传统金融机构的利润,创造增量市场,让金融普惠加速推进,创造巨大的增量价值。

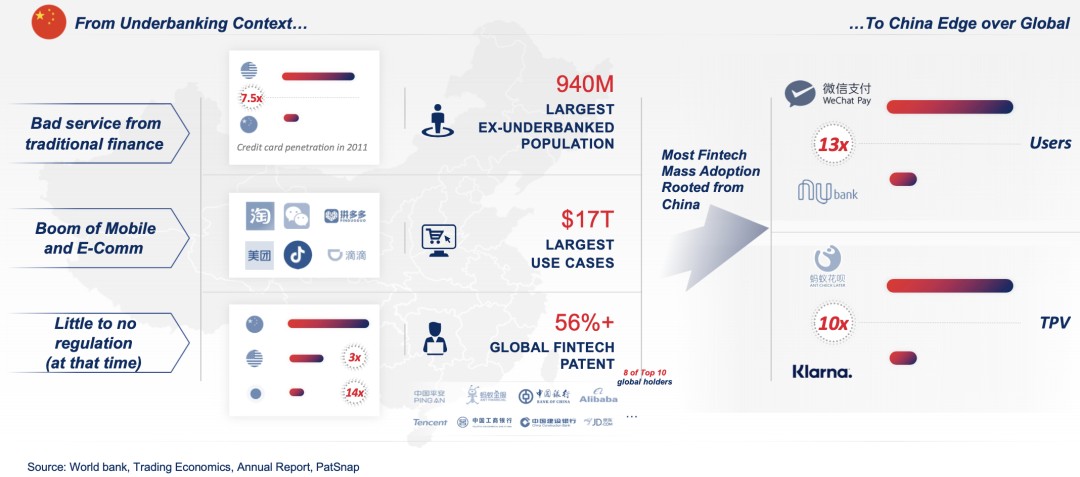

中国金融科技能力是全球突出的,是具备对外输出能力的,而这种能力形成的原因更是无法被复制的——这是 BAI 投 Global Fintech 最重要的 Playbook 和逻辑原点。

中国金融科技能力领跑全球的背后

这个机会如何与中国相关呢?我们很有信心的是,中国金融科技能力是全球突出的,是具备对外输出能力的,而这种能力形成的原因更是无法被复制的。这是我们投Global Fintech最重要的Playbook和逻辑原点。

在过去,中国传统金融业欠发达。10年前,只有10%的中国人能够接触到足额Unsecured Credit,只有不到20%的小微企业能够在不抵押房子的情况下拿到贷款,这让中国形成了高达2万亿美元的、全世界规模最大的underbanked市场,这个规模是美国的1.5倍、欧洲的8倍,用户体量则是美国的9倍、欧洲的21倍。

并且,伴生于中国电商和移动互联网的大发展,金融科技产品在中国开始井喷,最终突出全球。这其中最重要的原因难以被复制:中国金融科技大发展于“双创”期间,实则是一次“大跃进”。当时大家都抱着和现在恰恰相反的、极为激进的态度——“投石问路,创新先行”。

“创新”之于金融并不是一个绝对的褒义词,但这确实是当时的语境。支付宝是在成立8年后才拿到的第一张支付牌照。一旦一个产品被“创新”出来就可以马上全国铺开。科技公司在当时舍命狂奔,2014年马年春节微信红包“偷袭珍珠港”,之后这两家巨头进行了一场全球互联网历史上规模最大的竞争——支付入口“争夺战”,令人瞠目的打车补贴和共享单车都是其中的“分战场”;余额宝则几乎是在一夜之间成为全球最大的货币基金;同时,各种网贷平台开始野蛮生长,在2年内涌现出6000家P2P和2万亿的“影子银行”……最后形成了种种乱象,and the rest is the history we all know,这一切历历在目。

从结果来看,中国金融科技行业付出了极大的代价,交纳了巨额的学费,但也修炼出了独树一帜的能力、沉淀出了大量优质的被最大市场需求验证过的产品、培养出了数倍于欧美的产品经理和工程师。

至此,全球几乎所有规模化应用的金融科技产品雏形都源于中国。截至2023年,中国金融科技专利申请数占全球数量的56%,全球专利最多的前10家公司有8家都在中国;中国的金融科技产品采纳率全球第一。我们一线的体感是,这些年海外新兴市场的Fintech产品和项目,没有任何一个模式是在中国未曾出现过的。

「将中国的金融科技优势输出到海外新兴市场,这既是我们的策略,也是一种使命。」

The Next China is Chinese

BAI见证了这波浪潮并参与其中。从2014年投资金融科技主题以来,我们一共投资了22家公司,分布在数字银行、汽车金融、消费金融、信用卡、供应链金融、数字支付、保险科技、资管科技等领域。在这22家中,有20家拿到了超过两轮的后续融资,14家成长为其赛道的头部公司,10家已经规模性盈利,7家成长为独角兽公司,6家成为上市公司或正在上市过程中。BAI在早期进入这些公司并长期陪伴成长,在这个过程中我们积累了大量的经验、Know-How和人才网络。

将中国的金融科技优势输出到海外新兴市场,这既是我们的策略,也是一种使命。就像我们一直强调的,中国不在宏观数据里,在每个具体而微的创业者和投资人的日常里;中国也不只在长城之内,我们希望寻找和赋能的是认同面向未来普世价值观、能真正做出受尊重的全球影响力的Global Fintech创业者和企业。