原创首发 | 金角财经

作者 | 塞尔达

2024年,黄金上演了大牛市行情。

以国内行情为例,3月1日后,黄金9999报价由480.96元一路飙升至576.99元的高位,在一个半月的时间实现涨幅接近20%,以复利计算的年化收益率近330%。

不过,在这轮大牛市中,黄金市场内部却出现了冰火两重天。

一方面,线下黄金店铺人满为患,“内地游客买爆香港金店,转手卖出日赚7000”等类似话题频频登上热搜;但另一方面,黄金首饰尤其是K金却陷入遇冷的尴尬局面。

这对于珠宝商来说打击颇大,以周大福为例,今年一季度,周大福内地珠宝镶嵌、铂金及K金首饰类别的同店销售却减少近2成,香港及澳门同店销售减少近3成。

对于珠宝商来说,K金等首饰类业务往往在“卖金”同时,也向消费者兜售更多设计、时尚等附加值(智商税),从而毛利率更高,甚至可以说是利润增长的主要驱动力。

可以说,周大福等珠宝巨头并没有在这轮轰轰烈烈的黄金大牛市中享受到太多红利。

乱世买黄金

黄金牛市同时引爆了实体和金融市场热度。

清明假期期间,作为南北两大线下黄金市场,“中国黄金第一店”北京菜市口百货股份有限公司菜百总店和深圳水贝人满为患;此前,“香港买金”也频上热搜,网上更有不少相关攻略。

金融市场情况类似,各类与黄金挂钩的金融衍生品和金价一同上涨。上海期货交易所黄金主力合约单边成交量从3月18日这一周的16万手增至4月8日这一周的38万手,价格也从506元/克升至555元/克。

同时,黄金ETF、黄金股ETF规模都在增加。截至4月12日,华安黄金ETF规模为212.36亿元,成为首只两百亿黄金ETF,较年初增长了72亿。博时黄金ETF、易方达黄金ETF规模分别升至114.48亿元、86.12亿元。

黄金牛市,一方面与全球市场的资产配置偏好有关。

“过去两年,房地产市场调整叠加股市持续下行,国内财富效应不佳,居民收入增速也有一定下滑,‘资产荒’在中国老百姓层面表现得更为突出,黄金保值增值的属性不断被散户‘越涨越买’的行为强化。”弘则研究首席分析师章左昊表示。

除了中国,在海外市场,黄金同样是热门投资标的。比如,金融工具有限的印度,其投资者则偏向参与实物黄金投资;货币贬值压力大的埃及、阿根廷,其高净值人群在“去美元化”“去法币化”的趋势中,也在押注黄金。

“全球黄金投资人群分布广泛,包括追涨杀跌的散户、有资产多元化配置需求的高净值人群、投机或配置型的金融机构、黄金制造商、各国中央银行,都有参与黄金交易的动力。”章左昊称。

另一方面,则是全球市场的避险情绪依然高涨。有业内人士指出,短期看,美联储降息预期、美国通胀预期的重新洗牌,叠加巴以、俄乌等地缘政治风险未艾,都推升了黄金的交易情绪。

黄金经常与另一种重要金属结合来看,就是铜。与黄金的避险属性相比,铜是重要的工业金属,铜价也是经济周期中最敏感的指标之一,市场也有“铜博士”一说。

这里选择未平仓的非商业头寸作为衡量两种商品在期货市场里的纯投机仓位,并通过铜的净多头(未平仓的非商业头寸的多空差)减去黄金净多头的数据变化观察市场情绪。

从COMEX(纽约商业交易所)的数据来看,目前两种金属的未平仓非商业头寸的净多头之差依然显示出市场情绪较过去悲观时并没有恢复多少。

该数据近年的两个阶段性低位分别出现在2020年初和2022年初,对应的事件为疫情爆发和俄乌冲突前夜。经过两年时间后,这个指标相比俄乌冲突前夜并没有发生多大变化。

道理也很简单,2022年俄乌冲突后,全球地缘政治紧张局势并没有降温,俄乌前景未明朗之余,现在又多了以巴、伊朗等地方爆发进一步引发紧张情绪的地缘政治事件。

日本大宗商品分析机构“市场边缘”公司董事长小菅努指出:“黄金作为安全资产的价值不断上升。”在谈到中东局势时,小菅努认为:“尽管眼下还不知道详情,但如果伊朗未来实施报复,地缘政治风险将被进一步推高,金价还可能继续上涨。”

这使“乱世买黄金”依然是金价最大支撑。

K金,鄙视链底端

黄金牛市虽然引起市场关注,但撇除“乱世买黄金”的避险投资逻辑后,黄金消费并没有享受到这波牛市红利。尤其是K金(黄金与其他金属熔合而成的合金),不仅没有蹭上热度,反而拖累了珠宝公司的业绩。

以周大福为例,这家珠宝巨头的经营数据显示,今年一季度,其内地珠宝镶嵌、铂金及K金首饰类别的同店销售减少19.5%,香港及澳门同店销售减少幅度更高达27.2%。

同时,客户在周大福的消费金额也有所减少。一季度,周大福内地珠宝镶嵌首饰的同店平均售价从去年同期的8400港元降至8200港元,香港及澳门的同店平均售价从17900港元降至15800港元。

周大福经营数据

尴尬的是,K金首饰正是各大珠宝品牌的重要利润增长点。K金等首饰类商品往往在“卖金”同时,也向消费者兜售更多设计、时尚等附加值,从而毛利率更高。

还是以周大生为例,其2022年财报披露,该公司K金镶嵌类毛利率高达31.4%;相比之下,素金毛利率只有8.1%。

K金遇冷也导致了以周大福为代表的珠宝巨头在本轮黄金牛市中,股价并没有获得多少提振。

2024年初,周大福股价为11.62港元,4月22日,其股价收10.72港元,相比年初时还跌了。即使今年3月的黄金大行情启动后,周大福的最新收盘价相比3月初的11.72港元依然是下跌了,反应出K金等暴利产品卖不动后,珠宝商在黄金牛市中面临的尴尬局面。

事实上,在正常年份,K金从饰品角度来看优势并不小。它硬度高,能用于镶嵌,而素金太软抓不住宝石。同时,K金有黄金色、浅金色、玫瑰金色、银白色等多种颜色,可以设计更丰富的产品。相比之下,给人“老气”印象的足金产品则显得时尚性不够。

但在“乱世买黄金”的节点,足金有一项巨大的优势——保值性强。

相比K金,足金价格计算透明,一般是克价乘以克重,加上工费。目前,上海黄金交易所发布的上海金价格在560元/克左右,可以视为原料成本金价。各大零售品牌每日发布饰品金价,在700元/克上下。

以4月15日为例,内地周大福、周生生、谢瑞麟金价都在726元/克左右,老凤祥和老庙黄金超过730元/克。单价不到700元的主流品牌有两家,菜百首饰699元/克,中国黄金在679元/克。

此外,零售品牌如果囤货早,成本比目前的原料金价低,终端销售还会有一定的折扣空间。比如,此前在周大福天猫官方旗舰店,一条足金素链3.15克,折扣后售价2269元,工费180元,折算下来每克金价仅663元。

相比之下,K金、镶嵌类首饰一般是一口价。比如近年周大福推出的22K金(含金量91.6%)产品,很多消费者在小红书上吐槽太贵,1.9克的22K金项链卖3000多元,2.3克的22K金手链卖5000多元,克价都超过千元。

在套现方面,二手足金首饰也较容易流通,回收渠道多,价格随金价起伏,这是其避险属性的有力支撑。

据悉,周大福回收金价在535元/克,大品牌回收价一般偏低,在淘宝、小红书随便搜索下,一些回收渠道能给到550元/克,但一般不会超过当前的上海金价格。在回收市场,所有品牌的金饰一视同仁,品牌、设计都没有溢价,只看成色。

而K金在套现时,被砍的程度就狠得多了。有业内人士称,18K金回收价格一般为足金回收价的7折,虽然含金量为75%,但厂家提纯会有损耗。比如足金回收价格550元/克,18K金回收价就在385元/克。

周大福在财报中称,珠宝镶嵌首饰属非必需消费品,因此较受经济周期影响,在宏观环境充满挑战的情况下相对疲弱。这其实与“乱世买黄金”的逻辑一致,在市场悲观时,会“投资”黄金避险,而减少“消费”黄金。

K金的“智商税”成色更重,最终使其成为黄金大牛市中的鄙视链底端。

金价何时见顶?

没有一种商品的价格会一直上涨,黄金也不例外。

对于K金,还有以K金作为重要牟利手段的珠宝商来说,金价什么时候到顶才是当下最关心的问题,毕竟,在牛市中都不能分享到红利的话,当金价回调、牛市结束后,它们的局面恐怕只会更尴尬。

据相关媒体报道,目前在实体市场,黄金消费已经出现了明显的观望情绪。

成都一家金店的销售对媒体表示:“最近黄金价格确实涨太高,很多消费者都在观望了,我之前服务过一对即将结婚的情侣,过年前买过一个戒指,最近想买耳环、手镯等饰品,就因为近期黄金价格涨幅过高,一直在犹豫。”

“黄金消费的高峰期一般在过年前后,现在进入三四月后,消费者的购买热情有所下降、客流和成交就会少一些。”有黄金饰品店店员对记者表示,最近金价持续攀高,一些“非刚需”消费者开始选择观望。

同时,金融市场方面的成交量也开始下滑。COMEX数据显示,虽然黄金期现价格坚挺,但黄金主力合约的持仓量先是从2月末的40万手左右升至3月21日最高的53.7万手,再降至4月9日的50.5万手。

从内盘看,尽管清明节后一周黄金主力合约成交量上升,但持仓量也从3月18日这一周的单边持仓量22.4万手,下降至4月8日这一周的21.8万手。

有分析人士称,黄金实际上是一种高波动、高风险的资产。“黄金的避险特点主要反映在对冲地缘政治风险上,但并不能避开价格波动的风险。黄金的变现最终也取决于二级市场有没有接盘的买方,这会成为金价的决定因素,无论进场接盘的人是为了生产还是投资。”

“说到底,资产价格的‘锚’无非是投资者追寻的一种信仰,但黄金价格短期的走势,并非是单一市场参与者行为、单一事件驱动可以主导的,对多元预期的多空博弈将加剧。”有黄金专家表示。

在高盛看来,有几种因素将促使金价回落,包括美国动用美元实施制裁引发的不安情绪得到缓解;各国央行完成既定的黄金购买目标;担忧一些大国经济增速放缓的情绪消退;美联储加息。

北京时间4月18日晚间至19日凌晨,多位美联储高官密集发声,释放重磅信号,甚至罕见提及了加息的可能性。美国纽约联储主席威廉姆斯警告称,如果数据显示,美联储需要加息,以实现目标,那么美联储就会加息。

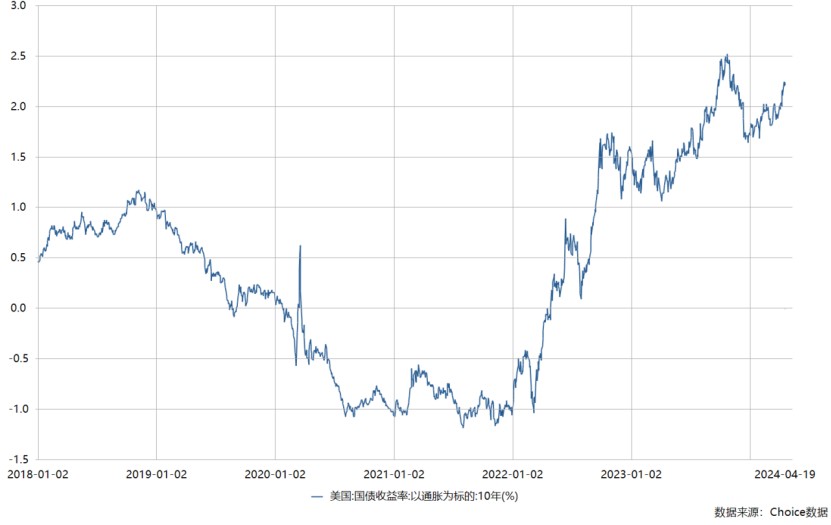

事实上,黄金除了以避险闻名,还是一种抗通胀的零息资产,经通胀调整后的实际利率,一般被视为持有黄金的机会成本。若美国加息推高实际利率,黄金的吸引力会降低,金价就相应下跌。

公开数据显示,目前美国以通胀为目标的10年期国债收益率,已经处于近年高位。

当金价真的开始回调时,本来已经处于鄙视链底端的K金首饰,处境将会更加尴尬。珠宝商的盈利能力,也将受到真正的考验。

参考资料:

财新《黄金因何暴涨》

财新《金价飙升 为什么大品牌的K金首饰却卖不动?》