编者按:本文来源微信微信公号号君临(ID:junlin_1980),作者君临研究中心,创业邦经授权转载。

7月22日,注定要载入中国金融史册。

这一天,25只股票率先在科创板进行交易。

科创板自提出以来,有过很多期待也有过很多争议。

争议是多方面的,比如门槛、公司质地等等。

前些天券商界更是传出两个颇令人震惊的消息。

先有某大型券商自营部门没有实际申购某只科创板股票,创造科创板首个“跑单”,后有某知名券商分析师在微信一时没收住说了一些黑科创板的话。

当然,两个事件的当事人都被火速处理。

不过这也让股民和吃瓜群众更加疑惑了,科创板到底怎么样?

在君临看来,国家既然大费周章地搞出来,肯定是有其必要性和进步意义的,或许不完美,但给点时间去修正总会越来越好。

其实,我们不应该把精力放在思考和辩论科创板的好坏,而应该思考他可能会有怎么样的表现。

这是预测股市吗?

当然不是。

我们以史为鉴。

科创板虽然是全新的一个板块,但是其诸多特点却曾经在A股之前的某个时期出现过。

1990年初,原本交投清淡的深圳股票市场被深市第一股深发展(现已更名平安银行)的一纸送配股方案打破了宁静。

当时深市仅有的5支股票开始在深发展的带动下暴涨。

为了抑制股票市场过热,1990年5月29日,中国政府第一次实行了涨跌停板制度,股票单个交易日的涨跌幅度被定为±10%。

从那天起,中国股市就在无尽的定价和交易制度的探索中成长。

科创板从技术层面看,是我们关于股交易制度的集中尝试。

科创板的制度中有2条是比较重要的-市场化定价和上市前5个交易日不设涨跌停板限制。

实际上,市场化定价并非科创板首创,前5个交易日没有涨跌停板也有迹可循。

所以,我们可以复盘一下过去,看看科创板到底能不能买。

如果您是可以直接参与科创板的君友,那本文对您非常有帮助,如果您达不到最低门槛,但是想通过购买基金的方式参与科创板的君友,本文同样值得一看。

1

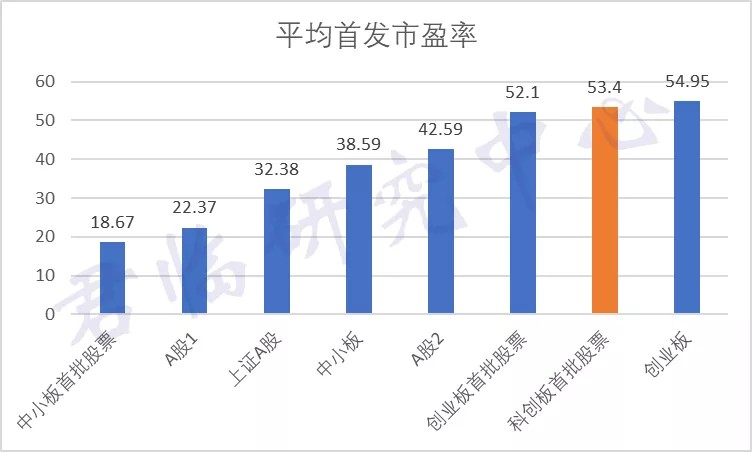

首先从首发市盈率说起。

实际上这也是有关科创板的一个焦点话题,科创板的市盈率高不高呢?

先上一张图:

▲

数据来源:君临研究院

做一下说明:

A股1选取的时间段为2014年7月1日-2019年7月17日;

A股2、上证A股、中小板、创业板选取的时间段为2004年6月25日-2012年11月2日。

之所以这么选择后文会有解释。

我们再看看历年A股的首发市盈率。

▲

数据来源:君临研究院

这张图基本上浓缩了A股的发展史。

在2000年之前,也就是A股最初的10年,新股发行定价的唯一标准是市盈率,发行价等于每股收益乘以某个市盈率倍数,这个市盈率倍数不是你想多少就多少,要被“抑价”,一般在13-18倍之间。

而当时二级市场上的股票市盈率普遍都要大幅高于新股的首发市盈率,也就是一、二级市场存在巨大的价差。

加上当时股票数量少,新股上市之后往往出现逆天涨幅,2000年之前的股票上市首日平均涨幅达到230%,上市首日涨幅超过1000%的股票就有48支。

这是病,得治。

于是2000年证监会逐渐放开了一级市场发行定价限制,到2001年3月17日,证监会彻底放开了限制,而且宣布首发价格上不封顶。

这是A股第一次尝试市场化定价方案,目的是消除一二级市场价差,让发行价格更加合理。

很快,首发市盈率就上去了,跟过去相比,2000年和2001年的平均首发市盈率翻倍。

这一定程度上让二级市场追逐新股的狂热降温,成效还是有的。

不过3个月后的6月22日,国家发布《减持国有股筹集社会保障资金管理暂行办法》,这个《办法》具体内容就不讲了,但要记住的是,它的出台把股市推向深渊。

熊市的到来让刚刚运行了9个月的市场化定价方案在2001年11月就暂停了,可谓生不逢时,

中小板诞生的时候正值那一轮熊市的过程中,首批8只股票的首发市盈率被限制在了20倍以内。

随后从2005年1月开始,A股新股发行定价机制进入询价阶段。

这是一个介于市盈率定价法和市场化定价方案之间的定价方式。

这种定价方式同样提高了首发市盈率,并且也在一定程度上抑制了一二级市场的价差,不过并没有达到预期效果。

原因在于参与定价者都是少数机构,他们具备黑箱操作的便利,进一步增加了不公平性。

当时间来到2009年,创业板的创立进入冲刺阶段,市场化定价改革再次被提上日程。

2009年6月10日,证监会顺水推舟,第二次尝试市场化定价方案。

4个月后的2009年10月30日,首批28只创业板股票上市交易。

这28只股票“赶上了好时候”,平均首发市盈率高达52.1倍。

它们还不是命最好的,创业板此后的几批上市公司的平均首发市盈率更高,甚至超过80多倍。

很快过高的首发市盈率带来的资金超募现象又成了问题,一方面是很多上市公司一下子有了用不完的钱,最后拿去理财或者高溢价收购大股东或者关联方的资产;另一方面是有些上市公司的流动性欠缺。

资源错配的问题最终被上头重视,于是又进行改革。

从2009年6月10日至2012年11月2日,证监会对市场化定价方案进行了2次改革,结果上来看就是在限制首发市盈率,不过越改越乱,加上当时又赶上熊市,最终在2012年11月2日,A股迎来第8次也是时间最长的一次IPO暂停。

A股第二次对市场化定价方案的尝试无疾而终。

2014年1月恢复IPO之后证监会随即做了两个调整,一个是2014年1月起新股首发当日最大涨幅限制在44%以内,一个是2014年6月起新股最高首发市盈率限制在23倍以内(特殊情况之外)。

以上制度一直实行到今天。

所以,站在历史的角度,科创板其实是我们对市场化定价第三次的尝试,当然他的创立并非只是为了尝试市场化定价,但是它会有市场化定价模式下的股市特征。

另外,读到这里聪明君友也就明白了,为什么在第一张图中,君临选择的数据时间段比较“怪异”。

是因为2000年以前的A股制度成熟度不高,很多当时的股票数据和之后的数据可比性不大,再加上中小板首次交易日期在2004年6月25日,为了进一步增加数据可比性,我们只选取2004年6月25日及之后的股票数据做统计和对比。

又因为2012年11月2日-2013年12月31日IPO暂停,2014年6月以后新股首发当日最大涨幅限制在44%以内、新股最高首发市盈率限制在23倍以内,所以我们把2004年6月25日-2012年11月2日和2014年7月1日-2019年7月17日的股票数据分别统计。

说了这么多,我们还没有回答最开始的问题,科创版的首发市盈率高不高?

高!

虽然数值上看不及创业板早期的市盈率,但是相差微乎其微,都处在A股历史高点。

最最核心的问题来了,这么高的首发市盈率能买吗?

2

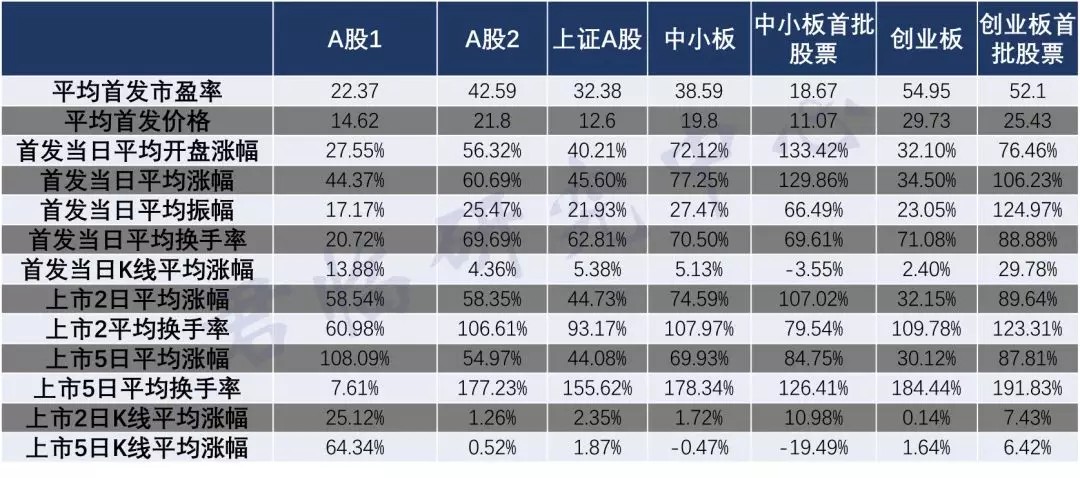

为了回答上面的问题,君临又费劲巴拉地做了一张表。

▲

数据来源:君临研究院

这张表看上去密密麻麻,其实非常简单。

第一行平均首发市盈率其实前面已经讲过了,而首发市盈率和首发价格是成正比的,某种意义上是一回事。

不出意外,大家最关心的一个数据应该是首发当日平均涨幅。

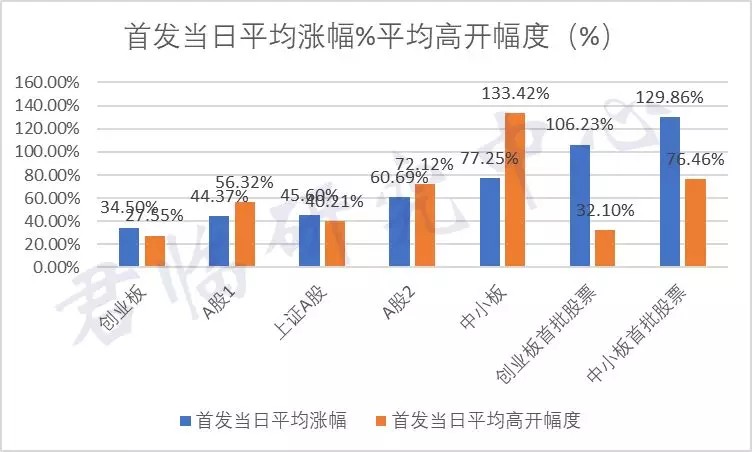

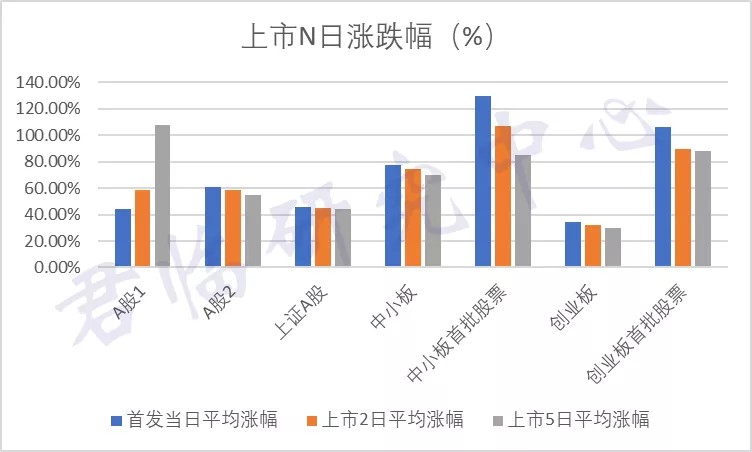

▲

数据来源:君临研究院

显然,从数据上看第一批创业板和第一批中小板股票的在首发当日表现非常出众,对于新成立的板块,市场表现出了很大的热情。

以上数据还能看出,在平常时期,首发市盈率和首发当日涨幅成反比。

那是不是科创板开盘就可以追了呢?

且慢。

发行价格和首日开盘价是不一样的,按照“惯例”,新股都要跳空高开,所以上图中君临把首发当日平均高开幅度加了进去。

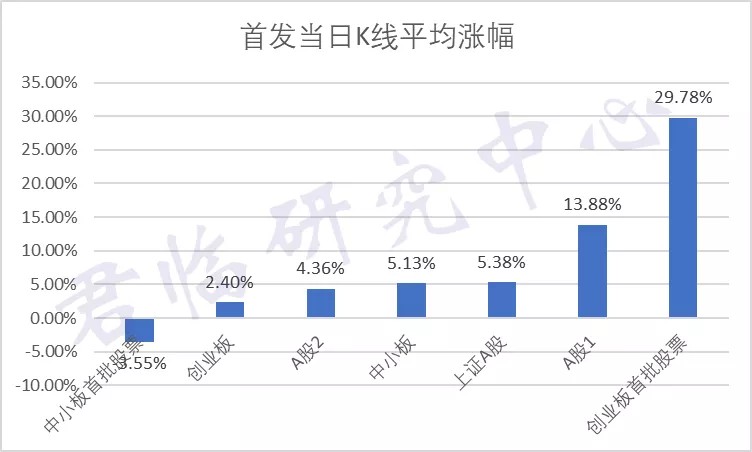

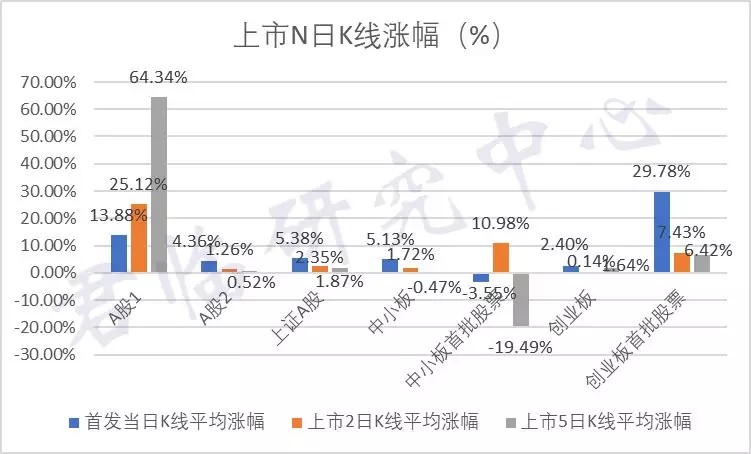

加这个数据的目的是要计算出一个更加有实际意义的数据-首发当日K线涨幅。

▲

数据来源:君临研究院

这张图可以看出,首批创业板股票表现亮眼,如果有人在开盘后追进去,当天平均浮盈就接近30%。

但是,首发当日平均涨幅最大中小板首批股票就让人大跌眼镜了,如果开盘追进去,当天出现浮亏。

由于我们的交易都是T+1,所以第一天的表现好坏都无法兑现,股票上市二天的表现对于投机客来说才是关键。另外很多人持股时间在5个交易日以内,所以上市五天的表现也至关重要。

▲

数据来源:君临研究院

上图非常明显的看出,在2014年6月之前,所有的股票上市前5个交易日总体涨幅都是不断下降的。

再看看上市2天和上市5天的K线涨幅。

▲

数据来源:君临研究院

这张图反映的情况上和上面一张图类似。

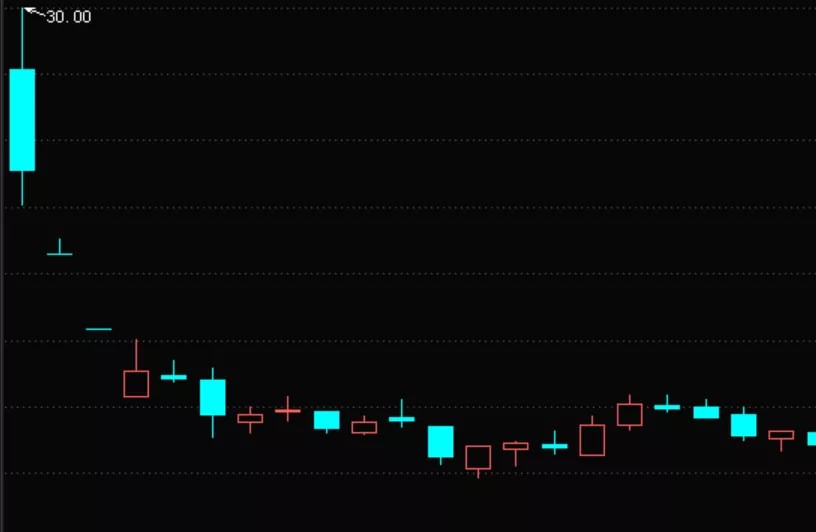

如果以上看的不够直观,可以再看看创业板和中小板首批股票上市之初的表现。

上图是创业板第一股特锐德(300001)刚上市时候的表现。

其他27只创业板首批股票的K线形态类似。

上图是中小板第一股新和成(002001)刚上市时候的表现。

其他7只创业板首批股票的K线形态类似。

通过以上对多个板块历史数据和K线形态的复盘,我们基本推出一个观点:

对于没有打中科创板新股的短线投资者而言,追涨的风险非常大。

3

问题在于科创板会像其他板块一样吗?

这个君临不敢说的绝对。

不过我们站在历史的角度看待科创板,会发现它是过去的一种延续,并非跳跃。

市场化定价放开了对首发价格和首发市盈率的限制,也释放了资本家的天性。

时代在变,人性不变。

资本家的天性是什么?

另外,当初面对中小板、创业板的人的想法,和如今我们面对科创板时的想法会有本质不同吗?

在创业板正式交易后的第7天,也就是2009年11月6日,时任证监会副主席姚刚(已被判刑)说“目前大概有960万的投资者开了户,实际参加创业板二级市场交易的有92万户,约占开户数的1/10。这说明还有大量的投资者在观望。”

目前已经开通科创板的人数大约在380万左右,初期参与的人有多少呢?

无论是中小板还是创业板都走出了非常优秀的大牛股,君临相信未来科创板也能走出大牛股,甚至在首批科创板公司中的几只君临就觉得有牛股相。

不过从交易的角度,科创板早期大概率还是高手的舞台,您光有钱是不行的,如果水平不济,请谨慎谨慎再谨慎。

4

股市中的机会转瞬即逝。

前一秒还是资本关注的风口,下一秒就可能变成一片寂寥。

时不时还会遇到财务造假的地雷股,或者乱飞的黑天鹅。

信息不对称,只能关灯吃面。

不练就一双火眼金睛,又怎么在股市混下去?

但在股市中单枪匹马,注定只能沦为韭菜。

术业有专攻,你需求更专业更缜密的分析。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。