编者按:本文系创业邦专栏作者土味财经原创作品,创业邦经授权转载。

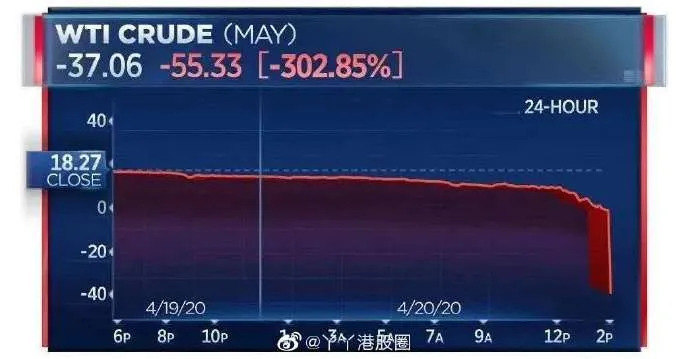

今天早上一醒来,朋友圈里一片“活久见”之声,原因是5月份交货的纽约轻质原油期货价格跌到了负值,收盘在-37美元/桶,也就是说买这一桶原油,不仅不用付钱,卖家还可以倒贴你37美元,这可真的是“活久见”了。

我又看了看6月份的原油期货价格,WTI 6月原油期货收盘在20.43美元/桶,还不算过分。

后来查了一查,5月交货的纽约轻质原油期货,交割时间就是4月21日,也就是北京时间今天晚上,怪不得。

什么叫期货交割日:

是指期货合约到期时,根据期货交易所的规则和程序,交易双方通过该期货合约所载商品所有权的转移,了结到期末平仓合约的过程。

纽约轻质原油的交割地是哪里呢?

在俄克拉荷马州的库欣,这是个鸟不拉屎的地方,在美国中部,离海港有好几千公里。

假设我是一个原油买家,我要跑到库欣去把期货交割掉,花上一大笔代价运到沿海装船运回中国,问题是现在已经租不到船,并且全球所有的油库已经装满了,如果我交割的这笔货卖不出去,我还得一直租着这船来盛放它。

这就是库欣油价倒贴的原因了。

此前,多个大宗商品贸易商已于3月中下旬陆续开始“海上囤油”,利用大大小小的油轮囤积起来的原油数量可能高达1.6亿桶。在这些油轮中,可负载200万桶原油的超大油轮(VLCC)数量多达60艘。

大宗商品巨头嘉能可(GLENCORE)每天花3.7万美元(约合人民币26.16万元)租用大型油轮欧洲号,以便在海上储油,初步打算租期为六个月,该船载重超过32万吨,可以运输300万桶原油。。

而壳牌集团也临时租用了不少于三艘超大型油轮在海上储存石油,租期至少三个月。

中国的三桶油也都没有消停,据说动员了接近一百艘油轮在海上囤油。

陆地上的原油储存基地,现在几乎已经全部灌满了,那么石油不像牛奶,又不能倒在海里,那新生产出来的石油是很尴尬了。

原油价格肯定不可能一直保持在目前20美元的低位,但是要撑过疫情和经济Reboot才行,这也是众多抄底原油的同学形成的共识。

因此,赌原油立刻V型反转而去投资高杠杆的期货产品,是风险极大的赌博,即使原油之后翻身向上,你也可能会因为短期爆仓而失去翻本的机会。

原油投资存在巨大的升水损耗,所有直接投资原油的品种只能短期投机,不适合长线死扛。即使未来油价重回40美金以上,很多人也等不到那个时候就爆仓了。

中国银行今天的公告称,原油宝产品美国原油合约4月21日暂停交易,这种产品听说有不少大户在买,但是期货这种东西高风险高收益,不懂的东西就不要碰。国内银行的所谓纸原油,每40天移仓,成本巨大,也不适合长期持有。

那么美股里的油企ETF之类的可以买吗?油企ETF内含一大堆会崩盘中小页岩气公司,所以风险还是很大的。

对于散户来说,如果你真的看好原油,那应该选择有安全边界的低风险产品,与此相对应的是收益也会比较保守但是稳健。

有安全边界,意味着不可能爆仓,不可能清零,即使下跌却还可以用时间换空间,长期持有会等到翻本的机会。

讲究安全边界的话那就只有大型油企的股票可以持有。

我在之前的文章《“三个信念”的复盘及贤者时间》中,其实已经说了我投资的品种,即埃克森美孚、BP英国石油和中海油。这三家公司运营稳健,没有破产之虞,且与原油价格相关性比较好,每年分红稳定,只要油价上来,这几家公司是受益最大的,只是没有玩期货那么刺激而已,长期投资等上一年半载又如何?

为什么没有推荐国内A股的中石油和中石化?主要原因是国内成品油机制不太一样,且他们都有石油炼化等其他业务,而中海油是相对单纯的原油开采业务,且体量稍小,在港股上市股性活泼,可以通过沪港通买到。

上面是中海油在3月底的价格,你们可以对照一下它现在的股价。

原油价格短期涨跌是无法预测的,但是长期来看全球经济恢复过程中一定会起死回生,投资就是选择和时间做朋友,何必急于一时呢?

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。