图源:摄图网

编者按:本文来自微信公众号节点财经(ID: jiedian2018),作者美股频道,创业邦经授权转载。

美国资本市场迎来首只SaaS中概股。

北京时间2021年2月9日晚,中国智能通讯云服务商“容联云通讯”(Cloopen Group Holding Limited)在纳斯达克证券交易所正式挂牌上市,股票代码为“RAAS”。公司开盘即触及熔断,截至当日收盘,股价暴涨200%,报48美元,市值突破76亿美元。

容联云IPO发行价为16美元,共发行2000万股ADS。绿鞋后,共募资3.68亿美元。

容联云IPO颇受市场关注,部分是因为过去一年美股SaaS板块多次创下历史新高,同时其在美股对标的竞品Twilio表现亮眼。截至美东时间2月9日收盘,作为全球最大云通信厂商的Twilio市值为613亿美元,2016年这家公司IPO时定价为15美元,对应的市值仅为12亿美元。短短五年,公司市值暴涨了超50倍。

容联云创始人孙昌勋此前曾表示,公司计划在IPO时体量超过Twilio。容联云IPO后能否在资本市场复制Twilio的亮丽成绩?节点财经将从营收、业务、市值等多个维度对容联云进行解读。

看营收业绩:3年亏损超5亿

容联云是一家基于云计算的通讯服务提供商,2013年5月正式上线,主营业务是为企业和政府组织提供通讯及数字化服务,包括CPaaS(Communication PaaS,通讯平台即服务)、CC(智能云客服与云联络中心)以及UC&C(融合通信,如IM即时通讯、视频与会议等)。

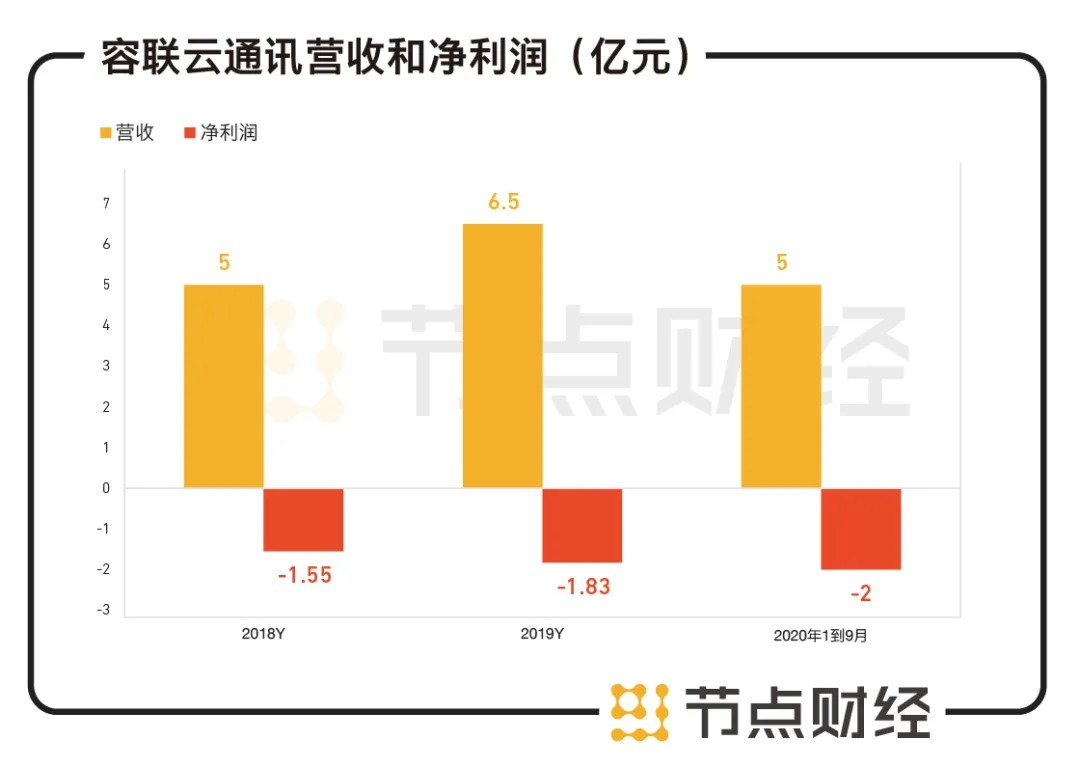

招股书显示,容联云2018年和2019年营收分别为5亿元和6.5亿元。2020年1到9月,公司营收同比增长19%至5亿元。由于公司通常每年第四季度营收最高,预估其2020年Q4营收会超过2亿元,全年营收预计超过7亿元。

数据来源:招股书

相比Twilio,容联云的营收规模还有些差距。财报显示,2017年-2019年,Twilio的营收分别为4亿美元、6.5亿美和11.3亿美元,过去三年的年平均复合增长率为68%;公司2020年Q3营收为4.48亿美元,同比增长50%。

容联云和Twilio的共同点在于,公司营收持续增长,但亏损也在逐年递增。

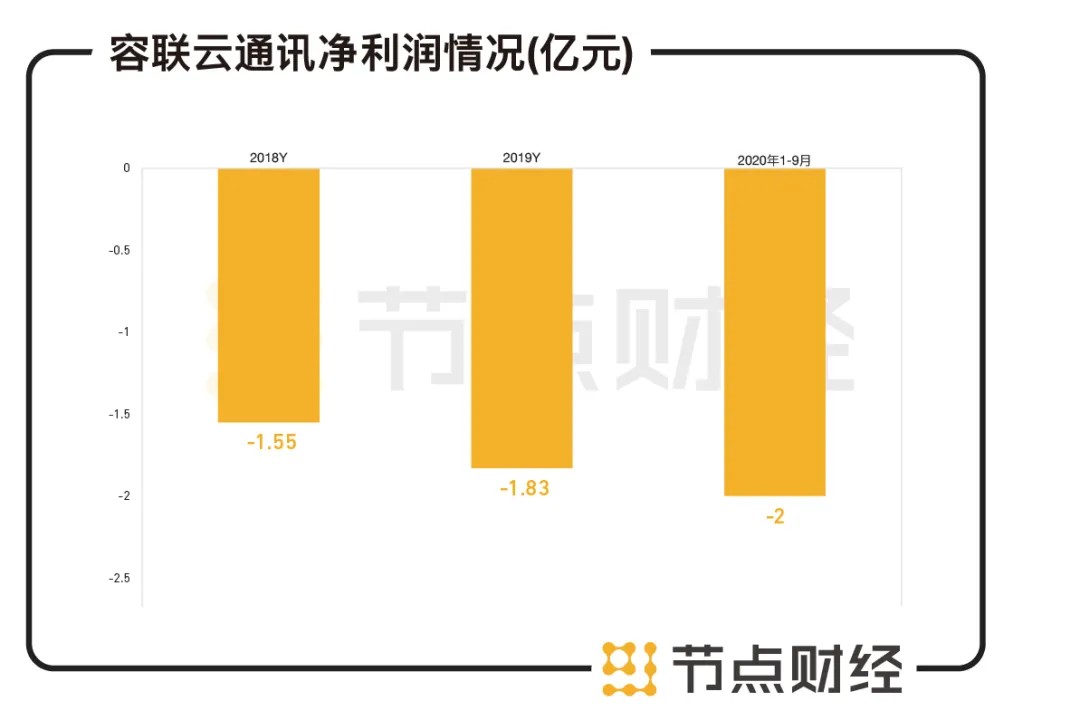

招股书显示,2018年、2019年何2020年前九个月,容联云的净利润分别为-1.55亿元、-1.83亿元、-2亿元,不到三年内合计亏损约5.38亿元。

数据来源:招股书

财报显示,Twilio 2016年上市以来也一直处于亏损状态中。2020年前三个季度,Twilio的营收同比增长51%至12.14亿美元,净亏损为3.12亿美元,亏损持续扩大。

持续亏损并非容联云和Twilio两家公司的特有情况,环顾全球云计算服务厂商可以发现,亏损几乎是各大公司的常态。

不过,在盈利能力方面,Twilio相比容联云还是略胜一筹。容联云2018年、2019年毛利分别为1.89亿元、2.67亿元,2020年前三个季度毛利为2亿元,上年同期毛利为1.76亿元。2019年容联云的毛利率为41.12%,同期Twilio的毛利率为53.67%。

看业务结构:CPaaS贡献收入半壁江山

在美国云通讯服务领域,目前已经分化出CPaaS、CCaaS、UCaaS三个成熟的细分领域。

细看中国相关领域,大小玩家的路线主要分为两类,一类是专注并深入某一细分领域,比如2020年6月上市的声网,主要专注提供音视频实时互动能力,属于CPaaS的子领域;另一类更倾向于开发全产品能力。容联云属于后者,走的是全产品路线,三个服务都提供。

据36氪报道,容联云的发展过程大致经历了几个阶段:

2013年到2015年,公司主要在CPaaS这一细分市场迭代产品;之后,从PaaS拓展到SaaS层,确定了全产品路线;2016年后,从PaaS逐步发展到CCaaS和UC&C业务,全面转型大客户。在这个发展阶段,公司主要是通过投资或收购“容联七陌”等云客服SaaS厂商切入CCaaS的中小客户群。

从营收结构来看,目前CPaaS业务是容联云的核心业务,占其收入的半壁江山。所谓的CPaaS,即云服务的基础通信设施,比如短信验证码、虚拟号码、在线客服等都属于这一业务范畴。从技术层面来说,CPaaS属于云计算交付模式中间一层PaaS(平台即服务,其他两层分别是IaaS、SaaS)的细分领域。

2020年1到9月,CPaaS业务为公司贡献了54%的营收;期间云联络中心(CC)和统一通信及协作(UC&C)的营收对公司收入的贡献占比分别为30%和16%。

从地区分布来看,容联云的绝大部分营收来自国内,其他来自日本。2019财年至2020财年前三财季,容联云来自国内的收入分别4.89亿元和4.23亿元,来自日本的收入分别为2009万元和376万元。

看客户:以TO B/TO G业务为主 高度依赖运营商

容联云业务分为TO B(企业客户)和TO G(政府客户)两大板块。企业客户包括中国银行、兴业银行、国家电网、中石油、中石化、中车集团、现代汽车、腾讯、京东等,覆盖金融、制造、教育、能源、互联网等八个行业。

截至2019年底,容联云的活跃客户数量为1.02万,相较而言Twilio的为 17.9 万。截至2020年9月,容联云的活跃客户数量同比新增511家至12048家,其中大客户共有173家,占比1.4%,大客户对其收入的贡献占比高达76%。据其招股书,大客户的标准是年消费金额超过10万美元。

由此可以看出,容联云对大客户的收入依赖较强。容联云在招股书中表示,由于公司业务主要聚焦于大型企业,存在被要求大幅减价的可能。

此外,容联云在收入成本方面对运营商较为依赖,这可以说是通讯云行业的特性。据招股书显示,容联云的收入成本主要包括电信资源、外包费用、基础设施和设备等几个方面,其中电信资源是主要成本。公司对电信运营商的合作稳定性依赖程度较高,只有从运营商处购买电信资源,才能向企业客户提供解决方案。近三年,容联云向电信运营商支付的短信、语音通话等费用占其总成本的比例均超过73.7%、76.4%和73.1%。

这意味着,公司在运营商合作方面的议价能力可能存在劣势。

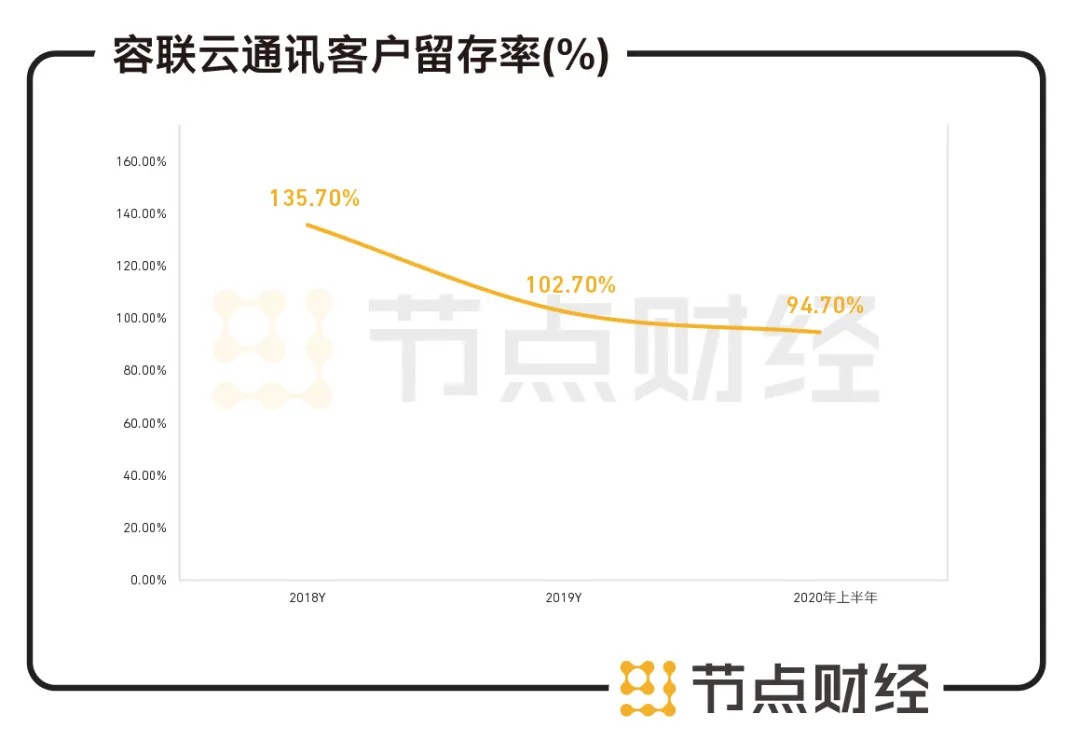

此外,值得注意的是,2018年、2019年以及2020年上半年容联云的客户留存率(Dollar-Based Net Retention Rate, DBNRR)呈现不断下降趋势,分别为135.7%、102.7%以及94.7%。DBNRR是指现有客户群12个月内订阅量的增长率,高留存率意味着公司和现有客户的强绑定关系。

数据来源:招股书

对此,公司将2019年DBNRR的下降归因于终止了与互联网金融企业的合作导致客户数有所减少;而2020年前三季度则是由于受疫情影响,部分规模较小的企业客户受到冲击,削减了IT支出。这意味着,疫情的发展情况,或一定程度上影响公司下个阶段的DBNRR情况。

看股东结构和资金面:红杉腾讯加持 应收账款攀升

自2013年成立以来,容联云共计进行了7轮融资。根据企查查,早在2013年的A轮融资中,红杉资本就投资400万美元成为其股东,并随后在2016年、2019年继续跟投。

公司最近的F轮融资是在2020年11月,即递交IPO申请的两个月前,融资总额为1.25亿美元,投资方包括中国国有资本风险投资基金、新东方教育文化产业基金等,是国内云通讯细分领域内迄今为止规模最大的私募股权融资。

当前,容联云通讯的股东阵营较为亮眼,包括红杉资本以及腾讯等。

关于IPO公开募资的用途,容联云通讯表示,约30%用于增强和升级现有解决方案,30%用于进一步投资技术,尤其是视频和人工私服,30%用于从事战略投资及收购,其他10%左右用作运营资金和一般用途。

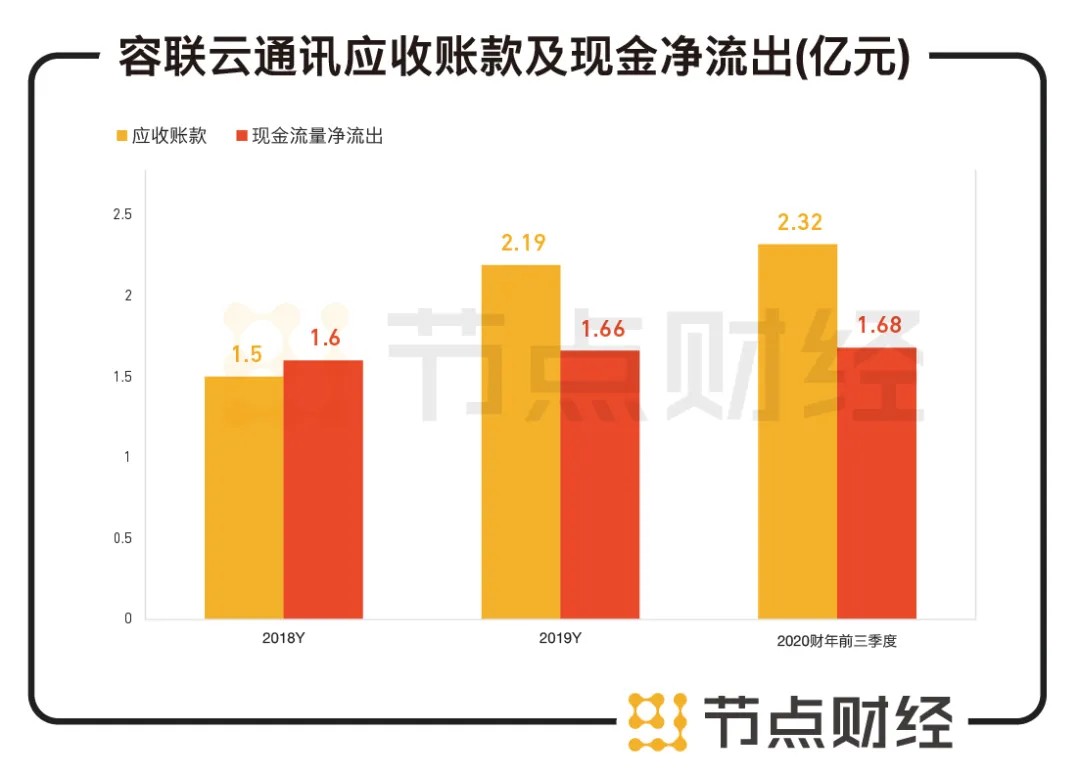

虽然看起来并不差钱,不过容联云也并非没有风险。比如,公司存在付款周期长,应收账款高的风险。招股书显示,容联云通常会将客户付款期限从60天延迟到150天,付款周期长难免会对公司的流动性造成影响。

招股书显示,2018财年至2020财年前三财季,容联云通讯的应收账款分别为1.5亿元、2.19亿元、2.32亿元。同时,公司的现金流状况也有待改善。2018年至2020财年前三季度,容联云通讯经营活动产生的现金流量净流出分别为1.6亿元、1.66亿元、1.68亿元。

数据来源:招股书

看行业前景:曾被低估 2022年预计突破100亿美元

容联云在一级市场颇受资本青睐,和其所处的赛道不无关系。

通讯云,即“通讯”上云,是一种IT解决方案。过去,传统通讯方式更多通过电话或手机进行,背后需要经过专用交换机或PBX设备进行通信。企业用户级的通讯,需要先搭建基础架构、部署软硬件或直接购买整体解决方案,固定成本通常较高。

近两年,随着产业分工深化,企业需要更多样、更灵活的通信手段,整合包括语音、短信、视频在内的通信能力,以实现更有效沟通,这通常是它们从传统通讯方式转向通讯云的主要原因。相比传统通讯方式,通讯云具备更高的灵活性及可扩展性,前期投资成本也较低。

Twilio上市初期,全球市场对于通讯云市场的态度较为悲观,认为通讯云市场规模小。倘若未来新进入者增多,竞争加剧后价格或将下行。IDC数据显示,2017年全球CPaaS(云通信平台)市场规模仅约为20亿美元。也正因为如此,上市前两年,Twiio的股价一直增长乏力。

不过,随后这个市场开始迎来快速增长期。IDC 数据称,2017年到2022年,全球CPaaS市场规模复合增速高达39%,预计2022年市场规模将突破100亿美元。根据中投公司报告,2015年到2019年,中国云通信行业市场规模从163亿元增加到357亿元,复合年增长率为21.7%,2022年预计将突破600亿元。

除了行业整体向好,新冠肺炎疫情等外部因素刺激在线会议和通讯需求的增长,也进一步推动了相关企业的快速发展。

看市值:能否复制Twilio?

新冠疫情爆发,全球倡导社交隔离的背景下,企业对线上通信工具的需求迎来暴增。过去一年,美国资本市场对云通讯赛道的热情攀升。

拿Twilio来说,这家公司成立于2007年,2016年登陆纽交所,目前是全球最大云通信厂商。目前在全球CPaaS市场的份额位居第一,超过30%。疫情以来,Twilio的市值增长犹如坐上火箭,PS屡破新高,一度接近40。截至2020年1月底,Twilio的PS超过35。

不仅仅是Twilio,过去一年美股整个“云”板块的估值几乎都可以称得上是“疯狂”。比如美股云化软件公司SHOPIFY的PS一度超过54,市值近1400亿美元,CrowdStrike的PS超过62,市值接近500亿美元。

截至美东时间2月9日美股收盘,Twilio、Zendesk、RingCentral三家美国云通讯公司的市值分别约为613亿美元、180亿美元和382亿美元,过去半年的涨幅分别超过60%、75%和50%。

美股对“云”疯狂,港股也不例外。2021年1月,港股金蝶国际的动态PS达到历史最高点,一度突破35,其他的SaaS股票也表现不错。

市场如此看好之下,容联云选择美股IPO也很容易理解。相比国内资本市场,容联云在美股更容易找到市值表现不错的对标企业。借力Twilio等行业巨头概念,加上全球企业云通信市场加速增长的利好机会,容联云在美股或许能够获得不错的市值。

不过,与此同时,公司如何如何扭转亏损局面、证明盈利能力也会是重要考验。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。