图源:图虫

编者按:本文来自微信公众号周天财经(ID: techfinsight),作者周天财经,创业邦经授权转载。

2020 年对于所有人来说都是史无前例的一年,一边是疫情黑天鹅改变了数十亿人的工作和生活,另一边则是全球资本市场「万物大涨」,美股、港股、A 股、原油、房价,权益资产不断走高,让市场的乐观情绪越发高涨。

而从去年年末开始,比特币不断刷新历史新高的大涨行情,也使得大量资金与关注蜂拥而至。

特斯拉宣布在今年一月份购入了 15 亿美元的比特币,而随着比特币价格一度上涨至近期高点 5.8 万美元,特斯拉所购买比特币的利润超过了 10 亿美元,超过了特斯拉去年全年 7.2 亿美元的利润。

就在上周,科技巨头亚马逊旗下云技术服务商 AWS 宣布在其区块链托管服务 Amazon Managed Blockchain(AMB)上全面推行以太坊,成为区块链与云计算技术结合的范例。

被称为「牛市女股神」的 Catherine Wood 发声表示,比特币有达到数万亿美元市值的潜力,长期看多比特币价格到 40 万美元。

而在 2018 年曾猛烈批评比特币的比尔盖茨,也在近日接受采访时表示对于比特币的态度已经从此前的消极转为中立,盖茨表示自己没有持有比特币,但也不会做空比特币。

在美股市场,无论是直接拥有区块链业务的科技公司,还是直接持有比特币资产的公司,也都纷纷成为热门标的,股票飞涨,其中比较有代表性的如「妖股」第九城市,股价从去年底的 3 块多一度飙升到 89 元,转折契机就是九城宣布布局区块链。

和两年多前的比特币热潮相比,在这一波上涨浪潮中,机构、大公司以及商界领袖正在对加密资产产生浓厚兴趣,并开始拿出真金白银配置加密资产。

受到拉动的加密资产并非只有比特币,截至 3 月 4 日,CoinMarketCap 上加密货币总市值的前两名被比特币 BTC 以及以太坊 ETH 所占据,第三名和第四名分别是艾达币 ADA 以及币安币 BNB。

而如果近期涨幅来看,在这几个市值最大的加密资产中,暂居第四的 BNB 显示出很强的爆发力,按照 3 月 4 日价格计算(241 美元),目前 BNB 在今年内涨幅高达 545%。其与目前排名第三的艾达币 ADA 市值差距很小,均在 2500 亿元左右,BNB 也曾一度排在第三位。

比特币是第一大数字货币暂不用说,排名第二的 ETH 和 ADA 都是代表着技术流的公链代币,而 BNB 是排名最靠前的交易所代币(币安交易所推出),简单理解的话,可以将 BNB 理解为券商股票,类似中信证券股票与中信证券公司的关系。

由此便也不难理解 BNB 暴涨的逻辑——在掘金热潮中只有极少数玩家能分到蛋糕,但卖水、卖镐头的商家永远稳赚不赔。

01 稳赚不赔的比特币券商

A 股牛市启动的一个重要信号是券商板块的整体走高,2021 年初港股普遍被认为价值低估,全球资金涌入,也直接推高了港交所,以及富途、老虎等互联网券商的股价。而在加密资产世界发挥着券商和交易所功能的币安,自然也成为了比特币牛市的直接受益者。

和券商的盈利模式类似,投资者在比特币券商开户购买比特币会被收取一定的交易费率,一般现货交易的费率在 0.1~0.2% 之间,此外,投资者也可以在券商借贷资金加杠杆,或者采用期货交易,在此过程中同样会产生一定的交易费率。

币安成立于 2017 年 7 月,目前是全球第一大数字资产交易所。币安首席执行官赵长鹏(CZ)在 2020 年 12 月初曾表示,由于市场的不确定性推动了人们对加密资产的兴趣和买卖,2020 年币安净利润有望达到 8 至 10 亿美元。

数据显示,中金公司 2020 年实现净利润为 68.28 亿元~75.52 亿元,按照 CZ 透露的数据计算,币安的年度净利润已经与中金处在同一水平,加密资产交易的火热程度可见一斑。

值得注意的是,CZ 发声时比特币价格还没有突破 2 万美元,而在今年以来币价不断突破新高,加密资产行情火热,以币安为代表的交易所年内业绩有望继续高涨。一个可以佐证的数据是,今年 2 月 23 日,币安全站交易量突破 10000 亿,超过了 A 股的交易额。

比特币券商,已经成为全球金融市场中不可忽视的一股新生力量。

02 加密资产的时代帷幕刚刚拉开

2 月 25 日,加密货币交易所 Coinbase 提交的 S-1 文件已获得 SEC 批准,Coinbase 将在纳斯达克直接上市,这也意味着其将成为全球第一家公开上市的加密货币交易所,成为近期整个行业最受关注的事件之一。

据腾讯新闻,此前,Coinbase 在 FTX 交易所上线了股权通证交易,目前价格为 408 美元,按照此次招招股书披露的 2.5 亿 A 类普通股计算,Coinbase 目前估值超过 1000 亿美元,结合 Coinbase 招股书中披露的 2020 年净利润 3.22 亿美元计算,市盈率高达 316 倍,千亿美金估值放在全球科技企业中也处在第一梯队。

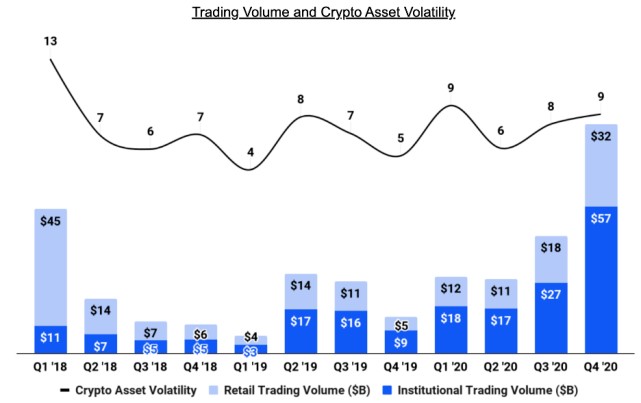

Coinbase 2020Q4 机构用户贡献了570亿美元交易额

Coinbase 上市意味着加密资产交易的时代帷幕刚刚拉开,一方面,此类标的的合规性得到市场认可,另一方面,高估值也体现出市场对加密货币交易未来空间的高度看好。

有业内人士表示,Coinbase 如果能够成功上市,将会把行业带入到新的「合规化发展」阶段,更多的普通投资者与机构有望进入市场。

另一个可以参照的标的是美国散户交易平台 Robinhood,近日有消息传出 Robinhood 将继续推进 3 月份的 IPO 计划,公司估值或将超过 200 亿美元,尽管不是加密货币交易所,但 Robinhood 受到热捧显示出新兴交易所的增长潜力。

而从业务逻辑上说,传统交易中心服务的主要是券商等机构,系统承压相对可控,而比特币交易所则是所有用户都在平台完成撮合,并且是 24 小时不间断交易,处理交易的技术压力以及壁垒显然都要更高。

事实上,对于许多持保守态度的投资者来说,他们可能仍然对加密资产本身的长期价值心存疑虑,但像 Coinbase、币安这样拥有大量客户、管理团队并产生大量经营利润及现金流的企业,将更容易得到这部分投资者的青睐。

从数据上看,币安的盈利能力要比 Coinbase 更加出色,币安在 2020 年的净利润在 8~10 亿美元左右,2019 年净利润在 5.77 亿美元,均大幅超过同期 Coinbase 的盈利表现。由于盈利来源接近,因此盈利能力差距所体现的,是币安在用户体量、交易量以及流量上都要远远大于 Coinbase。

那么,如果以 Coinbase 提供的估值锚点计算,加之 BNB 的价值已经在加密资产市场得到认可,币安的估值将远超 Coinbase,那么保守估算其目前价值也超过了千亿美金。

03 既是交易所,也是科技公司

从券商角度理解币安价值仅仅是一个方面,由于区块链技术本身也仍在高速发展,像是币安、Coinbase 这样的公司,往往既是交易所,也是金融科技公司。

在这一点上已有先例,上世纪 70 年代成立的纳斯达克,就不仅是全球第一个电子化交易所,同时也在这些年来不断拓展交易技术,通过向银行、券商以及其他市场销售云软件产品,提供不断迭代的金融科技服务,包括在今年一季度,纳斯达克还将完成对软件公司 Verafin 的收购,后者主要致力于识别金融欺诈行为,目前有着超过 2000 家金融机构客户。

纳斯达克的发展显示出券商、交易所的业务延展性,对于处在区块链和加密资产浪潮中的「币安们」也是如此。以币安为例,币安不仅在做交易所,也在做公链,头部公链 ETH 是市值仅次于比特币的第二大数字货币,且 ETH 的发展瓶颈是网络拥堵和 GAS 费高昂,而币安的公链 BSC(币安智能链)很好地解决了这一问题。

因为能够有效降低交易成本,币安智能链被认为已经成为以太坊最具竞争力的对手,新 Defi 项目选择直接在 BSC 上发布,许多老牌项目也开始向 BSC 迁移。目前,BSC 生态上的头部项目 Cake、Venus 等已经轮番赶超以太坊 ETH 上的老牌项目,用户也因为更流畅的速度和更低的 GAS 费选择了用脚投票。

难怪坊间流传的币安估值计算方式不仅仅是简单对标 Coinbase 那么简单,而是「币安 = 更大号的 Coinbase+ETH」。

从业务上看,交易平台只是币安的一个业务板块,币安同时也包含了风投、孵化器职能的币安 Labs、加密资产销售平台币安 Launchpad 以及投资者教育的币安学院、行业研究的币安研究院等等,未来有望建立围绕区块链发展加密资产的生态矩阵。

当然,不能否认的是,就目前的市场情况而言,整个加密资产市场以及相关投资标的的价值都与比特币价值高度相关,而比特币未来一段时间的走势难以预测,并且市场存在比较大的意见分歧。

但如果拉长时间轴,每一次币价波动后的回落价位,都会比上一波的震荡价格更高,长期向右上方移动的趋势并未改变。正如投资机构 ARK 的分析报告所显示的,随着更多机构参与到加密资产交易,向更远处展望,加密资产仍然处在发展的早期阶段。

水大鱼大,每一波技术浪潮都伴随着新的商业势力的崛起与更迭,区块链技术与加密资产,也将大概率造就一批新的大型科技企业,以币安、Coinbase 为代表的比特币券商还有很大的发展空间。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。