编者按:本文来自微信公众号富途安逸(ID: futu-ie),创业邦经授权转载。

从三年前全球知名流媒体音乐服务商Spotify在纽交所直接上市,到近期全美最大的加密货币交易所Coinbase在提交的招股书中,详细披露其A类普通股将在纳斯达克通过直接挂牌的方式进入公开市场。

直接上市作为一种更加简单便捷的上市方式,正在逐渐被更多的新兴科技公司所接受。

什么是直接上市

直接上市(Direct Listing)区别于传统的IPO上市,是一种不通过承销商发行证券而是直接在证券交易所进行公开交易的一种上市方式。

一般分为两类,一类是老股直接上市(Selling Shareholder Direct Listing),另一类则是新股直接上市(Primary Direct Floor Listing)。

前者在目前的证券市场上较为常见,近几年,很多明星企业如Spotify,Slack都采取了这种方式上市。只要是满足上市条件的公司,就可以无需发行新股,而是简单地登记现有的股票,即可在公开市场进行自由交易。

而另一种新股直接上市,则是纽交所的一条新规,于2020年12月22日才被美国证监会(SEC) 批准。和老股直接上市不同,新规允许了直接上市企业可以不通过承销商来发行新股筹集资金。这一举措直接削弱了传统IPO流程的权威性以及减少了各个投行机构参与企业上市的机会。

传统IPO vs. 直接上市

在过往的IPO案例中,往往可以看到上市当天股价大涨的新闻。去年12月10日,全球共享住宿平台Airbnb在美国纳斯达克上市。上市首日,Airbnb开盘价为146美金/股,报收价为144.71美元/股,相较发行价68美元/股而言,上涨112.81%,总市值高达864.6亿美元。当所有人都沉浸在Airbnb股价市值暴涨的喜悦中时,似乎没有人注意到由于IPO定价过低而对企业造成巨大融资金额损失的事实。

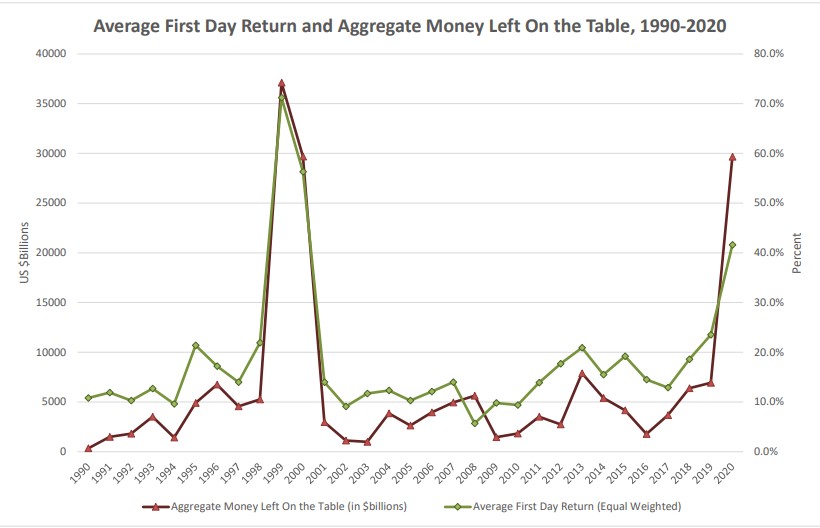

IPO抑价发行似乎是一种常态,根据美国佛罗里达Jay R. Ritter教授的研究数据显示,从1990年到2020年间,IPO首日的平均涨幅区间大约在5%到25%之间。将这个涨幅,换算成是公司由于IPO定价过低而损失的话,累计金额高达约1710亿美元。

这些原本应该属于公司创始人、公司员工以及早期陪伴公司的投资人的财富,在股票首日大涨的当天,被转移给了投行以及与投行利益相关的公开市场投资机构。

数据来源:Initial Public Offering: Underpricing

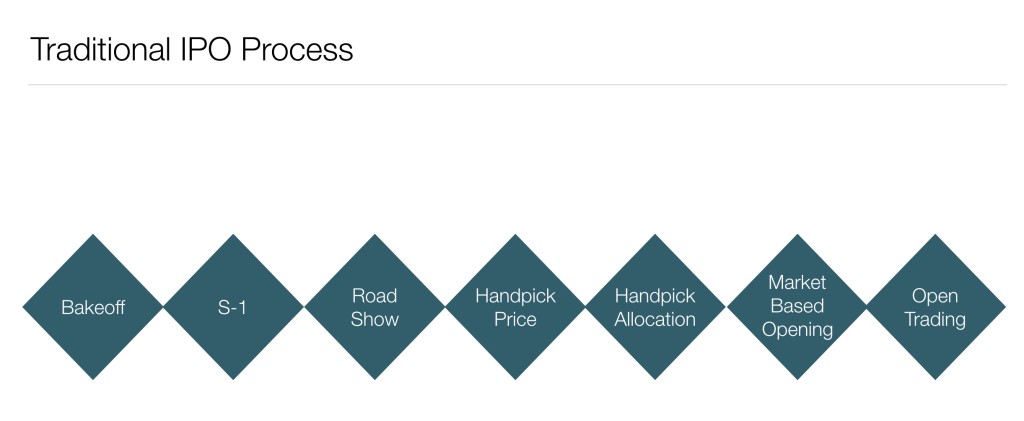

传统的IPO流程非常冗长复杂,并且投行机构作为承销商将贯穿整个上市流程,是最为至关重要的角色。从前期的S-1或F-1表格的准备到后期的执行路演和安排发行公司和投资人的一对一见面,投行会把控企业上市的每一个流程。其中最关键的两个流程,则是投行会在企业新股进入公开市场之前,将新股进行定价和分配。理论上来说,投行会根据基本调查,市场调查以及路演情况,推断市场目前的供需平衡点,给出一个合理的发行价区间。

但事实上,在IPO上市过程中,发行企业和投行机构中由于利益的不统一,从而存在代理人问题(Principal-Agent Problem)。对公司而言,IPO定价高,即可以融资到更多的资金,是一件喜闻乐见的事情。

但是对于投行而言,IPO如果定价过高,他们需要承担融资不达标时的风险,必须按照和公司签订的协议将剩余的股票全部自行购入。这样一来他们在定价时,往往会极其谨慎。较低的IPO定价,不仅能够获得超卖,而且上市首日股票价格大幅上涨的消息也会麻痹发行公司的神经,让他们忽略掉由于定价不合理而损失的利益。

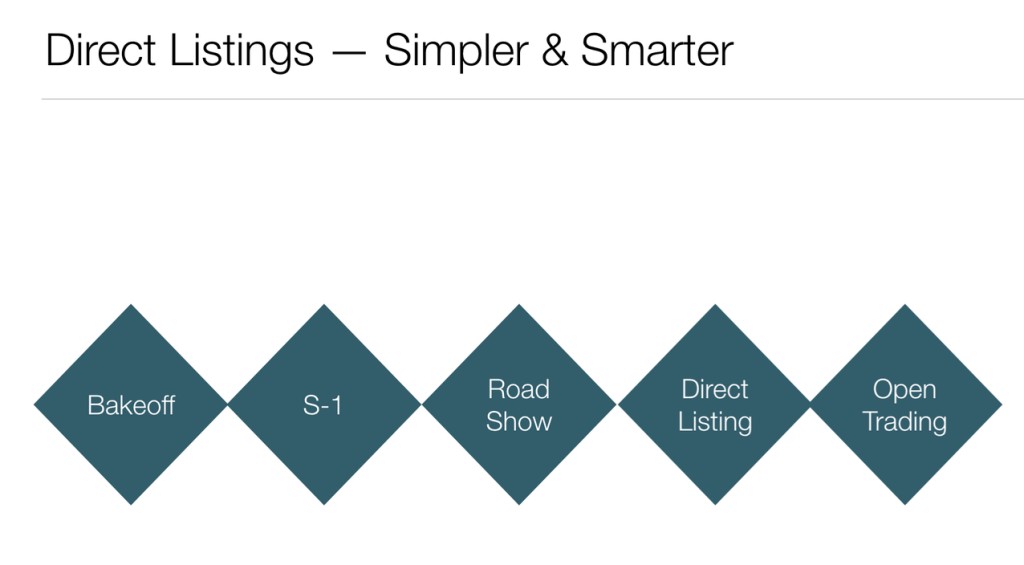

直接上市,可以在一定程度上有效缓解这类问题,这源于它更简单直接的上市流程。在满足不同标准的上市要求后,公司依然需要遵循基本的步骤准备招股书等一系列资料交给SEC审核,需要面向投资者进行线上线下形式的路演。

与传统IPO的核心区别,主要在于直接上市移除了承销证券的环节,投资银行不再作为承销商参与证券询价、定价以及承销等一系列流程,而是以“财务顾问”的身份协助公司进行上市。这样一来,公司股票跳过投行定价环节,选择基于市场的真实供需情况,严格遵循价格-时间算法,精准实现股票的发行和配售。

另一方面,在传统IPO流程中,进入市场前大部分的股票已经被投资银行配售给一定数量的利益相关投资机构,最后能进入公开市场的股票数量非常有限。而直接上市则没有这个问题,股票可以直接进入市场进行自由交易,任何拥有证券账户的投资者都可以参与。这种发行机制,可能会带来更真实的定价机制,并且一定程度上能提高证券定价和分配的效率。

直接上市的优势

▎节省上市成本

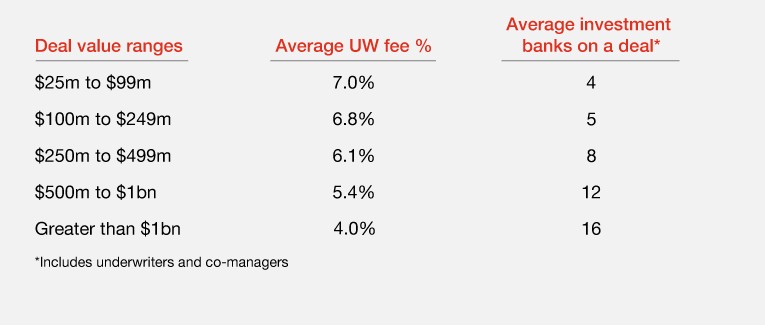

对企业而言,选择直接上市,最明显的好处就是可以节约企业的上市成本。根据普华永道(PwC)的研究数据显示,承销费率大约在募资的4% - 7%之间。去年7月底赴美上市的理想汽车的承销费率约为4%,而另一家贝壳找房的承销费率也在3.5%左右。即使是一些巨头公司,面对投行有更高的议价能力,也依然需要支付高昂的承销费用。

数据来源: PwC

以阿里巴巴为例,虽然承销费率仅为0.25%,但由于其募资金额高达880亿港元,且如果算上超额配售的7,500万新股,承销费用将会达到2.53亿港元,这笔费用是相当惊人的。所以企业选择直接上市的方式,将会节约相当大一部分承销成本,可以选择将其使用到路演或者投资者关系建立等环节中去。

▎灵活的锁定期

另一方面,直接上市可以减少锁定期的限制,为股票创造更多的流动性。锁定期一般是指股份持有人在一定期限内不得将所持股份进行转让,期限为90天到180天不等。但事实上这些规定并不是依据法律强制规定的,而是承销商为了稳定目前的市场情况或是为了增强市场信心从而和发行企业签订了一系列的锁定期协议。

直接上市则对公司现有股东持有的股票并没有这样的限制,并且也不需要上市之前的静默期,公司高管可以在公司上市之前公开讨论公司情况。这一改革给予了公司更高的自由度和上市前的曝光度,对后续的股票发行及定价起到了积极的影响。

结语

当然,直接上市作为一种新的尝试,对于很多企业来说仍然是一个很大的挑战。由于缺少投行机构作为承销商,承担上市过程中的一系列风险,企业能否上市成功变得更加不可预测。

在传统的IPO中,投行会以包销的形式,承接公司如果上市失败后的融资损失。并且会在上市之前,对外公开大量关于公司的财务和市场分析,制造上市前的话题度以确保上市当天交易和股价的正常。

基于以上的风险因素,直接上市可能更适用于本身在市场中已经有一定知名度或者是对公开上市后股票交易环节充满信心的公司。但不可否认的是,由于科学技术的巨大变化以及新兴科技企业的上市需求不断更新迭代,直接上市在目前的市场中已经成为一种新的趋势。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。