本文为专栏作者新康界公众号(XKJ0101)授权创业邦发表,作者叶冯艳,版权归原作者所有。

4月27日下午,中央全面深化改革委员会第十三次会议审议通过了《创业板改革并试点注册制总体实施方案》。随后,证监会与深交所相继发布了《创业板首次公开发行股票注册管理办法(试行)》等规则的征求意见稿。

图表 1 证监会公告

资料来源:证监会官网

这是继科创板之后,中国资本市场的又一大里程碑时刻。实际上,创业板注册制改革不是空穴来风。早在2019年科创板推出之际,就有创业板注册制改革的消息。历经不到一年时间后,2020年4月27日,创业板注册制改革终于进入实施阶段。

此次市场翘首以盼的创业板注册制的最大亮点在于“涨跌幅限制放宽至20%”、“允许亏损企业上市,但一年内暂不实施”以及“史上最严退市规则”。

此消息一出,引起全市场热议。创业板注册制改革意义深远,一石激起千层浪,本文仅对创投这层“浪”进行初步探究。

当资本寒冬遇上疫情,创投私募股权双双重挫

2018年底至2019年,在四个周期——经济周期(国内GDP同比增幅下降至6%左右、社会消费品零售总额的增速降到8%左右,这都创造过去数年的新低)、产业周期(移动互联网红利消失、人口流量红利消失,而新的产业机会还没有大规模出现)、资本周期、政策周期(对投资领域机构设立的政策限制等)的叠加效应下,募资端和投资端均受阻,一级市场持续处于资本寒冬,无论是创投市场还是私募股权的融资规模和案例数量,均跳空式下降。

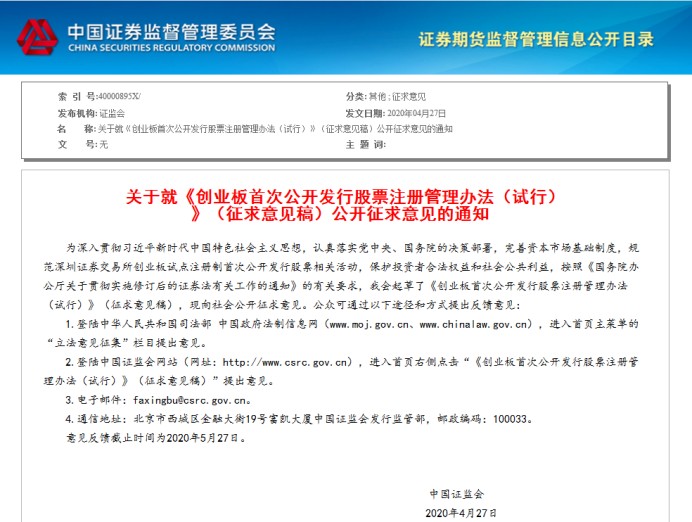

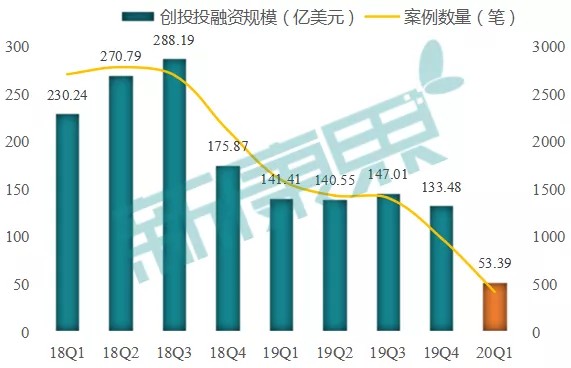

眼下正值疫情黑天鹅,在疫情影响下,一级市场VC/PE机构难以开展必要的线下环节投资工作,给本是资本寒冬的一级市场雪上加霜,投融资活动急剧跌至谷底。2020年Q1,从融资案例数量来看,无论是前期创投阶段还是后期私募股权阶段,均锐减过半。其中,创投阶段融资案例数量环比下降超57%,同比下降74%;私募阶段融资案例数量环比下降超55%,同比下降59%。从投融资金额来看,创投阶段融资金额环比下降60%,同比下降62%;私募阶段融资金额环比下降超43%,同比下降29%,私募阶段融资金额较案例数量下降幅度小,是因为一季度战略融资占主导地位,达75%,且发生了一起高瓴资本417亿元入主格力电器的重磅交易。

正是在各种因素的叠加下,我国才以超出行业预料的速度推出本轮创业板改革,一切又都理所当然。

图表 2 一级创投市场季度投融资规模与案例数量

资料来源:中康产业资本研究中心

图表 3 一级私募股权季度投融资规模与案例数量

资料来源:中康产业资本研究中心

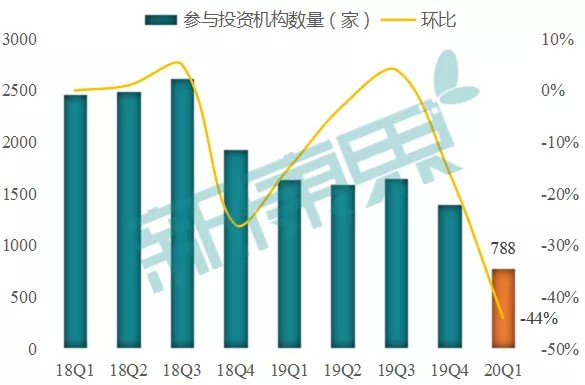

今年一季度,参投机构数量也锐减,参与投资的机构仅788家,同比锐减52.04%。

图表 4 参投机构数量变化趋势

资料来源:中康产业资本研究中心

创业板注册制雪中送炭,中国创投迎新里程碑

对创投行业而言,创业板注册制这一重大利好犹如雪中送炭。

创业板注册制的核心要点中,与创投直接相关的有以下几点。

伴随着创业板门槛下降,手上项目“存货”较多的创投机构迎来了重大利好,直接利好就是创投“去库存”,加快现有存量项目退出。创业板注册制也会作用于募资、投资等前置环节,整个募投管退的链条会变得更为顺畅,特别是行业当前的募资困境,将迎来一定程度的改善。

无论是曾经的科创板还是注册制改革后的创业板,其门槛的降低是以提高违约成本为前提,这需要更多的配套法律文件来支持,因此,改革才刚刚开始。而本次创业板改革的板块定位是“适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合”,可以预测,未来更多新技术、新产业、新业态、新模式的企业有望借此打开资本市场大门,创投机构的退出环境将更加畅通。

创业板注册制选在这个时候推出,绝非偶然。疫情之后,经济疲软不堪,需要更多的刺激和鼓励。而对于一家企业而言,首要的事是“有钱”,然后才能进行后续的研产销,这个时候推出利好创投行业活跃度的政策是合时宜的。遥想2009年,创业板的诞生曾为退出无门的中国本土创投企业带来爆发式的收获;时至今日,十年已过,创业板注册制登场,让中国创投行业踏上了新征程。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。