编者按:本文来自财经无忌,创业邦经授权转载。

沸腾的股市正在搅动大众的神经。

7月伊始,大盘重回3000点,多年未联系的同学群突然火热,券商营业部开户的人满为患,大爷大妈跑步进场,券商APP开市就卡顿,股市连续6个交易日成交量破万亿,似乎让人真的相信,A股牛市真的来了。

周二,美国摩根士丹利的策略师在报告中写道,流动性和交易量的不断上升,叠加监管和政策方面的支持,A股牛市正在形成,对于沪深300指数他们将目标提高到5360点,同时认为市场情绪远未过热。

股市大幕似乎已露,但行情还会持续么?也许我们能从最近一次牛市获得启示。

本轮股市上涨的起源在哪?

2020年3月19日,A股来到半年最低点2646.8,四个月时间后A股已上涨800多点,站上3400点大关。

1月中旬-2月由于疫情影响,沪指跌入2600点,随后科技股带动大盘反弹到3000点,随着疫情在国外的冲击,纳指跌超 35%,沪指跌12%,又回到2646点。

如今纳指已收复失地,十年时间,上证指数依旧在3000点徘徊,大盘估值处于历史低位。

原先A股属于封闭市场,为国企融资而设立,但股市的发展,制度是竞争力的根源,在开放的市场中竞争只会变得更加强大。

A股要持续牛市,需要经济、股市结构的改革到位,例如注册制落地,注册制是以信息披露为核心的发行制度,发行制度放权于市场,让市场去选择真正有价值的企业,发挥市场在资源配置中的决定性作用。

同时最重要的是汇率改革要彻底,人民币国际化要能真正实现资本账户自由兑换,哪怕没有百分百自由,开放幅度也需要比现在再上台阶。

推动股市光靠中国自己的资金是不够的,还必须引入国际大规模的、稳定的、长期的资金“活水”。

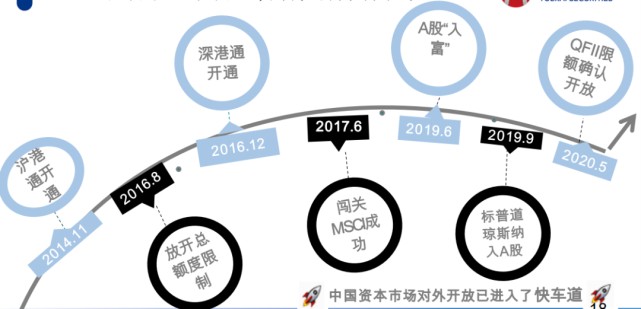

随着a股从2014年开始沪港通开通,到2020年5月QFII限额确认开放,中国的资本市场对外开放进入了快车道。

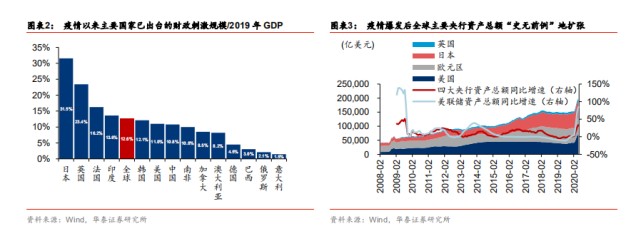

2020年突如其来的疫情,打乱了世界上主要经济体的节奏,无奈之下,美、日、欧等央行“无上限”流动性宽松。

为了应对股市大跌,美联储提前降息、并且重启量化宽松注入流动性,日欧等央行紧随其后。

当然,政策的刺激仍然是推动行情演进的发动机。

最近的重磅消息是商业银行可以拿到券牌照,那么银行和券商的行情,必然围绕银行与券商围绕并购重组而展开的,组建超级航母的券商序幕就此拉开。

此前中信建投和中信证券被传要合并,也是对抗外资进入中国证券市场的举措之一,又开放又竞争,是中国股市想发展的契机。

从国家角度去分析,中国的证券市场在国家的地位将无前列的,中国证券市场的重要性不言而喻,而且也加速了银行资金向证券市场转移速度。

7月7日,证监会原主席肖钢还在浦山讲坛和CF40孙冶方悦读会上表示,党中央从来没有像现在这样重视资本市场,资本市场变革面临三大新形势,中国经济从高速增长阶段向高质量发展阶段,经济增长动力从过去的要素驱动,债务驱动逐步向创新驱动转变,中国经济正经历转型升级,结构优化的关键阶段。

不仅前高层为股市发声,而且新闻联播罕见的报道股市上涨。

同时,媒体也在发声,继中国证券报在官微高呼新一轮牛市即将出炉的口号之后,上海证券报也发表了哈哈哈哈哈!牛市特征越来越明显了为题的文章,让人蠢蠢欲动,这无疑让人想到了2015年人民日报高呼A股5000点是牛市起点的历史。

交银国际董事总经理洪灏却表示,最近A股交易火热,基本上回到了近十年来最高水平。回看端午节之后的周一,单天上涨接近百分之6个点,在历史上非常罕见。模型预测今年的交易空间是2500~3500点,最可能的交易区间大概是在2700~3000之间。

根据报道,7月以来华泰证券日均开户数环比增加近30%。国泰君安7月6日线上开户较日常提升约80%。新时代证券经纪业务负责人表示,保证金规模比6月日均规模增加20%。中泰证券也表示,截至7月3日,公司托管资产较2019年末提升17%。

与此同时,融资余额连续上涨。7月6日,融资余额大增368亿元,这一增量在近五年的行情中都极为少见。两融余额代表个人投资者的杠杆水平。从这一数据可以看出,投资者的热情已被行情彻底点燃。目前两融规模约为2015年高峰时的一半,还有上升空间。

那么2014到2015年和牛市是如何形成的?

中国股市的最近一次高峰

2014年6月20日,上证指数 2013 点,从这一天起 A 股开启了一场壮阔的牛市,上证指数从2000点涨到5178 点。

2015年成长牛,是发生在一次大牛市环境下的成长风格占优行情。

那2015年成长牛,是在什么样的环境下驱动形成的?

2014年7月起政府实施内需双扩的政策,即扩消费,扩投资,宽松的货币政策,数次降准降息、为实体经济和资本市场提供了充足甚至泛滥的流动性。

在改革上,2014、2015 年作为全面深化改革的元年,政府出台了一系列如“互联网+”、“中国制造 2025”、“大众创业万众创新”等措施。

此外保险资金可以投资创业板的新规,提升市场的情绪,再融资并购重组政策迎来宽松周期为成长板块估值提供了基础。

2014年7月到2014年11月,这是牛市的第一阶段。

股市普涨,难分秋色,并未显现出明显的成长风格。

从上市板角度看,创业板指数这期间涨幅有 17.51%,略好于上证综指涨幅 16.51%,但仍不及A股22.39%的市场平均涨幅;

从风格角度看,成长板块期间上涨了25.96%,但仍不如稳定风格 33.37%的涨幅,相较周期板块 25.11%、消费板块17.19%、金融板块15.64%的涨幅,也并没有显著的差距和优势;

从行业角度看,涨幅前4的行业均为周期类行业,而并非是成长类行业,其中计算机和国防军工涨幅排名在第5、 第6,通信和电气设备行业排名中游,传媒和电子行业排名靠后。

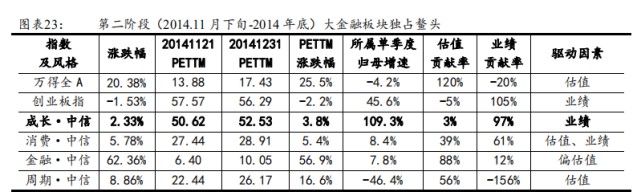

第二阶段,2014年11月到2014年底。

2014年11月22日,央行决定下调金融机构人民币贷款和存款基准利率。

出乎意外的降息,将牛市推向第二阶段。

降息事件主导了这阶段的行情走势,大金融板块一枝独秀,而成长风格在这段时间内垫底:

从上市板角度看,其中上证综指涨幅 31.88%,万得全 A 涨幅 20.38%,均显著强于创业板指数涨幅-1.53%。

从风格角度看,金融风格在2014年底的1个半月时间内大涨 62.36%,远远高于周期风格的 8.86%、消费风格的 5.78%以及成长风格的 2.33%。

从行业角度看,排名前2的领涨行业,分别为非银金融的 85.9%和银行业的 54.51%,远超其余行业。

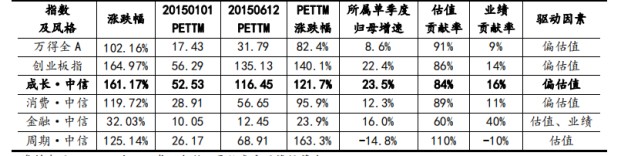

第三阶段,2015年到2015年6月。

牛市加速,成长占优,本轮牛市加速行情下,成长风格展现出占优价值。

从上市板角度看,此阶段创业板指数大涨 165%,这明显强势于万得全A的 102% 涨幅和上证综指的 60%上涨;

从风格角度看,成长风格上涨了161%,同样明显好于周期板块 125%、消费板块 120%、大金融板块 32% 的涨幅;

从行业角度看,成长类行业领涨,如计算机行业以超过 2 倍的涨幅冠居诸行业之首,展现出明显的涨幅优势。传媒行业仅次于计算机行业,以 163%的涨幅位居第2。

通信、电气设备、电子设备也以不弱的涨幅位居第 4、5、6。

在大牛市中,谁最牛,就不得不说暴风科技,当时上市后创造了无数个神话的暴风科技,将近三分之一的时间在涨停,还有三分之一的时间在停牌。

2015年暴风科技累计涨幅已达1950.88%,也就是说暴涨了19.5倍。

随着2015年6月股市出现崩盘,轰轰烈烈的牛市结束,那么2015年牛市崩盘是什么原因?

高杠杆水牛

在证监会选择对股市融资去杠杆化之后,三周内上证综指暴跌 28.6%,并快速下探至2850点才完成筑底。

2015年由杠杆牛市而来的股灾,可部分归咎于融券业务规模失控。

事实上,融券业务规模在股灾前夕达到峰值,2015年6月11日,沪深两市融券余额达到 93.23亿元,说明空头利用融券业务建立高额空头头寸,在市场见顶后较大规模的融券余额对股价恐慌性下跌提供了额外助力。

此外,随着股价下跌,空头获利丰厚并选择逐步止盈。

股灾期间,融券余额下降和沪深300指数互为因果关系。

由于融券余额在融资融券余额中占比始终未超过1%,融券业务始终不是导致沪深300指数快速下跌的主要因素。

沪深300指数的迅速下跌,导致融资余额迅速降低,可能是融资者出于风险控制需求主动降低融券规模,也可能是大量融资账户被强制平仓,从而出现融券规模急速下滑。

从2015年股灾的实际情况看,大量融资账户被强制平仓,是融资余额在2015年6月15日以后的17个交易日内快速下降的主因。

还有一种大规模的杠杆资本在其中起到了关键作用,即场外配资。

相比融资融券业务,场外配资业务的门槛更低,提供的杠杆更高,投资标的更为广泛,受监管机构约束更少。

在2015年较为流行的模式,是配资平台对接P2P平台,P2P投资人融出资金并获取固定收益,融资人融入资金,付出固定收益并投入股市;配资炒股的投资者借入资金并付出固定利息,同时向 P2P平台方缴纳保证金。

2014年下半年起,此类配资平台层出不穷,已有的P2P平台纷纷上马配资业务。

据统计,当时国内有100到200家线上配资平台,并有将近9000家线下配资平台,遍布全国各地。

各家配资平台业务在激烈竞争中匆忙上马,盲目追求规模,风控模式往往照搬同行,一致认为有保证金制度和强制平仓制度就可以高枕无忧,忽视了股价快速下跌的强制平仓风险。

据相关机构统计,2015年股灾前A股杠杆最高达到约 5万亿元,其中 2.27万亿元来自融资融券业务,4121.99亿元来自收益互换业务,1.8万亿元来自结构化金融产品(例如伞形信托),还有1万亿来源于场外配资。

在2015年6月初,场外配资占A股总市值比例估计为7.2%-19.6%,上万亿规模的场外配资,显著放大了股灾发生的风险。

在股市崩盘后,特力A等妖股接力股市,6月暴跌后,A股迎来第一波反弹,特力A凭借国企改革股的概念,自7月初起的一月内暴涨4倍,令市场瞠目结舌。

随后特力A腰斩,在大家以为行情结束之时,特力A走出惊人行情,3个月翻了5倍。

有句话说得好,牛市是收割韭菜的最好方式。

回顾A股熊长牛短的历史,配套的法律框架和高效的监管机制是基础,投资者保护是灵魂。

股票市场短期是投票机,或许人类创造财富的方式就两种,一种依靠劳作,一种依靠骗。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。