图片来源pexels

编者按:本文来自硅谷洞察,作者Junyue Zhang,创业邦经授权转载。

美国时间8月20日,特斯拉股价正式突破2000美元大关。从8月11日,特斯拉盘后宣布将进行1比5的股票分拆后,截至8月24日周一收盘,特斯拉股价已经上涨了超50%,不断突破历史新高。

可以说,马斯克带领的特斯拉王国不仅仅是科技界的神话,在2020年的资本市场上,更是掀起了一场前所未有的对弈和狂欢。那么拆股计划意味着什么,特斯拉是否还能延续这种上涨势头?哪些科技公司又可能成为下一个拆股公司?

脱离基本面,一路暴涨缔造美股“神话”

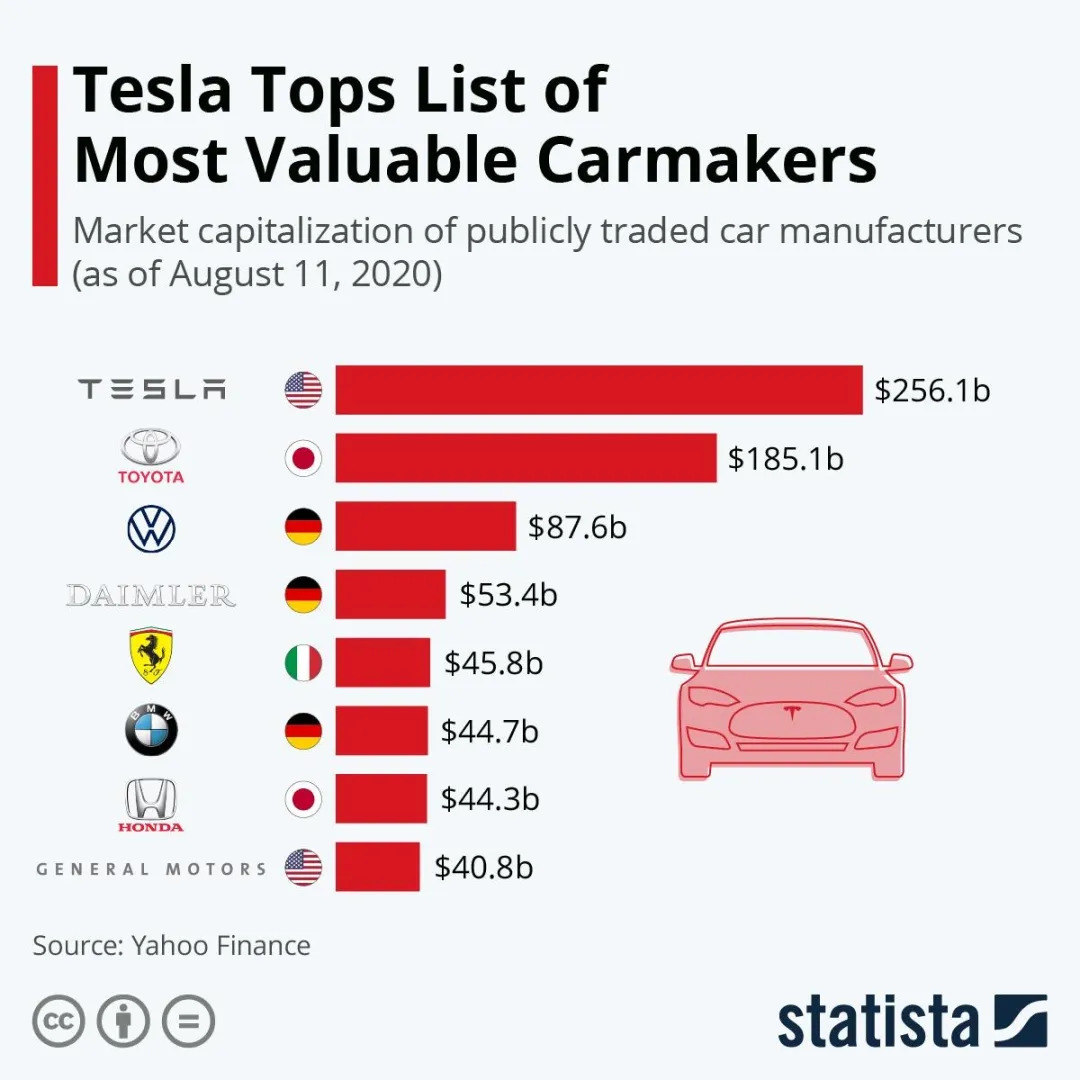

近年来,随着Model系列的热卖,加之“火星人”埃隆马斯克的魅力加持,特斯拉横跨工业界和科技界,成为了一个家喻户晓的汽车品牌。目前,特斯拉市值已经超过3800亿美元,是全球市值最高的汽车制造企业。

3800亿美元的市值是一个什么概念呢?意思是,一个特斯拉,超过了通用、福特、法拉利、宝马、日产、马自达、阿斯顿·马丁和菲亚特·克莱斯勒这些车企的市值总和。谁能想象,相比于丰田、福特、通用等传统车企的几十年甚至上百年的发展史,特斯拉从2003年创立于硅谷走到全球市值最高的车企,仅仅用了10余年的时间。

图 截止8月11日特斯拉与其他车企的市值对比,数据来源Statista

那么,特斯拉究竟值不值这么高的估值呢?如果仅从它的目前财务情况来看,答案是显而易见的——不值。

跟市值第二车企丰田对比来看,2019年,丰田汽车全球销量超过1000万辆,是特斯拉的12倍,2019年丰田净利润为1.99亿美元,特斯拉为负8.62亿美元,并且成立至今还从未实现全年正利润。因此,从财报数据来看,特斯拉跟丰田根本不在一个量级上,要让人相信目前特斯拉已经相当于2个丰田的市值,简直是天方夜谭,其股价可以说已经脱离其财务基本面。

但是,通过分析总结,我们认为特斯拉的增长有三大支撑因素。

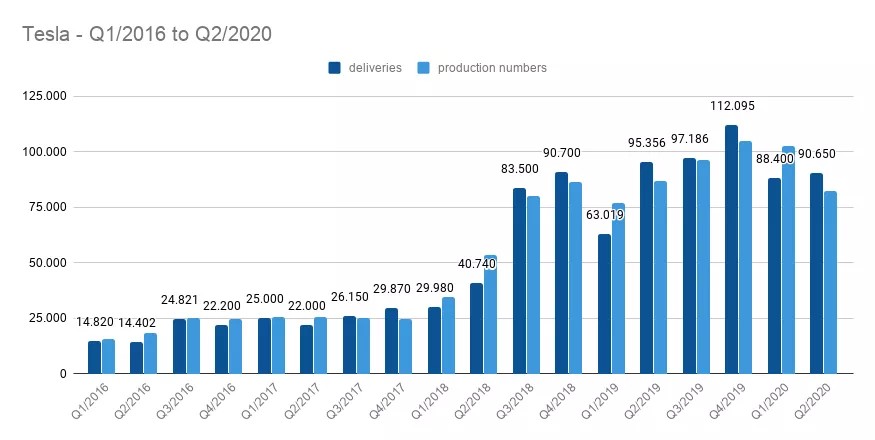

首先,企业成长性强。从Model系列问世以来,近年来特斯拉的增长势头强劲,工厂开建、市场扩张的步伐都按下加速键,在全球车企中一枝独秀。特别是进入2020年,全球车企受到新冠疫情影响,遭遇不同程度停产、门店关停周期不确定性加大的冲击,丰田、大众、福特等传统汽车销量出现断崖式下跌。

但特斯拉却显现出强劲的韧性,逆市上扬。2020年第一季度,特斯拉生产汽车10.3万辆,交付了约8.84万辆,较去年同期增长40%,其中Model 3紧凑型车的海外交付量更是大幅增加。而回看特斯拉的股价变动情况,也是今年疫情以来的股价涨势最为凶猛,在3月10日触底350美元之后,一路狂奔至最高2095美元。

图 特斯拉2016年以来的产量及交付量,图片来自网络

其次,电动车的未来预期与特斯拉的技术领跑。当前,在环境排放法规、化石能源能耗的双重压力驱动下,汽车电动化已然成为全球车企公认的未来演化方向。而特斯拉是成立时间最早的电动车企,也是目前美股市场上唯一一家新能源汽车制造企业,具有一定先发优势。

虽然目前电动车行业还未完全走向成熟,但特斯拉在电池电芯能量密度、pack能量密度、汽车工业设计、车载智能化软件系统等方面均显著高于竞争对手,可以预见,若未来电动车行业持续发展,特斯拉一定属于行业龙头。

最后,情绪因素。不可否认的是,马斯克个人传奇经历已成为tesla品牌的强力背书,很大一部分投资者还是出于个人感性的角度欣赏和追随特斯拉的品牌和创始人马斯克。“如今的Model 3相当于是10年前的 iPhone 4,它将开启一个全新的时代。而马斯克不仅仅像乔布斯,他甚至跟爱因斯坦一个级别,人类的生活方式将被他的创造彻底改变。”在此前的采访中,有车主这样表示。

上市公司爱玩的拆股游戏,意味着什么?

而针对目前特斯拉的超高估值,目前市场也俨然分为了两派:“信仰派”认为,在马斯克的带领下特斯拉将成为一个神话,其发展不可估量,坚定看涨。“理性派”则认为,电动车行业发展还未成熟,当前特斯拉的财务经营情况难以撑起如此高的估值,泡沫巨大,随时有崩盘危险。

在这两种力量的角逐下,特斯拉的股价一直处于一个较高波动的状态。当从7月中旬1600多美元一路波动下跌到8月11日1300多美元时,很多人一度认为特斯拉将迎来一波较大幅度的回撤。然而,特斯拉突然宣布的将在8月31日1股拆5股声明,一举打破了这一下跌趋势并开启了另一轮暴涨狂欢。

图 从8月10日-8月20日特斯拉股价暴涨49%,数据来源macrotrend

那么,拆股计划意味着什么呢?

拆股(share split),又称股票分割,指将一只面额较高的股票拆分成数股面额较低的股票。上市公司拆股的原因是,当一只股票的价格过高,将影响股票的影响投资人(尤其是散户)的购买欲望,进而影响交易量。

一般来讲,股票价格越低,流动性越好,越能吸引那些小投资者,而投资者越多,又会继续推高股价。因此,一般拆股计划都被认为是助推股价上涨的直接利好因素。

但是,拆股本身并不会改变一家公司基本面或者估值,只是让股票的流动性变强。以特斯拉为例,如果你在8月31日前拥有一股价值为2000美元的股票,在8月31日股票分割后,你将拥有5股400美元的特斯拉股票。由于拆股计划并不影响公司价值,因此大型投资机构一般不会直接因拆股而买入,但会吸引大量散户和投机者进入。

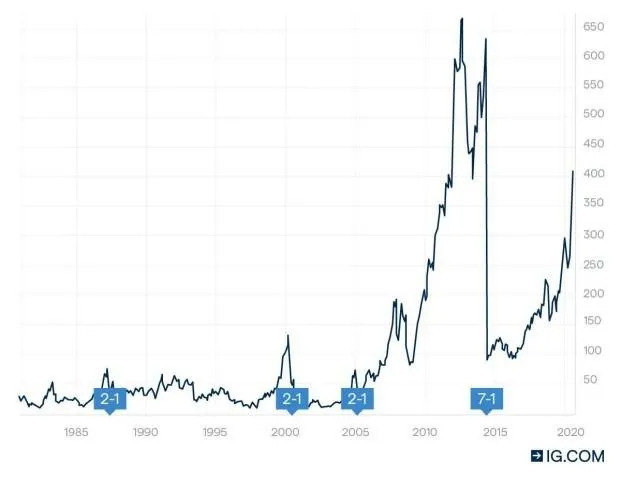

而就在特斯拉宣布拆股之前,苹果在7月30日也宣布了其最新的1拆4的拆股计划,并将在8月30日正式拆分,从宣布拆股至今苹果股票也已经上涨了30%,而这已经是苹果上市以来第五次股票拆分。此前,苹果分别在1987年6月16日、2000年6月21日、2005年2月28日分别实施了1:2拆股,2014年6月9日,苹果进行了1:7拆股。通过研究苹果拆股的历史走势我们可以发现,每次拆分别以后苹果股价都能涨很多倍,一方面是得益于股票流动性的增加,但最大的因素还是来源于苹果业绩的增长。

图 上市以来苹果所进行四次股票拆分走势,图片来自ig

而谷歌曾在2014年4月进行过一次股票拆分,但谷歌的拆分相对于苹果、特斯拉所进行的直接拆分(one for split)更为复杂。拆分后谷歌公司的股票一共有三类:ClassA:GOOGL,享有投票权,每股A对应1股投票权;ClassB: 两位创始人Larry Page和Sergey Brin专有,每股B对应10股投票权,且B可以转换为其他股份,A和C不能转换为其他股份;ClassC:GOOG,没有投票权。

谷歌进行的这次拆分除了是将股价降低增加流动性外,另外一个重要原因则是为了巩固创始人对公司的控制权,这也是美股市场上股票拆分的另一种玩法。怎么理解呢?拆分后,普通散户只能购买A类和C类股,而一股10票权的B类股票并不在市场流通仅归创始人所有,而谷歌此次拆分增发的是没有投票权的C类股票,因此能保证创始人的股权不会被稀释。

不过单纯从股价变动来看,在经历拆分后,谷歌的股票也从300多美元一路涨至如今的1500美元。

但是不是所有的公司拆股后都会出现暴涨呢?实际上也并非如此。据知名咨询机构Bespoke研究显示,从历史经验来看,过去5年标普500指数成分股宣布股票分割的公司当中,在公布消息到实际拆股这段期间,股价平均上涨了2.3%,且超过68%表现优于标普500指数。

然而,在分拆之后上述公司股价平均下跌了0.3%,且只有29%表现优于大盘。也就是说在经历了拆股消息的短期利好之后,拆股之后大部分的股票表现不及大盘,但历史数据也表明科技公司拆股后的表现普遍较好。

同时,出于公司股价稳定和管理成本的考虑,也有公司会坚持选择不拆股,比如巴菲特的伯克希尔哈撒韦A类,从1956年创立之初的7.5美元一股涨至如今32万美元一股,其间从未拆股。

谁将是下一个拆股的科技公司?

就在苹果和特斯拉前后脚宣布拆股并相继暴涨之后,有分析指出,这将有可能引发一波“拆股热“。而拆股往往也代表着管理层对公司未来发展的信心,因此股价高、业绩好的公司拆股的可能性就更大。

那么,谁有可能是下一家拆股的科技公司呢?

1.亚马逊

目前对拆股呼声最大的可能就是亚马逊了。亚马逊在20年前进行了最后一次股票拆分,此后虽然股价一直上涨,但贝佐斯似乎并没有拆股计划,其单股交易价格目前已高达3284美元。而在疫情期间亚马逊的电子商务和云服务业务的需求激增,从2020年初至今,股价上涨了70%以上。而目前,苹果市值已突破2万亿美元,亚马逊目前为1.65万亿美元,若想要赶超苹果,拆股无疑是一种便捷的途径。

2.谷歌

在2014年进行了唯一一次股票分拆,此后谷歌的股价随着业绩增长一路攀升,目前单股价格已超过 1500美元。与Facebook 95%以上的收入来源于广告不同,Google业务领域更加广泛,广告、Google 地图和Youtube板块的发展稳定,同时手机、云业务在快速发展,Waymo、Nest等“下一个谷歌”项目也在广泛布局。从谷歌的业绩来看,近5年来,其市值年均增长达到28%,营业收入也增长了2.5倍。

3.英伟达

英伟达的股价自2018年12月低点124.46美元以来,目前已经上涨了300%超过500美元,但从交易量来看,投资者们对英伟达的投资热情高涨。英伟达目前是个人电脑游戏用图形芯片的最大制造商,过去几年,英伟达成功地将技术应用于AI市场,创造了一项价值数十亿美元的新业务。其现金流稳定、业绩也在稳步发展,若想进一步增加流通性吸引更多投资者,拆股将是一种可能性高的选择。

4.Netflix

流媒体“一哥”Netflix曾在2015年6月执行过一次1股拆7股计划,将当时700多美元的股价降至100多美元,而目前Neflix的股价又攀升至500美元左右。Netflix成功地把传统的影像租赁业务与IT网络技术结合起来,开创了在线影像租赁的新模式,而受疫情影响Netflix的流媒体业务更是快速发展,股价从已3月最低点增长了70%以上。

除了以上几家,你们认为下一家拆股的科技公司还可能是谁呢?欢迎大家留言讨论!

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。