北京时间6月9日美股盘前,蔚来汽车公布2022财年一季度财报:总营收为99.1亿元,同比增长24.2%;净亏损则录得17.8%,环比虽收窄16.8%,但同比仍放大了24.2%。

对比理想和小鹏这个老冤家,蔚来也是有喜有忧。理想的成本控制最成功,一季度毛利率一马当先,但经过去年四季度的短暂登顶之后,营收再度被蔚来超越;小鹏交付量依旧称王,可惜亏损也最为严重。

更重要的是,面对越来越激烈的市场竞争环境,三巨头都不能掉以轻心——从各项数据看,“蔚小理”离特斯拉越来越远,哪吒、威马离“蔚小理”却越来越近了,转型的传统车企则是另一股不可忽视的势力。

二线新势力的崛起对中国新能源车行业来说并非坏事,而整个行业的头号劲敌,始终是供应链危机。

3月份,上海爆发疫情,将中国汽车行业的供应链危机推向了高潮。蔚来停产、理想和小鹏相继被曝毁约应届生和大规模裁员,整个行业面临都很大挑战。

危机当前,“蔚小理”现在最重要的是想办法优化自己的供应链体系,或者加强对供应链上下游的控制。

(图片来自UNsplash)

Q1财报对比:蔚来营收突出、小鹏销量夺冠、理想利润最高

北京时间6月9日美股盘前,蔚来汽车公布2022财年一季度财报,其中传递出了不少积极信号:营收连续八个季度实现正增长、净亏损收窄、交付量同比稳定增长。

然而,资本市场对这份财报的表现并不满意。美股市场,蔚来股价周四收报18.99美元,跌幅达到7.65%;周五亚盘时段,蔚来在香港、新加坡两地股价也全线下挫。

投资者对蔚来的不满,主要来自哪里?价值研究所认为,在和理想、小鹏的对比中落于下风,是一个重要原因。

客观来说,“蔚小理”三家的财报都不算完美,没有谁能稳稳压过对手一头。或许从营收、利润、交付量、成本等角度进行分析,能帮助我们分辨三巨头的亮点与不足,也能为投资者分析其后续股价走势提供一点参考。

营收:蔚来依旧突出,但已显露疲态

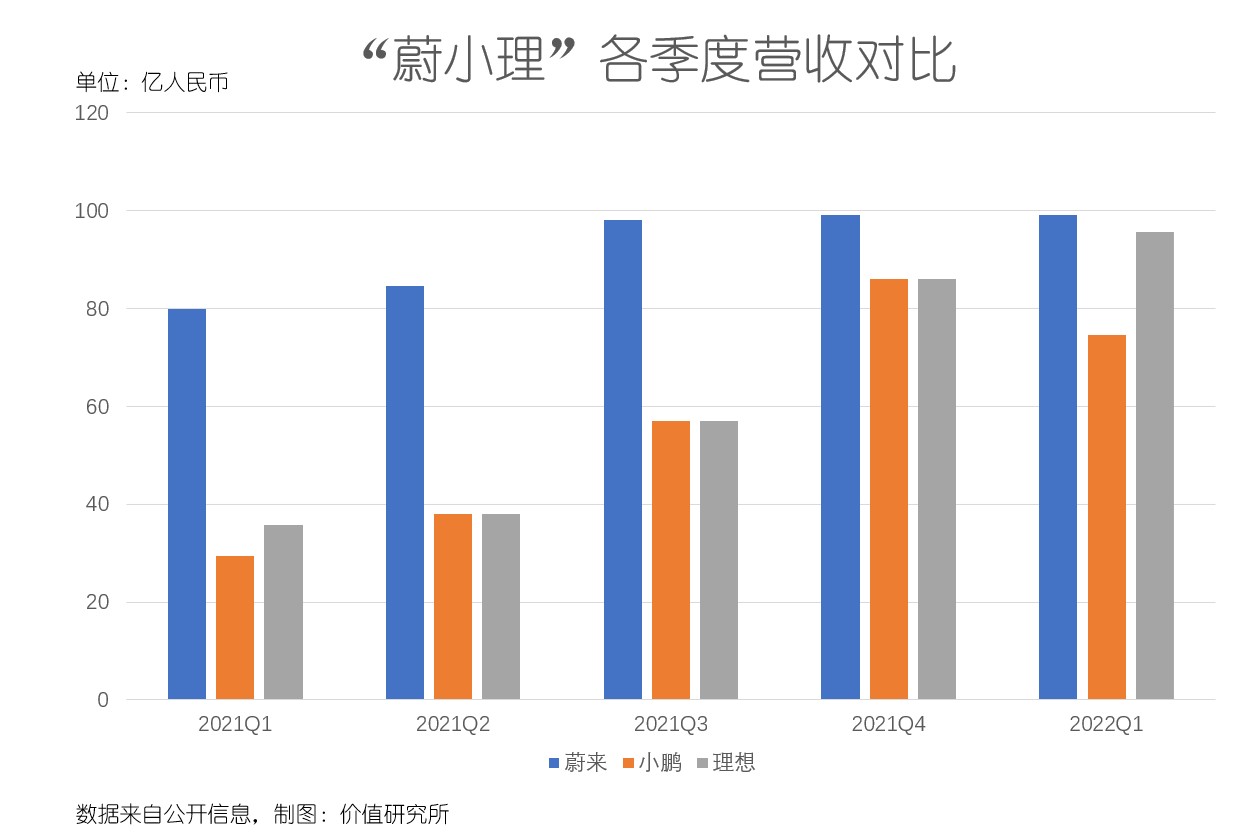

先来看营收的情况。

一季度,蔚来总营收为99.1亿元,同比增长24.2%。开源证券对蔚来的营收表现非常满意,在最新研报中首予增持评级,并预计2022-2024年蔚来的年营收将分别达到569、800和993亿元,本财年营收同比增速预计高达57%。

横向对比,蔚来的营收规模在“蔚小理”三强中同样是强势领跑。一季度,理想实现总营收95.6亿位居次席,小鹏则仅为74.5亿,排名第三。在去年四季度被理想短暂超越之后,蔚来成功重返榜首,表明其已熬过最艰难的时刻。

不过要是看同比增速的话,那又是另一番光景。财报数据显示,小鹏和理想一季度营收同比分别增长152%和167.5%,完全吊打蔚来。把对比曲线拉长也可以发现,自去年以来理想、小鹏的营收同比增速就一直处于高位。

很明显,发家最早的蔚来业绩已经进入平稳期,而理想和小鹏还在爬坡。现阶段,理想和蔚来的营收规模更接近,随着双方在下半年相继发布新车型,新一轮竞争预计会更加激烈。

利润:理想一马当先,蔚来、小鹏各有烦恼

在利润端,“蔚小理”三巨头的差距比营收更大:理想无论毛利率还是整车销售利润都全面突出,而且优势越来越大,净亏损也远优于市场预期。

一季度,理想实现经营亏损为4.13亿元,低于彭博经济学家预测中值5.38亿;净亏损仅为1100万,在去年同期这个数字是惊人的3.6亿。更需要注意的是,截止今年一季度,理想已经连续三个季度实现非GAAP盈利,一季度的非GAAP经营利润和净利润分别录得0.75亿和4.77亿。

对比之下,蔚来、小鹏还要忧心亏损放大的问题,尤其是后者。

数据显示,小鹏一季度净亏损为17亿元,同比、环比分别扩大53.5%和24.1%。蔚来净亏损则录得17.8亿,环比虽收窄16.8%,但同比仍放大了24.2%。

在价值研究所看来,理想之所以能在利润端一马当先,依然得益于较为成功的成本控制。在供应链成本普涨的情况下,理想一季度单车成本仅为22.76万,环比、同比皆有小幅下滑。压低成本,是理想提高汽车销售毛利率的关键。

根据财报数据,理想一季度整体毛利率稳定在22.6%,汽车销售毛利率为22.4%,同比、环比均实现正增长。而蔚来和小鹏,虽然毛利率也没有出现太大退步,但比起理想还是有一段差距。一季度,蔚来整体毛利率仅为14.6%,小鹏更是低至12.2%。

产品线单一、供应链管理难度小,是理想的优势,不过也在一定程度上制约了它的发展空间。随着新车型上线交付,理想将面临全新的考验。

交付量:三巨头同步下滑,小鹏依旧突出

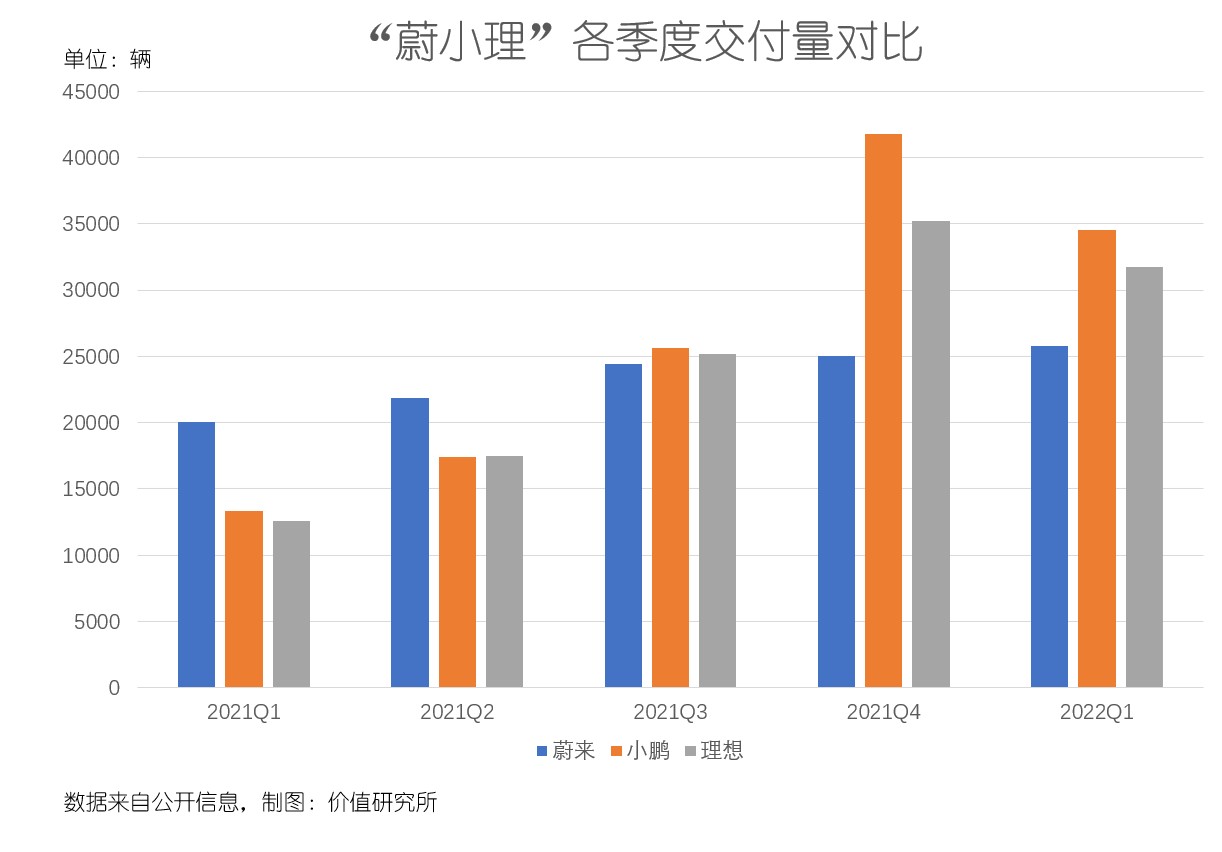

最后再来看交付量的情况。

受供应链危机影响,“蔚小理”最近几个季度的交付量起伏较大。总体来说,小鹏仍有一定优势,理想保持稳定,蔚来已经稳步回升。数据显示,一季度小鹏交付量为34561辆,同比增长159%;理想共交付31716辆,同比增长152.1%;蔚来的交付量则为25768辆,同比增长28.5%。

交付量暂时落后的蔚来,对二季度充满信心。李斌在财报电话会上表示,今年5月份蔚来订单量创下历史新高,预计整个二季度的交付量将在2.3万-2.5万之间,不会出现去年下半年那样的大幅度下滑。

现阶段,蔚来和理想都对即将公开发售的新车寄予厚望,尤其是将密集推出ET5、ES7等多款新品的蔚来。李斌多次在公开场合表示,这些新车型的上市能帮助蔚来打开中大型SUV等新赛道,拥有无穷潜力。

然而,面对越来越激烈的市场竞争环境,“蔚小理”三巨头都不能掉以轻心——尤其是二线造车新势力的崛起,给它们带来了很大压力。

或许“蔚小理”最应该担心的不是彼此,而是在身后虎视眈眈的一众追赶者。

二线造车新势力快速崛起,留给“蔚小理”的时间不多了

过去一段时间,在大部分媒体口中,“蔚小理”的竞品已经不再是特斯拉,而是哪吒、威马和零跑等长期位居二线的造车新势力。

原因也很简单:“蔚小理”离特斯拉越来越远,而哪吒、威马离“蔚小理”却越来越近了。

一季度,特斯拉各项财务数据全面超过市场预期:实现营收187.56亿美元,同比暴涨80.5%;归母净利润33.2亿美元,同比激增658%,也大幅超出市场预期的21亿美元;毛利率录得29.1%,同比、环比分别上升7.8%和1.7%,同样远超彭博预期的26%,整车销售毛利率更是稳定在30%以上。

要是比交付量,特斯拉更是足以凭一己之力吊打“蔚小理”。

过去五个季度,特斯拉分别交付了180338、206421、237823、308600和310038辆新车,一季度交付量再创新高。尽管大规模召回、系统故障等不利消息依然不绝于耳,但并没有对特斯拉的销量造成实质影响。

有趣的是,5月30日,马斯克发微博称“中国在可再生能源发电和电动汽车领域已经处于世界突出地位”,重度社交活跃分子何小鹏第一时间转发并评论:

“中国在电动汽车领域只是站在世界前列而已,要做到突出全世界起码还需要10年的努力。”

看到如此鲜明的业绩对比,就可以知道何小鹏并非自谦,“蔚小理”这三大造车新势力想追上特斯拉这个领头大哥,真的相当困难。但中国新能源车行业有一个趋势是值得欣喜的:更多新势力正在崛起、市场变得更加繁荣,“蔚小理”不再是整个行业的代名词。

在国内的二线新势力中,哪吒、零跑无疑是一股不可忽视的中坚力量。

刚刚过去的5月份,造车新势力交付榜再次洗牌:哪吒以11009辆的交付量排名第二,继今年1月和3月之后年内第三次实现交付量过万;零跑汽车的交付量也达到10069辆,排在理想(11496辆)、哪吒和小鹏(10125辆)之后位居第四,将蔚来远远甩在身后。

今年年初,哪吒汽车的母公司合众新能源汽车被爆将赴港IPO,引发业界热议。

公开信息显示,成立7年以来合众汽车已经完成了8轮融资,目前据悉正在进行新一轮Pre IPO融资,金额约为8-10亿美元,宁德时代、360集团等将参与其中。

从前面的分析中就能看出,新能源车的烧钱程度远超想象。哪怕已经爬到金字塔顶端、在圈内耕耘多年的“蔚小理”依然没有摆脱亏损泥淖。哪吒、威马这样的二线新势力想跟“蔚小理”展开全面竞争,就必须增强自己的财力。而上市融资,就是最简单直接、风险也最小的做法。

从这个角度讲,被传启动IPO和进行新一轮融资,正是哪吒雄心的体现。

当然,“蔚小理”的对手还有很多,比如跨界造车的百度、小米,以及纷纷转型的传统车企。

6月8日,集度汽车也发布了首款汽车机器人概念车POBO-01。这场耗时不足一个小时的发布会在百度希壤元宇宙空间举行,集度汽车CEO夏一平讲述了POBO-01在芯片设计、AI技术、激光雷达、自动驾驶系统等环节的优势。

作为百度和吉利汽车共同心血,集度汽车自诞生起就备受瞩目。如今首款新车终于首发亮相,其发展也来到全新阶段。

传统车企中最成功的转型例子,则要数比亚迪。6月10日,比亚迪大涨逾8%,市值成功突破万亿大关。在5月份,比亚迪新能源销量达到114183辆,占全国新能源乘用车批发销量的27.1%。

面对这多重考验和挑战,“蔚小理”自然要提高警惕,但也不至于太过焦虑。尤其是和二线新势力相比,得益于前期积累,三巨头在营收、市场份额上仍有明显优势,哪吒、零跑在供应链、经销渠道和充换电基础设施等环节则还有大量功课要补。

考虑到目前依旧严峻的供应链危机,其实哪一家造车新势力的日子都不好过。换个角度看,谁能扛过这个危机,谁就更有机会赢得未来。

解决供应链危机,“蔚小理”捍卫王座的关键?

5月26日,小鹏汽车创始人何小鹏在线“求芯”,一度成为媒体、网友热议的焦点。

“最近我们再次自己盘过,一台智能汽车芯片绝对数量在5000颗以上,涉及几百种。但缺少的芯片,很多是专有芯片,也就是价格便宜的芯片,而不是被很多人关注去创业的或者很贵的芯片。”

我们不知道何小鹏的耐心解释有多少人能听进去,但可以肯定一点:供应链危机、缺芯仍是困扰小鹏,乃至整个行业的头号难题。

根据汽车行业数据预测公司AFS的最新报告,截止今年5月29日,芯片短缺已经导致全球汽车减产198万辆,预计到今年年底这一数字将上升至279万辆。在国内,除小鹏之外,蔚来、理想也是供应链危机的主要受害者。

3月份,上海爆发疫情,更是将中国汽车行业的供应链危机推向了高潮。

上海对中国乃至全球汽车产业链有多重要?我们只需要看一下在沪设厂的企业名单就能心中有数:宁德时代、均胜电子、地平线、博世、采埃孚、麦格纳、法雷奥……

全球十大零部件供应商,有九家将自己的中国乃至亚洲区总部设在上海。上海滩停摆这一个多月,自然成为了中国汽车行业的至暗时刻。

3月16日,特斯拉上海超级工厂宣布停工,此后反反复复累计停产近一个月;蔚来这边,由于自3月份开始吉林、上海和江苏等地的供应商相继断货,整车生产也在4月份被无奈叫停。

针对供应链的艰难处境,李斌曾在官方公告下方作出回应:

“3月中旬我们有些零件就断供了,靠着一些零部件库存勉强维持。最近又碰上上海和江苏的疫情,很多合作伙伴都没有供货,有这个情况的也不是我们一家,很多厂商都暂停生产了。”

在蔚来之外,要出动创始人公开求芯的小鹏情况也好不到哪去。

虽然总交付量依旧处于突出,但小鹏的交付量环比和同比增速从去年一季度开始就显著下降。今年一季度,小鹏G3交付量更是环比大跌63.6%,是三大主力车型中受影响最严重的一款。按照官方给出的业绩指引,小鹏二季度交付量在3.1万-3.4万辆之间,基本上只相当于巅峰时期的75%左右。

为了应对供应链危机,“蔚小理”都在暗自蓄力。小鹏、理想致力于降低成本,尤其是管理、营销费用。但近期传出的毁约应届生事件,对其名声产生了不利影响。

蔚来则通过在新加坡上市融资,一解燃眉之急,但并没有大规模削减成本的计划。数据显示,蔚来一季度销售成本同比上涨31.7%,研发费用更是较去年同期暴涨156.6%。

但无论上市融资也好,裁员节流也罢,都只能指标不能治本。价值研究所认为,“蔚小理”依旧要想办法优化自己的供应链体系,或者加强对供应链上下游的控制。

比如公开求芯的小鹏,早已开始搭建技术团队自研芯片。根据官方信息,小鹏目前正在深入探索系统硬件和底层软件自研技术,这可以帮助小鹏在缺少基础芯片的情况下通过全新的芯片信号自研技术实现软硬件替代,降低对供应链上游芯片企业的依赖。

而在5月份成功登陆新交所的蔚来,则希望借此机会扩宽供应链渠道、增加供应商规模。李斌就直言,将借助新加坡的技术优势和当地科研机构展开深度合作,建立蔚来技术研发中心,进一步完善其全球研发业务布局。

供应链危机由来已久,“蔚小理”当然不可能一下子解决所有问题,但这些努力应该被看在眼里。在接下来的日子里,我们也应该继续对它们抱有耐心和信心。

写在最后

2019年,蔚来也遭遇过一段低潮期,一篇名为《蔚来李斌,2019年最惨的人》的文章在各个社交平台疯传。

当时的蔚来,亏损过百亿、月销不过两千辆、股价最低跌至2美元……以至于根据江湖传闻,李斌在内部信中写下了一句很丧的话:“前路泥泞没有奇迹。”

后来的故事大家都很清楚,蔚来扛过来了:量产规模三级跳、市值股价直线拉升,一度坐稳中国造车新势力的王座。可惜的是,在疫情之后,供应链危机爆发、中概股暴跌潮来袭,蔚来再次跌入谷底。

或许可以说,这种过山车式的大起大落,对李斌来说并不陌生。和三年前相比,李斌似乎也变得更加乐观了一些。在一季度的财报电话会上,李斌呼吁投资者和分析师对蔚来保持信心:

“供应链基本恢复正常,预计蔚来的毛利率将从第三季度开始反弹。”

5月底,上海疫情基本平复逐步开始复工,沉睡许久的汽车供应链重新运行了起来。或许供应链危机尚没有完全解决,蔚来,还有理想、小鹏,依然会遇到这样那样的问题,但我们愿意相信,情况确实在好转。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。