编者按:本文来自微信公众号 纪源资本(ID:JiyuanCap),编辑:张颖 ,研究来源:林新祥 Dimitra Setia Taslim,创业邦经授权转载。

一文看懂东南亚地区的行业逻辑

01东南亚人才概况

1)东南亚拥有足够的“创始”人才(即足够多的“好点子”)

2)但瓶颈仍然是产品/技术/工程人才。

·创始人才:大量创始人

与十多年前不同,东南亚的创始人才库正在迎来拐点,当时创始人是东南亚地区创新发展的瓶颈。如今,东南亚地区的早期企业创始人素质不断提高。自 2019 年以来,不断涌现出创始人才,目前估计有 2700 多名创始人、联合创始人和首席执行官。

·人才储备:人才储备薄弱,尤其是在科技领域

东南亚人才生态系统中的主要“人才输送者”是四大、IT 服务和电信公司。这表明,东南亚地区的人才库在本质上过度依赖非工程人才。

另一方面,中国的 BAT(尤其是 Bytedance)和全球科技巨头对人才有很大的吸引力。除谷歌外,这些公司在该地区并没有大量的工程人才。这表明,它们吸引来的人才很可能是非工程类人才。因此,这意味着该地区缺乏工程师。

·人才流动:BAT 和全球科技公司成为人才“黑洞”

八大公司的人才经常流失到 Bytedance、Meta 和谷歌,同时,他们最常从 EY、Telkom 和德勤获得人才。这表明,八大公司通常被视为“人才培育者”——从本地“人才输送者”那里获取人才,对他们进行培训,最终将他们输送到高薪公司,如中国的 BAT 和全球科技巨头。

02东南亚出海趋势概括

1.出海创始人的特点:

1)渴望成功

2)渴望链接全球:拥有世界上最好的供应链和工程师

3)得到前所未有的认可:这一代创始人拥有自我-信心、信念和竞争优势。他们遇到的挑战只会让他们更强大、更有韧性、更自给自足

2.出海创始人的通常背景:

1)付出了巨大的努力(例如在市场上生活/工作了几年),以了解当地文化并正确定位当地用户痛点

2)创始人有能力在重点市场吸引当地管理人才(如总经理、销售VP、营销VP)

3)创始人正在利用中国供应链或中国技术/工程师,或两者兼而有之

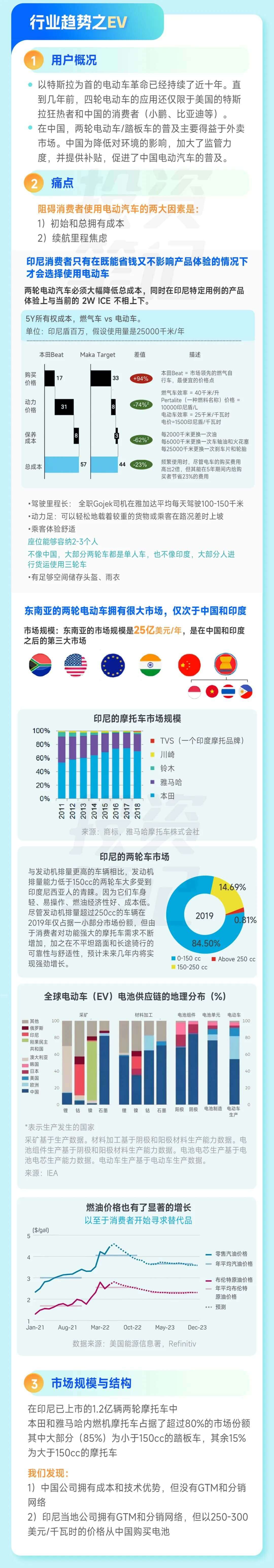

03行业趋势之EV

1.用户概况

以特斯拉为首的电动车革命已经持续了近十年。直到几年前,四轮电动车的应用还仅限于美国的特斯拉狂热者和中国的消费者(小鹏、比亚迪等)。

在中国,两轮电动车/踏板车的普及主要得益于外卖市场。中国为降低对环境的影响,加大了监管力度,并提供补贴,促进了中国电动汽车的普及。

2.痛点

阻碍消费者使用电动汽车的两大因素是:

(1)初始和总拥有成本;

(2)续航里程焦虑。与内燃机汽车(ICE)相比,电动汽车的平均前期成本要高出 60% 至 100%,而续航里程仅为后者的 50%(60 千瓦时的电动汽车续航里程为 300 至 400 公里,而内燃机汽车的续航里程为 600 至 800 公里)。值得庆幸的是,内燃机汽车的总拥有成本中大部分是能源成本,而电动汽车的能源成本比内燃机汽车低 75%。

由于元素的基本化学特性,锂电池的能量密度比汽油燃烧和氢气低几个数量级。因此,为提高续航里程而推进电池技术只能到此为止。除了氢燃料电池之外,锂必须作为电池基体,没有其他可行的替代品。随着元素周期表的下移,电化学电荷只存在相同的正负电荷,因此能量密度只会越来越低。在元素周期表里,锂的同一行中,右边的元素要么很稀有,要么不可电离。铝和硅是可行的替代品。

3.市场规模与结构

在印尼已上市的 1.2 亿辆两轮摩托车中,本田和雅马哈内燃机摩托车占据了超过 80% 的市场份额。其中大部分(85%)为小于 150cc 的踏板车,其余 15%为大于 150cc 的摩托车。

一般来说,东南亚各国政府对 1970-2000 年代廉价的日本进口产品感到非常失望,因为日本人从未教过当地人如何制造发动机,因此东南亚各国政府将电动车中的电池视为“未来的发动机”,他们不想再次被排除在供应链之外。

电动两轮车的零部件通常比内燃机车少,但成本和技术更集中于电池、电池组以及电子驱动的动力系统。电池、电机和传动系统的成本约占 BOM (bill of materials, 物料清单) 成本的 60%-70%。芯片(微控制器 MCU和车辆控制单元 VCU)的成本约占 BOM 成本的 10-20%。在这一领域,中国人拥有最专业的技术/优势。

印尼正提升电池价值链,禁止出口镍,迫使原始设备制造商和电池制造商在印尼生产电池。一般来说,越南对进口的抵御能力最强,因为在越南看到的任何两轮内燃机车/电动车产品中,约 95% 以上都是本地制造。而在印尼,这一数字下降到 20-30% 左右,这是因为只有车架是本地制造的。

我们发现:(1) 中国公司拥有成本和技术优势,但没有 GTM 和分销网络;(2) 印尼当地公司拥有 GTM 和分销网络,但以 250-300 美元/千瓦时的价格从中国购买电池。

04行业趋势之农业科技

1.用户概况和痛点

印度尼西亚的农业技术主要针对印度尼西亚农村地区的小农户(个体农户)。这些农民通常非常贫穷,缺乏良好的生产性农业实践的知识。

每个季节,这些农民从专业的农村零售商购买农业投入(例如种子、肥料、雏鸡等)进行耕种和养殖,努力在保持低成本的同时最大化产量,并将最终收成(即承购)出售给贸易商,贸易商将整合数量,最终在传统的菜市场进行 B2C 销售,或在现代零售(超级市场、大卖场)进行 B2B 销售。

农民的主要关注点大致是:

(i)以优惠的价格采购优质的投入品;

(ii)最小化作物损失并最大化产量;

(iii)实现收成100%的出售。

2.市场规模和结构

农业是印度尼西亚经济的重要组成部分,占GDP的10-15%(TAM约为1000亿美元)。印度尼西亚是棕榈油、橡胶、大米、玉米、甘蔗、椰子、香蕉、芒果和辣椒等产品的主要全球生产商。家禽更多地在国内市场交易,但规模仍然很大(每月生产 2.8-3 亿只鸡)。按每只鸡约 2 美元(30,000 印尼盾)计算,TAM约为US70亿美元。

印度尼西亚也是水产养殖/虾的主要全球生产国,但这更多是由于该国的规模大而不是生产率高导致的(印尼的产量约为10吨/公顷,而越南约为20吨/公顷)。虾是一个高利润的业务。养殖户可以获得4-5美元/公斤的价格,贸易商和加工商可以获得8-10美元/公斤的价格,西方发达市场的最终消费者则需要支付15-30美元/公斤的价格。在这里,成功的区域性农业企业将为投资者带来巨大的收益。

印度尼西亚农业面临着利润微薄的问题,主要原因有以下几点:

首先,农业的上游产业(种子、投入品)和下游产业(食品加工、零售)都相当集中,这压缩了价值链中间环节的利润池。以玉米价值链为例,从生产商到农民的投入品分配开始,再是农民到终端市场的承购整合。这在很大程度上代表了经济作物(水果、蔬菜等)和种植园(棕榈油、橡胶、糖等)的价值链,家禽和水产养殖业也存在类似的价值链。

其次,印度尼西亚的每个地理区域通常只会专注于一种农作物,这导致同一地区内农民和供应链的需求一般也是相似的,因此,很难在整个价值链中实现差异化。

第三,多层分销模式的存在也削薄了利润。大多数传统商业模式是营运资本密集型的,同时与种植农产品所需的时间有关,存在着不同程度的产量损失,由于无人能单独承担所需的营运资本和相关成本,因此存在着多层分销的模式。

最后,较低的销售价格也是重要原因。对于产出而言,成功的关键驱动因素是购买和销售更多的承购量,以满足最终市场需求,这将使贸易商/公司用较低的成本价格来换取较大的购买量。由于B2C销售中的需求不确定性,以及B2B销售中较低销售价格(现代零售业和餐饮业,如酒店,餐厅,咖啡馆,也倾向于以更低的价格批量购买),利润变得微薄。

因此,东南亚地区大多数初创企业的目标,即通过数字化颠覆整个价值链,可能是无法实现或无法持续的。

3.行业趋势

1)投入/产出价值链中的各个利益相关者(包括分销商、批发商、零售商、贸易商)都在竞相加入数字化,我们预计这一领域的初创企业将会经历洗牌和整合,最终只留下1-2个赢家(例如水产养殖中的电子渔业),这些赢家将与农村地区的小农户建立分销与合作关系。

2)成本的降低(通过无人机、监控设备、诊断的应用)以及技术的改进(AI监控和管理等)将显著提高各类农业的生产率。东南亚的新兴市场也开始从海外(包括中国)寻找技术解决方案,以启动新的商业模式(例如购买农业无人机,提供无人机服务)。

3)在虾以及其他高价值出口产品方面,发达市场将寻求在远离新兴市场的陆上进行生产(如垂直养殖),但在发达市场建立承购需求和管理基础设施的高成本,是ROI的关键驱动因素。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。