AMD(NASDAQ:AMD)多年来一直是英伟达的主要竞争对手。然而,在过去 12 个月的人工智能(“AI”)热潮中,它似乎已经落后了。并不是说该AMD表现不好,但它的表现绝对不如英伟达。

去年,英伟达在销售其“人工智能数据中心芯片”方面取得了巨大成功。其中最强大的是H100,它已成为开发人工智能应用程序的黄金标准。

然而,英伟达成功的一个关键因素还依赖于 CUDA 背后的强大功能,CUDA 本质上是一个用于优化 GPU 性能的软件平台。正是软件和硬件之间的这种联系为英伟达提供了护城河。

虽然AMD也生产GPU,但尚未在人工智能应用中采用,但其新芯片将专门为此设计。

AMD即将推出Instinct™ MI300系列加速器,应该能够与英伟达的产品竞争。事实上,这导致首席执行官将其 AI 芯片收入目标从 2 美元提高到 35 亿美元。

这将与 AMD ROCm(相当于英伟达CUDA)的进一步发展结合在一起。

虽然 ROCm 需要迎头赶上,但由于它是在几年后推出的,它确实受益于它是开源的,任何人都可以在其上开发应用程序。

ROCm 6 的附加功能和优化以及开源 AI 软件社区不断增长的贡献量使多个大型超大规模和企业客户能够在 AMD Instinct 加速器上快速推出其最先进的大型语言模型。

资料来源:AMD 财报电话会议。

显然,AMD 还需要迎头赶上,但问题是这样的。每个人都支持他们。英伟达的客户对被其芯片和封闭软件所困感到不满英伟达的客户将非常乐意实现投资多元化,并为 AMD 的芯片提供机会。

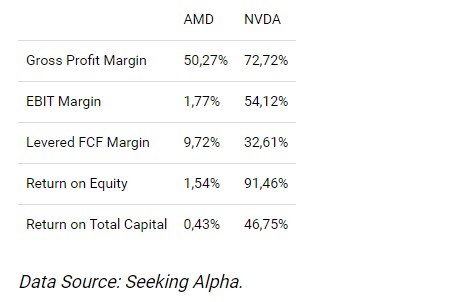

现在,让我们继续比较AMD和英伟达的盈利能力。

首先是AMD的利润率,然后是英伟达。

现在,正如我们所看到的,尽管可以说这些公司都从事同一业务,但 英伟达一直拥有较高的利润率,而且这种差异在最近一年变得更大。

正如我们所看到的,英伟达的 ROA 和 ROE 也高得多。

造成这种情况的原因有几个。一些人指出,英伟达拥有更高的市场份额,使其更具规模经济。最近,高需求也让英伟达提高了价格。

AMD 或许能够占据一些市场份额,从而提高其利润率,同时也迫使 英伟达减少自己的利润。

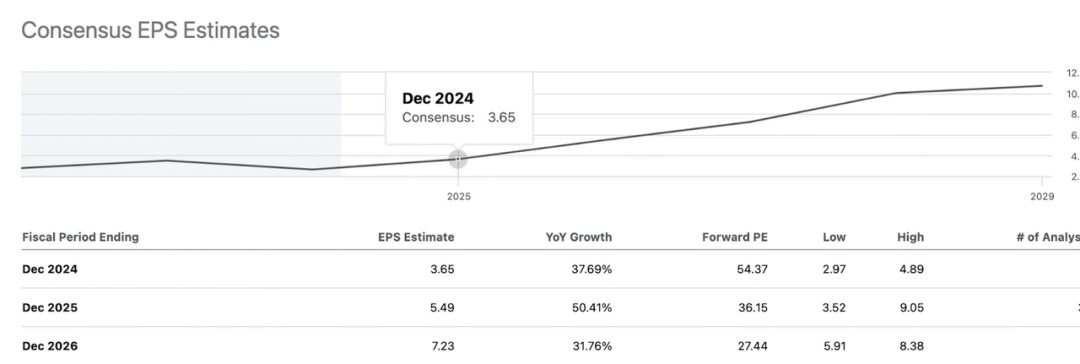

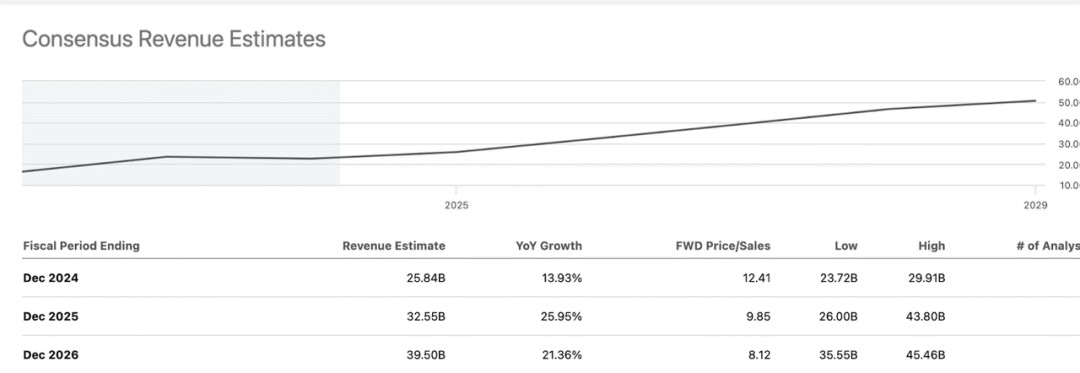

现在,让我们评估每家公司的潜在增长。

从 AMD 开始,我们可以看到 EPS 预计在未来三年内几乎增加两倍。从 2023 年的 2.65 美元增至 2026 年的 7.23 美元。分析师似乎认为 AMD 可能会从 2024-25 年开始夺回一些市场份额,因为届时收入将增长近 26%。

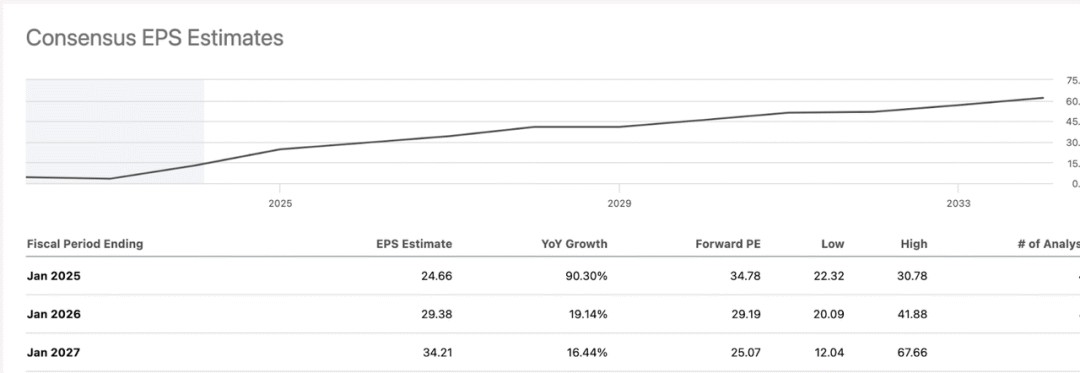

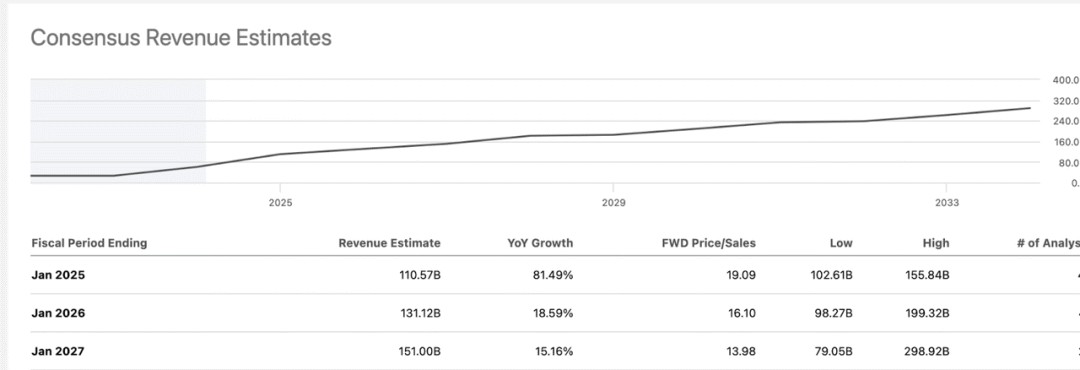

与此同时,英伟达在收入和每股收益方面已经表现出令人难以置信的增长,这种情况应该会在 2025 年持续下去。每股收益将增长 90%,收入将增长 81%。然而,此后收入增长可能会放缓至 20% 以下。

根据这些分析师的估计,英伟达似乎将继续享有市场主导地位,但 AMD 可能会在今年晚些时候和 2025 年开始迎头赶上。

英伟达目前的增长定价更高,而 AMD 的长期增长定价更高。

最后,我们将看看这些公司的估值。

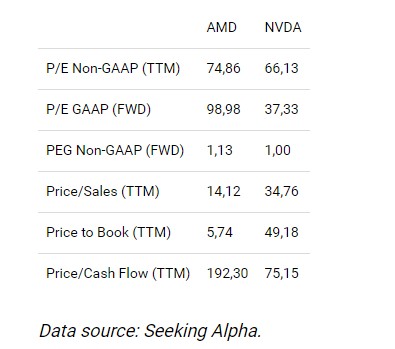

现在,正如我们所看到的,尽管英伟达的价格升值幅度很大,但考虑到估值,这似乎是相当合理的。

在 TTM PE 上,英伟达比 AMD 便宜,当我们考虑远期市盈率时,这一点变得更加明显。

话虽如此,两家公司的远期 PEG 定价相似。鉴于英伟达的利润率较高,其市盈率要高得多。估值的最大差异可能在于市净率,英伟达的比率是 AMD 的 9 倍。最后,英伟达确实具有更具吸引力的价格/现金流。

考虑到所有这些,哪一个似乎更值得购买?即使在大幅增长之后,我仍不得不承认英伟达的优势。该公司已成功在 GPU 领域建立了巨大的突出优势,而且这种突出优势不会在一夜之间消失。即使 AMD 能够赶上英伟达当前的产品,英伟达也不会坐视不管。此外,从纯粹的投资角度来看,英伟达拥有更好的盈利能力,而且整体估值似乎仍然更具吸引力,特别是如果我们考虑到未来的增长。

文│松果智能Hub

作者丨James Foord