编者按:本文来自微信公众号 天下网商(ID:txws_txws),作者:叶晨,创业邦经授权转载。

4月18日,上海黄金交易所的黄金价格最高来到了568.5元/克,与此同时,周大福、老庙黄金、周六福、周大生等品牌的首饰金价均突破了720元/克,老凤祥更是达到了732元/克。

金价的上涨,进一步拉动了金市的紧俏。

从农历龙年春节以来,黄金消费的热度几乎没有降温过。2月,老庙黄金在支付宝做直播,短短几天卖了6000万元,加上年底白酒热卖,网友直呼春节直播带货界的两大焦点就是“纸醉金迷”。

随着国际黄金价格持续走高,消费市场兴起一股“囤金热”,而市场背后的黄金珠宝企业则暗暗加快了资本扩张的步伐——行业中的“巨无霸”中国黄金、做珠宝的曼卡龙、卖金饰工艺品的老铺黄金等纷纷摩拳擦掌……

黄金珠宝企业争先恐后的队列中,还站着一家从小县城里“跑”出来、一年狂揽超200亿元的品牌——两次冲击IPO折戟的梦金园黄金珠宝集团股份有限公司(以下简称“梦金园”),其于4月3日再次向港交所递交招股书。

从“县城青年”创业到百亿级家族企业

最新招股书显示,截至2024年3月24日,梦金园创始人王忠善、妻子张秀芹,二人的子女王国鑫和王娜以及三个员工持股平台共同作为控股股东,合计持有梦金园89.39%的股权。

显然,梦金园是一家典型的家族企业,其背后则是一段县城青年白手起家的励志故事。

1987年,20多岁的王忠善在山东省潍坊市昌乐县运输公司做司机,相对稳定平淡的工作持续到1994年。这一年,昌乐县发现了数十亿克拉蓝宝石矿藏,珠宝店、饰品作坊在当地如雨后春笋般生长出来,当时本地镶嵌一个戒指可以挣150元,一个熟练的师傅1个月能挣1万多元,王忠善从中发现了巨大的商机。

资料显示,1994年,王忠善拜工艺美术大师南志刚为师,学习首饰制作技术。过了几年,王忠善转型到黄金市场的首饰加工和批发。2000年9月,有了一定资本积累的他在当地成立昌乐华业珠宝有限公司,主营业务为珠宝首饰加工、批发及销售。

2003年,王忠善、张秀芹夫妇在昌乐县经济开发区工业园购置了100多亩地,规模化加工生产各类金银首饰;次年,两人主导的山东梦金园珠宝有限公司成立。

此时,夫妇俩的目光早已不再局限在潍坊昌乐一隅。随着中国黄金市场不断发展,他们把梦金园的下一个发力点投向了三四线城市市场。

弗若斯特沙利文调研显示,截至2022年12月31日,就黄金珠宝收益而言,梦金园公司于中国黄金珠宝品牌中排名第五且市场份额为3.8%;如果按三线及以下城市的黄金珠宝收益(不包括金条)计算,公司在中国黄金珠宝品牌中位列第三。

此次梦金园招股书也显示,公司于中国三线及以下城市拥有稳固的市场地位,且梦金园约九成的收入,来自于省级代理及加盟商的特许经营网络,而三线及以下城市加盟商的所得收益占比为41%;一线城市则为0.6%;二线城市为19.2%。

截至2023年12月31日,梦金园已建立全面的特许经营网络,覆盖1687名加盟商旗下经营的2817家加盟店、七个自营直营区服务中心及17个省级代理。2021至2023年,梦金园的营收分别达到了168.71亿元、157.24亿元、202.09亿元。

从县城司机、珠宝学徒,到攻占中小城市“贵妇”的首饰柜,王忠善用了整整30年的时间,打造了一个百亿级的“黄金王国”。

毛利只有同行的1/8,狂卖黄金却不赚钱

2024淘宝天猫珠宝行业年度商家大会发布的数据显示,淘宝天猫珠宝行业的多个细分赛道发展势头迅猛,其中,黄金首饰需求最盛,占市场近8成份额,是珠宝第一大品类。

除了消费趋势仍保持上涨外,从去年起国际金价持续上涨,进入2024年更是迎来狂飙——数据显示今年以来金价涨幅已达19%左右。这对于从事黄金珠宝二次加工及营销的从业者来说同样是个利好,梦金园也不例外。

2021年时,黄金价格整体呈现下跌趋势,梦金园一度以相对较高的价格水平采购黄金,因采购与销售交易之间有时间差,使得毛利迅速下降。

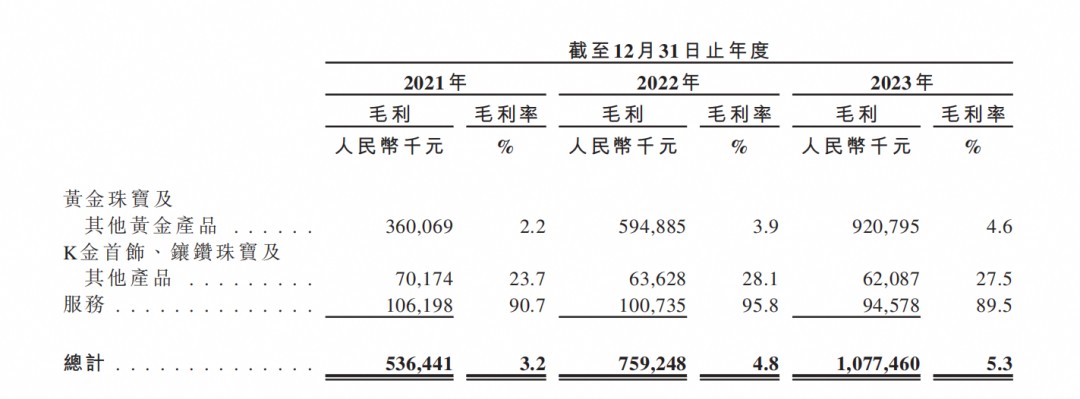

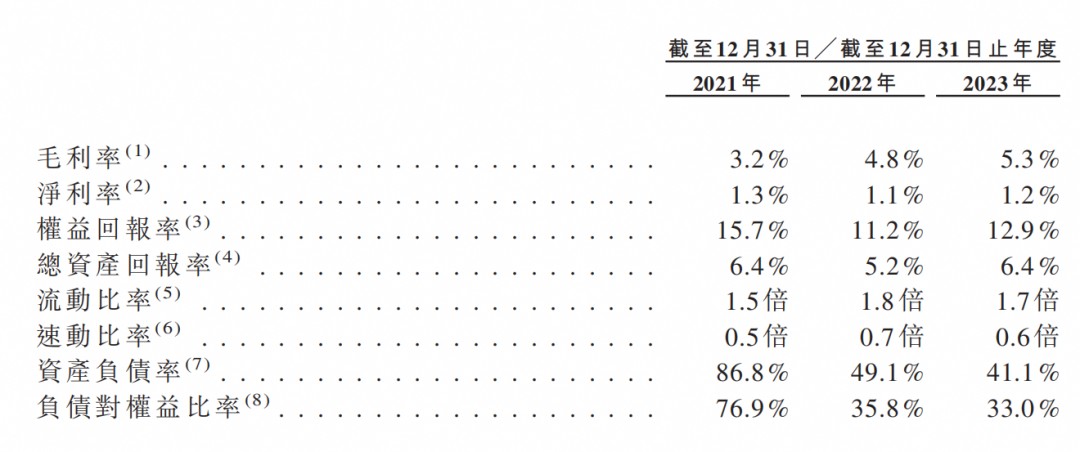

如今的金价上涨,则让梦金园缓过了一口气。招股书显示,2021年、2022年及2023,其毛利持续上升,分别约为人民币5.36亿元、7.59亿元及10.78亿元,毛利率分别为3.2%、4.8%及5.3%,同期净利润分别为2.2亿元、1.8亿元、2.3亿元,净利率为1.3%、1.1%及1.2%。

然而,同行业的黄金珠宝企业的毛利率普遍高于梦金园:正在冲击港交所IPO的老铺黄金2023年上半年的毛利率高达41.7%,周大福2023财年毛利率约为22.36%,周大生等品牌的毛利率也在10%左右。

也就是说,相较于龙年春节线上线下热卖的老铺黄金,梦金园的毛利率只有其1/8。

这与梦金园的营收结构单一有关。

2023年,梦金园黄金珠宝及其他黄金产品的毛利率约为4.6%,同期K金首饰、镶钻珠宝等产品的毛利率则有27.5%。但梦金园却有些过度依赖黄金产品,据招股书信息,2023年梦金园主要收入均来源黄金产品,镶钻珠宝的收入仅占企业总收益的约1%。

此外,黄金珠宝品牌通常会选择通过黄金期货合约来进行风险对冲,以平滑采购成本。招股书显示,2021年至2023年,梦金园在上海黄金交易所购买的Au(T+D)合约的对冲交易,分别产生了7600万元的收益以及1.71亿元、2.99亿元的亏损。正是因为黄金价格具有高度波动性,梦金园也在招股书中提出,一旦此后黄金价格下滑,或又将进一步压缩本就不高的盈利空间。

“县镇金店”爆火,梦金园被头部品牌攻入腹地

从千元抢金的“县城扫货大妈”到冲上热搜的“小镇囤金青年”,近年来中小型城市的消费者成为黄金消费的新兴主力军。

数据也在佐证黄金在中腰部及下沉市场的良好发展趋势。弗若斯特沙利文数据显示,以销售收入计,从2017年到2022年,中国一线城市、二线城市、三四线、低线城市的黄金珠宝市场规模复合年增长率分别为6.7%、8.3%、11%、11.5%。

三四线城市市场增速明显高于一二线城市,对众多黄金珠宝品牌来说是一块“香饽饽”。有媒体报道,不少县城原本被服装店占据的“C位”门店,纷纷改头换面成为黄金首饰门店,同一街区多家门店之间的市场竞争日益加剧。

对于发家在县城、主力客群在三四线城市的梦金园来说,竞争对手的战略转变意味着需要直面头部品牌的“猛攻”:早在2018年,周大福就已经启动了“新城镇计划”,大量开放下沉市场的加盟生意,截至2023年9月,周大福在内地拥有门店数量7838家,其中三四线及以下城市占比45.5%,甚至超过二线城市42.1%的布局量;拥有5000多家店的周大生珠宝在中国三线及以下城市门店比例高达70%。

可以说,头部品牌不断攻入梦金园的市场腹地,是王忠善、张秀芹等创始人不得不面临的巨大挑战。

当然,机遇是相对的,头部品牌下沉的时候,梦金园则加快了在自身门店密度相对较低的中国新一线及二线城市开设门店,一方面准备反攻“他人卧榻”,另一方面提高品牌在中高端消费与都市白领人群中的品牌知名度与形象。

业内人士表示,下沉市场的黄金珠宝规模还在扩大、竞争仍在加剧,品牌应当提升产品的设计附加值、拓展盈利空间。《天下网商》观察到,一款周大福品牌推出的1.2克重左右的龙年转运珠,因为设计独特性,促销时售价也高达1500元以上,目前这款产品仅在其天猫官方旗舰店已售出4000件。

梦金园在招股书中也提到,未来将进一步做好产品创新及品类拓展;同时加速发展数字信息平台,建立完善的会员体系。

这场“黄金之争”,梦金园还有的一战。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。