编者按:本文来源创业邦专栏节点财经。

2014年,房多多就被坊间传言要上市了。

那一年正是房多多最为风光的时候。房多多创始人段毅与字节跳动张一鸣、饿了么张旭豪等,一起被评为当年度十大创业家。原万科高级副总裁肖莉,在段毅的力邀之下加盟房多多,并坦言:“去房多多就是为了助其上市。”

不过5年过去,房多多一直活在上市传闻中。当今年10月9日,房多多终于向美国证券交易委员会递交IPO招股书时,资本市场的兴趣已然不大。

在中国企业资本联盟副理事长柏文喜看来:房多多的上市成功与否,对资本市场都没有太大的影响。如果成功,市场也就多了一只无突出亮点的,与搜房同类的股票而已;如果房多多上市失败,它对于资本市场而言也并非不可或缺。

口号喊五年,明星合伙人退居幕后

肖莉服务万科20年,是王石主导万科时期的元老级人物。离开万科时,肖莉也曾“忐忑”和“歉疚”。一边是房地产界的龙头老大,一边是创立3年的互联网公司,“没有太多的积蓄”。但在小她13岁的段毅的邀请下,肖莉依然选择了后者。

当时的房多多确实意气风发,借助互联网快速发展的势头,迅速成为地产电商风口上那头最得意的猪。

房多多联合创始人李建成曾透露:“我们2014年的时候,在我们平台上服务的房产交易金额是2000亿左右,主要以新房为主。”而在当时,万科年度销售额才2151.3亿元,链家二手房年度交易额刚好2000亿元。2012-2015年,房多多分别获得天使轮600万元、A轮6000万元、B轮5250万美元、C轮2.23亿美元的融资。

图片来源:企查查

拿到巨额融资的同时,上市计划也提上日程。2014年,房多多专门设立了一家外商独资企业深圳市房多多信息技术有限公司,并通过股权质押方式运营房多多的实体,从而搭建了为境外上市准备的VIE结构。

2014年底明星合伙人肖莉的加入,使得房多多名气大涨,进一步为资本市场所熟知。在她的带领下,房多多开始尝试金融服务,包括为开发商找便宜资金、加速首付贷款审批等业务。

然而此后,房多多上市消息虽屡有传闻,但每每只是干打雷不下雨。

去年6月,房多多终于宣布了上市计划。三个月后,房多多向港交所投递了上市申请,将于2019年初上市。当大家以为要尘埃落定时,上市计划突然又变成了赴美上市。

不过此时,房多多似乎错过了最佳的上市时机,融资额度大幅缩水。从一开始传闻融资8亿美元,到去年底的4亿美元,到9月上市消息中提到的3亿美元,再到如今的1.5亿美元。赴美IPO募资金额,尚不及自己的C轮融资,某种程度上反映出市场对于这家企业的热情消退。

值得注意的是,曾被段毅寄予厚望的肖莉,招股书里虽然以董事和副总裁身份列出,但持股不足1%,且早已渐渐退居幕后,近年来鲜有为房多多公开站台。

想革市场的命,却差点革了自己

2000年,段毅在苏州科技大学房地产专业毕业后,便投身房地产创业。2011年,他与房地产营销资深专家曾熙曾熙以及来自腾讯的技术大拿李建成一起创立了房多多。

段毅是阿里的忠实信徒,他有一个房地产界的“淘宝梦”,曾对外立Flag:我要用“阿里模式”颠覆房地产。在公司里,他给自己取了个花名叫“阿甘”,花名来自电影《阿甘正传》,他希望通过这种方式传达一种坚持的创业精神。

房多多最初从新房代理起步,走B2B路线,由其与开发商签订代理协议,再由入驻到房多多平台上的经纪人去分销。由于2011年互联网强势崛起,掀起了一股跨行业的风暴,而中国楼市正好处于黄金时代。因而房多多成立之初,便开始飞速壮大。

2012年,房多多已进入10个城市,累计实现平台交易额40亿元;2013年,进驻40多个城市,实现平台销售额400亿元。进入2014年,房多多迎来成立以来的“高光时刻”,平台交易额高达2000亿元,并将业务延伸至二手房交易。2015年获C轮融资后,估值达到10亿美元,同年宣布进军互联网金融,推出房地产相关的金融产品。

不过从2016年开始,房多多“开挂”的步伐戛然而止。当时正逢楼市迎来史上最严调控,互联网中介陷入低谷,新房交易业务量明显下滑。与此同时,住建部、发改委等七部委联合发文,禁止中介机构提供或与其他机构合作提供首付贷等违法违规的金融产品和服务。房多多“互联网+地产+金融”之梦,也随之破碎。

此后,房多多开始全力发力二手房交易,模式由B2B变成O2O,并打出了“直买直卖、一键直约”模式,全程服务费仅2999元。但正是这一步使房多多陷入了模式之困,本想入场革了市场的命,却差点革了自己。

按照创始人段毅的当时设想,公司将通过“直买直卖”的方式绕过房地产中介,买卖双方直接相约看房和约谈价格,最后房多多收取的交易费用仅为2999元的服务费+0.3%×房价的交易保障费,大大低于传统房产中介2%的收费。

房多多为此投入大量资金人力,但现实却是,“直买直卖”抢夺了经纪的生意,过于简单化的“直买直卖”也为今后的诉讼纠纷埋下了伏笔,而房多多低于市场水平的服务费也未必能覆盖运营成本。

这次模式“试错”持续到2019年3月,在房多多2019新春发布会,段毅对外界承诺:“做独立平台,不自雇一个经纪人,不开一个线下店;捍卫每一个平台商户的正当利益;不侵占任何一个商户的私有数据。”并表示,这是他用3年时间、耗费3亿元买来的教训。

这意味着房多多正式放弃二手房“直买直卖”,演变成了撮合经纪人销售的模式。在新房业务则变成了一个分发渠道平台。对此,房多多APP的Slogan早在去年年中就换为“全网经纪人直卖平台”。

不过此时,房多多已经掉队,安居客、链家成为新的头部玩家。

资产负债率70%,缺少护城河

在递交给美国交易委员会的招股书中,房多多给出的数据可谓华丽。截至2018年12月31日,中国有将近200万名房地产经纪商户中,房多多平台的注册经纪商户数超过91万名,渗透率超过45%;截至2019年6月30日,房多多平台已经拥有超过107万名注册经纪商户。

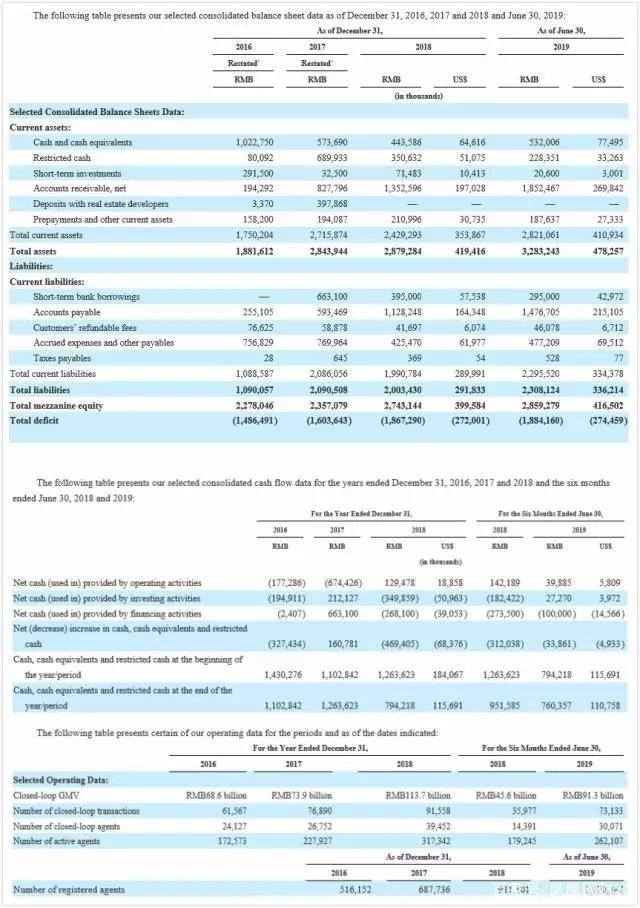

截至2019年上半年,房多多GMV(闭环交易总额)为913亿元人民币,较2018年同期的456亿元人民币增幅为100.2%。收入16亿,较2018年同期的10亿元人民币增幅为55.4%。净利润为1.003亿元人民币,较2018年同期的3763万元人民币增幅为166.6%。

数据来源:房多多招股书

但在华丽数据的反面,是资产负债率70%以上高位运行,应收账款催收难。

根据招股书的数据核算,2016年、2017年、2018年和2019年上半年,房多多的资产负债率分别为57.92%、73.52%、70.51%和70.3%。

在房多多的巨额负债中,应付账款居高不下。以2019年上半年为例,房多多的应收账款为18.52亿元,占流动资产的总额比例为68.72%;同时2019年上半年的应收帐款也高于2018年全年的应收帐款数据,这说明上半年房多多的回款情况并没有好转。

没有坚固的护城河是房多多更为致命的问题。

招股书显示,房多多平台致力于为房地产经纪商户及房地产交易提供一站式服务,除了促进房屋交易,还充当经纪商户与其他房地产专业人士、购房者、卖房者及交易相关服务提供商连接的桥梁,从而建立起充满活力的生态系统。

简言之,就是主要为买房者、卖房者、中介商、开发商等提供一个平台,同时以大数据作为技术驱动为各方提供SaaS服务。

但这条赛道进出并不难,也不止房多多一个在玩。好找房副总经理李伟表示,房多多经营模式没有本质上的创新,“在国内尤其是世界并不新鲜”。与房多多业务模式相近的主要有58同城旗下的安居客和链家旗下的贝壳找房,尤其是后者,与房多多业务高度相似。2018年4月,贝壳找房上线,定位就是开放平台,以吸引中小地产中介加盟。

在市场热度上,房多多远逊于这两位主要对手。易观千帆指数显示,2019年8月,安居客的月活指数为1928万,贝壳找房的月活指数为806.1万,而房多多的月活指数仅为21.8万,约为第一名安居客的百分之一,第二名贝壳的四十分之一。

对此,房多多也在招股书中有所揭露:我们可能无法与现有和新的行业参与者有效竞争,这可能会大大降低我们的市场份额,并对我们的业务,财务状况和经营业绩造成重大不利影响。

另外,房多多的自身法律诉讼风险也引发外界关注。

天眼查风险信息显示,房多多自身风险高达91条,其中,房多多部分股权已处于出质状态,且该公司有25项开庭信息,曾因不当得利纠纷、合同纠纷、侵权纠纷等被他人或公司起诉次数近60次。同时,房多多子公司多家分公司被列入企业经营异常名录,同样身缠多起法律诉讼及开庭公告信息。除法律诉讼问题外,今年7月房多多还因个人信息保护等问题被工信部点名整改。

中国产业互联网SaaS第一股?

招股书中,房多多给自己贴了个“中国最大的房产SaaS交易平台”的标签,计划公开募集最多1.5亿美元资金,资金将用于增强研发能力,投资于技术、销售、营销和品牌推广、营运资本、以及其他一般企业用途。如果成功上市,房多多就将成为中国产业互联网SaaS第一股。

图片来源:房多多官网

在房地产和互联网研究院院长相国良看来,如果房多多真的能上市算是好事。“今年的房地产调控周期过了之后,房地产市场整体向好,对于房多多来说也是一个不错的窗口期。”

不过对于“中国产业互联网SaaS第一股”的说法,不少业内人士则持怀疑态度。好找房副总经理李伟分析说:“房多多‘中国产业互联网SaaS第一股’的概念尽管给资本市场带来新鲜感,但房地产市场不景气,大的资本环境又不好的情况下,在闹钱荒的当口,投资方都没有钱过冬。”

另一业内人士则毫不客气地指出:“房多多以‘中国产业互联网SaaS第一股’自居着实有点牵强,产业互联网也是给自己贴了个热门概念。”毕竟,房多多目前的主要营业收入中,佣金分成仍然占绝对的大头。

截至2019年6月30日,房多多交易佣金分成15亿元,较去年同期的9.15亿元,增长67.9%;创新计划和其他增值服务收入6720万元,较去年同期的1.17亿元,减少42.7%。佣金分成占比超过九成,而创新计划和其他增值服务收入,合计占比也不过4.2%。

但不管贴标签也罢,造概念也罢,房多多对资本市场的渴望是显而易见的。自2015年9月C轮融资后,房多多已经经历4年多的融资空窗期。尤其是,在用3年时间3亿人民币买了个教训之后,房多多面对来自安居客、贝壳找房的强大竞争压力,急需补充弹药。

然而,由于其最佳上市期已过,华丽的数据背后是资产负债率70%以上高位运行,至今没有构筑一条坚固的护城河,法律诉讼风险较高,加之当前大国贸易摩擦前景不明,使得房多多赴美IPO之路仍然存在较多的变数。

来自竞争对手安居客的房产研究院首席分析师张波直言,“房多多现有模式,已经和创立之初完全不同,创立之初的直卖模式,已转变为经纪人派单模式,这模式本身对于行业的颠覆性较弱,给到市场的想像空间也相对有限,因此即使上市成功,股价表现或难及预期。”

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。