图片来源:图虫网

作者:风间海色

2月22日晚,伯克希尔-哈撒韦(Berkshire Hathaway)公司官网公布公司2019年第四季度财报及2019年年报,而每年与伯克希尔年报同时出炉的《巴菲特致股东信》也如约而至。

这是即将90岁的巴菲特写给股东的第55封年度公开信,信中依然贯穿他平实诚恳的风格,解读2019年度公司业绩、投资策略等内容,同时也对遗嘱安排等许多热点话题进行了回应。

对于价值投资者来说,巴菲特每年的致股东信都是宝贵的学习资料。除了该公司的投资者群体,世界各地的投资者也都希望从信件中了解“股神”的投资心态,以此作为对未来经济和市场走向的一项判断依据。

年赚814亿美元,盈利暴增20倍

巴菲特:别被财务游戏蒙了心

在今年的股东信中,首当其冲被巴菲特提及的就是伯克希尔这两年的“净利润”变化。

根据财报显示,伯克希尔·哈撒韦2019年全年归属股东的净利润为814.17亿美元,而2018年这一数据仅为40.21亿美元,同比增长了2000%,也就是20倍之多。如果换算成人民币,2019年伯克希尔净利润约5720亿人民币——相当于每天净赚15.6亿元人民币。

但巴菲特对这一堪称惊人的利润数据却颇不以为然,甚至呼吁投资者们忽略它们。

根据股东信,巴菲特将2019年这814.17亿美元净利润,分为了三个部分:运营利润240亿美元,已实现资本收益37亿美元,还有537亿美元是从伯克希尔持有股票的未实现资本收益净额的增加中获得的收益。

巴菲特开门见山的表示:这537亿美元的收益需要说一说。

股东信中表示,现有GAAP要求持有股票证券的公司在收益中包括这些证券未实现损益的净变化,这537亿美元净利润的产生就是受此影响。

简单来说,就是如果你的公司持有股票证券,那么这些股票的浮盈浮亏,将会直接影响到你的净利润数据。在2018年的股东信中,巴菲特就已经提及自己和芒格对这一规则相当的不认同。

以18、19两年来说。在股市下跌的2018年,伯克希尔的未实现净收益减少了206亿美元,因此GAAP收益仅为40亿美元。而2019年,由于股市上涨,未实现净收益增加到了537亿美元。

这种数据的波动显然是不合理的,因此他呼吁股东忽略每个季度和年度的投资损益,以及受其影响的GAAP净利润。

股东信中也相当犀利地指出:现实世界和会计领域是不一样的。

实际上,伯克希尔过去两年的股票持有量平均约为2000亿美元,但其所持有股票的内在价值在整个期间稳步大幅增长。而巴菲特和其投资搭档芒格最关注的一样数据,营业利润,在2019年几乎没有变化,依然相当稳健。

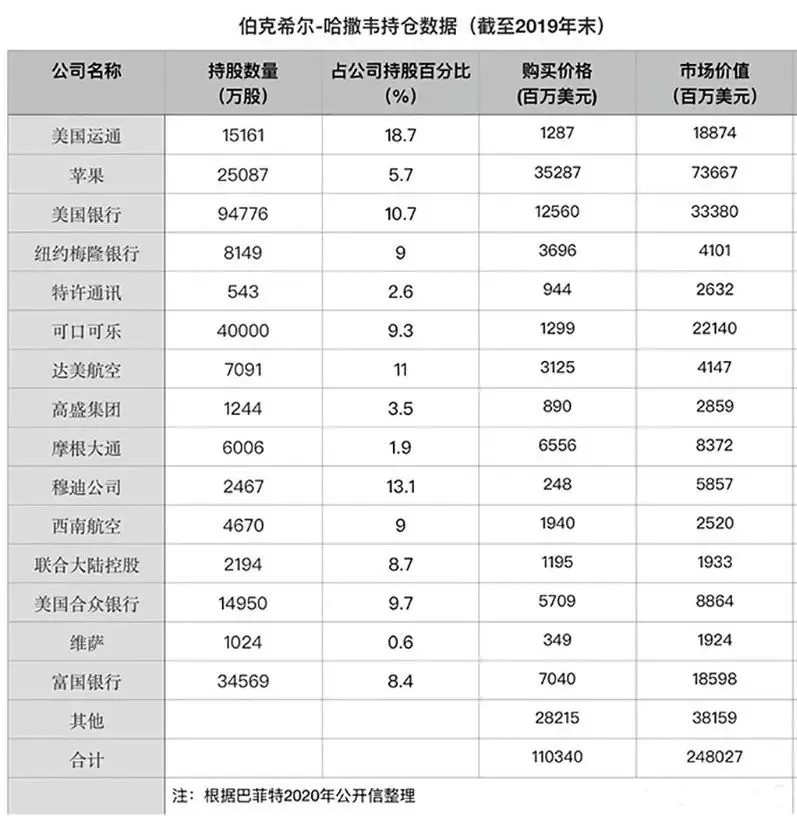

十大重仓股曝光,靠苹果盈利384亿美元

股东信的数据显示,截至2019年12月31日,伯克希尔哈撒韦合计持有市值为2480.27亿美元的股票,购入成本为1103.4亿美元,账面盈利125%。伯克希尔哈撒韦的十大重仓股依次为苹果、美国银行、可口可乐、美国运通、富国银行、美国合众银行、摩根大通、穆迪、达美航空和纽约银行梅隆公司。

图源来自:券商中国

截至2019年底,公司持有股票总市值2480.27亿美元,盈利125%。公司前五大持仓中,绝对收益都超过100亿美元,而且收益比例也均超过100%。其中第三、第四大持仓可口可乐和美国运通的盈利分别高达16倍和13.7倍。苹果作为第一大持仓,账目浮盈达到383.8亿美元,收益109%。

其中苹果目前是伯克希尔哈撒韦第一大重仓股。该公司共持有250,866,566股苹果流通股,占该公司总流通股本的5.7%,持仓成本为352.87亿美元。

曾经不投资科技股的巴菲特,在苹果如日中天的2016年方才开始陆续买入,在苹果一度跌至低点时不断加仓,截至去年年底,伯克希尔哈撒韦持有的苹果股票市值已达到736.67亿美元,盈利达到383.8亿美元(约合2696亿人民币)。如果保持持股不变,至本周五收盘,伯克希尔哈撒韦持有的苹果股票市值已达到783亿美元,盈利达到430亿美元。(约合3000亿人民币)

股价表现十年最差,跑输标普500二十个百分点

巴菲特:长期依旧跑赢大盘

除了财报解读,巴菲特股东信的另一个保留分析内容,是伯克希尔的业绩与美股风向标:标普500指数表现的对比。

2019年,伯克希尔每股市值的增幅是11.0%,而标普500指数的增幅高达31.5%,伯克希尔跑输了20.5个百分点。这一差值是伯克希尔十年以来的最差表现。

对此,巴菲特没有在信中做什么明确的回应。只是在股东信的数据中列出了过往的长期收益:

1965-2019年,伯克希尔每股市值的复合年增长率为20.3%,明显超过标普500指数的10.0%,而1964-2019年伯克希尔的市值增长率是令人吃惊的2744062%,也就是27440倍多,而标普500指数为19784%,即接近200倍。长期来看,伯克希尔依旧跑赢大盘。

年信首页与标普500指数的对比

“近年来,伯克希尔•哈撒韦所持有的股票内在价值基本都在稳步增长。长期来看,查理•芒格和我都认为股票投资注定会为我们创造巨大的收益。”巴菲特在股东信中表示。

依然坐在高高的现金堆上

巴菲特:收购好比婚姻,符合三大标准才是好对象

除了投资理念,股东心中和以往一以贯之的,还有伯克希尔相当高的现金留存。2019年,伯克希尔账上现金达到1280亿美元(约合8994亿元人民币)。巴菲特继续坐在高高的现金堆上,但在收购领域,除了开始对此前不碰的科技股陆续建仓,伯克希尔一直没有更大的动作。

虽然长期依然跑赢大盘,但近年来伯克希尔股价已经不是第一次无法跑赢标普500也是事实。市场一直有声音认为,缺乏“清晰的收购战略”,正是拖累伯克希尔股价无法跑赢大盘的因素之一。

巴菲特在今年的股东信中承认,自己几十年的投资生涯难免有看走眼的时候,市场普遍认为他所指的是此前投资的包装食品巨头卡夫亨氏。

虽然手握巨量资金,但巴菲特对于收购依然十分谨慎,他在股东信中表示,收购公司就像结婚,当然,婚姻都是从美好的婚礼开始的,可是后来,现实就和婚前的期待大相径庭了。有的婚姻比婚前双方希望的更美满。还有的很快就让双方的幻想破灭。

2018年的股东信中,巴菲特曾表示,他正在寻找“大象级”收购,但是价格过高阻止了他进行大笔交易。而今年,他似乎依然没有找到一个可以匹配的对象。

巴菲特在信中给心仪收购对象列出了三个标准:首先,它们必须从经营所需的净有形资本中获得良好回报;其次,它们必须由能干而诚实的管理者管理;最后,目前的估值价格合理。

遗嘱安排曝光,去世也不会卖掉股份

巴菲特:您的公司已为我们的离职做好了100%的准备

巴菲特的生日,是8月30日。还有半年时间,他就步入90岁,而芒格也已经96岁高龄。在今年的股东信中,巴菲特幽默调侃:“我和查理很久以前就进入了紧急区域。这对我们来说并不是一个好消息。但是伯克希尔公司的股东不必担心:您的公司已为我们的离职做好了100%的准备。”

同时,巴菲特还在信中表示,将在遗嘱中规定,受托人不得卖出伯克希尔的股票,保持资产的集中度。其过世之后,受托人会每年将部分A类股票转为B类股票,发给各个基金会部署捐赠。这样的话,在巴菲特去世后的12到15年,他所持有的全部伯克希尔股票才能进入市场。一定程度上保证了公司的稳定管理。

巴菲特在股东信中确认,2020年度巴菲特股东大会将于5月2日举行,然而,形式将有一个重要的变化:两位关键投资经理Ajit Jain和Greg Abel将在会上有更多的曝光机会。

56岁的格雷格·埃布尔(Greg Abel)和67岁的阿吉特·贾因(Ajit Jain)分管伯克希尔旗下的能源和保险业务。前者年纪更小,更具有公司运营经验,被外界认为是伯克希尔CEO的头号接班人,现任伯克希尔·哈撒韦的能源公司总裁,也是总公司的副董事长。

Jain则于1986年入职伯克希尔,致力于重振处于困境的再保险业务(reinsurance),巴菲特不止一次提到,Jain为股东赚到的钱可能超过自己。2011年,巴菲特曾透露,董事会将让Jain当上CEO,只要他想的话。

写在最后

每年看巴菲特如何解读伯克希尔的财务数据,都是很有意思的一件事。

从2017年,到2019年的最近三年,这一点体现得尤其明显——单纯从数据来看,伯克希尔在这三年之间的财务数据波动的戏剧性,在整个伯克希尔的历史中都是相当少见的。

每年到伯克希尔公布财报的这一天,随财报而至的这份股东信都会引起一场媒体的“流量狂欢”。不管看得懂,看不懂,无数人前仆后继地消费着巴菲特这个IP,攫取“股神”神话背后的巨大流量。

但热闹背后,有多少人能真正看得懂这封信,是需要打一个问号的。

巴菲特致股东信之所以被业内称为“投资圣经”,原因就在于巴菲特对财报的解读,和对投资策略不厌其烦反复重申和坚守,几乎是手把手地在教你如何对一家公司的财务数据做出判断。A数据意味着什么,B数据意味着什么,大众的误区是什么,什么不重要,什么又是关键。

巴菲特的55封公开信,几乎是在手把手地教育投资者们该怎么看破财务数据的迷雾,透过现象,触及本质。这恰恰就是他的股东信被称为“投资圣经”的重要原因所在。

时代或许会落幕,思想却将在历史的长河中永恒闪耀。

《巴菲特2020年致股东的信》其他看点

巴菲特谈50亿回购:希望公司股票数量下降 但不会在任何水平支撑股价

巴菲特表示,随着时间的推移,希望伯克希尔的股票数量下降。如果股价价值折扣扩大,我们可能会更加积极地购买股票。不过,我们不会在任何价位支撑股价。在2019年,伯克希尔的价格/价值等式有时是适度有利的,我们花了50亿美元回购了公司大约1%的股份。

巴菲特:不喜欢玩预测利率的游戏 未来股价可能发生任何变化

巴菲特在股东信中表示,我从来不喜欢玩预测利率的游戏,因为我们不知道未来一年、十年或三十年里利率的平均值是多少。我们或许有些偏见地认为,在这个话题上发表意见的权威人士,恰恰是通过这种行为,透露出的更多的是和他们自己有关的信息,而不是关于未来的信息。巴菲特在股东信中表示,未来股价可能发生任何变化。偶尔,市场会出现暴跌,幅度可能达到50%甚至更大。

巴菲特:低利率有利股市

巴菲特在致股东信中表示,芒格和我无法预测未来利率走势,但如果在未来几十年内都接近于当前的利率,并且公司税率也保持在现有低位附近的话,那么几乎可以肯定的是,随着时间推移,股票的表现将远好于长期的固定利率债务工具。

巴菲特眼中的风险:决策依赖少数关键人物,投资太集中于股票

巴菲特给股东的信中,披露了伯克希尔哈撒韦公司目前面临的几大风险:公司投资决策和资本配置依赖少数关键人物;需要合格人员管理和经营各种业务;投资异常集中于股票,公允价值波动大;竞争和科技可能会侵蚀公司特许经营业务,并导致收入下滑;一般经济状况的恶化可能会大大降低公司的经营收益,并损害公司以合理成本进入资本市场的能力;恐怖行为可能会损害公司经营业务;监管变化可能会对公司未来的经营结果产生不利影响;网络安全风险。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。