编者按:本文系创业邦专栏作者新康界原创内容,创业邦经授权转载。

截至目前,我国CRO/CDMO领域头部企业已陆续公布了2019年年报。本文统计并梳理了该领域8家核心企业2019年的业绩情况。通过对药明康德、康龙化成、泰格医药、凯莱英、博腾股份、药石科技、昭衍新药及美迪西这8家企业在财务指标上的横向比较,我们期望更加明晰各家企业在整个产业中的位置及发展状况,并能对行业发展趋势进行总结预判。

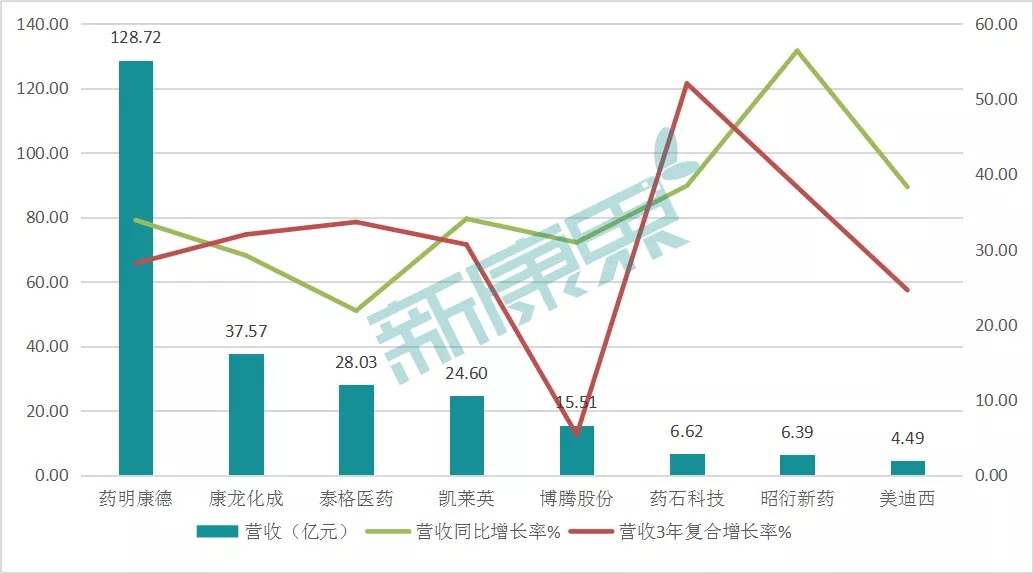

1、营收及净利润情况

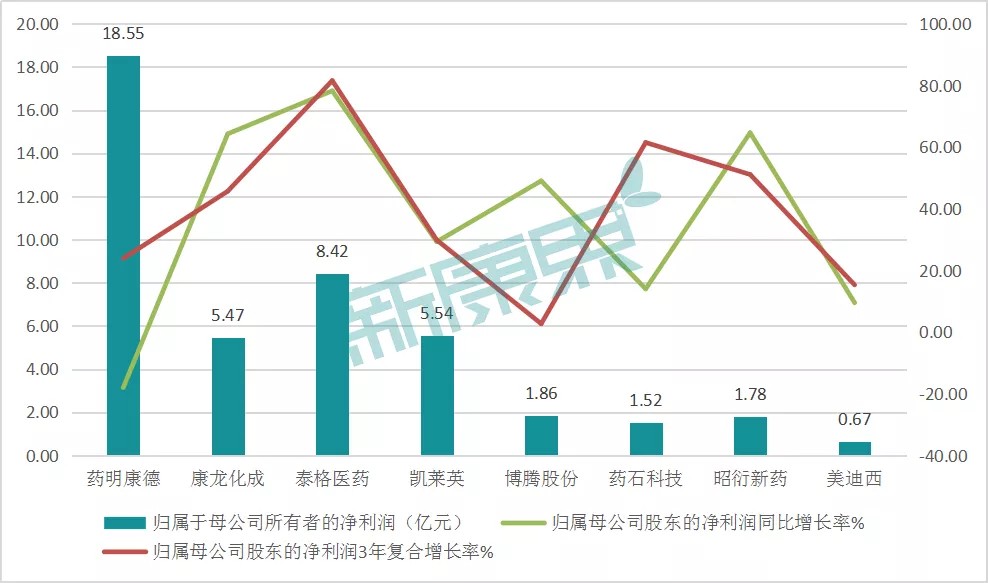

作为我国CRO领域的绝对龙头,药明康德在2019年的表现一如既往的出色,营收规模在2019年达到了128.72亿元,同比增长33.89%。不过归母净利润同比下降了17.96%,为18.55亿元。归母净利润的变动并非是公司业绩不佳或行业形势的变化所致,而是由于公司投资标的公允价值变动(主要来自于已上市公司Unity Biotechnology和华领医药)损失1.8亿元。扣非后的净利润实际上增加了22.8%。

图表1:CRO/CDMO领域8家头部企业2019年营收情况

来源:同花顺,中康产业资本研究中心

图表2:CRO/CDMO领域8家头部企业2019年归母净利润情况

来源:同花顺,中康产业资本研究中心

康龙化成、泰格医药的营收规模位居第二、第三,分别为37.57亿元和28.03亿元。不过,泰格医药(8.42亿元)的归母净利润要高于康龙化成(5.47亿元)。实际上,从利润增速看,泰格医药不管是2019年还是近3年的复合增速,都是这8家企业中最高的,均达到80%左右。临床CRO是CRO行业价值占比最高、技术含量最高的子行业,而泰格医药作为国内临床CRO赛道的龙头企业,自然在净利上有较大优势。而康龙化成作为国内规模第二大的CRO企业,其净利润不仅落后于泰格医药较多,甚至比第四位的凯莱英还略少,这可能是业务差异造成的。不过,从盈利角度看,康龙化成的盈利能力有待进一步加强。

除了康龙化成和泰格医药外,凯莱英和博腾股份的营收也超过了10亿元。值得注意的是,博腾股份的营收虽说在2019年同比增长了30.93%,但近3年的营收复合增长率却仅为5.35%。博腾股份近年的发展并非一帆风顺,为了解决公司对单一品种及单一客户过度依赖的问题,公司在2017年底进行了战略转型。从目前的业绩情况看,战略转型较为成功,业绩迎来拐点,公司正逐步走出困境。

营收在5-10亿元这一范围的有药石科技和昭衍新药。而美迪西的营收则不到5亿元,为4.49亿元,同比增长38.3%。美迪西近年的营收增长态势良好,3年营收复合增长率为24.6%,若是按照这种增速,今年整体营收过5亿元问题不大。不过考虑到全球疫情影响,今年业绩增速可能会有所回落。美迪西的国内营收占比相对较高,海外疫情对其影响有限,就算今年增速降到了10%,营收也很接近5亿元,由此可见美迪西在今年迈过5亿规模是大概率事件。

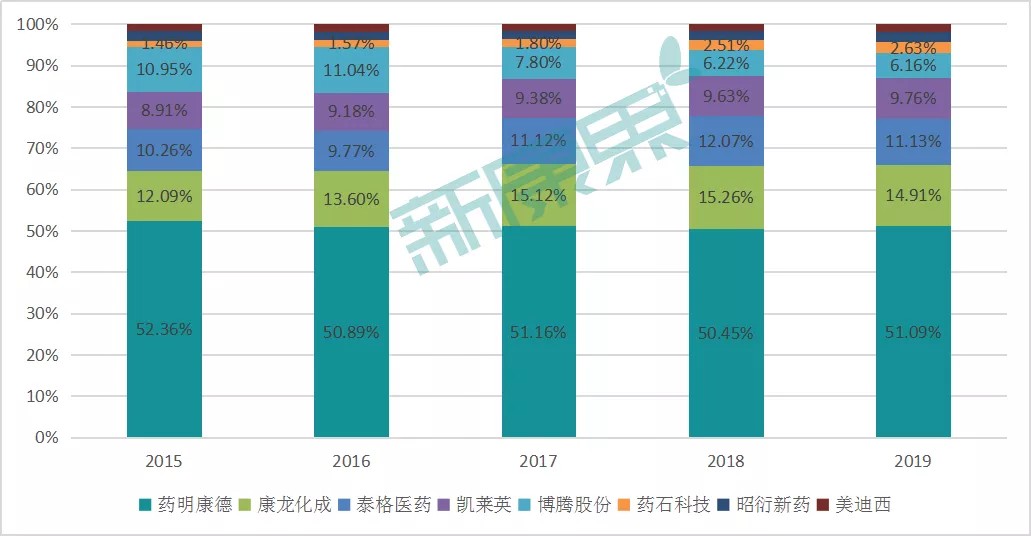

另外,从这8家企业近5年营收份额占比情况看,各家企业的市占率相对稳定,药明康德所占份额基本维持在50%左右。不过,博腾股份的份额有小部分被其他企业分摊蚕食了。由此看来,这几家企业的市占率在未来可能会保持长期的相对稳定,相互之间难以发生较大幅度的侵蚀或被侵蚀的现象。

图表3:8家CRO/CDMO头部企业历年相对份额变动情况

来源:同花顺,中康产业资本研究中心

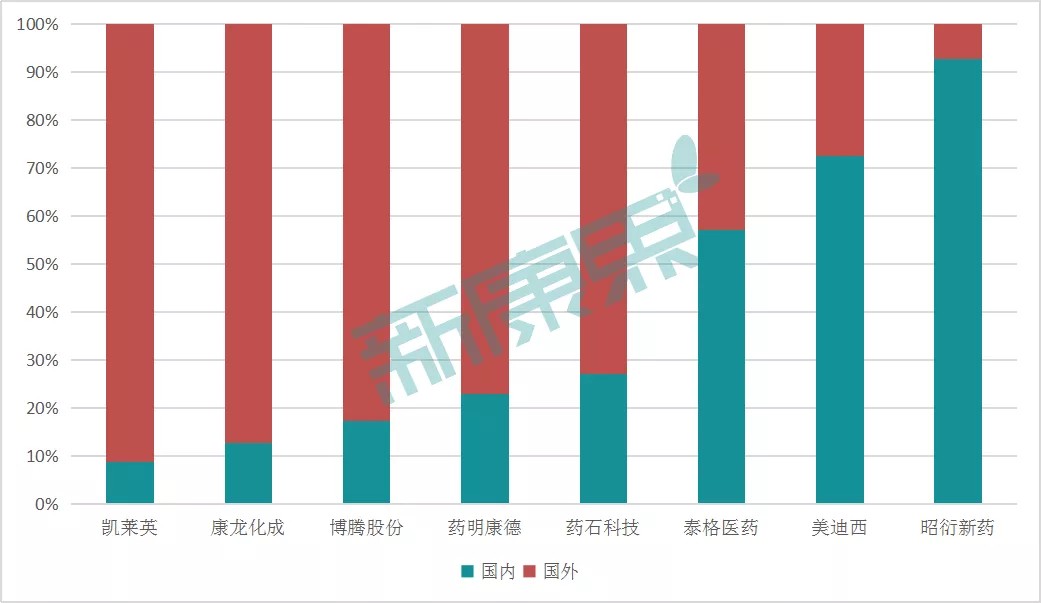

2、海内外营收占比情况

国内新药研发起步时间较短,相对来说,海外新药研发不管是在行业成熟度还是研发热情上,都要高于国内,而且其受政策的影响也相对有限,因此国内多数CRO企业都以承接海外业务为主。从药明康德、康龙化成、凯莱英等8家企业2019年海内外营收占比情况也能看出,目前的情况依旧如此。其中,凯莱英的海外营收占比最高,为91.09%;与之相反,昭衍新药则是国内营收占比最高,为90%以上。

图表4:CRO/CDMO领域8家头部企业2019年海内外营收占比

来源:同花顺,中康产业资本研究中心

昭衍新药为何显得这么“特别”?其实,一直以来,昭衍新药的业务都聚焦在国内市场,国内营收占比常年保持在90%以上,这可能与公司成立之初的目标市场定位有关。不过,其也在尝试拓展海外市场,2019年12月,昭衍新药进行了国际化并购的首次尝试——并购了美国的Biomere,该公司是美国新英格兰地区为数不多的可开展灵长类动物试验的临床前CRO,在该区域临床前CRO公司中排位前三。同时,2019年其在海外的营收同比增长率高达268.94%(0.44亿元),可见海外业务在迅速发展中。

除了昭衍新药外,泰格医药和美迪西也显得“与众不同”,国内营收占比达50%以上。受益于国家对医药产业政策鼓励力度不断加大和国内企业对创新药物研发的持续投入等因素影响,这两者近年来的国内营收占比不断扩大。

说到这里,就不得不谈一下全球疫情的影响了。总的来说,疫情影响仅是延后需求,且具有一过性,并且短期新冠药物临床需求大增。鉴于目前海外疫情形势严峻,国内各地基本复工复产,因此这些CRO/CDMO公司的海外业务有转移到国内的趋势,特别是那些以海外业务为主的企业,业务转移会更明显。

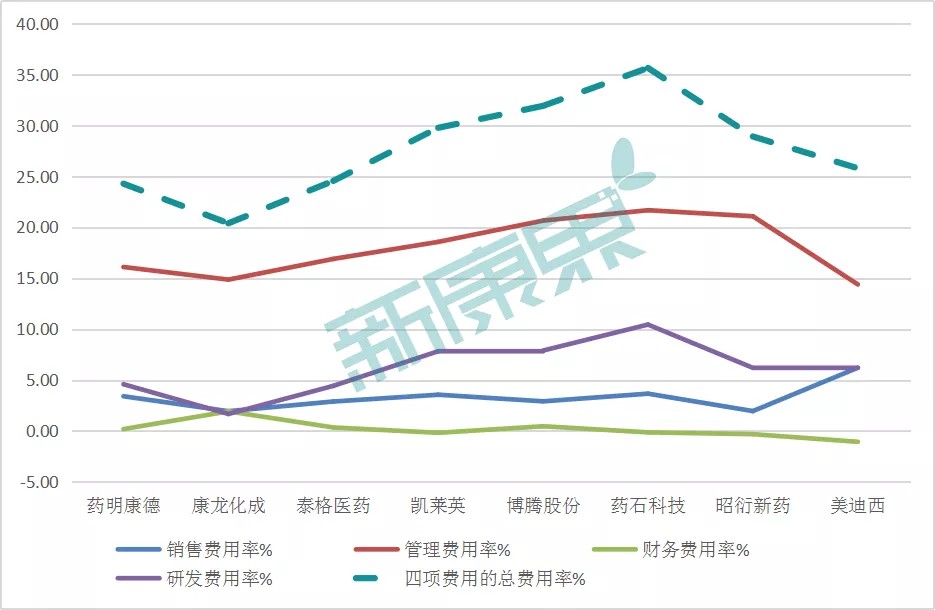

3、销售费用、管理费用等四大期间费用情况

从销售费用、管理费用、财务费用及研发费用的数值来看,由于公司体量不同,不同的CRO企业在这四块的投入有较大差异。因此,下面主要看期间费用率情况。

图表5:8家企业的四大期间费用率情况

来源:同花顺,中康产业资本研究中心

2019年,这8家企业的平均销售费用率、平均管理费用率、平均财物费用率及平均研发费用率分别为3.13%、11.89%、0.40%及4.88%。其中,各家公司的管理费用占营收的比例最高,这主要是因为工程师是CRO公司的主要资源,员工的工资及股权激励等占企业费用比例较高。

具体到各家公司的各项费用率情况,美迪西由于在此期间加大市场拓展力度,举办成立15周年系列庆典及论坛等市场推广活动,导致销售费用增加,销售费用率是8家中最高的,达6.21%,拉高了整体销售费用率水平。药石科技的管理费用率及研发费用率均为最高,分别达21.68%、10.45%。报告期间职工薪酬增长以及新增股权激励费用是其管理费用增加的主要原因。另外,作为创新分子砌块开发企业,高强度的研发投入是十分需要的。而康龙化成的销售费用率及研发费用率均为8家企业中最低的,虽说低费用率在一定程度上体现了产品的竞争力增强、管理效率的提高等,但从其较低的销售费用及研发费用的数值也可以看出,这似乎与其现有体量不太匹配。

4、毛利率及净利率情况

2019年,药明康德、康龙化成、泰格医药等8家核心CRO企业的平均毛利率为40.47%。其中,昭衍新药及药石科技的毛利率较高,均超过了50%;康龙化成的毛利率最低,为35.52%。8家企业的平均净利率为17.38%,该指标在平均值上下的企业分布情况与毛利率的基本一致,只是企业的排名略有不同。

图表6:CRO/CDMO领域8家头部企业2019年毛利率及净利率

来源:同花顺,中康产业资本研究中心

昭衍新药的毛利率高于同行其他企业,主要是因为其在临床前研究服务领域的诸多优势所致:作为国内安评龙头企业,其具有较强的议价能力,公司合同定价在行业内处于中高端水平;另外,在该领域沉淀了20余载,公司的技术团队拥有丰富的项目经验,因此其具备较高的效率优势。

药石科技则是由于提供的分子砌块具有一定的独特性,高技术壁垒及低人工成本致使其产品毛利率水平也很高,其2013年的毛利率甚至高达70%左右。不过近年来,随着公司在公斤级项目上不断发力,公司的毛利率水平也逐步回落,向行业水平趋同,这也显示出公司业务链的延伸完善,已由上游实验室端拓展至下游商业化生产端。

至于康龙化成,毛利率低于同行是其一直存在的问题。而随着公司业务的不断发展成熟,康龙化成的该项指标已经在逐年提升了。其中,公司的CMC业务由于规模在放大,2019年该板块的毛利率提升了近6%。

净利率的排名情况与毛利润有差异,主要是与各家公司的各项费用支出有关。其中管理费用占营收的比例远高于其他费用率,可见管理费用是影响CRO企业净利率的主要因素。其中,毛利率在均值以上的四家企业中,泰格医药的管理费用率最低,净利率相应的最高;在均值以下的四家企业中,博腾股份的管理费用率最高,净利润率相应的最低。

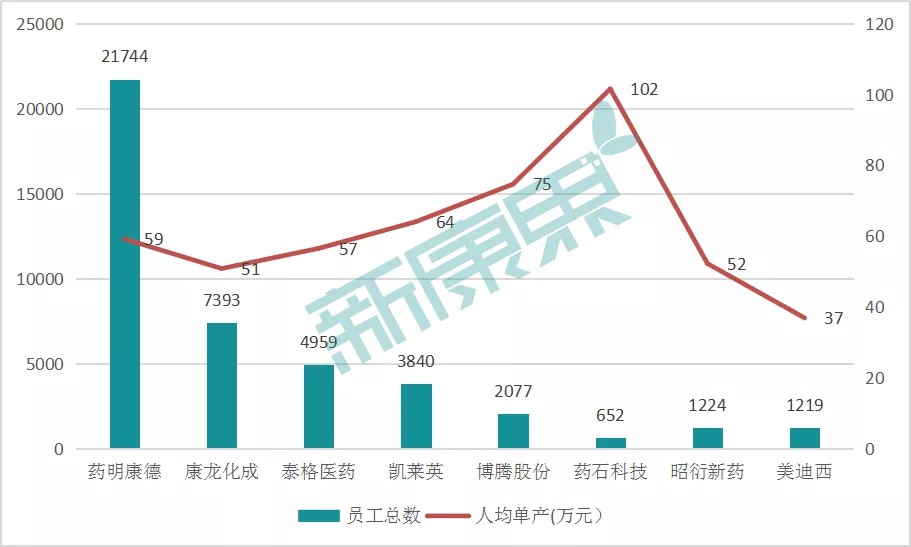

5、员工结构、人均单产情况

除了药石科技外,剩余7家CRO/CDMO企业的员工总人数与企业的体量排名情况基本一致。其中药明康德的员工人数最多,为21744人;药石科技的员工数最少,为652人;剩下的6家企业员工人数则均在千人级别。药石科技以百名员工撑起6.62亿元营收的情况也较好的反映在了人均单产上——人均年度单产高达102万元,比位居第二的博腾股份人均单产高了27万元。美迪西的人均单产则最少,为37万元。

图表7:8家企业2019年员工总数及人员单产(企业从左至右是按照营收规模由大到小排列)

来源:同花顺,中康产业资本研究中心

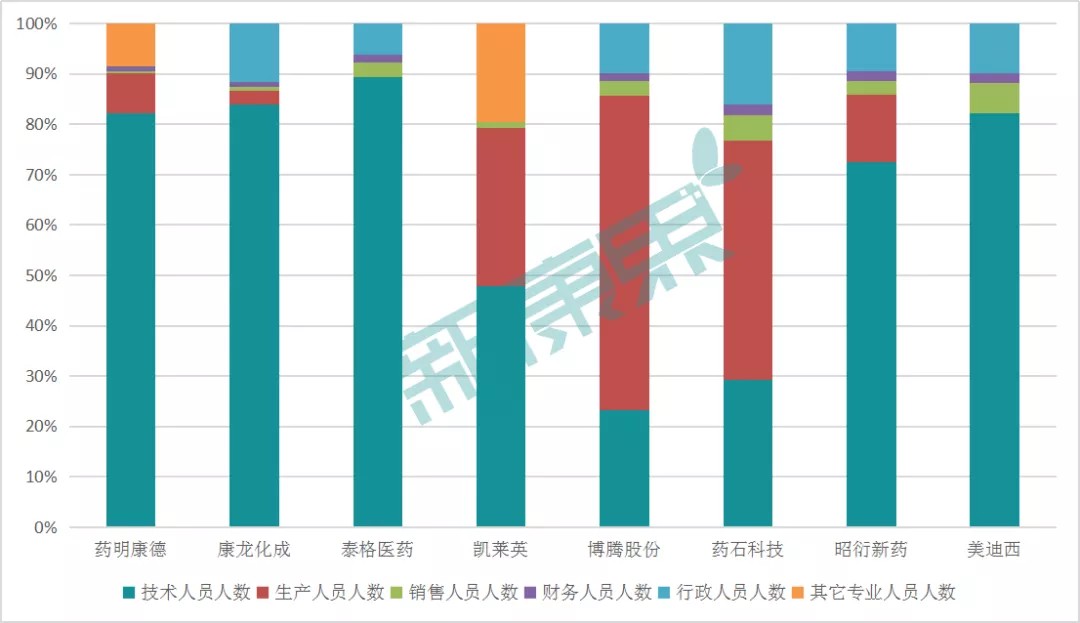

从员工所在的岗位分布情况看,药明康德、康龙化成、泰格医药、昭衍新药及美迪西的技术人员占比均在70%以上,泰格医药的技术人员占比更是高达近90%,体现了CRO行业强技术性的特点,同时也体现了工程师在该类企业中的重要性。凯莱英、博腾股份及药石科技的技术人员占比均不到半数,博腾股份的技术人员比例甚至只有23%,而生产人员却占到了63%。与博腾股份类似,凯莱英与药石科技的生产人员占比也较高,这是作为CDMO企业的一大特点,毕竟这类企业除研发外,也肩负较多的生产活动。

图表8:不同岗位员工占比情况

来源:同花顺,中康产业资本研究中心

6、产业链布局情况

通过下面这8家企业在产业链中的布局情况表,我们可以很清晰的看出,药明康德布局了CRO全产业链,基本可以为客户提供一条龙服务,吸引力十足;泰格医药业务的布局广度仅次于药明康德,从公司本身的情况看,其是临床CRO龙头企业;康龙化成与美迪西则主要关注临床前CRO业务;凯莱英与博腾股份均专注于小分子CMO;药石科技的分子砌块在国内独具特色;昭衍新药聚焦安评业务,是该领域的龙头企业。

图表9:8家CRO/CDMO企业的产业链布局情况

来源:国金证券,中康产业资本研究中心

7、总结

总的来说,国内CRO/CDMO行业成长前景清晰,目前已形成“一超多强”的局面。其中,药明康德营收规模过100亿元,业务涵盖了从药物发现、临床前研发、临床研发到生产的新药研发全产业链,一骑绝尘,是该领域的绝对龙头。康龙化成、泰格医药、凯莱英、博腾股份的营收规模在10-100亿元之间,且距离百亿门槛还有相当大的距离。其中,康龙化成的盈利能力亟待提高。药石科技及昭衍新药规模为5-10亿元;美迪西规模在5亿元以下,但有望在今年突破5亿门槛。

从业务情况看,这8家企业中,既有广泛布局的大型CRO企业,也有“小而美”的细分领域龙头。而业务纵向延伸,构建一体化一站式服务能力是这些企业未来发展的趋势。另外,这8家企业的市占率可能会保持长期相对稳定状态,药明康德占据一半,另外7家企业共同分占另一半。以海外营收为主是多数国内CRO企业的特点,受全球疫情影响,这些企业的海外业务有向国内转移的趋势,特别是海外业务占比高的会转移的更明显。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。