图片来源壹图网

编者按:本文来自公众号财主家的余粮,创业邦经授权转载。

讨论美元之锚的历史,说白了,就是讨论自美元产生这200年的时间里,美元到底是怎么被发行出来的。

1792年4月,在托马斯-杰斐逊主持下,美国国会通过《铸币法案》(Coinage Act),将北美13个殖民地之内的货币确定为道勒(Dollor),也就是美元。

一种新的国家货币诞生了。

根据《铸币法》的规定,1美元的价值,等于371.25格令(Grain)白银或24.75格令黄金,任何人都可以携带金银到铸币厂要求铸成金币或银币——因为黄金和白银都可以充当标准货币,这就是著名的金银复本位制度(Bimetallic Standard)。

说明:Grain,西方历史上的重量单位,在英国最初被定义为一粒大麦的重量,相当于今天的0.0648克。

因为是金银复本位制度,我们可以说美国独立之后的美元,是黄金+白银双锚驱动,而且是100%准备金的。

美国的金银复本位制度,差不多施行了整整100年。

1893年,美国的国会参众两院通过了时任总统克利夫兰的提案,政府决定不再购入白银而发行美元,由此导致美国进入实质上的金本位时代。也就是说:

1893年之后,美元只有一个锚,那就是黄金;

1美元=1.5046克黄金,1盎司黄金=20.67美元。

1900年,美国正式通过《金本位法》,从法律上确认了黄金是美元唯一的锚。

1913年,美国通过了《联邦储备法案》,美联储正式成立。而为了更好地“管理货币供应”,美国的联邦储备银行于1914年11月16日,开始发行一批叫做“联邦储备银行券(Federal Reserve Bank Notes)”的纸片片,这就是今天世界上使用最广泛的美元的正式名称。

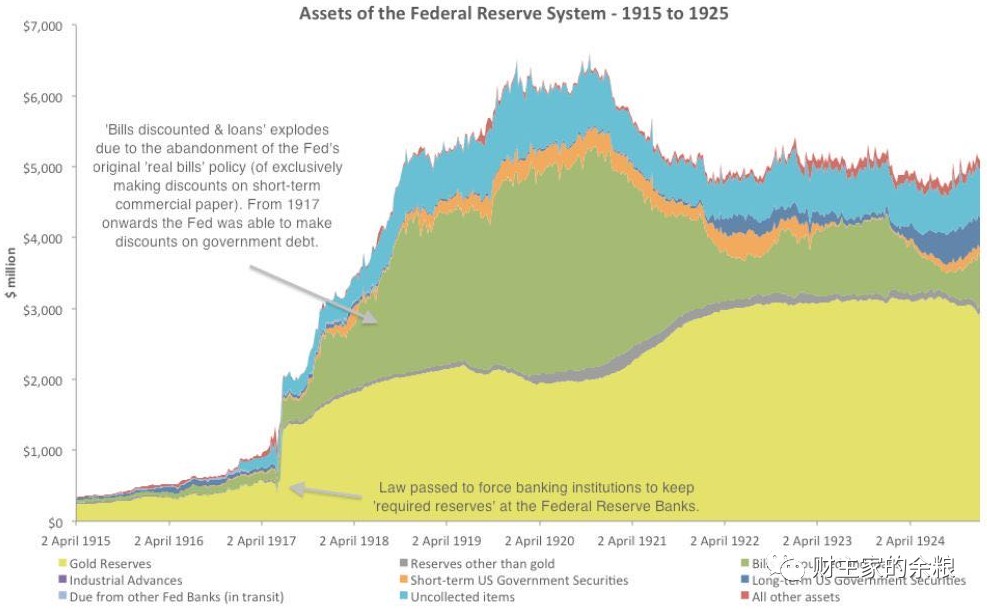

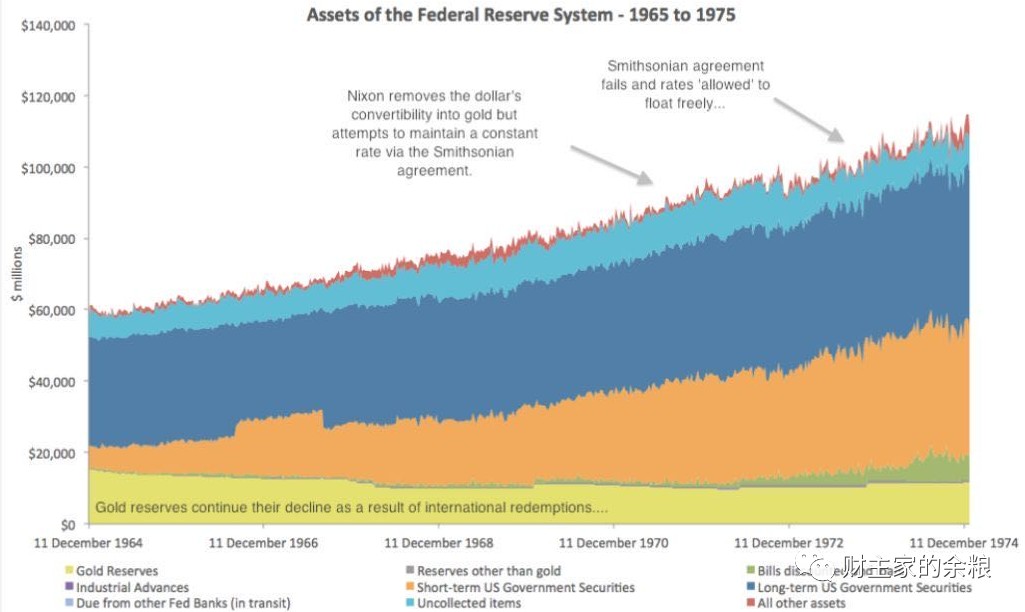

图例说明:最下面的黄色图例为黄金,其上的棕色为贴现票据和贷款,橙色为短期国债,蓝色为长期国债,青色条目为待收款项,暗红色条目为其他资产,下同。

《联邦储备法案》还规定,按照当时金本位法确定的美元黄金兑换关系:

每印刷出1张联储券,美联储至少需有40%的黄金作抵押。

截止到1917年美国参加第一次世界大战之前,可以说绝大部分美元都是以黄金为锚而印刷出来的,但随着美国参加第一次世界大战,大量临时性的贷款和贴现票据(Bills discounted)被用来充当美元之锚。

但随着第一次世界大战的结束,美联储收紧货币,黄金在美元锚中的占比再次提高。

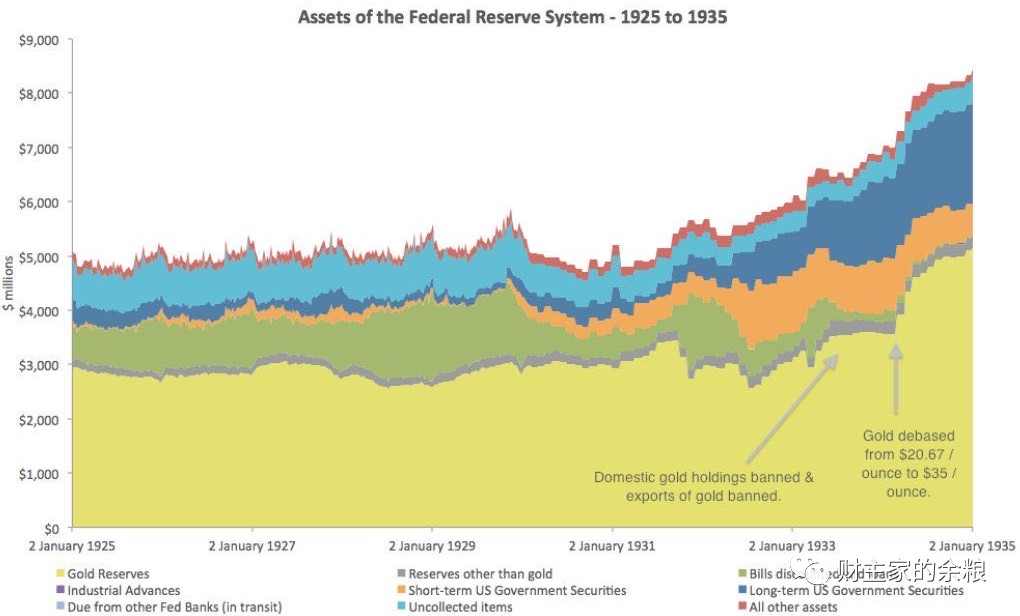

1933年,因为大萧条的影响,美国经济处于严重的通货紧缩之中。为了缓解危机,罗斯福政府于1933年3月出台《紧急银行法》,宣布私人储蓄黄金为“非法”,所有黄金必须上缴国家,国家按照20.67美元/盎司的价格支付给黄金拥有者,由此废止了传统的金本位(传统金本位下,普通民众可以到铸币厂按固定比率自由兑换和使用金币)。

1934年的1月,美国国会通过《黄金储备法案》,将金价重新确定为35美元/盎司,但美国人无权兑换实物黄金,这个禁令直到40年之后的1974年才被解除——人们刚刚上缴黄金还不到一年,他们拿到的美元纸币就贬值了40%。

虽然黄金贬值,但名义上美元依然挂钩黄金,只不过,相比原来20.67美元/盎司的金本位,现在美联储如果得到黄金的话,可以按照35美元/盎司,多印刷70%的美元纸币。

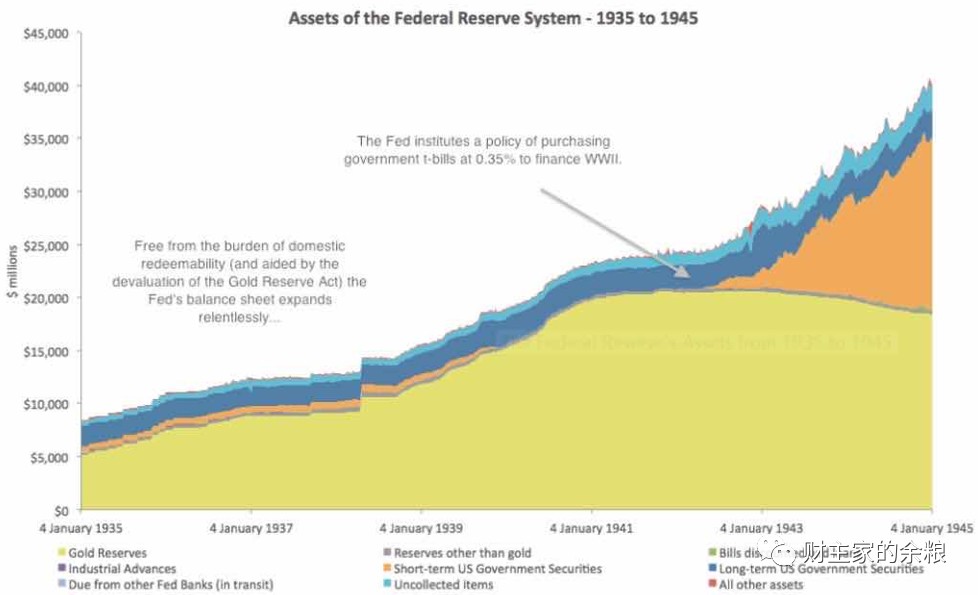

1941年12月7日,日本偷袭珍珠港,美国加入第二次世界大战。

为了筹集参战资金,美国政府开始发行大量的国债,但是,这些国债在市场上根本没有那么多资金来购买——这怎么办呢?

不用想,罗斯福政府的所作所为,和2020年新冠疫情爆发之后美国政府的选择一样:

让美联储买!

在联邦政府的压力下,美联储开始无限量买入罗斯福政府发行国债——从1942年到1945年,联邦政府债务翻了两番,美元基础货币也随之翻了一番。

也就是说,从1942年开始,美元锚从原来的以黄金为主,变成了黄金+国债的双驱动模式,这种状况一直持续到1971年。

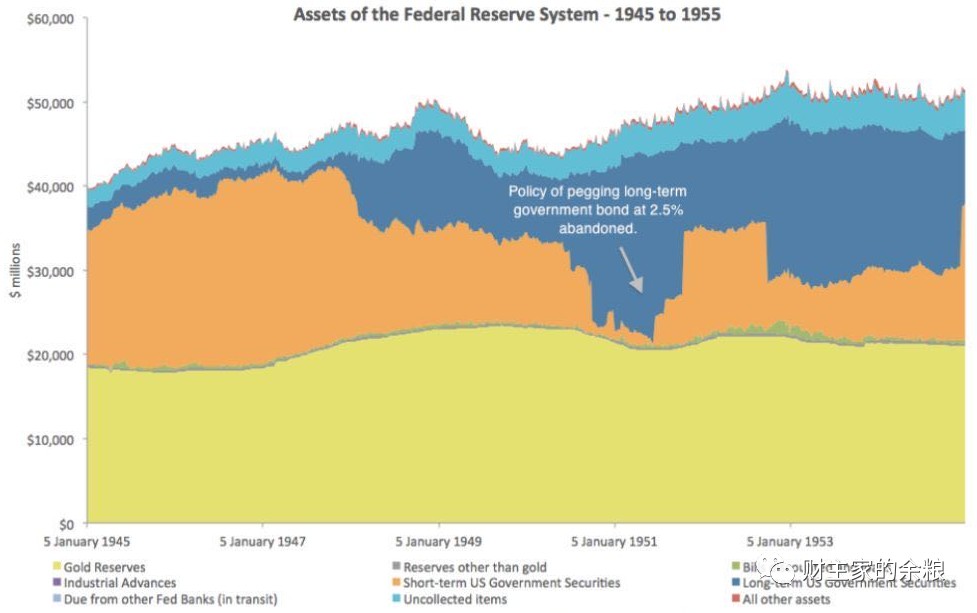

不过,随着二战后期大量的外部黄金涌入美国,以黄金为锚而发行的美元占比,从1945年到1955年基本保持稳定。

二战结束后的1945年,布雷顿森林体系正式建立,美元代替英镑,成为了世界货币。

接下来,因为维持世界霸权的各种支出,从1955年到1971年,美国的黄金储备逐渐降低,而美元总量却越来越多,也就意味着:

以黄金为锚所印刷的美元越来越少,而以国债为锚所印刷的美元却持续增加。

随着时间推移,黄金锚占比越来越低,而国债锚占比却越来越高:

1941年底,黄金锚美元占比80%以上;

1950年代,黄金锚和国债锚各占半壁江山;

1960年,黄金锚占比1/3左右;

再到了1970年,以黄金为锚的美元占比已不足1/4。

到了1971年,美国再也承担不起对外国政府和央行35美元/盎司的黄金兑换义务,于是,就只有耍赖,宣布关闭外国政府和央行的黄金兑换窗口。到了1973年,欧洲主要国家脱离与美元的固定汇率,布雷顿森林体系彻底崩溃。

至此,美元终于从“黄金桎梏”中彻底解放出来,开始了放飞自我的时代。

1976年1月,国际货币基金组织(IMF)召集西方主要国家,在牙买加首都金斯敦举行会议,签订达成了新的“牙买加协议”,会议上明确提出两条:实施浮动汇率、黄金非货币化。自此,不管是在美国国内还是在国际上,黄金被人从世界货币王者的宝座上彻底拽了下来,变成了一种“普通商品”。

此后,黄金在美元锚的比重,越来越不值得一提。

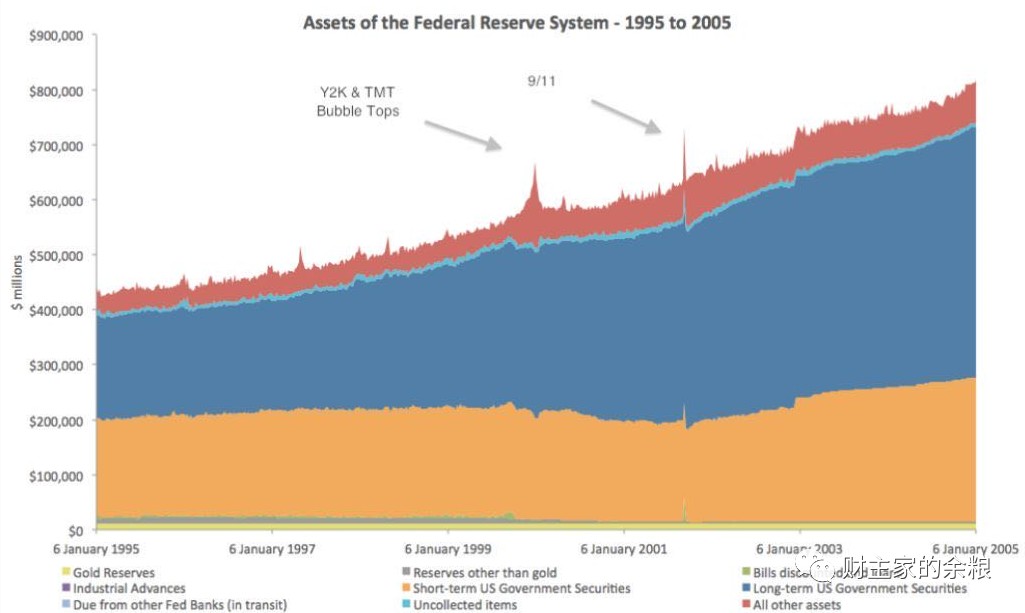

到了1990年代中期,黄金锚在美元中占比已经降至3%左右,而国债则占到了90%以上。

美联储的资产项显示,2002年12月美联储总资产规模为7200亿美元,其中6600亿美元都是各种形式的国债为主,占比高达92%,而黄金总价值只有110亿美元,占比只有1.5%。

这种趋势,一直持续到2008年9月份雷曼兄弟银行倒闭之前。

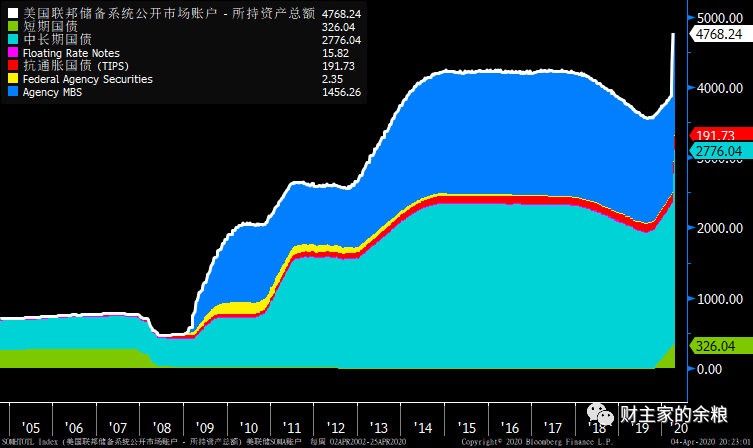

2008年全球金融危机发生之后,美联储推出了QE政策,不仅冲到市场上购买国债,而且还大量购买房地产抵押债券(MBS)和联邦支持机构的机构债,这意味着美元的锚由以国债为主的单锚模式,又向着国债+MBS的双锚模式转变。

图例说明:图例中青色为中长期国债,绿色为短期国债,蓝色为MBS,红色为抗通胀债券,黄色为机构债。

2014年9月,金融危机之后的3轮QE尘埃落定,美联储的资产负债表扩张至历史极值,当时的资产总规模4.46万亿美元,其中国债有2.45万亿,占比55%;MBS有1.71万亿,占比38%;其他资产合计占比7%。

随着美联储2016年开启缩表,到2019年8月,美联储资产规模缩减为3.786万亿美元,其中国债2.08万亿,占比55%;MBS有1.514万亿,占比40%;其他资产合计仅有0.19万亿美元,占比仅为5%。

2020年疫情爆发以来,美联储再一次解锁2008年金融危机期间的所有救市措施,再次开始疯狂购买国债和MBS——相对而言,国债购买更多。

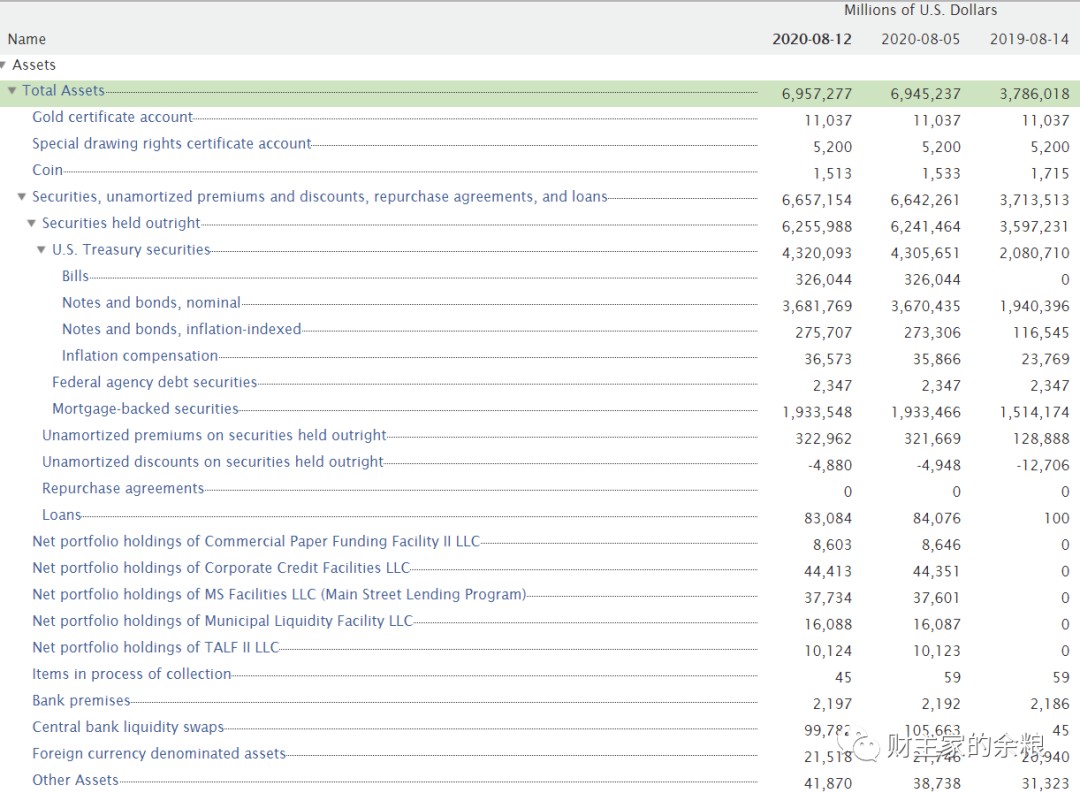

下面的这个表格,就是最新的美联储资产负债表中的资产构成。

表格看起来有点复杂,不过,如果我们抓住主要矛盾,不去关心那些额度占比较小的项,就可以把当前6.96万亿美元的美联储资产,分成3个部分:

国债(Treasury Securities),4.32万亿美元;

房地产抵押债券(Mortgage-backed Securities,MBS),1.93万亿美元;

其他资产,0.71万亿美元。

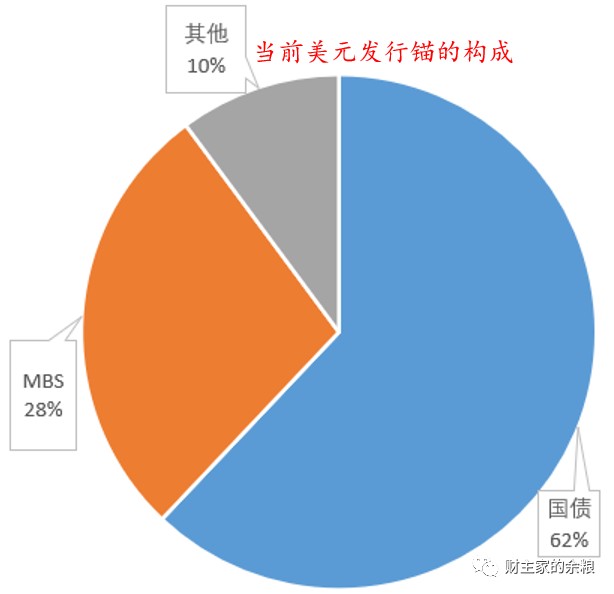

这样一来,一眼就可以看清,当前的美元的锚构成如下:

62%以国债为锚,28%以MBS为锚,包括黄金、SDR、贷款、央行互换等,占比在10%左右,而这10%中,以黄金为锚而发行的美元占比,更是低至0.15%,已经没什么意义。

综上,把自美国独立以来到今天,每一个时期的美元,分别是以什么为锚而发行出来的,给大家掰扯清楚了,我把其列成一个表格。

最后想强调的是,在当代信用货币体系之下,绝大部分所谓的“央行印钞”,并不是大家想的有一个印钞机,然后开动它,轰隆隆地一阵响,就出来了一堆钞票——并不否认,确实有一小部分钱是这么印出来的,但这些实实在在的纸币并不是“钱”的主流。

现代社会的绝大部分钱,都只是账户里的数字而已。所谓的“央行印钞”,其实就是到市场上买入各种证券化的资产,比方说,政府债券(国债)、机构债、银行贷款、外汇等……以这些资产做锚,将凭空产生的数字化的“钱”,打入卖出者的账户,就完成了“印钞”过程。

买入的证券,形成央行的资产端,而央行凭空创造的、送到卖出者账户里数字化的“钱”,就构成了央行的负债端。

这就是“央行资产负债表(Balance Sheet)”的含义。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。