编者按:本文系专栏作者投稿,作者美股研究社。

10月29日美股盘后,谷歌母公司AIphabet公布了2020年第三季度的业绩报告。上一季度,谷歌可以说是交出上市以来最差的一份成绩单。主要业务Google搜索的广告营收大幅下滑,收入来源单一,整体表现也不及同天发财报的苹果、Facebook和亚马逊。当天苹果上涨10%、Facebook上涨8%、亚马逊上涨4%,而谷歌的股价下跌了3%。

近期虽遭到美国的垄断指控,谷歌的股价反而表现强韧,之后几周公司股价累计上涨超10%。此外,受Snap业绩利好,投资者对谷歌广告业务的预期也正在上升。目前,四大科技巨头财报再次齐聚,谷歌这次表现究竟如何?

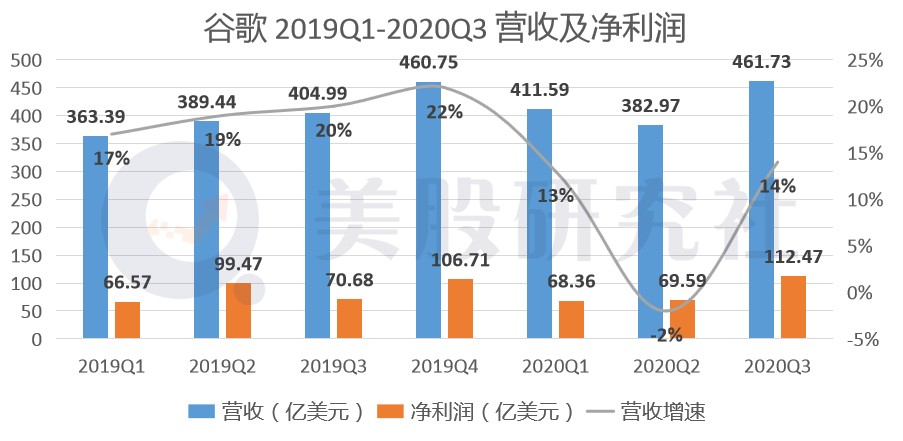

数据显示,Alphabet第三季度总营收为461.73亿美元,同比增长14%,高于分析师预期;净利润为112.47亿美元,同比增长59.13%。

因为搜索和YouTube广告收入取得了超于预期的表现,云业务发挥稳定,财报后谷歌盘后股价大涨5.97%,收于1660.75美元,市值为1.07万亿美元。

(图源:雪球)

近年来,谷歌一直有在多元化的路上探索。除了搜索广告外,YouTube和谷歌云悄然成为支撑其营收增长的一部分力量,但在这条多元化的路上始终面临着竞争和挑战。处在这样的市场环境下,投资者更希望从多个业务发现谷歌是否具有更多的成长空间。

反垄断阴霾笼罩股价不跌反涨,搜索广告才是市场关注核心

本月,美国对谷歌提起了反垄断诉讼,指控其打压竞争,非法维持对互联网搜索和搜索广告市场的垄断地位。针对这个消息,谷歌母公司Alphabet股价不降反涨。而究其原因,是在其诉讼重点并未涉及其核心营收来源。

将谷歌的默认搜索协议作为诉讼的重点,此前已被计入外界预期,难以造成市场负面波动。更重要的是,谷歌在数字广告领域的主导地位并不是反垄断的重点,无法重挫谷歌的股价。因为搜索广告才是其核心业务,这也是每个季度投资者最为关注的,支撑谷歌营收增长的动力。

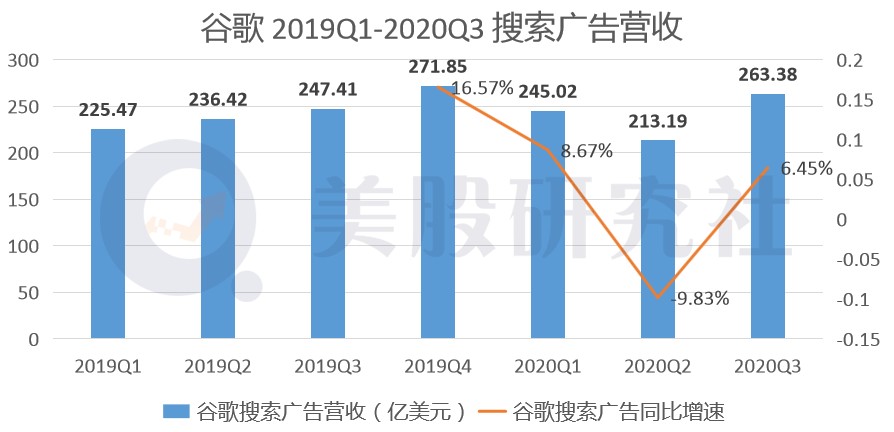

回归到本季度财报,数据显示,谷歌搜索广告业务取得263.38亿美元营收,同比增长6.45%。较上一季度的同比增速-9.83%已有所回升,但仍未回到过往正常水平。

本季度搜索广告取得此成绩,最直接的原因在于北美数字广告市场的逐步回暖。三季度,随着北美地区企业逐渐恢复业务,也恢复了线上广告投放,同时不少企业选择将部分线下广告转移到线上,推高了谷歌的搜索广告营收。

数字广告市场环境向好的背景下,Facebook、Snap都取得了不错的成绩。就Facebook来说,本季度广告收入为212.21亿美元,同比增长22%,增速同样高于前一季度。

但是,谷歌的数字广告收入更多是依赖于旅游、酒店行业,其中2019年旅游就占谷歌搜索广告收入的11%。经济疲软下,企业经营不佳后全年减少开支是必然的,这就意味着谷歌数字广告收入短期内难以回归常态。

此前Booking和Expedia都纷纷表示今年要下调开支,以往每年40-50亿元的广告开支,今年可能会直线降至10-20亿元。

北美疫情一直未得到缓解,欧洲地区再次进行封锁,无疑将再次对实体经济造成冲击,接下来几个季度谷歌数字广告业务将再次受到波及。

目前,谷歌、Facebook和亚马逊占据数字广告主要市场份额。不少开支受限的企业可能会对广告投放渠道有所选择,谷歌可能会受到竞争影响。

YouTube广告重拾“疫”前增速,探索新变现渠道遇“前辈”拦路

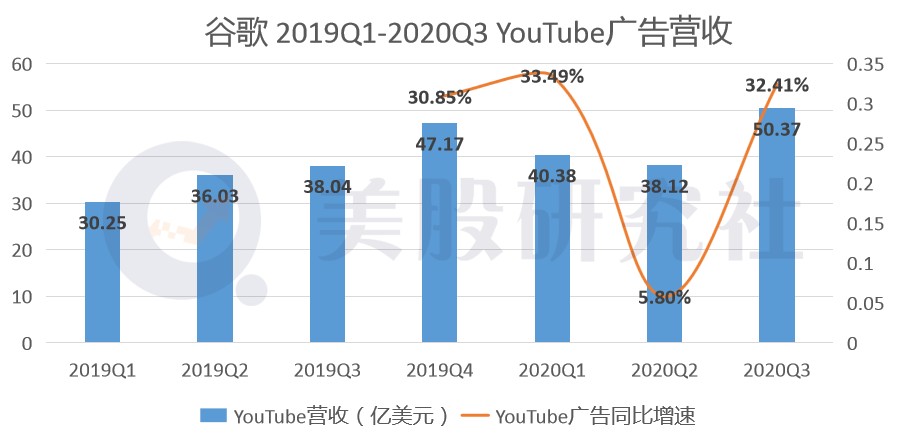

本季度谷歌搜索广告业务表现有所改善,YouTube广告业务增长则较为明显。数据显示,YouTube广告营收为50.37亿美元,同比增长32.41%。

在财报电话会议中,针对分析师提到的关于YouTube广告表现,谷歌CFO 露丝·波拉特表示:目前广告主已重新开始将预算投入到YouTube,消费者在各个领域如家居、园艺和办公电脑等方面都显现出了需求。YouTube用户的观影市场有所延长,也让广告主更好地触及到那些电视广告无法触及的观众。

YouTube利用其用户基础,推出订阅付费模式转化免费用户,这也成为了YouTube的变现渠道之一。针对这一变现方式,高管在财报会议中表示,付费会员增长还处于早期阶段,而付费内容投入成本相对来说更高。这意味着,订阅付费模式未给谷歌带来利润。

上半年后,流媒体订阅的需求已有所减少。其中,奈飞三季度全球流媒体服务付费用户的净增人数为220万人,不及分析师此前平均预期的330万。这可能释放出一个不好的信号,短期内Youtube和奈飞都面临着增长压力。

竞争层面来看,流媒体是巨头们长期争夺的市场,亚马逊、苹果和奈飞等都加大了在内容上的投入,谷歌面对激烈的竞争,想走通这个模式并非易事。

不仅是开辟订阅付费这一条新的变现渠道,谷歌近期也在尝试在YouTube上推出视频购物来实现商业变现。

YouTube具备一定的用户规模和丰富的视频类别,构建出完整的内容生态。积蓄了不少流量可待转化,这对于谷歌是一大优势。

值得一提的是,谷歌7月推出短视频购物平台Shoploop。这将视频、娱乐、社交与电商相结合。此举是在对标Tiktok等短视频,挖掘年轻群体的消费潜力。

但谷歌借用Youtube开辟电商业务经历了多次失败,此次探索对于缺乏“电商”基因的谷歌来说仍然是不小的挑战。

15年曾发布“在谷歌购物”功能;18年以5.5亿美元投资京东,携手开发新代零售基础解决方案;去年谷歌推出电商平台Google Shopping。但这些举动并未扭转近几年谷歌搜索广告下滑的颓势。

目前电商市场中亚马逊、沃尔玛等巨头的地位难以撼动,物流和用户购物消费粘性等方面还会是谷歌需要去完善的一方面。更重要的是,内容和电商之间的巨大鸿沟如何跨越,用户体验和平台转型之间如何平衡,可能会是谷歌和YouTube需要去思考的一个问题。

进击的云业务开辟增长新曲线,未来能否挑起谷歌营收大梁?

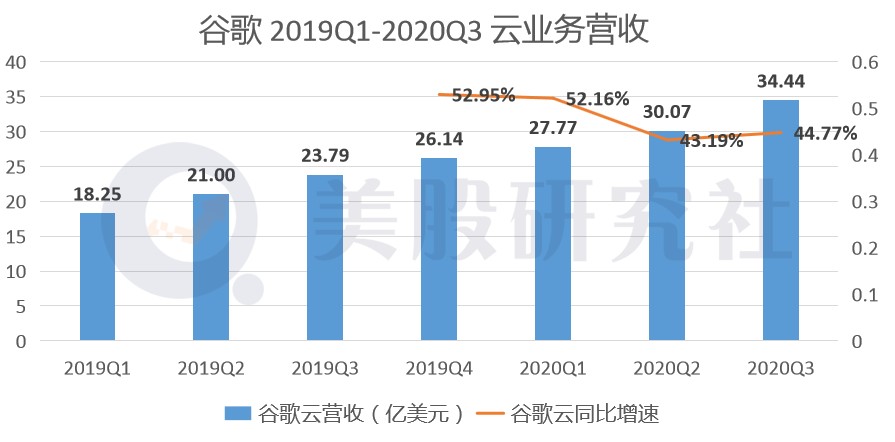

谷歌今年的搜索广告业务受到巨大冲击,短期可能难以恢复。谷歌一直在尝试增加业务的多元化,分散单一依赖广告收入的风险。上半年,云业务规模的稳定增长给市场看到谷歌有着更多可能,下半年的三季度也依旧令市场满意。

数据显示,本季度谷歌云营收为34.44亿美元,较去年同期的23.79亿美元增长45%,增长速度结束了连续两个季度的下行趋势。

和之前多次财报这强调的相似,高管在财报电话会议中指出,一直在专注于尽可能地优化效率。将对云业务做出更多的投资,以助力长远的利润增长。这意味着,谷歌在未来的投入成本将会进一步提高。

企业转型加快,云渗透率随之提高,市场依然具有可挖掘的空间,谷歌在云业务上仍有增长潜力。研究显示,目前全球云计算市场规模达1883亿美元,增速20.86%,预计到2023年市场规模超过3500亿美元。

具体到应用场景方面,谷歌已在自动驾驶领域布局多年。谷歌的Waymo和Uber在自动驾驶的资金投入已超过了20亿美元,在5G速度的加持下,有望带来巨大的商业回报。

不过,目前谷歌云的市场份额较小,亚马逊、微软和阿里云占据着主要的市场份额。三家巨头在全球云业务布局上都有不少动作,谷歌云若想加速追赶,可能要加大在研发和营销方面的支出,这反而给利润增长造成压力。

亚马逊、微软也与自动驾驶研发企业达成云业务合作,开发解决方案。特斯拉近期推出全自动驾驶测试版。从行业角度看,自动驾驶短期内难以形成规模化,企业也仍在探索可盈利的商业模式。随着其长期发展,商业价值逐渐显现,也将迎来更激烈的市场竞争。

截至发稿时,共有50位分析师对谷歌做出评级,综合为“强力推荐”评级,较财报前市场评级情况维持不变。这意味着,分析师整体仍看好谷歌的增长前景。云业务的表现已成为投资者评估谷歌未来价值的重要参考之一,但短期内广告业务仍是其核心。未来在云计算中的投入越来越大,谷歌云能否挑起营收增长大任值得期待。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。