编者按:本文来源创业邦专栏新经济沸点,作者小新,创业邦经授权转载。

《如懿传》中有个情节,五阿哥永琪患上附骨疽,因为讳疾忌医,最后晕倒在宫中,太医姜与彬给五阿哥诊断时,口中责怪,有病,为什么不早说呢?

对于苏宁而言,过去的一年,也犯了类似讳疾忌医的错误。

2020年下半年,而立之年的它资金链紧张的传言一直不断,但都先后得到了“正面回应”,并用“一年内两度全员加薪”来证明自己的“资金实力”。

最后一次加薪发生在2020年11月20日,苏宁在公告中写道:“这是集团业务发展向好、不断加速的体现……零售业务方面,通过618、818、双11,等一系列大促,大家打出了信心,取得了优异的成绩。”

这份公告还提及了苏宁集团的另外两个业务板块——置业和金融,一句话概括均是“向好”。几个月后的今天,回头去看这份公告,更像是粉饰,难掩苏宁资金链短缺的事实。

幻像

2020年下半年,苏宁的一个“大手笔”恐怕是冠名双11晚会。

自2019年,首次与湖南卫视合作后,2020年,苏宁易购又冠名北京卫视,就这样,在双11开战前夜,猫晚、狗晚、狮晚同步进行,此情此景,让人产生幻像,苏宁真有钱。

“狮晚”阵仗不小,请来了李雪琴、贾乃亮、江疏影、关晓彤、李玟等明星,赚足了眼球,次日便是“北京卫视晚会收视率第一”的新闻。此举,也有投资者质疑:狮晚请来那么多明星,“花里胡哨”的,用这个钱来补贴消费者,回购股票,难道不香吗?

苏宁集团的董秘回应:“公司加强品牌推广、精准营销、社群营销,提升获客能力,并立足投入产出,提升投放效率。”

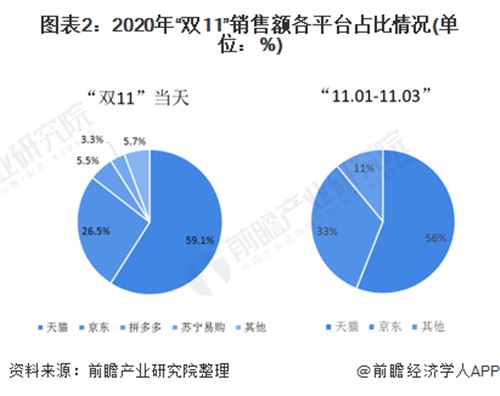

那么,这台晚会的回报如何?据前瞻产业研究院的数据,2020年双11期间,全网交易额达到5千亿,其中,天猫占比59.1%;京东占比26.5%;排名第三的,是几乎没做宣传的拼多多,销售额占比在5.5%;第四才是苏宁易购,占比3.3%……

与猫、狗几乎相同的声量,不输于猫、狗的明星助阵,然而,苏宁易购投入的产出比,显然低太多。此外,2020年正值直播电商大火,罗永浩、贾乃亮都被苏宁易购请来造势其自创的818购物节。

公开新闻显示,2020年8月初,罗永浩与苏宁易购的合作达成2亿交易;818期间,苏宁易购与贾乃亮、关晓彤合作,在四小时内售出2.4亿元。

然而,知情人士透露,“其与抖音的合作,也投入了上亿元,直播带货赚了热闹,未必有看得见的收益。”

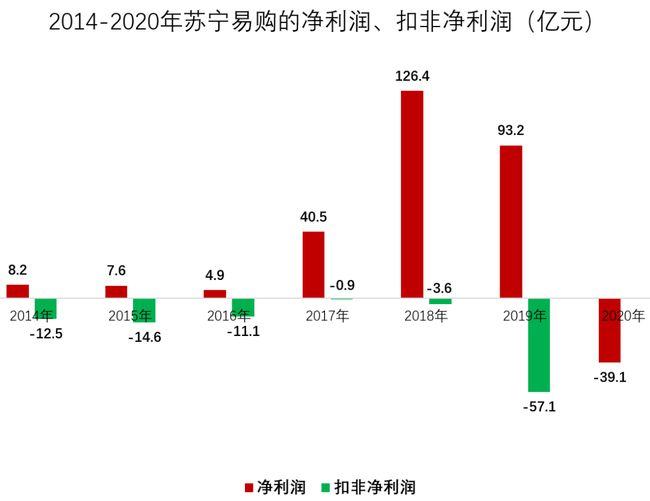

作为上市公司,数据佐证一切。2021年2月26日,苏宁易购发布的年度财报显示,整个2020年,苏宁陷入全面亏损,九项财务指标均为负数,全年归母净利润亏损超39亿元。

苏宁易购将业绩变动原因归咎于两个方面:一是疫情影响线下门店营业收入;二是平台用户补贴和价格竞争削弱线上业务毛利水平。

主业不赚钱

回望2014年的苏宁,一直保持着不错的经营状态。

公众号透镜公司研究的数据显示,在2014年初,苏宁账上仅货币资金余额就高达248.1亿元,另外还有28.6亿元的银行理财产品。

然而,从2014到2020年,苏宁易购的经营活动现金流净额只有2015、2016两年为正,其余年份均出现了不同程度的“赤字”(数据来源:同花顺iFinD),而苏宁易购一直通过其他业务来弥补主业零售的亏损。

通过“副业”贴补“主业”的做法,或可美化苏宁的财务数据,这在过去几年,一直是苏宁易购的故事线,为什么到了2020年才会因此拖累财务呢?

“几笔预期投资并未获得如期回报,加速恶化了它的资金链。”

2020年11月,蚂蚁金服忽然终止IPO,让苏宁集团原本股比5%的认缴,50000万人民币的认缴金额,没能如期套现。

12月10日,张近东父子将苏宁控股股权全部质押给淘宝,借款10亿元,随后,张近东再将其持有的苏宁置业65%的股权质押给淘宝。

另一笔收益受挫的投资发生在2017年。

恒大集团的创始人许家印是与张近东喝过“交杯酒”的人,那一年,恒大遇到困境,得到苏宁的200亿支援,双方也签了一份对赌协议:恒大必须在2021年1月31日前回归A股,“否则战投将有权利要恒大以原有投资成本回购所持股权,或者无偿增加其所持股份50%的权益。”

但到了2021年,这份对赌协议并没有落实,张近东原本可以拿回200亿,然而,他没有这样做,而是与恒大签订战投补充协议,同意转为普通股权长期持有,且股权比例保持仍然保持在之前的4.7%。

此后,恒大在造车新势力的风口中,得到了一笔300亿的融资,苏宁不急于拿回这笔钱,或许是在对赌恒大的未来,毕竟新能源汽车从2020年起,就是一只绩优股。

总之,没有如期获得投资收益的苏宁,就这样资金链愈发紧张,它的补救方式,其中之一便是发行债券。据Wind的数据,进入2021年以来,不到2个月的时间,张近东和苏宁电器集团合计进行了10笔股权质押,合计6.75亿股,市值将近50亿元。

另据同花顺iFinD数据,上市至今,苏宁易购发行过21只债券,剔除8只已到期债券,剩余13只债券余额累计113.05亿元。13只未到期债券中,剩余期限不到1年的债券有5只,合计余额56.86亿元。

2020年三季报显示,苏宁易购的短期借款为280.97亿元,主要是从银行等金融机构获得的1年内到期贷款规模。此外,苏宁易购还有46.16亿元1年内到期非流动负债。

仅这三项债务的总规模已接近400亿元。

市场人士根据债券信息得出判断,苏宁已经很缺钱了,然而此时,苏宁的官方回应仍是“不属实、已报案”、“股权质押是正常的商业合作”。去年下半年,一些公号通过扒财务数据,发现苏宁易购的问题,遭到“没有经任何投诉程序的前提下被强行删除”,究竟是谁在干扰正常信息的发布?

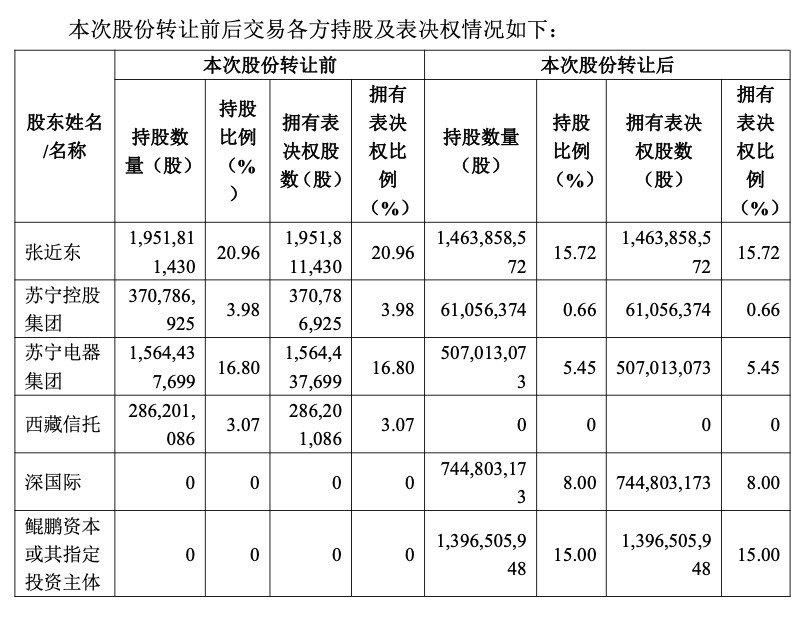

或许是发行债券也不能缓解这份财务危机,苏宁转而通过转让股份来缓解,2月25日,苏宁易购宣布停牌,筹划股份转让事宜,预计转让比例在20%~25%。

而据AI财经社报道,当天作为江苏民营企业代表的张近东,按原定计划坐在人民大会堂,与王健林、许家印一起,等待“接受全国脱贫攻坚总结表彰大会的表彰及嘉奖”,这么重要的场合,张近东缺席了,AI财经社援引知情人士的信息:“因为张近东有更重要的事情牵绊,这件事关系到苏宁的生死存亡。”

2月28日,深圳国际控股和深圳鲲鹏分别接手了苏宁易购8%和15%的股份转让,这两家国资背景的机构入局,意味着苏宁的资金链问题得到缓解。

要讲新故事

业界一直有“中国零售史,半部看苏宁”的说法,创立于1996年冬天的苏宁,用了六年的时间,成为中国最大的空调经销商。

当它把触角伸向全国之时,遇到一个强劲对手,便是国美电器,尤其是在2004年,双方先后上市,得到资本加持后,“美苏争霸”越打越烈。

但这场商战到了2008年,因国美创始人黄光裕因非法经营罪入狱,便宣告苏宁胜利,在那一年,苏宁营业额超过国美,次年,门店数超过国美,2011年,苏宁营收近千亿。

此时,中国的电商正在蓬勃发展,彼时的京东还略显弱小,在苏宁眼里是个不起眼的“小弟”,如果说昔日与国美争雄,用的是传统零售的方式,“地产资源+价格战”“优质服务+规模开店”等战略战术都被用到,到了电商时代,则是另一种打法。

苏宁开启的转型,又不能在短期内见到效果,另一边是京东这个昔日的小弟很快就赶超了它。

2012年,刚刚完成第六轮融资的京东,在微博上喊话:“京东未来三年内大家电产品零利润,同时保证比国美、苏宁便宜10%以上。”苏宁应战,和京东打起了价格战,但最终受益者还是京东。

到了2014年3月,拿到腾讯战略投资的京东,发展势头良好,2014年京东二季度财报数据显示,新增用户同比增长达到了72%,而新增用户里面超过20%来自腾讯。

这时的阿里也坐不住了,于2015年283亿入股苏宁,一起应对长势良好的京东。

2020年8月,中国连锁经营协会联手德勤发布的数据显示,在电商平台的主要指标——GMV上,排名前三的分别是阿里、京东和拼多多,约为6万亿、2万亿和1万亿,排名第四的苏宁易购仅为2000多亿元。

自2014年开启的转型,苏宁易购作为实体连锁零售的根底,并未让它在电商领域玩得顺风顺水,否则作为主业的零售财务数据不会那么难看,而没有线上的基因,接下来的O2O、新零售都不会玩得太好。

另一层,不同于京东拼多多的常年亏损,有资本买单,苏宁易购在转型电商的过程中,等同于自己烧自己的钱,所以你看到它在不断的买买买,又在卖卖卖中套利。

其实这样的危机在2019年就已经出现,这一年,苏宁易购耗资48亿元收购家乐福中国80%的股份,又出资27亿元收购万达百货部分股份,这导致它在2019年,“营业总收入”与“营业总成本”间的“赤字”高达76.6亿元。

然而,这一年,苏宁易购也通过出售亏损项目苏宁小店给阿里,获利34亿元,同时,其在2016年以140亿元认购阿里巴巴1.05%的股份,到了2019年,又多次出售阿里的股份获利140亿元。

2021年2月16日,张近东的老对手黄光裕假释期满,黄于第二天发布了一份铿锵有力的公告,要在未来18个月,让国美恢复之前的市场地位。几天后的2月19日,大年初八,张近东在全员开工的第一天,发表了那通“针对不在零售主赛道的,该关的关该砍的砍”的团拜讲话。

新旧变量的涌现,2021年的中国零售市场注定精彩。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。