编者按:本文来自深燃(shenrancaijing),作者唐亚华,编辑魏佳,创业邦经授权转载。

北京时间4月17日,水滴公司(以下简称水滴)向美国SEC递交招股书,计划在纽交所上市。水滴对自己的定位是保险和健康服务平台,自称有望成为国内第一家登陆纽交所的保险科技公司。

招股书显示,过去三年,水滴的营收以每年超过100%的速度发展,2020年公司营收达到了30.28亿元。不过与此同时,水滴连续三年亏损的态势也在加剧,2020年其净亏损6.64亿元,三年累计亏损近12亿元。

很长一段时间以来,大众以为水滴筹就是水滴公司的全部业务。事实上,水滴由水滴筹、水滴互助、水滴保险商城三大块业务构成。不过,就在刚刚过去的3月份,水滴宣布升级水滴互助平台,原互助计划终止。此举被业界解读为因网络互助业务存在监管风险,水滴在上市前主动剔除风险因素。

此次招股书释放了两大信号:第一,从营收来源看,水滴2020年近90%的收入来自保险经纪业务,确如其说,水滴筹业务没有为其贡献收入,水滴其实是一家赚取佣金为主的保险中介平台;

第二,作为水滴流量入口的大病众筹业务,水滴筹没有能够承担起大任,水滴公司2020年接近一半的流量来自第三方渠道,这使得公司营销费用高达70%,高增长伴随的是高亏损。

那么,流量不稳定、互助业务关停,同时伴有监管风险的水滴,未来还能讲好互联网保险的故事吗?

01

9成收入靠保险佣金

三年亏损近12亿元

招股书首次揭开了水滴的财务面纱,我们来看看其数据表现。

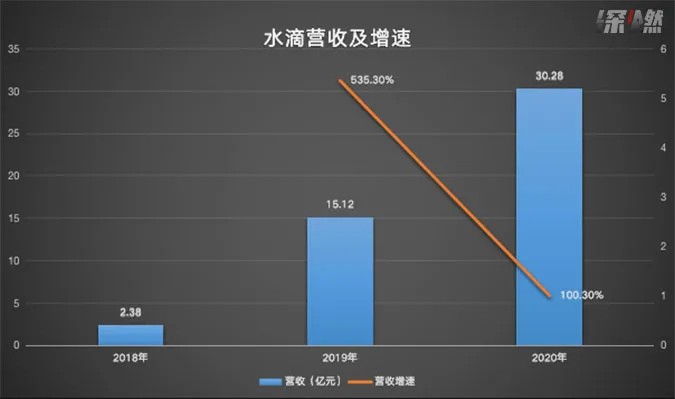

2018年到2020年,水滴公司营收分别为2.38亿元、15.12亿元、30.28亿元,其2019年营收同比增速达到了535.3%,2020年增速有所下降,仍然达到了100.30%。

制图 / 深燃

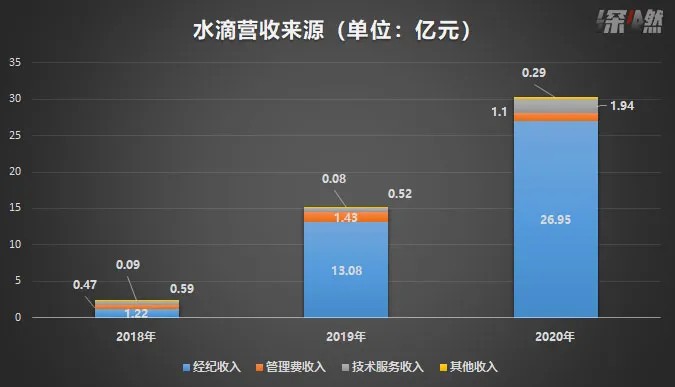

招股书显示,水滴营收主要来源于四部分:保险经纪收入、管理费收入、技术服务收入以及其他收入。

保险经纪收入即向保险公司提供保险经纪服务赚取佣金;管理费收入指在2021年3月终止互助业务之前通过实施互助计划产生的会费和管理费,这部分费用占2020年总运营收入的3.6%,随着互助业务关停,将不再是2021年的收入来源。

技术服务收入指的是水滴为保险公司等提供的CRM系统和消费者行为分析系统带来的收入;其他收入主要指来自平台农产品和保健产品在线销售的佣金收入等。

制图 / 深燃

2018年至2020年,水滴公司的累计购买保险用户数分别约为170万、880万和1920万,产生的首年保费(FYP)收入分别为9.73亿元、66.68亿元和144.26亿元。从该保费中产生的佣金,即保险经纪收入分别为1.22亿、13.08亿和26.95亿元,占总营收的比重为51.3%、86.6%、89.1%。

也就是说,在水滴的营收中,保险佣金一直占据高位,且份额逐渐上升。到2020年,保险经纪带来的收入接近公司总营收的9成。这也扎扎实实地说明了,水滴是个保险中介公司。

截至2020年12月31日,水滴保险业务累计服务的用户约为7940万人,累计付费保单数为3070万张。

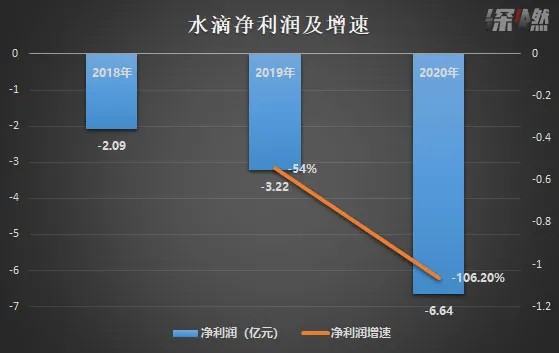

营收和增速颇为亮眼,但代价是数额不小的亏损。从2018年至2020年,水滴公司一直处于亏损状态,净亏损分别为2.09亿元、3.22亿元及6.64亿元。从2019年到2020年,水滴营收翻了一倍,亏损也翻了一倍。

制图 / 深燃

对于亏损原因,水滴表示,亏损来自于销售营销费用以及因涉足保险业务带来的成本增长。

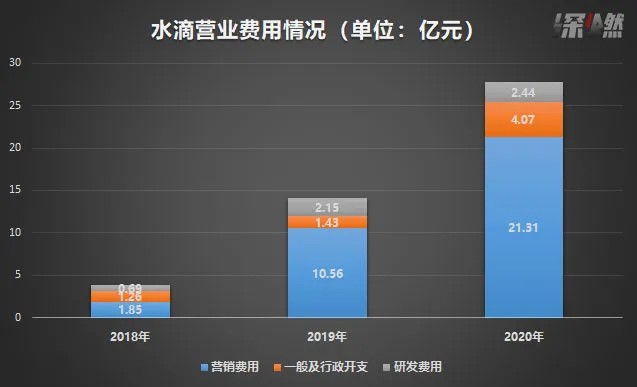

如下图所示,过去三年,营销费用一直是水滴支出费用中的主力,分别为1.85亿元、10.56亿元、21.31亿元,2020年营销费用的营收占比为70.4%。

制图 / 深燃

股东结构方面,IPO前,水滴创始人、CEO兼董事会主席沈鹏,联合创始人兼董事杨光,联合创始人兼董事胡尧作为核心管理层持有26.4%的股权。腾讯持股22.1%,为第一大机构股东,博裕资本、高榕资本、瑞士再保险三家机构分别持有11.9%、6.5%、5.7%的股权。

腾讯是水滴的重要股东,也是其多项服务的提供者。

招股书提到,腾讯从2020年开始向水滴提供营销服务,到2020年底,这一费用达到1.872亿元。此外,腾讯集团还向水滴提供云技术服务,过去三年产生的费用分别为760万元、1500万元、2690万元。

02

营销费用占7成

免费筹款撑不起保险生意

水滴公司旗下的业务最早被大众熟知的是水滴筹。你也许不止一次在朋友圈看到,“XXX是我的家人/朋友,得了癌症,请伸出援助之手”。但凡是认识的人,捐出10元、50元、100元,积少成多,患者总能筹到数万元,解决燃眉之急。而即使不认识患者,不少网友也愿意献出一份爱。这种既解决患病者的求助需求,又能让普通网民践行慈善的方式,一度非常火热。

这也让成立于2016年的水滴公司一路高歌猛进,到2020年,水滴已经完成D轮融资,腾讯几乎在每一轮中都跟投,另外也不乏IDG资本、中金资本、高榕资本等明星机构的身影。

招股书显示,截至2020年底,超过3.4亿人通过水滴筹累计为170多万名患者捐款370多亿人民币。水滴筹对筹款患者是0服务费,招股书也显示,水滴筹业务未产生任何收入。

也就是说,水滴筹在水滴体系内不是用来赚钱的,而是通过这个工具聚集流量,公司进而将这些人转化为保险用户。

不过,从招股书中可以看到,过去三年来,众筹业务为保险市场引流的占比逐年降低,具体来说,在2018年,水滴保险的流量有46.5%来自水滴自有流量,到2019年这一数字下降为23%,到2020年占比仅仅为13%。相伴随的是来自第三方的流量占比逐年升高,过去三年,大约1.9%、34.8%、44.9%的流量来自第三方流量渠道。

来源 / Pexels

对应着水滴的支出来看,2020年,水滴营销支出为21.31亿元,营收占比为70.4%。结论就很明显了,水滴自有流量已经远远无法支撑业务增长,必须通过外部营销投放以获取流量。

背后的原因,一方面可能是大病筹款业务进入瓶颈期,流量增长乏力;另一方面,从简单的筹款、捐款用户,到高客单价的保险用户,转化难度也不小。

水滴方面自己解释公司亏损的原因是,“业务扩展和品牌推广,导致对第三方流量渠道的营销费用增加”。

同时,在水滴筹业务身上也存在一个悖论。

文渊智库创始人王超向深燃分析,从流量层面来看,众筹业务是水滴公司获取用户最好的方式,水滴以筹款业务起家,有股东腾讯的支持,其可以在朋友圈分享筹款信息,但这个主营业务不挣钱,主要目的是为能赚钱的保险业务倒流。

“但目前来看它很难利用这个流量去盈利,这个模式有天生的缺陷,如果大力推广,公益性质的众筹产品有可能扭曲变形引发危机,水滴筹历史上因为审核、地推等问题引发过多次信任危机,存在不小的舆论风险。但如果不推广,水滴筹这个流量入口可能会枯竭。”王超说。

事实上,在经历了几次舆论风波后,水滴公司确实在众筹业务上没有那么激进了,与之相随的是,公司不得不花大价钱去买流量,营收增长的同时也导致了公司的亏损。

也正是因为水滴筹没有担当起流量入口这个角色,让水滴的保险业务显得被动起来,只能用高营销高亏损来换取高增长。

03

流量不稳定、业务缺失

水滴的保险之路好走吗?

回看水滴的成长历程,作为一家成立5年就能冲击IPO的公司,离不开背后的团队。

年仅33岁的水滴创始人沈鹏是美团的第10号员工,曾与王兴、王慧文等大佬并肩作战,锻炼了强大的互联网运营能力。公开报道显示,沈鹏父亲1985年就加入了中国人民保险公司,此后一直从事保险业直到退休,沈鹏就出生在保险公司家属院,从小耳濡目染,沈鹏对保险的理解也更深。

再加上,水滴所占据的互联网保险赛道也是一块潜力蓝海,又有大病众筹这个刚需的工具作为入口,还有团队强大的资本能力。天时地利人和,水滴得以迅速赶超起步更早的轻松筹,一度网传其估值达到百亿美元。

来源 / Pexels

不少业内人士对水滴的发展前景颇为看好。

对外经贸大学保险专业教授王国军评价称:“水滴以保险中介业务为核心,借助网络优势,拓展康养业务,善于在关键的时点抓住市场商机。”

南开大学金融学院保险学系教授朱铭来也向深燃分析,水滴最大的亮点在于,通过大病众筹业务能够积累大量数据,水滴也有大病研究院,把这些数据信息跟将来的商业保险业务对接上,就不是被动销售保险了,这些数据既能帮助保险公司改进产品,也能针对用户需求去推销。

水滴招股书中也提到,用户在发起众筹时需要描述患者的个人背景,例如姓名、年龄、性别、职业和地理位置;医疗状况,例如疾病类型、所接受的治疗、治疗计划和估计的医疗费用;家庭财务状况,例如家庭年收入和家庭资产,以及他们的众筹目标。

“中国未来的保障体系趋势是,即使做商业保险,也要了解患者看病的费用结构,知道保险产品究竟符合哪些人群。以往的保险产品基本上是保险公司单方面推出的,卖不出去时就采用高佣金、忽悠等手段。水滴有这样的数据,将来能用于保险产品研发上。”朱铭来说。

在他看来,水滴前期的亏损属于正常现象,只要业务增长规模远远大于亏损,亏损局面会逐渐扭转。从整个行业来看,保险行业大多数公司前5年很难赚钱,因为营销成本太高,而随着时间推移,保单维持的时间越长,顾客群和续保率越来越稳定,5年之后基本能够开始产生利润。

此外,对水滴来说,刚刚关停的水滴互助业务,相当于砍掉了他它的一条腿。原本的步骤是通过免费的水滴筹,让用户了解到大病来临时的危机,随后通过水滴互助这样的基础业务,让用户掏一小笔钱,企业就从免费用户池里筛出来一批有付费意愿的用户,慢慢将他们引导到高客单价的保险业务上,这是一个阶梯式的三步走策略。如今把中间环节抽掉,让免费用户直接跳过去买高门槛的保险,市场教育缺失了一环,转化难度必然加大。

朱铭来的建议是,水滴可以在保险业务中做一个惠民保险产品,保费接近水滴互助分摊的互助金,以减轻水滴互助关停的损失。“众筹和低门槛惠民业务,对于商业保险有刺激作用,宣传教育和业务协同效应形成后,有支付能力的用户会被吸引。”

现阶段,水滴面临的挑战主要是来自流量、业务,以及监管层面。

王超指出,现在水滴处于大而不强的阶段,没有自己真正的根据地。“虽然公司营收在翻倍,但亏损也在增加。营销费用很高,证明公司并没有定型,还没有找到稳定的流量来源。”

所以未来,水滴需要探索新业务弥补水滴互助这样的过渡业务,同时解决流量问题。如果其不能深挖自有流量,又找不到新的流量来源,随着互联网领域流量成本越来越高,公司将会面临更严峻的挑战。

此外,互联网保险属于互联网金融领域,近年来互联网金融行业监管趋严,虽然水滴主动终止了互助业务,但目前也只是暂时安全,还存在不确定性。“如今水滴挤入保险业正规军里,和野蛮生长阶段相比,会有很多的不适应,需要把合规放在第一位。”王国军说。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。