编者按:本文来源创业邦专栏IPO捕手,创业邦经授权转载。

端午前夕,“江南粽王”五芳斋应景的献上了一份特殊的“粽子”。

据36氪消息,6月4日,证监会网站挂出五芳斋的上市预披露文件,保荐机构为浙商证券。此次,公司拟募资10.56亿元,投向只能食品车间、数字产业智慧园、研发中心及信息化建设、成都生产基地改造等项目及补充流动资金。

在此之前,五芳斋的上市之路并不顺利,为了冲刺A股上市,五芳斋已经连续换了三家上市辅导机构。早在2019年4月,广发证券与五芳斋签署上市辅导协议;同年9月协议终止,中金公司取代广发证券成为第二家上市辅导机构,但工作进展报告迟迟没有更新;去年9月,浙江证监局披露了五芳斋的辅导备案公示文件,此时上市辅导机构已变更为浙商证券。

有着“江南粽王”之称的五芳斋于1921年成立,一年卖出粽子达4亿只,销量堪称“粽子大王”。而五芳斋除了生产和销售粽子,还向连锁餐饮服务、电商和米业拓展,不断增加核心业务。在老字号纷纷排队上市的趋势中,五芳斋能否抓住机会成功登陆资本市场?港股研究社多点解读五芳斋A股上市之路,让外界对它有更多认知。

五芳斋融资历程

“五芳斋”起源于1921年兰溪籍商人张锦泉在当时嘉兴的张家弄口开设的“荣记五芳斋”粽子店,寓意“五谷芳馨”。1992年,嘉兴市五芳斋粽子公司成立。次年,“五芳斋”被国家贸易部评为“中华老字号”,如今的拟上市主体——五芳斋就是由嘉兴市五芳斋粽子公司于1998年改制而来。

据企查查信息显示,迄今为止五芳斋共拿到了3轮融资,分别是2013年12月1日的A轮融资、2015年3月12日的新三板融资、2016年3月1日的B轮融资,其中最近的B轮融资投资机构为复聚投资、常春藤资本。

股权架构方面,当前占比最大的40.36%的是母公司五芳斋集团。其次分别为星河数码23.97%、远洋装饰9.70%、宁波永戊3.77%、双汇发展1.99%、复聚投资1.13%。

五芳斋的商业模式

作为一家百年老字号,五芳斋上个世纪20年代开设了首家粽子店打下了行业基础。目前公司主营业务分为两大板块,包括食品制造业务和餐饮服务业务,主要生产粽子、月饼、糕点、蛋品、卤味等产品。

食品制造业务方面,通过与设备生产厂商的合作,五芳斋已经设计开发了一系列粽子专用的自动化生产设备,包括粽叶清洗流水线、豆沙炒制加工成套设备、润米拌米生产线和粽子冷却、计数、金探三合一流水线等。目前,公司粽子生产主要工序,从粽叶清洗、润米拌米、馅料搅拌,到蒸煮、冷 却、计数、金探、真空包装、真空灭菌,均已基本实现自动化。

餐饮服务业务方面,招股书介绍,公司餐饮门店提供早餐、正餐标准化中式快餐服务。早餐产品包括粽子、馄饨、粉丝煲、豆浆等,正餐产品包括卤肉饭、煲仔饭、鸡肉饭等饭品和米线、汤面等,人均消费在20元-40元间上下浮动。

五芳斋的IPO进程

从2019年迄今,五芳斋已三次更换上市辅导机构,令其上市进展蒙上一层迷雾。

五芳斋合作的第一家上市辅导机构为广发证券。2019年4月17日,广发证券与五芳斋签署上市辅导协议。同年9月20日,广发证券宣布终止辅导关系,称“鉴于五芳斋战略发展需要”。

此后中金公司成为其第二家辅导机构,辅导期大致为2019年9月至12月,并成功开展三期辅导工作。而就在中金公司于2020年6月19日披露最新辅导工作进展后,辅导工作又戛然而止。

直到去年9月30日,浙商证券登场,成为五芳斋的最新辅导机构。

五芳斋的财务数据

招股书显示,018年、2019年和2020年,公司营业收入分别约为24.23亿元、25.07亿元和24.21亿元,2019年较2018年增长3.47%,但2020年较2019年下降3.44%,实际上,2020年的营业收入和2018年比也是下降的。

2018年、2019年和2020年,五芳斋“归母”净利润分别约为0.97亿元、1.63亿元和1.42亿元,2019年较2018年增长 68.21%,但2020年度较2019年下降12.90%。公司综合毛利率分别为45.24%、45.43% 和 44.57%。

受疫情影响五芳斋去年粽子销量较2019年度减少562.10万千克,同比下降11.19%。净利润下滑与原料和人工成本上涨有关。五芳斋食品生产所需的主要原材料:猪肉和米类单价去年均有上浮,原材料成本占收入比重为28.68%,同比上升2.91%。

五芳斋的竞争对手

目前五芳斋的主要竞争对手是稻香村。对比来看,根据艾媒咨询发布的《2020 年端午节中国粽子品牌排行榜单 TOP10》,其中“老字号”五芳斋位居榜首。

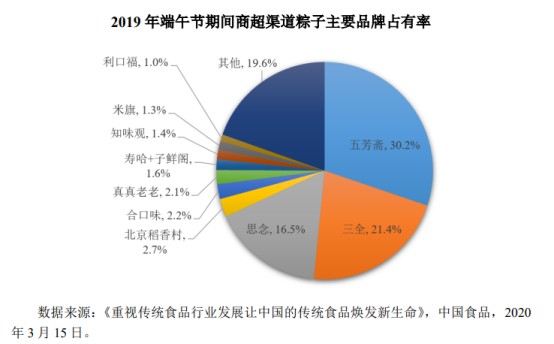

线下商超渠道仍是粽子销售的主要渠道之一,该渠道的品牌竞争格局与整体市场的竞争格局略有差异。根据全国连锁店超市信息网数据,2019 年端午节期间,商超渠道粽子销售前三名品牌分别是五芳斋、三全和思念,销售金额在商超渠道的占比分别为 30.2%、21.4%和 16.5%,前三名品牌销售金额占比合计超过65%,市场集中度较高。北京稻香村、真真老老等品牌在商超渠道市场占有率较低,销售金额占比均不超过 3%。

综合毛利率的比较上,五芳斋与同行不相上下,均在40%上下区间内波动。品牌、技术、供应链和渠道等,被五芳斋视为自身的传统优势。但公司坦承,季节性明显导致产能瓶颈,以及门店布局地域性明显的竞争劣势,还需加大投入、努力攻克。

五芳斋风险投资提醒:

· 风波不断:两年连换三家券商,频繁更换辅导券商,难免会动摇投资者信心,但招股书中并未说明原因。

· 机构投资者履约期限将至:2021年2月,宁波永戊投资管理合伙企业(有限合伙)和宁波复聚股权投资合伙企业(有限合伙)分别与五芳斋签署了股份转让协议,协议中写明:若五芳斋不能在2021年12月底或2022年12月底前完成在A股的上市,那么两家机构有权回购其持有的发行人全部股份。

· 营收过于单一,营收主力依旧是粽子,而且比重还在不断增加,2018年,五芳斋“粽子系列”一项占总营收比重还仅为66.28%,到2020年已经上升至70.77%,销售额高达16.44亿元。虽粽子是主营产品,但季节性特征过于显著,如不能做好市场预测等措施,将面临部分产品备货不足而失去业务机会。

· 业务多元化发展战略成效尚还存疑,粽子外业务认为体现出增长潜力,从招股书中数年变化不大的总营收占比可以看出。

· 餐饮服务业务逐年下滑,2018、2019和2020年,“餐食系列”一项在五芳斋营收结构中的占比分别为17.19%、15.68%和11.41%。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。